要旨

●政府は経済対策の財源として、財政投融資を積極的に活用する方針を示した。財政投融資は政府の調達資金を元手に公的機関が投融資を行うものである。過去にはその規模の肥大化が問題視され、制度改革が実施された経緯がある。

●国民経済計算の統計の枠組み上、財政投融資の拡大によって国債発行を拡大しても、政府の財政目標の基準となっている「国・地方の基礎的財政収支」に悪影響はない。ただ、本質的には財投機関の債務を政府が背負っている側面もあり、財政投融資が際限ない国債発行を可能にするわけではない点には留意が必要。長期的な潜在成長率の強化に資する事業に重点的・効率的に資金投入することが重要であることも、一般会計を通じた財政支出と変わらない。

経済対策の財源として、財政投融資を活用へ

10日の参院選は与党が議席を拡大する結果となり、従来の政府方針通りに今後経済対策(2016年度第二次補正予算)の編成が進んでいく見通しとなった。市場ではその規模は5~20兆円が必要と指摘、ないしは実施されると予想されているが、問題となるのは対策実施における財源である。筆者レポート(Economic Trends「税収の変調を示す一般会計決算~市場環境の激変が財政再建の逆風に~」(2016年7月4日発行)(http://group.dai-ichi-life.co.jp/dlri/pdf/macro/2016/hoshi160704.pdf ))でも指摘の通り、ここ数年の補正と同様の手法で確保できるのは多く見積もっても2兆円程度と考えられ、経済対策の実施に当たっては、相応の財源不足が発生することが予想される。こうした中で、安倍首相は11日、経済対策の財源として「財政投融資の枠組みを積極的に活用する」方針を表明した。

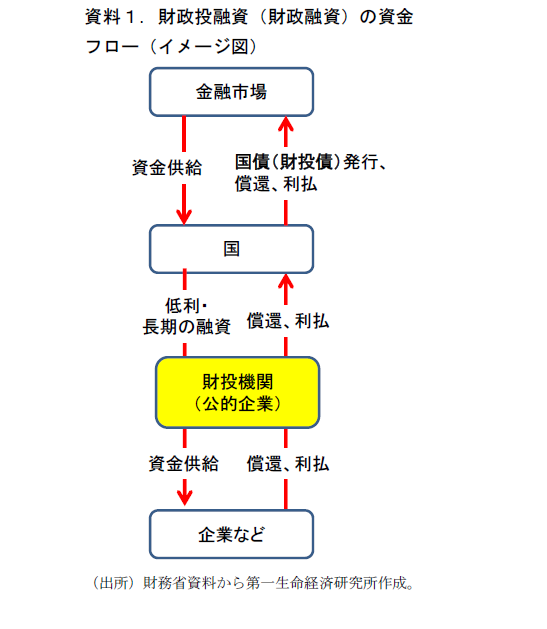

本稿では、この政策方針の意味合いを持つのかを考えたいが、その前段としてまず財政投融資とはなにか、ということについて簡単に解説を行いたい。財政投融資とは、“国債の一種である財投債の発行などによって調達した資金を財源とする、国による投融資活動”(財務省ホームページより引用)と定義されている。概して言えば、国の財政資金を原資とする企業などへの資金供給である。

財政投融資は、毎年度の本予算の編成に合わせてその計画が公表される。2016年度財政投融資計画の具体的な内容をみると、海外インフラへの投融資などの「国際展開戦略推進」(2.0兆円)、中小企業への貸付など「地域活性化支援」(5.5兆円)、奨学金の貸与など「教育・福祉・医療」(1.4兆円)といった区分があり、それぞれ政府系金融機関や独立行政法人を介して資金供給が行われている。

また財政投融資は、その財源の種類から①財政融資、②産業投資、③政府保証の3つに分類される。①の財政融資は、国債(財投債)を発行し、その資金を政府系金融機関などの財投機関を経由して融資する手法だ。②の産業投資は、国の保有するNTT 株やJT 株の配当金などを原資に行う政府による投資である。③の政府保証は、政府系金融機関などが金融市場で資金調達する際に、政府が保証を行うことによって、資金調達のコストを軽減するものだ。2016 年度当初予算ベースでその規模をみると、財政投融資合計額が13.5 兆円であるのに対し、財政融資:10.1 兆円、産業投資:0.3 兆円、政府保証:3.1 兆円となっており、3分類のうちでは①財政融資が最も用いられている。

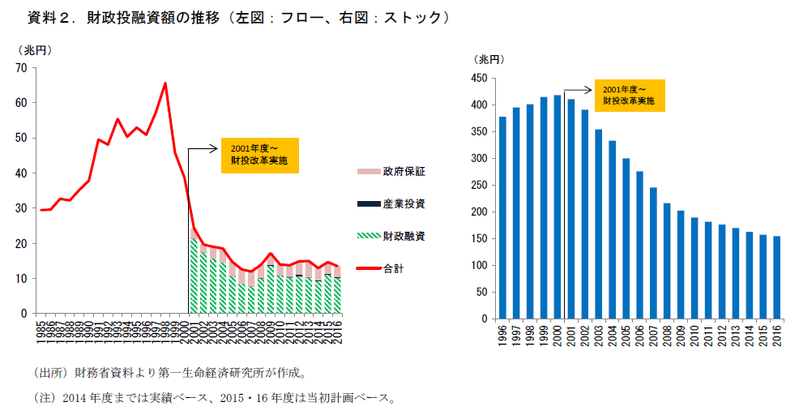

「官の肥大化」を是正するために行われた2001 年の財投改革

財政投融資の歴史を振り返ると、2001 年に大きな制度改革が行われている。2001 年改革以前の財政投融資制度は、資金源が現在と異なっていた。当時は、郵便貯金や簡易生命保険、公的年金の積立金について旧大蔵省資金運用部への預託義務が課されており、その資金を元手に政府系金融機関などを通じた融資を行う形態のものであった。郵便貯金や公的年金の積立金が増加すれば、財政投融資に充当できる規模が拡大する枠組みであったことなどから規模の肥大化が進み、ピークの1998 年度にはフロー・実績ベースの規模が65.6兆円に達した。しかし、市場金利よりも低利で融資を行う財政投融資の肥大化は、「市場の金利メカニズムにゆがみを与える」、「民間金融機関にとっては“民業圧迫”になる」、「規模拡大の中で効率性の低い事業への投融資が増えている」などとして制度に対する批判が高まっていった。

こうした中で、2001 年度の財投改革においては、郵便貯金や年金積立金の預託義務を廃止することとした。そして政府系金融機関をはじめとする財投機関は、原則として資金調達の際には政府保証の無い財投機関債(財投機関が発行する社債)の発行を検討することとした。それが困難な場合には財政投融資計画に沿って、国の発行する財投債(国債)で調達した資金を貸し付けることとされた。資金調達を市場原則に沿う形にしたことに加え、融資対象の事業の重点化・効率化を進めたことにより、財政投融資の規模は2000 年代以降は減少、近年は10 兆円台前半での推移が続いてきた。

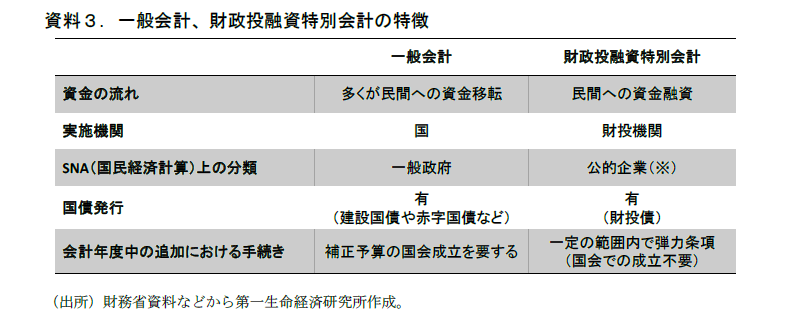

「財政再建目標」への影響が、統計上ニュートラル

このように縮小される傾向にあった財政投融資だが、今般政府はその積極的活用方針を打ち出した。報道等の内容を踏まえると、リニア新幹線の延伸前倒し工事などに対して資金供給が行われる可能性が高そうだ。経済対策の財源として財政投融資に注目が集まった背景には、第二次補正予算に講じる追加財源が乏しい状態の中、“財政投融資が政府債務を増やさずに国債を発行できる手段である”という背景があった模様だ。財政投融資特別会計はSNA(国民経済計算)上においては、一般政府の会計に分類されない(具体的には、「一般政府」とは別の「公的企業」に分類される)。そのため、追加で国債(財投債)発行を行っても、一般政府の財政収支や債務残高に変化はない。政府は財政目標として、「2020年度までの国および地方の基礎的財政収支黒字化」を財政目標に掲げているが、財政投融資を拡大しても国・地方の財政収支は悪化しないので、この目標が遠ざかることはない。

もっとも、SNA上において「政府」と「公的企業」が別勘定であるといっても、実際に公的企業である財投機関が財政投融資を通じて大きな損失を被った場合には、最終的に政府による補填が行われる状況も想定されよう。そうした意味では、帳簿上は「公的企業」の債務となっていても、実質的には政府がその債務を保証しているという見方も可能だ。財政投融資も、一般会計における追加の国債発行と大きく異なるものではない。

同じ追加の国債発行である以上、一般会計における歳出拡大であれ、財政投融資であれ、長期的な成長力強化に資する投資へ重点配分することが必要であるという点も変わらない。財政投融資は本来、事業規模やリスクの大きさから民間による資金供給が難しい事業等への融資を目的としたものだ。過去の財投制度改革も、規模の肥大化の中でその本来の理念が見失われる中、それを再確認したものであったと位置づけられる。今回表明された財政投融資の積極的活用方針がその目的に反することにならないか、注視しておきたい。(提供:第一生命経済研究所)

(参考文献) 肥後(2001)「財政投融資の現状と課題―2001年度改革が財投の機能に与える影響―」 日本銀行ワーキングペーパーシリーズ 柿沼(2005)「道半ばの財政投融資改革∼求められる財政民主主義と市場原理の調和∼」 参議院 経済のプリズム 中田(2009)「日本の財政投融資―バブルの発生・崩壊から現在までの動向と今後の課題」 内閣府経済社会総合研究所

第一生命経済研究所 経済調査部 担当 副主任エコノミスト 星野 卓也