短観6 月予測は、大企業・製造業の業況DI が前回比▲3 ポイント悪化するとみている。円高、新興国悪化がまだ続いているからである。日銀は短観を通じて、マイナス金利政策が数ヶ月で何らかの効果を及ぼし始めているのかどうかを検証するだろう。また、7 月緩和のカギを握っている部分もある。

底入れ感見えず

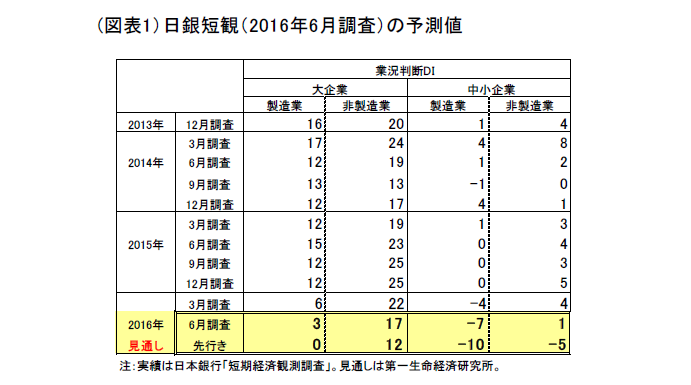

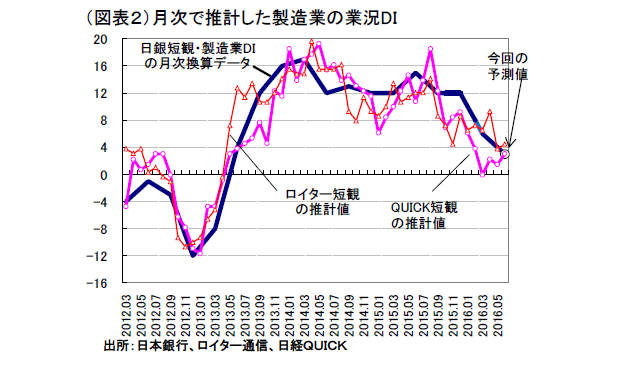

2016 年7 月1 日に、短観6 月調査が発表される。そこでは、大企業・製造業の業況判断DI が前回比▲3 ポイントの悪化となる予想である(図表1、2)。前回3 月調査は、前回比▲6 ポイントと大きく低下して、今回はそこから一段と悪化するが、そのペースは幾分緩やかになるとみる。新興国悪化が輸出の足を引っ張り、さらに年初来の円高進行が収益面での重石になる。前回までは原油下落が収益面での下支えであったが、そのインパクトは小さくなっている。電機、工作機械の業況悪化が、響くかたちになるだろう。

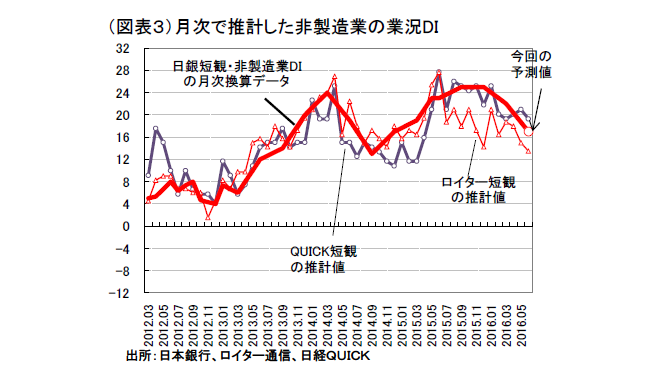

非製造業は、大企業の業況判断DI が前回比▲5ポイントと大きく低下する見通しである(図表3)。すでにインバウンド消費は、息切れ感が明白になっている。個人消費周りは、消費者の安値志向が再び強まっていることで、業績面での厳しさを感じているとみられる。建設・不動産では明るさがあるものの、事業サービス、運輸では製造業などの収益悪化の懸念を背景にDI を低下させるだろう。

今回調査までの期間に安倍政権は消費税増税を再延期してしまった。これで消費は安泰と考えるのは間違いである。むしろ、実勢の弱さを跳ね返すための構造調整を進めなくてはいけないと気を引き締めてかかる必要があるだろう。

設備投資は堅調さを維持できるか

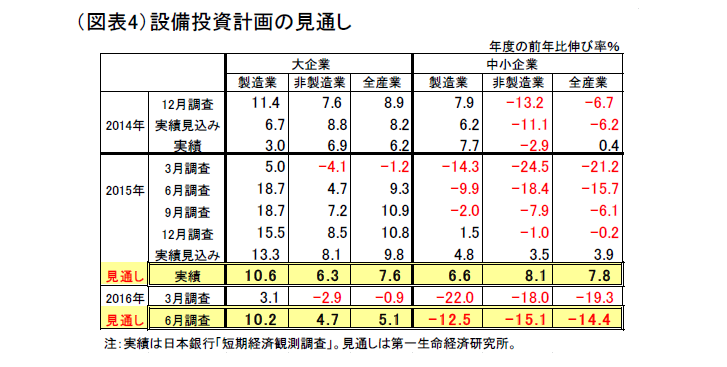

これまでの短観の設備投資計画は、比較的堅調であった。筆者の6月調査予測も、堅調シナリオに基づいて数字を作っている(図表4)。しかし、もしかすると収益面での慎重さを反映して、この段階で弱い動きが表れることを警戒しておくことは必要だろう。

最近、よく耳にするのは先行き不透明感が強いという意見である。英国のEU離脱の投票、米利上げ、米大統領選挙と、次々に大型イベントが先行きの見通しに立ち塞がる、これからのイベントが通り過ぎれば晴天の空が見渡せるかといえば、そうではなかろう。

企業の設備投資計画には、そうした弱気のセンチメントが何かしらのかたちで表面化するのではないかと警戒している。

日銀が短観から読むもの

7月末の決定会合までは、今からいくらか時間がある。その間に、英国投票、今回の短観、そしてFOMCがあって、決定会合を迎える。日銀は 金融市場の混乱とともに実体経済の悪化の進度を、この短観を通じて知りたいと考えている。2月から開始したマイナス金利政策は数ヶ月の期間に企業行動に前向きな効果を及ぼしているか。為替変動が、想定為替レートや年度の輸出計画にどのくらい変化を与えているのか。さらに、実績値として表れる2015年度の経常利益や設備投資計画が、底堅い数字で着地するのか、といった論点である。筆者は、7月会合では現状維持と見ているが、景気やマーケットの変化に反応してリスクシナリオへと日銀の判断が揺れ動くかどうかにも注目している。目下の市場観測では、7月緩和の見方は根強くある。半面、そうした観測が裏切られると、また決定会合が円高材料になってしまう。そうしたバイアスにも気をつけておきたい。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生