1.はじめに

平成30年度税制改正により、駆け込み的に賃貸マンション等を建設することによる相続税対策の一部が封じられることになりました。 具体的には、次のようになります。

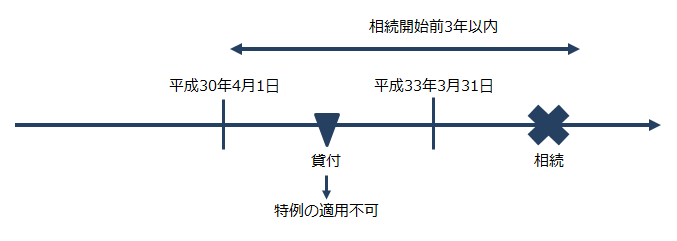

平成30年度税制改正によって、小規模宅地等の特例の貸付事業用宅地等の範囲から、「相続開始前3年以内」に「新たに貸付事業の用に供された宅地等」は対象外とされました。そして、今回の改正は、平成30年4月1日以後に相続等が開始する案件から適用されます(平成30年改正の原則型)。

※図表1(原則型)相続開始前3年以内の貸付は適用除外

では、そもそも小規模宅地等の特例とは、どのような制度でしょうか。

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等(※1)の事業の用に供されていた宅地等(※2)又は被相続人等の居住の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。この特例を小規模宅地等についての相続税の課税価格の計算の特例といいます。(国税庁HP№4124参照)

※1被相続人等とは、被相続人又は被相続人と生計を一にしていた被相続人の親族をいいます。

※2宅地等とは、土地又は土地の上に存する権利で、一定の建物又は構築物の敷地の用に供されているものをいいます。ただし、棚卸資産及びこれに準ずる資産に該当しないものに限られます。

簡単に言うと、平成27年1月1日以後に相続の開始のあった被相続人に係る相続税について、上記のような「小規模宅地等」に該当すれば、相続税の課税価格に算入すべき価額の計算上、80%又は50%減額されることになります。

このように小規模宅地等の特例の適用対象となれば大幅な相続税減税となることから、駆け込み的に賃貸マンションを建設することによって相続税対策をするというスキームがありましたが、その一部を封じるものとして、今回の税制改正が行われたのです。

平成30年度税制改正には、次のような経過措置が設けられています。

2.平成30年度税制改正の経過措置

(1)条文の構造

この経過措置については、次のように、条文を読み替えることになります。

まず、上記のような平成30年度改正の原則型の条文は次のようになります。

原則型:「相続開始前3年以内」に新たに貸付事業の用に供された宅地等は対象から除く

(租税特別措置法69の4③四、改正法附則118④)

↓

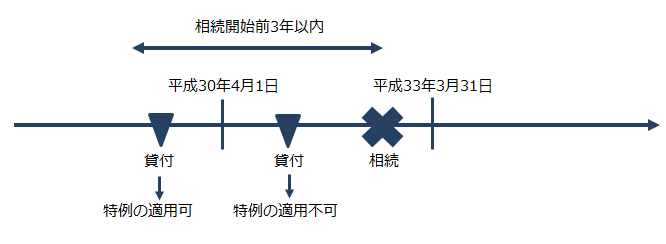

平成30年4月1日から平成33年3月31日までの相続等の場合は、原則型の条文のうち「相続開始前3年以内」のところを「30年4月1日以後」と読み替えます。

読み替えた条文は次のようになります。

↓

経過措置:「30年4月1日以後」に新たに貸付事業の用に供された宅地等は対象から除く

=平成30年4月1日以後に新たな貸付事業の用に供された宅地等については小規模宅地等の特例の対象から除外するということは、どういうことかというと、平成30年3月31日までに新たに貸付事業の用に供された宅地等については、相続開始前3年以内の貸付であっても、小規模宅地等の特例の対象となるということです。

※図表2(経過措置)平成30年4月1日から平成33年3月31日までの相続で、平成30年3月31日までの貸付は、相続開始前3年以内の貸付も適用対象

(2)経過措置~貸付事業の用に「供された」とは

上記のように、平成30年3月31日までに新たに貸付事業の用に供された宅地等が経過措置の対象となりますが、新たに貸付事業の用に「供された」というのは、具体的にどのような状態を指すのでしょうか。

貸付事業を行うためには、賃貸不動産を取得し、そして、その不動産上に賃貸マンションなどを建築等することになりますが、これだけでは、その宅地等不動産が新たに貸付事業の用に「供された」ということはできません。

取得した宅地等に賃貸マンションなどを建築している段階に至れば、貸付事業を行う意思があるとは言えるとしても、貸付事業の用に「供された」とまでは言えないのです。その宅地等が貸付事業の用に供されたと言うためには、その宅地等に建築された賃貸マンション等を他者に貸し付けているという状態であることが必要となります。

この点、平成29年末に平成30年度税制改正大綱が公表された後、平成30年3月31日までに賃貸不動産などの駆け込み需要が見込まれていましたが、平成30年3月31日までに賃貸不動産などを取得するだけでは足りず、実際に貸付事業の用に供されたといえる状態になっていないと、経過措置の適用が認められないということになります。

(3)経過措置~サブリース契約の場合

不動産の貸付事業を行う場合に、不動産管理会社等と締結するサブリース契約については、どのような場合に、貸付事業の用に「供された」といえるのでしょうか。

サブリース契約は、不動産の所有者が不動産管理会社等に建物を貸し付けて、その不動産管理会社等が各入居者に貸し付けるという建物の転貸借(一般的には、「又貸し」という言い方の方が馴染みがあるでしょうか)という契約であると考えられます。

この場合であれば、所有者が不動産管理会社等に建物を貸し付けていれば、その建物の敷地である宅地等については、その宅地等所有者である被相続人の貸付事業の用に供されたということになります。

もっとも、この場合であっても、賃貸建物が建築中にすぎないのであれば、その建物の敷地である宅地は貸付事業の用に供されたとは言えません。

(4)経過措置~「供された」ことの証明方法

経過措置が適用される場合に、平成30年3月31日までに貸付事業の用に供されていたことを証明する書類を提出する義務はありません。

ただし、制度変更の過渡期であることから、「実際に平成30年3月31日までに貸付事業の用に供されたのか」という点について税務調査で指摘されることも考えられます。

その場合には、所得税の確定申告に係る不動産所得用の「収支内訳書」、不動産賃貸借契約書等で確認が求められることが考えられます。

3.平成30年度税制改正の例外措置~3年を超える事業的規模の貸付をする場合には適用対象になる~

(1)例外措置の内容

まず、今回の改正により、次のような場合は、小規模宅地特例の適用対象外とされました。

〇平成30年4月1日以後の相続開始案件で、相続開始前3年以内に新たに貸付事業の用に供された宅地等

〇平成30年4月1日から平成33年3月31日までの相続等の場合で、平成30年4月1日以後に新たに貸付事業の用に供された宅地等

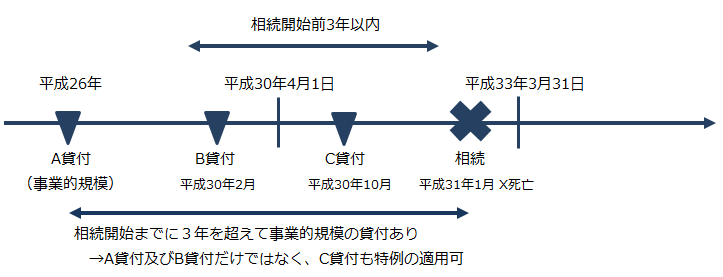

ただし、これらの場合であっても、相続が開始されるまでに「3年を超えて事業的規模で貸付を行っている者」による貸付であれば、小規模宅地特例の適用対象となります(例外措置)。

《具体例》

例えば、XはマンションAを平成26年から事業的規模で貸し付けている。Xは、その他、平成30年2月にマンションBを貸し付け、平成30年10月にマンションCを貸し付けていた。その後、平成31年1月にXが死亡し、これらの賃貸不動産について相続が生じた。この場合、平成30年4月1日から平成33年3月31日までの相続に該当するため、平成30年4月1日以後の貸付であるマンションCの敷地については、特例の適用対象外となると思われます。ただ、Xは平成26年から事業的規模で貸付を行っていることから、相続開始した時点で事業的規模の貸付が3年を超えていますので、マンションA、B、C全ての敷地について、小規模宅地等の特例の適用対象となります。

※図表3(例外措置)相続開始まで3年を超えて事業的規模で貸付を行っている場合、相続開始前3年以内の貸付も適用対象

(2)3年を超えた事業的規模貸付の証明書類

相続開始までに3年を超えて事業的規模の貸付を行っていたことを理由に小規模宅地等の特例を適用する場合には、3年を超えて事業的規模の貸付を行っていたことを明らかにする書類を相続税の申告時に提出する必要があります(租税特別措置法23の2⑧五ロ)

例えば、相続までの4年分の不動産所得用の収支内訳書等が該当します。

(提供:チェスターNEWS)