英国のEU離脱のシナリオが金融市場に緊張を走らせている。しかし、一転して、残留となったとき不確実性リスクが一気に解消するのだろうか。この点は、極めて見通しづらい。筆者は、リスクを警戒するセンチメントは根強く残って、しばらくは円高基調から戻らないとみる。そして、次のテーマ米経済見方に とみる。そして、次のテーマ米経済見方に とみる。そして、次のテーマとして米経済の見方に関心は移っていくだろう。

残留決定ですぐ復元するか

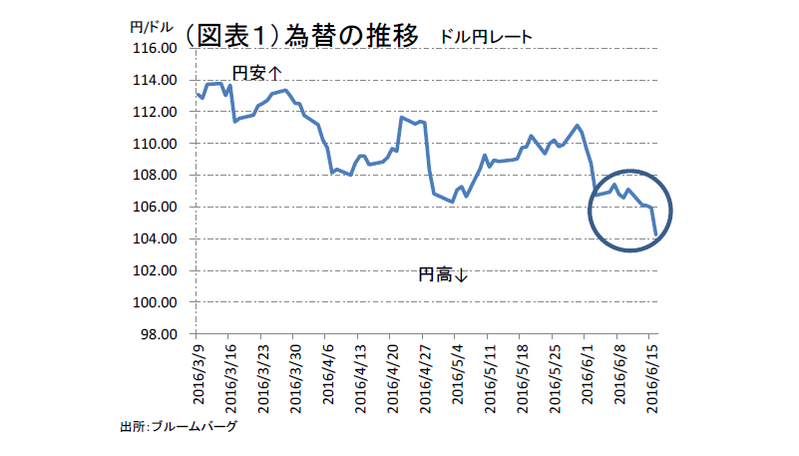

ここ数日間は、英国のEU離脱を決する国民投票が、金融市場を大きく撹乱している(図表1)。事前の調査では、離脱派が優勢という結果が不安感を募らせているからだ。日米欧の長期金利は軒並み低下している。仮に、投票結果が離脱になれば、円高・株安が一段と進んで混乱が続くことが警戒されるからだ。しかし、一転して残留の方になれば、為替は速やかに元に戻るのであろうか。筆者には、この点がよく読めない。

筆者のように、事前に大きく騒がれても、結局は「雨降って地固まる」となって、残留が決まるのではないかとみている人は多いと思う。ただ、その時に円高・株安に振れた部分が、完全に元に戻るかどうかは見極めにくい。例えば、EU離脱を警戒して安全シフトで買われた日米欧の債券が一気に売られることは起こるだろうか。ユーロが買われ、欧米株も一気に上昇すると考えてよいのか。そこが分からない。

EU離脱の投票前には、だれもが先を見通せなくなるという不確実性リスクが、質への逃避を誘発している。英国のEU離脱を巡っては、事前に残留派がもしも離脱すればこんなに弊害が大きいとキャンペーン色の強い論陣を張っているので、かえって不確実性リスクが大きく膨らんでいる面もあると考えられる。この不確実性リスクは、事後的には解消されるので、質への逃避も消えるはず、と頭で考えがちである。一方、筆者はたとえEU離脱が回避された場合であっても、投資家が次に何か弱気のテーマを探し出してきて、やはり先が読めない展開が続くと見るようになれば円高局面は続くことになる可能性はあると考える。

市場のイベント自体が影響力を持っている点もさることながら、イベントに反応する市場センチメントが大きく、イベント後もそのバイアスを変えないで影響力を及ぼし続けるという理解である。その場合、例えば1ドル105円台へとEU離脱リスクに反応して円高に振れたところから、いくらか円安方向に戻るが、さらに円安になるにはしばらく時間がかかる可能性がある。筆者はこちらのシナリオもある程度は見ておく必要があると考える。

2012 年と2014 年の比較

国民投票といえば 、(1)2012 年6 月17日にギリシャがEU 残留を決めた時の経験、(2)2014 年9 月18 日にスコットランドが独立を否決した時の経験を思い出す。この時、ドル円レートの推移はどうだっただろうか。(本来は、ユーロ円に着目すべきだが、分かりやすいドル円を見ることとする。)

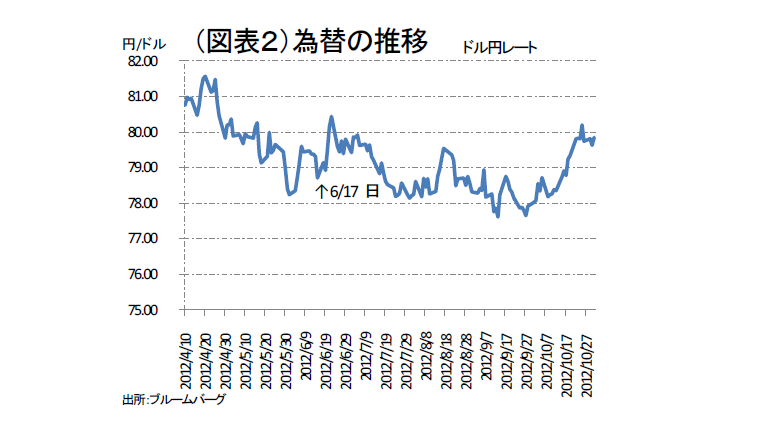

まず、ギリシャ問題の時は、1 ドル78 円台という超円高の時期であった(図表2)。2012 年春から 6 月17 日にかけて円高は進んだが、変動幅は1 ドル 81 円から78 円へと大きなものではなくて、投票後の円安も限定的であった。2012 年は9 月に QE3 の発動があって秋から円安に向かった。米長期金利に限っては、4 月2.0%前後から、6 月上旬1.4%台へと低下していた。6 月17 日後は1.6%台へと戻している。米金利のリバウンドは小さかったとみられる。

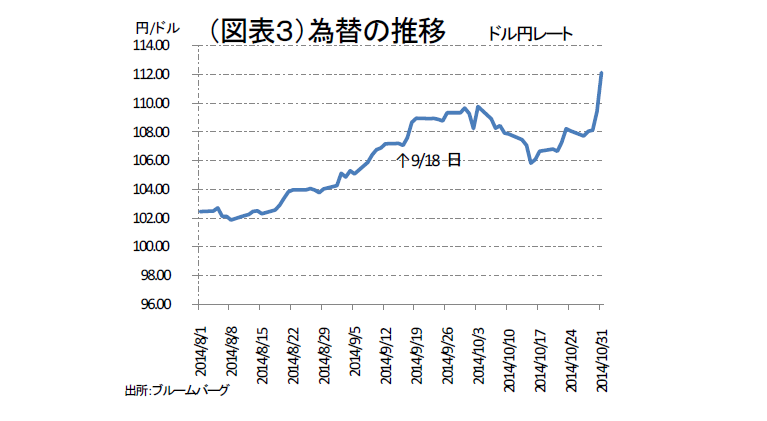

2014 年のスコットランドの教訓もまた、あまり参考にならない。2014 年8 月に102~104 円台の円高になり、投票前からドル円レートは105 円台から107 円台、そして投票後は109 円台へと戻している。2014 年10月末には日銀が黒田緩和の第二弾を発動して円安が急激に進んだ。

いずれの場合も、リスクイベントとして投票が終わった後は、リバウンドが鮮明になるというよりも、市場の関心ごとは別の影響力のあるテーマに注目が移っていったことがわかる。今回も、英国民投票を通過した後に、「次に何が注目されるか」を予測しておくことが有益になる。

次のテーマとしての米経済

筆者は、英国の投票結果が判明した後、注目が向かう先のテーマは、米経済になるだろうとみる。6月のFOMC は、直前の雇用統計が弱かったため、利上げが見送りになった。メンバーの金利見通しは、引き続き2016 年中2 回が中央値であるが、中身を見ると実質的にかなり弱気に傾いたことが分かる。分布の変化を見ると、年内1 回を見通すメンバーが大きく増えているのが特徴である。このメンバーたちは、仮に、7 月の利上げが、指標の改善が思わしくなくて見送られたとき、残りは9 月、11 月、12 月の3 回のうちに1 回の利上げをすることになるとみているのだろう。恐らく、年内1 回を見通すようになったメンバーは内心7 月の利上げではなく、残り3 回のどこかに1 回利上げできればよいとみている人たちなのだろう。

なお、年2 回をみている多数派は7 月の利上げに含みを残して、残り3 回のどこかで1 回を念頭に置いているのだろう。イエレン議長の会見で、英国のEU離脱問題を注視して、7 月利上げ派の思惑を代弁する場面もあった。FRB は7 月利上げの可能性を捨てていないとしても、その可能性はかなり低くなったようにみえる。いずれにしても、次の7 月中に発表される雇用統計などの経済指標が関心の的になりそうである。

5 月の雇用統計は、前月の雇用増が+3.8 万人とごく少数であったことが失望された。筆者は、そのほかに失業率が4.7%にまで下がったことにも注目している。一般的な解説では労働参加率が一時的に下がったので、テクニカルに失業率が大きく下がったと説明される。この点には異論はないが、4%台の異様に低い失業率が5月だけでなく、6月も継続するのならば、今度は米経済の自然失業率が皆が思っているよりもさらに低いのではないかという議論に向かっていくだろう。折から、米経済は賃金上昇ペースが異例なほどに鈍いと言われてきた。通常ならば、5%台前半くらいで完全雇用になり、賃金上昇ペースに加速感が表れるはずなのに、今次局面ではそれがでてきにくい。つまり、完全雇用に相当する自然失業率が 4%台まで下がっていて、労働市場には潜在的な失業圧力が隠れていることを暗示している。

最近のトランプ候補の人気の背景にあるのは、労働者層の不満の根強さであろう。もしも、米国が完全雇用であるのならば、当然ながら民主党のクリントン候補に追い風になる。ところがそうならずに中間層などの不満がくすぶり、雇用確保を誇張して宣伝するトランプ候補が求心力を得ているのは、米経済の潜在的な弱さゆえであろう。別の表現を用いると、米国の潜在成長率が同様に低く、まだデフレギャップが残っているということでもある。

米利上げが難しい環境

FRBの利上げが進んでいくとしても、そのペースは鈍くなる。当面、世界的な低金利環境が続き、ドル高には傾きにくい。つまり、どこの通貨も極端に割安にならない。言い換えると、日本だけが円安を自由に演出できない状況でもある。仮に、英国のEU残留が決まっても、大幅な円安には向かわず、1ドル105円~115円のレンジの中で変動するような展開であろう。

夏から秋にかけては、米大統領選挙が本格化する。トランプ候補がドル安歓迎の発言をしがちであることは、日本にとって円高要因となる点で、要警戒である。利上げ観測が揺さぶられるとともに、円高バイアスが働くこともあろう。基本的に、米経済にかつての力強さがないから、トランプ候補が求心力を持つことは要注意である。この図式は、大統領がクリントン候補になりそうだから、すぐに円安方向になるわけではないという背景にもなろう。クリントン候補が、より本命視されても、米経済の潜在的な弱さが解消されないと、ドル高へと為替レートが一方的に向かいにくいということでもある。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生