大阪府など近畿地方は日本で第二の都市圏であり、相続税の申告・納税は多い傾向にあります。全国12か所の国税局(国税事務所)ごとに見ると、大阪国税局では相続税が課税された人、課税対象の遺産の金額、納付税額がいずれも東京国税局に次いで2位になっています。

この記事では、国税庁が毎年公表している相続税の申告状況や税務調査の状況から、大阪国税局管内でみられる特徴をご紹介します。

1.相続税が課税される人と遺産は増加傾向

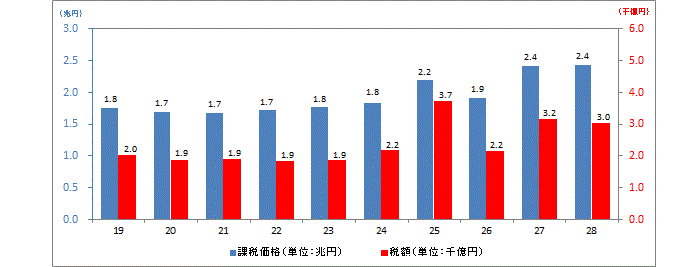

国税庁は毎年、前年の相続税の申告状況を公表しています。ここでは、大阪国税局管内(滋賀、京都、大阪、兵庫、奈良、和歌山の各府県)における平成28年の相続税の申告状況をご紹介します。

平成28年に死亡した人のうち大阪国税局管内の府県に住所があった人は、20万4,822人でした。このうち、相続税の課税対象となった人は1万7,287人で、亡くなった人のうち相続税が課税される割合は8.4%でした(大阪府に限ると亡くなった人は8万4,390人、うち相続税の課税対象になった人は7,033人で、課税割合は8.3%でした)。

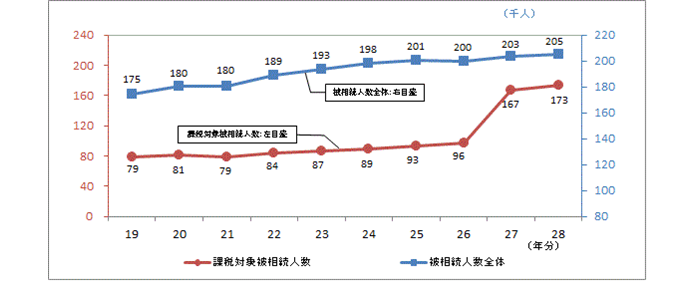

次の図は、大阪国税局管内の過去10年間に亡くなった被相続人全体の数と、相続税の課税対象になった被相続人の数を年ごとに示したものです。高齢化の進展に伴って亡くなる人の数は年々増えています。課税対象になった人についても同様です。平成27年には基礎控除額が引き下げられて課税対象が拡大されたため、課税対象になった人が急激に増えました。被相続人全体と課税対象の被相続人の増え方は、全国的に同じ傾向がみられます。

2.土地は少なく金融資産が多い

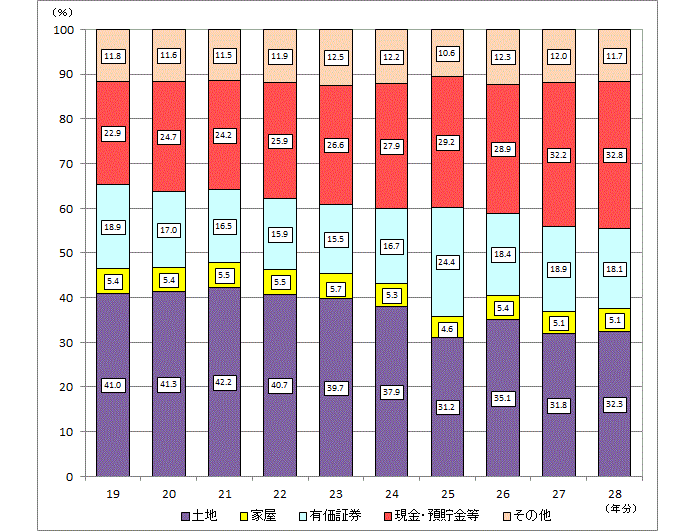

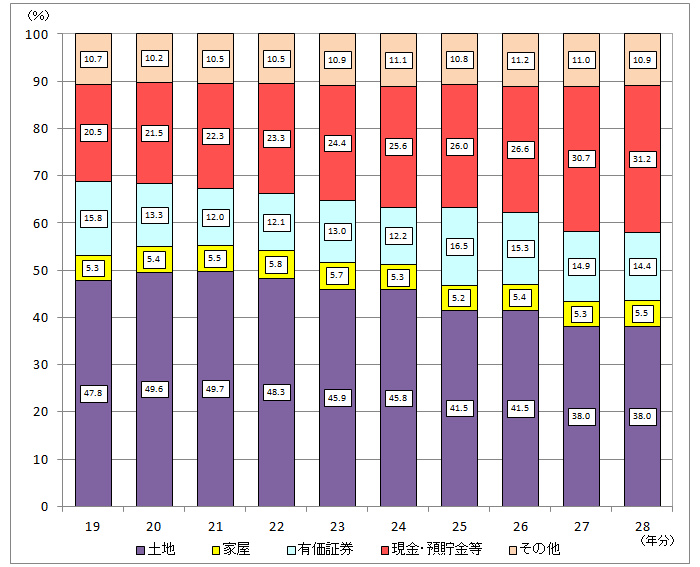

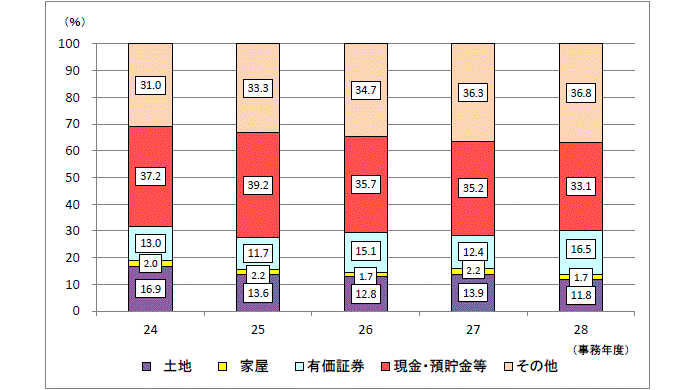

国税庁は申告状況とあわせて相続財産の金額の構成比も公表しています。相続財産を「土地」、「家屋」、「有価証券」、「現金・預貯金等」、「その他」に区分してそれぞれの金額と割合が計算されます。

大阪国税局管内での平成28年の相続財産の金額の構成比は、現金・預貯金等32.8%、土地32.3%、有価証券18.1%の順となりました。一方、全国で見た場合は、土地38.0%、現金・預貯金等31.2%、有価証券14.4%の順となりました。

東京、名古屋のように地価が高い地域は相続財産に占める土地の割合が40%を超えますが、同様に地価が高い大阪では32.8%にとどまっています。また、大阪では有価証券の占める割合が他の地方に比べて高いことも特徴です。このことから、大阪府など近畿地方では相続財産に占める土地の割合が相対的に少なく、現金・預金や有価証券など金融資産の割合が高いことがうかがえます。

次の図は、大阪国税局管内と全国の過去10年間の相続財産の金額の構成比を年ごとに示したものです。平成19年以降では、土地の割合が年々低下して現金・預貯金等の割合が上昇する傾向がみられます。

3.税務調査があれば8割以上の割合で誤りが指摘される

国税庁では、相続税を納税した後に行われる税務調査の実施状況についても公表しています。税務調査は、国税局や税務署が収集した資料などをもとに、申告額が少ないと見込まれる場合や申告義務があるにもかかわらず申告していないと見込まれる場合に実施されます。

平成28年7月から平成29年6月の間に大阪国税局管内で実施された税務調査は1,954件ありました。主に平成26年に相続があった人が対象になっています。このうち申告漏れなど誤りが指摘された件数は1,667件で、その割合は85.3%に上ります。全国では同じ時期に税務調査が12,116件実施され、9,930件で誤りが指摘されました。誤りが指摘された割合は82.0%でした。

誤りの指摘があった割合(非違割合)は「西高東低」の傾向があります。調査件数が多い東京、関東信越国税局管内での非違割合は低く、それより西の地域では高い傾向にあります。大阪国税局管内の非違割合は全国に比べると高いですが、突出して高いというわけではありません。

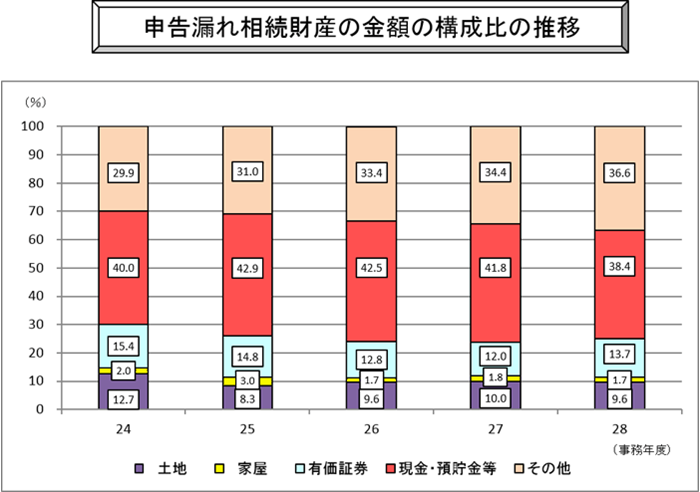

税務調査の実施状況とあわせて、申告漏れの相続財産の金額の構成比も公表されています。次の図は、申告漏れ相続財産の構成比の過去5年間の推移を示したものです。大阪国税局、全国ともに申告漏れ相続財産は現金・預貯金等が最も多くなっています。

土地や家屋は高額で所在が明らかであるため、評価額の計算誤りがあったとしても、丸ごと申告漏れになる可能性はあまりありません。

一方、現金・預金については、故意でなくても所在がわからなかったために申告漏れになることが多いと考えられます。また、亡くなった人が配偶者や子供・孫の名義で預けていた預金、いわゆる名義預金について申告漏れになるケースもあります。

名義預金とは

名義預金とは、亡くなった被相続人が配偶者や子供・孫などの名義で預けていた預金のことをいいます。

亡くなった人の預金は、名義ではなく亡くなった人が実質的にその預金を持っていたかどうかによって、相続税の課税対象になるかどうかが決められます。名義預金は亡くなった人の名義ではないため相続財産として申告されず、税務調査で申告漏れを指摘されるケースが多くなっています。

名義預金について詳しいことは、下記の記事を参考にしてください。

残された預金が名義預金として相続税の対象になるかどうかの見分け方

他人名義の預金なのに税務調査で狙われる! 名義預金で気をつけておきたいことを専門家が解説

なお、申告漏れ相続財産の構成比では「その他」に区分されている財産も大きな割合を占めています。「その他」に区分されている財産の内容は明らかにされていませんが、生命保険の死亡保険金、純金などの貴金属、宝飾品や書画骨董などが申告から漏れていたと考えられます。これらの財産も相続税の課税対象であり、申告の必要があります。詳しくは下記の記事を参照してください。

生命保険で死亡保険金をもらったときの相続税完全ガイド

「金・純金・金地金」の相続税評価と相続対策を徹底解説

宝石にも相続税がかかる! 宝石を相続したときの評価方法とは?

4.相続税の申告は相続税専門の税理士へ

相続税の申告は、どの財産が相続税の対象になるかを素人の思い込みで判断すると、申告漏れになるリスクがあります。遺産の中でも現金・預金は、所在がわからなかったり、名義預金のように課税対象になるかどうかがわかりにくかったりといった理由から、申告漏れになるケースが目立ちます。大阪国税局管内である近畿地方では、相続財産に占める現金・預金の割合が相対的に高いことから、特に慎重に判断しなければなりません。

相続税を申告するときは、相続税専門の税理士に相談することをおすすめします。税理士に依頼すれば亡くなった人の財産調査が細かく行われ、申告漏れのリスクが少なくなります。税務調査の対象になりにくいメリットもあります。

相続税の申告を税理士に依頼すると報酬が必要ですが、自分だけで申告するよりは安く済む場合もあります。自分だけで申告をした場合は、税務調査で税金を追徴された上に加算税を課される可能性が高いからです。

(提供:税理士が教える相続税の知識)