1.はじめに

平成30年度税制改正において、一般社団法人等に関する相続税、贈与税が見直されました。一般社団法人の制度が平成20年に創設された後、その仕組みを上手く利用することで相続税を節税するスキームが確立されてきました。

ただ、この仕組みを悪用し、租税回避(税金を支払わないようにすること)されることが多く、批判が強かったため、今回の税制改正が行われることとなりました。

今回は、主に2点の改正がありましたので、その点について簡単に説明いたします。

2.一般社団法人等に対して贈与等があった場合の贈与税等の課税の見直し

(1)一般社団法人には、どのような特徴があるのでしょうか

一般社団法人とは、平成20年12日1日に施行された「一般社団法人及び一般財団法人に関する法律」に基づいて設立された法人のことです。

この一般社団法人は、非営利法人であるため、株式会社のように利益配当はできませんが(儲けたお金を自分達がもらうことができないということ)、収益事業を営むことはできますし(お金を儲けること自体はできるということ)、また、不動産や有価証券などの収益財産を所有することもできます。

にもかかわらず、一般社団法人のうち、一定の要件を充足し、税務上の非営利性が徹底された法人である場合には、34業種の収益事業以外からの収入に対しては課税されることはなく、寄付を受けたことに対しても課税されることがありません。

また、一般社団法人は、資本金に相当する出資の必要がなく、設立時に2人以上の社員がいれば設立できます。このように出資が存在しない法人のことを「持分の定めのない法人」といいます。

このように、一般社団法人には、株式会社のような持分という概念がないので、法律上誰かの所有になることがありません。よって、一般社団法人の財産は、相続財産とならず、相続税が課されることもないのです。

以上のように、一般社団法人は、設立が容易で、税法上のメリットがあることから、相続税を節税するためのスキームとしても利用されてきました。

(2)従前に規定されていた租税回避防止規定

平成30年税制改正がされる前にも、上記のような一般社団法人を利用した相続税の租税回避行為を防止するための規定がありました(相続税法66条4項、相続税法施行令33条3項)。

相続税法66条4項において、持分の定めのない法人に対し、財産の贈与又は遺贈があった場合において、その贈与又は遺贈により贈与又は遺贈をした者の親族等の相続税又は贈与税の負担が不当に減少する結果となると認められるときについては、その法人を個人とみなして、これに贈与税又は相続税を課するとされています。

そして、相続税法施行令33条3項において、以下のような要件を充足するときには、上記の「不当に減少する結果となると認められない」としました。

① 持分の定めのない法人の運営組織が適正であるとともに、その定款等に理事等に占める親族関係者の割合が3分の1以下とする旨の定めがあること

② 持分の定めのない法人に財産を贈与若しくは遺贈した者、法人の役員等、又はこれらの親族等に対して、施設利用、金銭貸与、資産譲渡、給与支給、役員選任その他の財産の運用及び事業の運営に関して特別の利益を与えないこと

③ 定款等において、持分の定めのない法人が解散した場合に残余財産が国、地方公共団体、その他の公益法人等に帰属する旨の定めがあること

④ 持分の定めのない法人が、法律に違反する事実、仮装隠蔽等をしている事実その他公益に反する事実がないこと

ただ、上記の要件を1つでも充足すれば「不当に減少する結果となると認められない」ことになり非課税となるのか、それとも、上記の要件を全て充足しなければ非課税とならないのかについて、従来の規定では明確ではなかったため、一般社団法人の仕組みを利用した相続税の租税回避行為を十分に阻止することができていない状況がありました。

(3)平成30年税制改正案

そこで、平成30年税制改正において、相続税法施行令33条3項の4つの要件のうち、1つでも充足していなければ、課税対象となることが条文上明確化されました。

これによって、これまでグレーゾーンに入っていた一般社団法人の贈与税・相続税について課税されることになります。

3.特定の一般社団法人等に対する相続税の課税

平成30年税制改正以前には、一般社団法人の役員が死亡したとしても、一般社団法人を個人とみなして相続税が課されるようなことはありませんでした。

しかし、上記のような租税回避行為を防止するため、平成30年税制改正において、一定の要件を充たす同族経営の一般社団法人を「特定一般社団法人等」とし、特定一般社団法人の役員が死亡した場合に、当該一般社団法人自身に相続税が課税されることとしました。

(1)「特定一般社団法人等」とは、どのようなものか

①相続開始の直前における同族役員数の総役員数に占める割合が2分の1を超えること。

②相続開始前5年以内において、同族役員数の総役員数に占める割合が2分の1を超える期間の合計が3年以上であること

(2)平成30年税制改正案の内容

平成30年税制改正では、特定一般社団法人等について以下のような規定がされました。

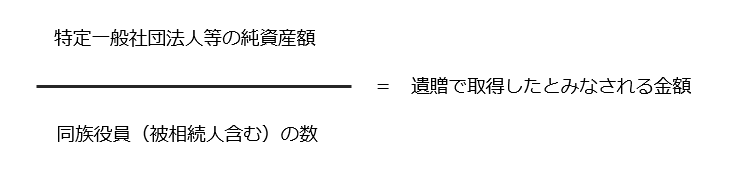

①特定一般社団法人等の役員(理事に限る。以下に同じ。)である者(相続開始前5年以内のいずれかの時において特定一般社団法人等の役員であった者を含む。)が死亡した場合には、当該特定一般社団法人等が、当該特定一般社団法人等の純資産額をその死亡の時における同族役員(被相続人を含む。)の数で除して計算した金額に相当する金額を当該被相続人から遺贈により取得したものとみなして、当該特定一般社団法人等に相続税を課税することとする。

② ①により特定一般社団法人等に相続税が課税される場合には、その相続税の額から、贈与等により取得した財産について既に当該特定一般社団法人等に課税された贈与税等の額より控除する。

③その他所要の措置を講ずる。(財務省HP)

この改正案によると、特定一般社団法人に該当するような同族経営の一般社団法人においては、その理事である者が死亡した場合、以下の計算式で計算した金額に相当する金額の財産について、被相続人から遺贈により特定一般社団法人等が取得したものとみなして、特定一般社団法人等自身に相続税が課されることになります。

ただし、特定一般社団法人等について、すでに贈与税が課された場合には、その贈与税の額を控除して計算することになります。

ここで、「同族役員」とは、一般社団法人等の理事のうち、被相続人、その配偶者又は3親等内の親族その他当該被相続人と特殊関係がある者(被相続人が会社役員となっている会社の従業員等)のことを指します。

3親等の親族というのは、身近なところで言うと、叔父、叔母、甥っ子、姪っ子は含まれていますが、いとこは含まれていません。

また、この改正案は、平成30年4月1日以後の一般社団法人等の理事の死亡に係る相続税について適用するが、平成30年3月31日以前に設立された一般社団法人等については、平成33年4月1日以後の一般社団法人等の理事(理事でなくなった日から5年を経過していない者を含む)の死亡に係る相続税について適用し、平成30年3月31日以前の期間は、特定一般社団法人等の要件となる2分の1を超える期間に含められないこととされています。

(3)改正案施行後の対応

このような改正案への対応として、まず、同族役員の数を減らして、特定一般社団法人等の要件を充足しないようにすることが考えられます。また、同族役員の数を増やして、1人あたりの純資産額を少なくして相続財産に入れるという手段が考えられますが、この場合、理事が増えることにより、法人運営が難しくなることが予想されます。

(提供:チェスターNEWS)