周囲の標準的な宅地に比べて広い宅地の相続税評価の方法として、平成30年から「地積規模の大きな宅地の評価」が適用されています。

地積規模の大きな宅地の評価は、広い宅地をいくつかの区画に分けて戸建住宅向けに分譲することを想定した評価方法であり、マンション建設に適している宅地には適用しません。宅地がマンション建設に適しているかどうかは、その地域の容積率によって判定します。

この記事では、評価する宅地が容積率の異なる2つ以上の地域にまたがるときの、地積規模の大きな宅地の評価方法について解説します。

1.「地積規模の大きな宅地の評価」とは?

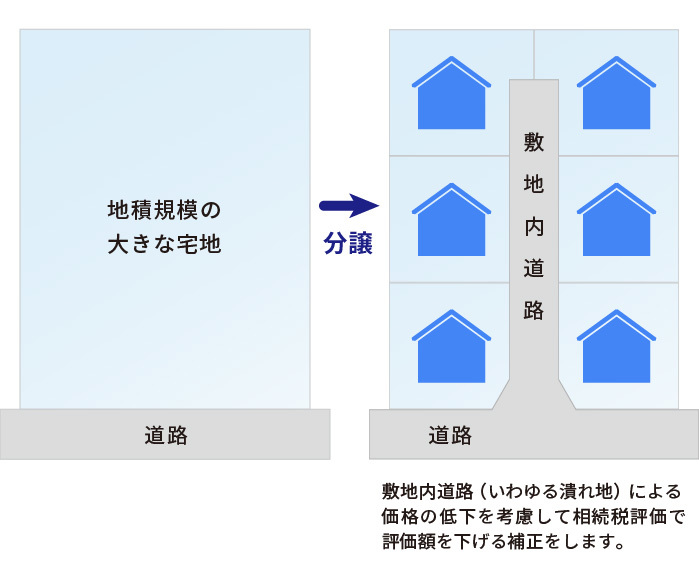

宅地の相続税評価では、形状や接道状況などによってさまざまな補正が行われます。周囲の標準的な宅地に比べて面積が広い宅地は、宅地開発でできる敷地内道路による価値の低下などを考慮して、評価額を下げる補正が行われます。

平成30年1月1日以降に宅地の相続や贈与があった場合は、「地積規模の大きな宅地の評価」によって相続税評価額を計算します。主に次のような宅地を評価する場合に適用します。

- 面積が1,000㎡以上(三大都市圏では500㎡以上)

- 路線価地域の地区区分が「普通商業・併用住宅地区」または「普通住宅地区」

- 容積率が400%未満(東京23区は300%未満)

下記の記事では、地積規模の大きな宅地の評価について詳しく解説しています。

【平成30年から適用】地積規模の大きな宅地の評価(広大地の評価は廃止)

2.容積率が2つ以上ある場合は容積率の平均値で判定

2-1.地積規模の大きな宅地の評価は容積率が一定未満の場合に適用

地積規模の大きな宅地の評価には、次のとおり容積率による適用基準があります。

- 容積率が400%未満(東京23区は300%未満)

地積規模の大きな宅地の評価は、広い宅地をいくつかの区画に分けて戸建住宅の用地として分譲することを想定した評価方法です。したがって、容積率が高い地域にある宅地はマンション建設に適していると判断され、地積規模の大きな宅地の評価は適用しません。

容積率の異なる2つ以上の地域にまたがっている宅地については、それぞれの地域の容積率を面積で加重平均した値で基準を満たすかどうかを判定します。

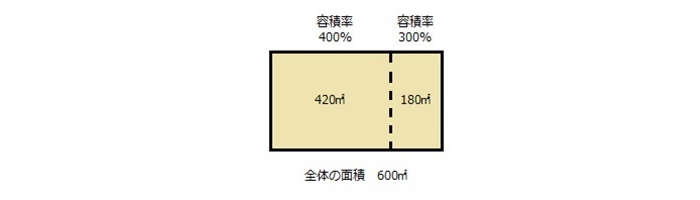

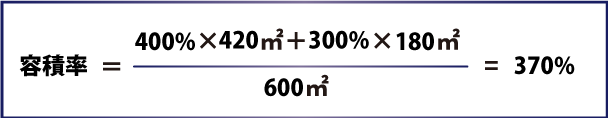

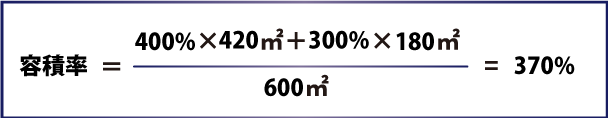

下の図のように容積率が400%と300%の2つの地域にまたがっている宅地では、次のように容積率を加重平均した値で判定します。

この宅地が東京23区以外にあれば、容積率が400%未満であり適用基準を満たしています。ただし、東京23区にあれば、容積率が300%未満ではないため適用基準を満たしていません。

2-2.適用できるかどうかは指定容積率で判定

地積規模の大きな宅地の評価の容積率の判定には「指定容積率」を使います。

宅地の容積率には、指定容積率と基準容積率があります。建物を建てるときはいずれか厳しい方(数値が小さい方)の容積率を適用しますが、地積規模の大きな宅地の評価の判定では指定容積率を使います。容積率の異なる2つ以上の地域にまたがっている場合も、指定容積率を使って加重平均を計算します。

- 指定容積率:地域の都市計画で定められている容積率

- 基準容積率:前面道路の幅に応じて建築基準法で規制されている容積率

3.地積規模の大きな宅地が容積率の異なる2以上の地域にまたがる場合の評価方法

この章では、地積規模の大きな宅地が容積率の異なる2つ以上の地域にまたがる場合の相続税評価額の計算方法をお伝えします。

【例】三大都市圏(東京23区以外)の普通住宅地にある600㎡の宅地の相続税評価額を求めます。

条件:

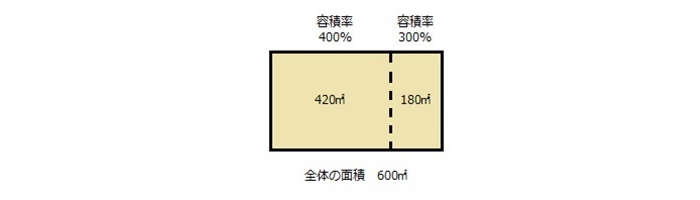

この宅地は全体のうち420㎡が指定容積率400%の地域に、180㎡が指定容積率300%の地域にあり、宅地が面する道路の路線価は40万円、奥行価格補正率は1.00とします(その他の条件は、地積規模の大きな宅地の評価の適用基準を満たしているものとします)。

①指定容積率の加重平均値を求めて「地積規模の大きな宅地の評価」の適用基準を満たしているかを確認します。

この宅地は東京23区以外にあり容積率は400%未満です。その他の適用基準も満たしているため、「地積規模の大きな宅地の評価」を適用します。

②「地積規模の大きな宅地の評価」を適用して宅地の相続税評価額を求めます。

地積規模の大きな宅地の評価では、次の算式で宅地の価格を計算します。

地積規模の大きな宅地の評価額=路線価×奥行価格補正率等×規模格差補正率×面積(㎡)

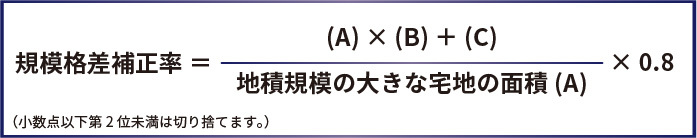

規模格差補正率は、評価する宅地がある地域と面積から次のように計算します。

計算式の(B)と(C)は下記の表のとおり定められています。

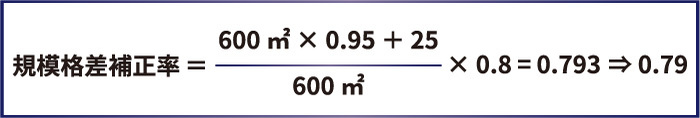

この宅地は面積(A)が600㎡です。上記の表から算式の(B)は0.95、(C)は25と読み取れることから、規模格差補正率は次のとおり0.79となります(小数点以下第2位未満は切り捨てます)。

路線価、奥行価格補正率、規模格差補正率、面積を算式に当てはめて、この宅地の相続税評価額を計算します。

相続税評価額=路線価40万円×奥行価格補正率1.00×規模格差補正率0.79×面積600㎡=1億8,960万円

4.まとめ

容積率の異なる2つ以上の地域にまたがる宅地で「地積規模の大きな宅地の評価」を適用するときは、それぞれの地域の容積率を面積で加重平均した値で適用基準を満たすかどうかを判定します。

容積率は、都市計画で定められた「指定容積率」を使います。前面道路の幅に応じて建築基準法で規制される「基準容積率」と混同しないように注意しましょう。

(提供:税理士が教える相続税の知識)