遺産を相続したときに課税される相続税は高額になるイメージが強く、いったいどれぐらいかかるのか不安に思われている人は多いでしょう。相続税が払えなくて自宅を売却したという話を聞くと、不安は大きくなっていきます。

しかし、相続税がどのような場合に課税されてどのように税額計算するかを理解すれば、相続税に対する漠然とした不安は軽減されるでしょう。

この記事では、相続税専門の税理士が相続税について次のような知識を徹底解説しています。

- 相続税の基礎知識

- 相続税を計算する際の注意点

- 相続税がかかる財産、非課税の財産の見分け方

- 相続財産の評価方法(土地等)

- 相続税の各種特例や税額控除

- 相続税の節税対策

この記事は相続税に詳しい税理士が「相続税」のことを網羅的に解説しながら記事を作成していますので、あなたの相続税についての不安や悩みを解消するサポートになるでしょう。

1.相続税が課税される人

相続税は全ての人にかかる税金ではなく、実は日本全国の平均では約8%の人(参考:国税庁HP)しか遺産相続において相続税を支払っていません。つまり相続税を支払う人の方が圧倒的に少ないのです。これは相続税には基礎控除といって、相続税が非課税になる一定の非課税枠が設けられているためです。

この章では、

- 相続税は誰に課税されるのか

- 相続税は遺産がいくらあれば課税されるのか

について解説します。

1-1.遺産を相続した人に課税される

相続税は遺産を相続した人に課税される税金です。

相続税が課税されるのは亡くなった人の親族だけとは限りません。親族でなくても遺産を受け取った人には相続税が課税されます。

相続税は、遺産を相続した人がそれぞれ税務署に申告して納税します。税額は相続人の全員で均等に分けるのではなく、実際に相続した遺産の割合に応じて分けます。したがって、遺産を多く相続した人ほど相続税は高くなります。

誰が相続税を納めるかについては下記の記事も参考にしてください。

1-2.遺産総額が基礎控除額を超えると課税される

相続税は、遺産を相続すれば必ず課税されるわけではありません。

遺産の総額が基礎控除額と呼ばれる一定の金額以下であれば、相続税は課税されません。遺産総額が基礎控除額を超える場合は、遺産総額から基礎控除額を引いた残りの金額に対して相続税が課税されます。

基礎控除額は一律に決まっているわけではなく、下記のとおり法定相続人の人数によって変動します。

基礎控除額=3,000万円+600万円×法定相続人の数

この表からも分かるように例えば相続人が子供2人の場合には、相続税の基礎控除は4,200万円となりますので、相続する財産の総額が4,200万円以下であればそもそも税務署に対して相続税申告をしなくてもよくなります。

法定相続人となる人は、民法で次のように定められています。親族であれば誰でも法定相続人になるわけではありません。

- 常に法定相続人:配偶者

- 第1順位:子(子が亡くなっている場合は孫)

- 第2順位:父母(父母が亡くなっている場合は祖父母)

- 第3順位:兄弟姉妹

第1順位の人がいなければ第2順位の人が法定相続人となり、第2順位の人もいなければ第3順位の人が法定相続人となります。配偶者は法的な婚姻関係にあることが必要で、内縁や事実婚の場合はいくら同居期間が長くても法定相続人にはなりません。

法定相続人の人数の数え方については下記の記事も参考にしてください。

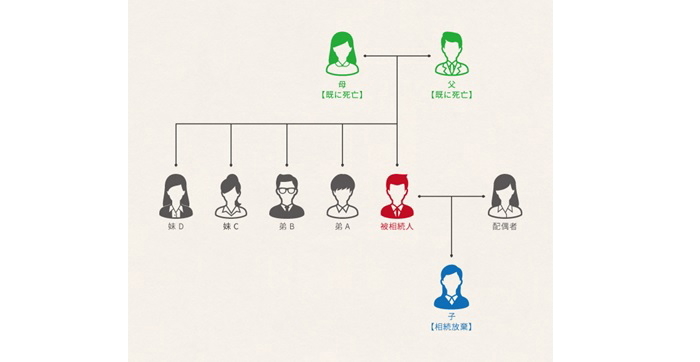

【相続放棄した人も法定相続人に含める】

相続人は相続を放棄することができます。

相続放棄をすると、亡くなった人の遺産や債務を引き継ぐことができなくなりますが、相続税の計算では相続放棄した人も法定相続人の数に含めます。

下の図の例では、子が相続すれば法定相続人は配偶者と子の2人ですが、子が相続放棄すれば法定相続人は配偶者、弟A、弟B、妹C、妹Dの5人になります。法定相続人が多くなれば基礎控除額が高くなり、相続税は少なくなります。この例のように相続放棄で法定相続人を増やせる場合では、相続税を意図的に減らすことができてしまいます。

こうした行為に歯止めをかけるため、相続税の計算では相続放棄はなかったことにして、相続放棄した人も法定相続人の数に含めることになっています。この例では、相続税計算上の法定相続人は配偶者と相続放棄した子の2人となります。

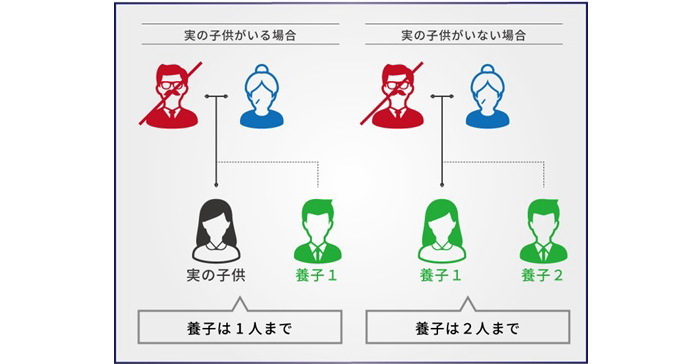

【法定相続人に含める養子の数には制限がある】

法定相続人を増やす節税対策として、養子縁組が行われることもあります。しかし、養子が無制限に認められると相続税を不当に減らすことができてしまいます。このような行為を防ぐため、相続税の計算上は法定相続人に含める養子の数に次のような制限があります。

- 実の子供がいる場合:養子は1人まで

- 実の子供がいない場合:養子は2人まで

この規定は相続税を計算する上での制限であり、養子縁組そのものを制限するものではありません。また、特別養子やいわゆる連れ子養子などは実の子供として数えるため制限は受けません。

2.相続税が課税される財産と課税されない財産

この章では、どのようなものに相続税が課税されるかについてご紹介します。ポイントは次の3つです。

- 被相続人(亡くなった人)が所有していた財産に課税される

- 一定額以上の死亡保険金や退職金にも課税される

- 借金や葬式費用は差し引くことができる

2-1.相続税が課税される財産

被相続人が死亡時に所有していた財産は本来の相続財産として相続税が課税されます。現金、預金、不動産、貴金属、書画骨董など、金銭的な価値があるものはすべて課税対象になります。国内だけでなく海外の財産も含まれます。

死亡保険金や退職金はみなし相続財産として相続税が課税されます。みなし相続財産は被相続人が所有していた財産ではありませんが、被相続人が死亡したことで支払われるため相続税の課税対象になります。

【いわゆる名義預金は要注意】

財産に相続税が課税されるかどうかは、財産の名義にかかわらず、実質的に誰が財産を管理していたか、また誰がどのようにして財産を手に入れたかに基づいて判断されます。

妻や子供・孫の名義の預貯金も、実質的に被相続人のものとして相続税が課税される場合があります。たとえば、次のようなケースはいわゆる名義預金として課税される可能性が高くなります。

- 子供・孫が成人したときに渡してあげようと、子供・孫名義の口座に貯蓄していた。

- 相続税対策の一環として、妻名義の口座に自分の貯金を移していた。

- 妻が専業主婦であるにもかかわらず、妻名義の口座の残高が夫名義の口座より多い。

名義預金として課税されないための対策については、下記の記事を参照してください。

他人名義の預金なのに税務調査で狙われる!名義預金で気をつけておきたいことを専門家が解説

残された預金が名義預金として相続税の対象になるかどうかの見分け方

【こんなものも課税対象に】

課税対象になる財産は、形があって目に見えるものだけとは限りません。たとえば、次のようなものも相続税の課税対象になります。

- 営業権、特許権、著作権などの権利

- 生命保険契約に関する権利

被相続人が契約していた生命保険の契約者を変更した場合は、生命保険契約に関する権利として相続税の課税対象になります。被相続人が死亡した時点で解約した場合の解約返戻金に基づいて税額を計算します。生命保険契約に関する権利については下記の記事も参照してください。

「生命保険契約に関する権利」の相続税評価と相続するときの注意点

2-2.相続税が課税されない財産

被相続人が所有していたものでも、次のものには相続税は課税されません。

- 墓地・墓石・仏壇・仏具・仏像・神棚・庭内神し

- 相続人が国や地方公共団体などに寄付した相続財産

日常的に礼拝の対象としている仏像や仏具などに相続税は課税されません。しかし、礼拝の対象とするには不自然なほどに高価な場合や、骨董品としての価値がある場合は課税の対象になることがあります。金の仏像や仏具の購入が節税対策になるという話を聞くこともありますが、節税効果はないといってよいでしょう。

死亡保険金・死亡退職金には下記のとおり非課税限度額があり、非課税限度額を超える部分について相続税が課税されます。

- 死亡保険金の非課税限度額:500万円×法定相続人の数

- 死亡退職金の非課税限度額:500万円×法定相続人の数

相続税の非課税財産については下記の記事も参照してください。

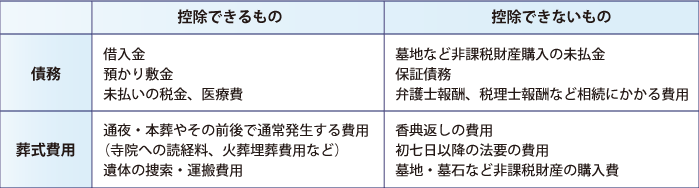

2-3.債務と葬式費用は差し引く

被相続人に借入金や未払いの税金など債務があってそれを相続した場合は、遺産の額から差し引くことができます。また、被相続人の葬儀にかかった費用も、社会通念上妥当な範囲で遺産の額から差し引くことができます。

債務や葬式費用として遺産から控除できるものとできないものの例は下の表のとおりで

葬式費用の控除については下記の記事も参照してください。

2-4.生前贈与財産も相続税の対象になる場合がある

生前贈与された財産のうち次のものは、贈与したときの価額で相続税の課税対象に加算します。

- 遺産を相続した人が過去3年以内に被相続人から贈与された財産

(配偶者控除や各種非課税制度を適用した財産は除く) - 贈与のときに相続時精算課税を適用した財産

過去3年以内に贈与された財産を相続税の課税対象に含めるのは、生前贈与で相続税を低く抑える節税対策に一定の歯止めをかける目的があります。生前贈与された時点で贈与税を納めていれば、相続税から差し引くことができます。

なお、被相続人が死亡した日と同じ年に贈与された財産に贈与税は課税されず、はじめから相続税の課税対象になります。

2-5.相続税の課税価格

ここまでお伝えしたものを加減した合計額が、相続税の課税対象である課税価格となります。

相続税の課税価格=本来の相続財産+みなし相続財産-非課税財産-債務-葬式費用+生前贈与財産

3.財産の価値を評価する方法

相続税を計算するときは、相続した財産ごとに価値を計算しなければなりません。預貯金は通帳などで金額が明らかになりますが、土地や建物は価値を個別に評価する必要があります。

公平で客観的な課税のため、国税庁は財産の価値を評価する基準として財産評価基本通達を定めています。この章では、財産評価基本通達に基づいて、相続税を計算するときの財産の価値の評価方法をご紹介します。ポイントは次の3つです。

- 現預金は被相続人の死亡時点の残高で評価

- 不動産は一定のルールに従って評価

- その他の財産は取引価格などを参考に評価

財産の価値を評価するためには、財産の種類に応じてさまざまな資料が必要になります。詳しくは下記の記事を参照してください。

相続税申告必要資料準備ガイドの無料ダウンロード【PDF形式】

3-1.現預金の評価方法

現預金は被相続人の死亡時点の残高を評価額とします。

被相続人が自宅の金庫や貸金庫などで保管していた現金も、もれなく申告する必要があります。被相続人が亡くなる直前に、葬儀などに備えて相続人が多額の預金を引き出したような場合は、申告漏れがないように特に注意が必要です。

【定期預金は経過利息も含める】

定期預金など定期性の預金の評価額には、預入金額のほか、被相続人が死亡した日に解約したと仮定したときの利息(経過利息)も含める必要があります。経過利息の金額は、金融機関に依頼すれば計算してもらえます。

【外貨預金・外貨の現金も含める】

外貨預金や外貨の現金も相続財産に含めます。外貨の額面を日本円に換算するときの為替レート(外貨と日本円の交換比率)は、取引金融機関が公表している対顧客直物電信買相場(TTB)を利用します。

3-2.土地の評価方法

土地の評価額は、実際の取引価格ではなく、国税庁が定めた路線価あるいは自治体が定めた固定資産税評価額に基づいて計算します。これらの価格は実際の取引価格より低く設定されています。

一般的には、市街地では路線価を使った路線価方式で評価し、市街地以外では固定資産税評価額に一定の倍率をかける倍率方式で評価します。

路線価方式で評価する場合は、土地に接している道路の数や土地の形状によって価格の補正が必要です。これらの補正は、税理士によっても見解が分かれるほど難しい場合があります。土地の評価については、相続税を専門にしている税理士に相談することをおすすめします。

なお、貸宅地や貸家が建っている宅地は、借主の権利にあたる部分を差し引いて評価するため、自身で使用する宅地に比べて評価額は低くなります。

土地の評価の基本的な事項や実際の評価方法については、下記の記事をご覧ください。

【小規模宅地等の特例】

自宅の土地の評価額が高ければ相続税が高くなり、納税のために自宅を売却するなど相続人の生活が脅かされることもあります。小規模宅地等の特例では、相続人の生活を保障するため、被相続人の自宅の土地や被相続人が事業を行っていた土地について一定の範囲で評価額を減額することができます。

小規模宅地等の特例の種類は下の図のとおりで、土地の評価額が最大で80%減額、つまり20%になる大変有利な制度です。

この小規模宅地等の特例が使えるかどうかで大きく相続税の金額が変わってきますので、適用の可否については税理士に相談するとよいでしょう。

【小規模宅地等の特例の種類】

| 土地の用途 | 事業内容 | 特例の名称 | 上限面積 | 減額割合 |

| 亡くなった人の自宅 | – | 特定居住用宅地等 | 330㎡ | 80% |

| 亡くなった人の 個人事業 |

貸付事業以外 | 特定事業用宅地等 | 400㎡ | 80% |

| 貸付事業 ・賃貸アパート ・貸駐車場など |

貸付事業用宅地等 | 200㎡ | 50% | |

| 亡くなった人地震が オーナーになっている 同族企業の貸し出し |

貸付事業以外 かつ 相続人が事業を 引き継いた場合 |

特定同族会社 事業用宅地等 |

400㎡ | 80% |

| 上記以外の場合 | 貸付事業用宅地等 | 200㎡ | 50% |

小規模宅地等の特例について詳しいことは、下記の記事を参照してください。

3-3.建物の評価方法

建物の評価額についても、実際の取引価格ではなく固定資産税評価額に基づいて計算します。

自宅など自身で使用する建物であれば、評価額は固定資産税評価額と同額です。賃貸に出している場合は固定資産税評価額から30%減額して評価します(貸家の評価減)。ただし、長期間空室になっている部屋があれば、30%の減額はできません。

建物の評価方法については下記の記事を参考にしてください。固定資産税評価額を確認する方法についても説明しています。

3-4.株式・投資信託の評価方法

現預金以外に金融資産として保有されていることが多い上場株式と投資信託の評価方法をご紹介します。また、オーナー企業の非上場株式の評価方法についても簡単にご紹介します。

【上場株式の評価方法】

上場株式の評価額は株価に保有株式数をかけて計算しますが、株価は次の4つのうち最も低いものを選択します。

- 相続開始日の終値

- 相続開始日の月の毎日の終値の平均額

- 相続開始日の月の前月の毎日の終値の平均額

- 相続開始日の月の前々月の毎日の終値の平均額

上場株式の株価は日々変動するため、相続開始日(被相続人の死亡日)の株価だけでなく過去の傾向も考慮します。

【投資信託の評価方法】

投資信託の価値は、相続開始日に解約したと仮定した場合の払い戻し金額で評価します。

厳密には下記の算式で評価額を計算します。基準価額や所得税の額などは取引している金融機関に問い合わせれば確認できます。

投資信託の評価額

=相続開始日時点の1口当たりの基準価額×口数-相続開始日に解約した場合に源泉徴収される所得税の額-信託財産留保額及び解約手数料

なお、上場投資信託(ETF)の価値は上場株式と同じ方法で評価します。

非上場株式の評価方法

オーナー企業の株式など取引所に上場していない株式は、企業の財務状態をもとに個別に株価を評価することになります。非上場株式の株価の評価は専門性が高いため、税理士に依頼することが一般的です。

参考として下記の記事をご紹介します。

「類似業種比準方式」による非上場株式の評価を分かりやすく解説

オーナー企業の株式は価値が高くなることが多く、相続税が高くなるばかりか納税のために事業が継続できなくなる場合もあります。事業を後継者に引き継ぐときに相続税を猶予・免除する制度もありますが、生前に株価を引き下げる対策も重要です。事業承継対策については下記の記事を参考にしてください。

3-5.その他の財産の評価方法

現預金、不動産、株式以外の財産も価値を評価して相続財産として申告する必要があります。ここでは、ゴルフ会員権、自動車、書画骨董・貴金属の価値の評価方法をご紹介します。

【ゴルフ会員権の評価方法】

ゴルフ会員権の価値は、相続開始日時点の取引相場の70%で評価します。預託金の返還がある場合にはその金額を加算します。

取引相場の金額は、新聞広告やゴルフ会員権取引業者のインターネットサイトなどで調べることができます。詳しい評価方法は下記の記事を参照してください。

【自動車の評価方法】

自動車の価値は、相続開始日時点の取引価格で評価します。自動車の取引価格は、中古車販売業者のインターネットサイトなどで調べることができます。

【書画骨董・貴金属の評価方法】

書画骨董・貴金属の価値は、販売実例価格や専門家の鑑定結果をもとに評価します。金地金の評価については、下記の記事が参考になります。

4.相続税の申告・納税の期限と方法

この章では、相続税の申告・納税の期限と方法をご紹介します。ポイントは次の2つです。

- 相続税の申告・納税の期限は相続開始から10か月以内

- 原則として現金で一括納付する

4-1.相続税の申告・納税は相続開始から10か月以内に

相続税の申告と納税は、相続開始(被相続人の死亡)を知った日の翌日から10か月以内にしなければなりません。

相続税の申告は原則として、相続人どうしで遺産分割が終わってから行います。遺産分けをめぐる話し合い(遺産分割協議)がまとまらなければ、10か月の期限はすぐにやってきます。遺産分割協議と相続税の申告手続きはできるだけ早く始めることが重要です。

ただしケースによっては相続税の申告期限である10か月以内で分け方が決まらないケースもあります。その場合であっても、税務署に相続税申告書を提出して相続税を納付することが必要となります。

これを未分割での相続税申告といいます。方法としては、いったん法定相続割合で分割したと仮定して、相続税を仮納付します。そして相続税の申告期限から3年以内に分割方法が確定した時点で、修正申告を行います。この修正申告の際に当初の仮申告で相続税を払い過ぎている人には還付、不足している場合には追加納付を行います。

なお未分割での相続税申告の注意点としては、仮申告の段階では小規模宅地等の特例や配偶者の税額軽減の特例が適用できないということです。あとで分割が確定して修正申告をする際には適用ができますが、いったん当初申告では適用を受けられないため、相続税の額が大きくなることもあり注意が必要です。

このようなことからなるべく相続税の申告期限である10か月以内に遺産分割を確定させることが重要です。

4-2.相続税の申告方法

相続税の申告は、遺産を相続した人がそれぞれ、被相続人の住所地を管轄する税務署に申告書を提出します。申告する人の住所地を管轄する税務署ではないので注意しましょう。通常、相続税申告書の作成は複雑で専門性が高いため税理士が作成します。

申告するときは、相続税の申告書のほか次の書類を提出します。

- 被相続人と相続人の関係がわかる戸籍謄本など

- 遺言書または遺産分割協議書の写し

- 遺産分割協議書に押印した印鑑の印鑑証明書

その他必要な資料については下記の記事を参照してください。

4-3.相続税の納税方法

相続税は現金で一括納付する決まりになっています。申告書を提出した税務署または金融機関の窓口で納付します。納税額が1,000万円未満であればインターネットを通じてクレジットカードで納付できるほか、30万円以下であればコンビニエンスストアでも納付できます。

相続税の納付方法については、下記の記事も参考にしてください。

相続税の納付方法は現金一括納付。クレジットカード納付を含む4つの納付方法

1,000万円未満であれば相続税はクレジットカードで納付できる

【相続税の延納と物納】

多額の遺産を相続してもそれらが換金できないものである場合は、相続税を納めるための資金が足りない場合があります。そのような場合は、相続税を分割して納める延納が認められます。延納をしても納税できない場合は、相続した財産をそのまま納める物納が認められます。

ただし、延納や物納はどのような場合でも認められるわけではありません。細かい条件や手続きについては、下記の記事を参考にしてください。

4-4.税務署から「お尋ね」が届いても慌てない

相続開始から半年ほど経過した頃に、税務署から突然、相続税についてのお尋ねという文書が届くことがあります。文書には相続税の申告要否検討表があり、必要事項を記入して返送することになっています。

税務署から書類が届くと不安になりますが、脱税や不正が疑われているわけではないため、過度に心配する必要はありません。ただし、相続税の申告期限が迫っているので、申告の必要があれば早急に準備をしなければなりません。

すでに税理士に依頼して申告の準備をしている場合は、返送しなくても問題はありません。一方、相続税を計算した結果、納税額がなくて申告しない場合は、念のため税務署に返送することをおすすめします。

相続税についてのお尋ねが届いたときの対応方法や、相続税の申告要否検討表の詳細な記入方法については、下記の記事をご覧ください。

「相続税についてのお尋ね」が税務署から届いたときの対応方法を税理士が解説

5.相続税の税額計算の方法

この章では、相続税の税額計算の方法について解説します。

相続税の税額は「遺産総額が〇〇円であれば〇〇円」というように単純に決まるものではありません。遺産総額が同じであっても、遺産の内訳や家族構成が異なれば相続税の税額は異なります。

はじめに、ひとまず相続税の税額の目安を知りたい方のために、シミュレーションソフトを使った税額計算をご紹介します。そのあと、正確な相続税の税額計算方法を徹底解説します。

5-1.シミュレーションソフトを使った税額計算

ひとまず相続税がどれぐらいかかるのか目安を知りたい場合は、相続税のシミュレーションソフトを利用して概算の税額を求めることができます。フォームに遺産総額や配偶者など相続人に関する情報を入力すると、概算の税額が計算されます。

このシミュレーションソフトで計算される税額は、相続人全員で支払う相続税がどれぐらいかかるか、もしくは相続税がかからないかの目安となるものです。実際に申告するときや、正確なシミュレーションが必要な場合は、次の項目以降でお伝えする正確な方法で税額を計算する必要があります。

5-2.相続税の正確な計算方法

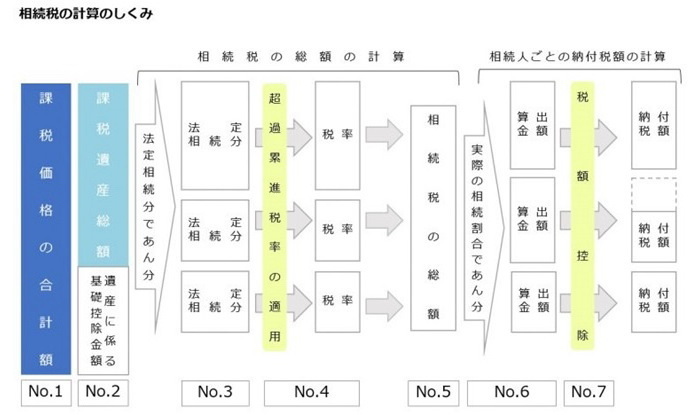

相続税を正確に計算する場合は、下の図に示した順序で進めていきます。

相続税は相続人が受け取った遺産の額に基づいて課税されますが、課税を公平にするため、一度、遺産を法定相続分で分けたと仮定して相続税の総額を計算します。相続税の総額を各人が受け取った遺産の割合で分けて税額控除などをしたものが、実際の納付税額となります。

このあと、相続税の正確な計算方法を下記の事例に基づいて解説します。

【事例】

- 被相続人Aさん

- 法定相続人は妻、長男、次男の3人

法定相続分は妻1/2、長男1/4、次男1/4 - 相続財産は下記のとおり

・自宅(相続税評価額は土地9,000万円、家屋2,000万円)

土地の面積は250㎡で小規模宅地等の特例の適用要件を満たしている

・預貯金5,000万円(経過利息はない)

・借入金500万円 - 自宅は妻が相続し、預貯金は長男が相続した。

- 借入金は長男が返済する。

- Aさんは自身を被保険者にした生命保険に加入していた。

死亡保険金5,000万円は次男が受け取った。 - 葬式費用220万円(通夜・本葬200万円、初七日法要20万円)は妻が負担した。

【No.1 課税価格の合計額を求める】

相続税が課税される財産を集計します。Aさんの事例では下記のものが対象になります。

- 自宅(相続税評価額:土地9,000万円、家屋2,000万円)

- 預貯金5,000万円(経過利息はない)

- 死亡保険金5,000万円

- 借入金500万円

- 葬式費用220万円(通夜・本葬200万円、初七日法要20万円)

●自宅の課税価格

土地については小規模宅地等の特例が適用できるため、330㎡までの部分の評価額が80%減額できます。土地の面積は250㎡であるため、全部が評価減の対象になります。

家屋に小規模宅地等の特例はないため、相続税評価額2,000万円がそのまま課税価格となります。

土地の課税価格=9,000万円-9,000万円×80%=1,800万円

家屋の課税価格=2,000万円

●預貯金の課税価格

経過利息はないため、額面の5,000万円がそのまま課税価格となります。

●死亡保険金の課税価格

死亡保険金はみなし相続財産として相続税の課税対象となります。

ただし、「500万円×法定相続人の数」の非課税限度額があります。

この事例では、法定相続人は妻、長男、次男の3人であることから、死亡保険金の課税価格は下記のとおり3,500万円となります。

死亡保険金の課税価格

=死亡保険金5,000万円-非課税限度額(500万円×法定相続人3人)=3,500万円

●借入金の控除

被相続人から引き継いだ借入金などの債務は相続財産から差し引くことができます。この事例では長男が引き継いだ借入金500万円を課税価格から控除します。

●葬式費用の控除

葬式費用も相続財産から差し引くことができますが、初七日以降の法要の費用は差し引くことができません。

この事例では、通夜・本葬の費用が200万円、初七日法要の費用が20万円ですが、通夜・本葬の200万円のみ課税価格から控除します。

●課税価格の合計額

ここまでの計算の結果、Aさんの遺産の課税価格は下記のとおりとなります。

自宅 3,800万円(土地1,800万円、家屋2,000万円)

預貯金 5,000万円

死亡保険金 3,500万円

借入金 -500万円

葬式費用 -200万円

合計 1億1,600万円

【No.2 課税遺産総額を求める】

相続税の課税対象になる遺産の額は、課税価格から基礎控除額を差し引いた金額です。この金額を課税遺産総額といいます。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」です。この事例では、法定相続人は妻、長男、次男の3人であり、基礎控除額は下記のとおり4,800万円となります。

基礎控除額=3,000万円+600万円×法定相続人3人=4,800万円

課税遺産総額は、課税価格1億1,600万円から基礎控除額4,800万円を差し引いた6,800万円となります。

課税遺産総額=課税価格1億1,600万円-基礎控除額4,800万円=6,800万円

Aさんの遺産の相続税評価額は、自宅1億1,000万円、預貯金5,000万円、死亡保険金5,000万円で、単純に合算すると2億1,000万円に上ります。しかし、特例や非課税枠を適用し、債務・葬式費用・基礎控除額を控除することで、課税の対象になる遺産の金額は6,800万円まで低下します。

【No.3 相続税の総額の計算(1)課税遺産総額を法定相続分で按分する】

次に、課税遺産総額を法定相続分で按分して相続税の総額を計算します。

この事例では、課税遺産総額6,800万円を法定相続分で妻、長男、次男に按分します。法定相続分は妻1/2、長男1/4、次男1/4です。

妻:6,800万円×1/2=3,400万円

長男:6,800万円×1/4=1,700万円

次男:6,800万円×1/4=1,700万円

法定相続分は配偶者や子供の有無など家族構成によって異なります。詳しくは下記の記事を参考にしてください。

【No.4 相続税の総額の計算(2)各相続人の税額を求める】

按分した課税遺産総額に税率をかけて各相続人の税額を求めます。

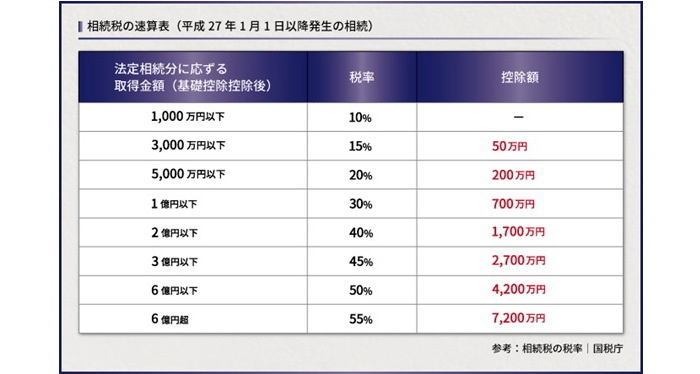

税額の計算では、下記の速算表を使うと便利です。按分した課税遺産総額に税率をかけて控除額を差し引きます。

この事例では、各相続人の税額は次のとおりになります。

妻:3,400万円×20%-200万円=480万円

長男:1,700万円×15%-50万円=205万円

次男:1,700万円×15%-50万円=205万円

【No.5 相続税の総額の計算(3)各相続人の税額を合計する】

各相続人の税額を合計したものが相続税の総額となります。

相続税の総額=妻480万円+長男205万円+次男205万円=890万円

【No.6 相続人ごとの納付税額の計算(1)実際の相続割合で按分する】

相続税の総額を実際に相続した割合で按分したものが、各相続人の算出金額となります。

実際に相続した割合は課税価格をもとに計算します。この事例で各相続人が実際に相続した財産を課税価格で計算すると、次のとおりになります。

妻:自宅3,800万円(土地1,800万円、家屋2,000万円)-葬式費用200万円=3,600万円

長男:預貯金5,000万円-借入金500万円=4,500万円

次男:死亡保険金3,500万円

合計 1億1,600万円

上記の課税価格をもとに各相続人の按分割合を求めます。全員の割合があわせて1.0になるように小数点以下第2位未満の端数を調整することができます。

妻:3,600万円÷1億1,600万円=0.3103… → 0.31(端数切り捨て)

長男:4,500万円÷1億1,600万円=0.3879… → 0.39(端数切り上げ)

次男:3,500万円÷1億1,600万円=0.3017… → 0.30(端数切り捨て)

相続税の総額890万円を各相続人の按分割合で按分した各相続人の算出金額は次のとおりです。

妻:890万円×0.31=275万9,000円

長男:890万円×0.39=347万1,000円

次男:890万円×0.30=267万円

【No.7 相続人ごとの納付税額の計算(2)税額控除を適用する】

各相続人の算出金額から各種控除額を差し引いたものが、最終的な納付税額になります。ただし、遺産を受け取った人が被相続人の配偶者、父母、子供以外である場合は、相続税の算出金額に20%を加算してから税額控除をします(相続税額の2割加算)。

相続税の税額控除には次のようなものがあり、下記の順番で控除していきます。途中で税額が0になった場合は、それ以上控除することはできません。

- 贈与税額控除

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

Aさんの事例では、妻の相続税について配偶者の税額軽減を適用することができます。妻の相続税の算出金額は275万9,000円ですが、相続した財産が一定の額以下であるため実際の納付税額は0になります。ただし、納付税額が0になっても相続税の申告は必要です。

妻、長男、次男の最終的な納付税額は以下のとおりになります。長男と次男には適用できる税額控除はありません。

妻:配偶者の税額軽減を適用したため0

長男:347万1,000円

次男:267万円

【贈与税額控除】

過去3年以内に生前贈与された財産で相続税の課税対象に加算したものがある場合、その財産について納めた贈与税を控除します。

【配偶者の税額軽減】

配偶者が相続した財産のうち、1億6,000万円または法定相続分までの部分については相続税が課税されません。詳しくは下記の記事をご覧ください。

1億6,000万円までなら配偶者の税額軽減で相続税が無税になる!

【未成年者控除】

相続人が未成年である場合は未成年者の税額控除が適用できます。

控除額は相続開始から20歳になるまでの年数(1年未満の期間は切り上げ)×10万円です。未成年者の税額から控除しきれない場合は、扶養義務者の税額から差し引くことができます。

相続税の未成年者控除の詳しい適用要件については、国税庁ホームページをご覧ください。

【障害者控除】

相続人が障害者である場合は、障害者の税額控除が適用できます。障害の程度によって控除額は下記のとおり定められています。

一般障害者:相続開始から85歳になるまでの年数×10万円

特別障害者:相続開始から85歳になるまでの年数×20万円

(いずれも1年未満の期間は切り上げ)

障害者の税額から控除しきれない場合には、扶養義務者の税額から差し引くことができます。

相続税の障害者控除の適用要件などについては、下記の記事をご覧ください。

知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~

その他の税額控除

相続が連続して起こった場合の相次相続控除や、外国で相続税を納めた場合の外国税額控除については、下記の記事をご覧ください。

6.トラブルがあったときの対処方法

この章では、相続税の申告で起こりがちなトラブルの対処方法をご紹介します。主なトラブルとして次の2つがあげられます。

- 相続税の申告が期限に間に合わない場合

- 税額計算を間違えた場合

6-1.相続税の申告が期限に間に合わない場合

相続税の申告期限は被相続人の死亡から10か月以内ですが、次のような事情から申告が期限に間に合わないこともあります。

- 財産の評価に時間がかかる

- 遺産の分割(誰がどの財産を引き継ぐか)が決まらない

相続税の申告が期限に間に合わないときは、仮の計算でもいいので期限内に申告・納税をしなければなりません。

財産の評価に時間がかかっている場合は、概算で相続税を少し多めに申告します。遺産の分割が決まらない場合は、法定相続分で分割したことにして申告します。いずれの場合も、あとで評価額や遺産分割が決まれば申告をやり直します。

このような場合の詳しい対処方法は、下記の記事を参照してください。

6-2.税額計算を間違えたとき

相続税の税額計算を間違えた場合やあとから遺産が見つかった場合は、相続税の申告をやり直す手続きが必要です。

税額が少なかった場合は、修正申告をして相続税を追加で納めます。税額が多かった場合は、更正の請求をして相続税を返金してもらいます。それぞれの手続きについては、下記の記事を参照してください。

7.相続税の節税対策と納税資金対策

この章では、相続税の節税対策と納税資金対策について簡単にご紹介します。

相続税は課税対象となる財産が高額で税率も高いことから、所得税などに比べると税額が高くなります。不動産やオーナー企業の株式など、すぐに換金できないものが遺産の多くを占めている場合は、相続税を納税するための資金に困ることもあります。

相続人が相続税の納税に困ることがないよう、生前に節税対策や納税資金対策をしておくことが重要です。

7-1.生前贈与や財産の組み換えによる節税対策

相続税の節税対策では、生前贈与や財産の組み換えなどが行われます。遺産の評価額を減らすことで、相続税の節税を図ります。

生前贈与は遺産を前もって渡すことと同じであり、将来の相続税の対象になる遺産を減らすことができます。財産の組み換えとは主に現預金を生命保険や不動産に換えることをさしますが、遺産の実質的な価値を変えずに相続税評価額だけを下げることができます。

さまざまな節税対策と具体的な実行の方法については、下記の記事で詳しく説明しています。

相続税がゼロ円に!税理士が厳選する17の相続税対策完全ガイド

7-2.相続人が納税に困らないための納税資金対策

相続税は現金で一括納付することとされています。財産が高額で、かつ換金することが難しい場合は、納税資金としてまとまった金額の現預金を準備しておく必要があります。

上記の節税対策と共通する部分もありますが、生前贈与や生命保険への加入などで対応できます。

7-3.事業を営んでいる場合の優遇税制の活用

被相続人が企業オーナーであった場合や農業を営んでいた場合は、相続人が後を継ぐことを前提に税制上の優遇が受けられます。詳しくは下記の記事を参照してください。

「事業承継税制(相続税の納税猶予)」を簡潔に分かりやすく解説!

8.相続税の税務調査の確率は約20%

相続税申告が終わってほっと一息ついた頃に税務調査の連絡が税務署からかかってくる可能性があります。この可能性が国税庁の統計データから約20%となっています。

相続税の税務調査が入ると高い確率で追徴課税がかかってしまうため、できるだけ税務調査に来られないにすることが金銭面でも精神面でも相続人の気持ちとしては大切です。

しかし相続税の税務調査も申告をする際に工夫をすることで回避することも可能となります。実際にこの記事を執筆している税理士法人チェスターでは相続税の税務調査率が約1%となっています。相続税の税務調査を回避するためにも、相続税に強い税理士に相談することが重要です。

参考記事:相続税の税務調査パーフェクトガイド【聞かれやすい18の質問と対処法】

9.相続専門の税理士のサポートが重要

ここまで相続税について、どのような場合に課税されるか、税額はどのように計算するかといった点を中心に解説しました。課税対象になる財産の評価方法や税額の計算方法を徹底的に解説しているため、簡単な事例なら、この記事の解説を読んでご自身で相続税を計算することもできます。

しかし、実際の相続税の申告では財産の評価、税額の計算、特例の適用などで税理士による専門的な判断が必要になることが少なくありません。最後にご紹介した相続税対策も、方法を間違えてしまうと効果がないばかりか、かえって損をすることもあります。相続税対策や相続税の申告は、税理士のサポートを受けて実行することをおすすめします。

ただし、税理士にはそれぞれ得意分野があります。相続税の申告件数で実績がある、相続税専門の税理士に依頼するようにしましょう。下記の記事では、相続税専門の税理士の探し方をご紹介しています。相続税対策や相続税申告で税理士に相談したい場合はぜひ参考にしてください。

10.まとめ

かなり長い記事でしたが、この記事を最初から最後まで読むことで相続税についての横断的な知識の習得のサポートになったかと思います。一方で記事を読んでも分かるように相続税は複雑な面も多々あり、税金の知識がない一般の人が、相続税申告書の作成や節税対策を実行してしまうと、税務署に指摘されてしまうリスクや誤って過大に相続税を支払ってしまうリスクもあります。

このため相続税の基礎知識を得た後は、相続税に詳しい税理士に相談に行くとさらに有益なアドバイスが受けられるでしょう。

(提供:税理士が教える相続税の知識)