亡くなった人の遺産を分けるときに、生前に受けた「特別受益」が問題になることがあります。たとえば、亡くなった父から自宅の購入資金を出してもらったり、留学費用を出してもらったりしていた場合は、それらの金額が特別受益となります。

特別受益があった人の相続分は特別受益を考慮して計算しますが、特別受益が多額に及ぶ場合は相続分が0になることもあります。このようなとき、相続手続きに「特別受益証明書」を使う場合があります。

この記事では、「特別受益証明書」とはどのようなものか文例もあわせてご紹介します。また「特別受益証明書」に関連した注意点もお伝えします。特別受益があって相続人どうしで問題になっている、あるいは問題になりそうな場合はぜひ参考にしてください。

1.特別受益証明書とは

特別受益証明書とは、被相続人から多額の特別受益があって相続分が0になる相続人が、遺産の相続は不要であることを書面に示したものです。「相続分のないことの証明書」や「相続分不存在証明書」と呼ばれることもあります。

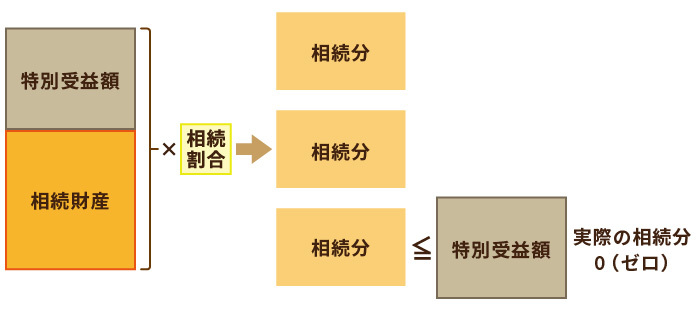

特別受益者(特別受益があった相続人)の相続分は、次のようにして計算します。

- 相続財産に特別受益額を加える

- 上記の金額に相続割合をかけて各人の相続分を求める

- 特別受益者の相続分から特別受益額を差し引く

特別受益者の相続分が特別受益額以下の場合は、実際の相続分は0になります。

本来は、相続分が0になった特別受益者も含めて相続人の全員で遺産分割協議を行い、誰がどの遺産を受け取るかを決める必要があります。

ただし不動産の相続登記では、特別受益証明書があれば特別受益者を除いて遺産分割協議をしても相続登記をすることができます。法定相続人が2人の場合でそのうちの1人が特別受益証明書を提出すれば、遺産分割協議書は不要になります。

このように、特別受益証明書は主に相続登記の手続きで使われます。

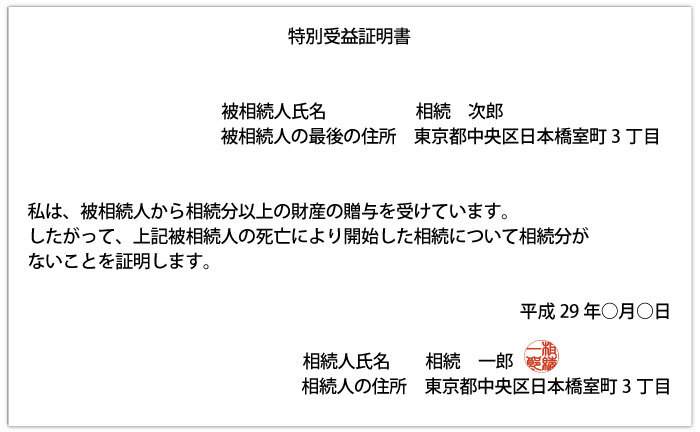

2.特別受益証明書の記載例

特別受益証明書に指定された書式はありません。おおむね次のような内容を記載して、印鑑登録された印鑑(実印)を押印するとよいとされています。

- 被相続人の氏名・最後の住所

- 特別受益があったこと、相続分がないことを表す文

- 作成年月日

- 作成者の氏名・住所

- 作成者の実印(認印は不可)

相続登記に特別受益証明書を使う場合は、印鑑証明書を添付します。

参考までに、特別受益証明書の文例をご紹介します。生前贈与された財産の内容を書く必要はありません。

3.相続放棄は別途手続きが必要

特別受益証明書を作成したことで相続放棄の手続きをしたと誤解されるケースがあります。また、遺産相続を円満に済ませるために遺産を受け取らない人が、相続放棄に代えて特別受益証明書を作成するケースもあります。

しかし、特別受益証明書を作成しただけでは相続放棄したことにはなりません。

被相続人に借金がなければ大きな問題にはなりませんが、借金があった場合は特別受益証明書を作成した人であっても返済義務を負うことになります。

相続放棄の意思がある場合は、被相続人の死亡から3か月以内に家庭裁判所で相続放棄の手続きをしなければなりません。

4.特別受益証明書をめぐる注意点

この章では、特別受益証明書に関連した注意点を2つご紹介します。

4-1.遺産分割協議から外されることがある

特別受益証明書は本来、生前贈与を受けた本人が作成します。しかし、他の相続人から特別受益証明書への署名・押印を求められる事例があります。このような行為は、特別受益者を遺産分割協議の当事者から外すために行われている可能性があります。

被相続人から多額の生前贈与を受けていても、それが生活費の援助や結婚式の挙式費用であれば特別受益にはあたりません。生前贈与が特別受益にあたるかどうかは一律に決められるものではなく、被相続人の社会的地位や資産の状態などから個別に判断されます。

特別受益証明書には生前贈与された財産の内容を書く必要はないため、具体的にどのような生前贈与があったかを知らない他人でも簡単に作成することができます。生前贈与が特別受益であって相続分がないことが明らかな場合を除いて、他人が作成した特別受益証明書に安易に署名・押印することは避けましょう。

4-2.未成年者特別代理人の選任を省くために使うことも

未成年の相続人は、単独では遺産分割協議に加わることができません。親権者が代理できますが、親権者が同じ相続にかかわっている場合は特別代理人を立てなければなりません。

特別代理人を選任するためには家庭裁判所に申し立てる必要があり、その手間を省くために特別受益証明書が作成される場合もあります。

相続分に対応するだけの特別受益があればよいのですが、特別受益がないのに特別受益証明書を作成することは慎みましょう。高校までの教育費や生活費は扶養の範囲内とされ、特別受益にはあたらないとする考え方が通例です。

4-3.特別受益では贈与税・相続税の申告が必要なケースも

特別受益証明書を作成した相続人は遺産を相続しませんが、贈与税や相続税の申告が必要なケースがあります。

過去に贈与が成立していて、贈与財産が生活費や高等教育費のような非課税となるものではなく、住宅資金の援助といったものである場合は、過去(最長7年)に遡って贈与税の申告が必要になることがあります。また、特別受益の額は、遺産分割では相続があった時点の時価で計算しますが、贈与税の申告では贈与した時点の時価で計算することに注意が必要です。

相続開始前3年以内に贈与された財産は、相続税の計算上は相続財産に足し戻されます。これにより、相続分が0になって特別受益証明書を作成した相続人であっても、相続税の申告が必要になる可能性があります。

5.まとめ

特別受益証明書は、多額の特別受益で相続分が0になった特別受益者が遺産の相続は不要であることを証明する書面です。しかし、特別受益者であれば必ず作成しなければならないものではありません。遺産分割協議の場で特別受益者が遺産を受け取らないことを表明して、相続人どうしで合意することが原則です。

特別受益証明書は主に相続登記の手続きを簡単にするために作成されますが、悪用されるケースもあります。相続放棄と混同されるケースもあるので注意が必要です。

特別受益や特別受益証明書に関する疑問点がある場合は、早めに相続問題に詳しい弁護士・税理士などの専門家に相談することをおすすめします。

(提供:税理士が教える相続税の知識)