こんにちは、相続税専門の税理士法人トゥモローズです。

今回は、初心に立ち戻って相続税の基本について、

相続税とは(遺産を取得することに対する税金です)

相続税とは、お亡くなりになった方(「被相続人」といいます)が遺した財産を、その遺産を引き継ぐ方(「相続人」といいます)が取得した際に、その取得したことに対して課される税金のことをいいます。

この相続税は、その遺産の規模や種類、取得した相続人の人数などによって税額が異なってきます。

このコラムでは、相続税の基本として、「遺産の規模」や「遺産の種類」、「相続人の人数」に応じてご自身の家族には相続税がかかってくるのか、かかるのであればどの位の税額を納税しなければならないのかを分かりやすく解説していきます。

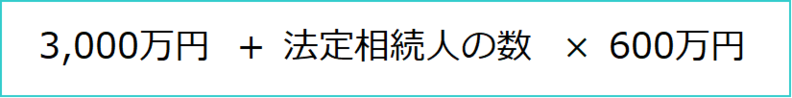

基礎控除(非課税の枠があります)

相続税は、お金持ちの税金であるといわれていますが、実際にはどれくらいの割合で相続税の課税対象となっているかというと、その割合は、ずばり100人中8人です。

平成28年分の申告状況が国税庁から発表されていますが、平成28年中にお亡くなりになられたからは131万人であり、このうち10.6万人が相続税の課税対象となったということでした。これは全国の数字であるため、東京や首都圏においては、もう少し高い割合となっています(東京都 12.8%)。

では、相続税がかかるか否かの境目はどこにあるのでしょうか。

それは、被相続人の遺産総額が、基礎控除といわれる非課税の枠を超えるか否かにあります。

基本的には、被相続人の遺産の総額が、この非課税の枠を超える場合には、相続税の納税が生じる可能性がありますので、被相続人がお亡くなりになってから10カ月以内の申告を行う必要があります。

よくお電話で「相続税がかかるかわからないですが~」とお問い合わせいただくのですが、

「相続人は●人で、非課税の枠の××万円を超えてきそうなんです」などと言っていただけるとご相談がスムーズに進むかもしれません。

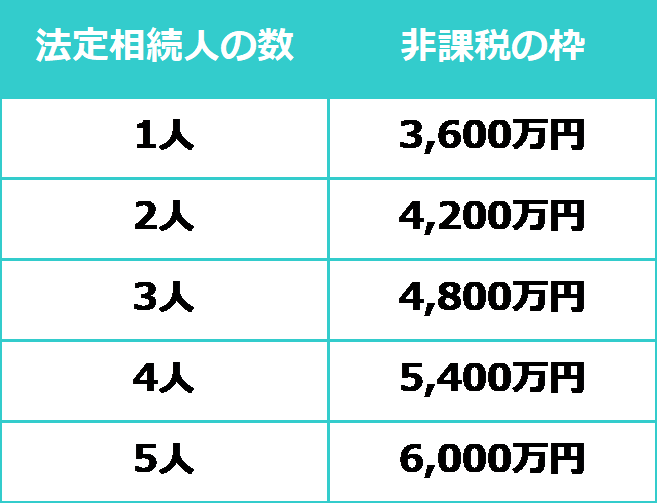

相続人(法定相続人について確認します)

相続税は、相続により遺産を取得した方が納める税金です。

この「遺産を取得した方」には、単純に被相続人の「相続人として遺産を取得した方」と相続人ではないけれど「遺言により遺産を取得した方(受遺者)」が該当します。

例えば、長男であれば被相続人の相続人として、長男の嫁で遺言により遺産をもらったのであれば長男の嫁も受遺者として、相続税の納税義務者になるわけです。

しかし、上述の基礎控除の中で出てきた「法定相続人」とは、あくまで民法で定められた相続人のことをいい、その範囲は下記のとおりとなっています。

相続税の計算方法

相続税は、被相続人がお亡くなりになった時点における「財産」から「債務・葬式費用」を差し引いて課税価格を算出し、そこから基礎控除を差し引き、これにその課税価格の大きさに応じた税率を乗じることで算出されます。

このときに、少し分かりづらいのが、「課税価格の大きさに応じた税率を乗じる」ところですが、次のStep3の確認していただければ、分かりやすいかと思います。

Step1 課税価格 プラスの財産

「財産」は、被相続人がお亡くなりになった時点で所有している全ての財産であり、その時点における不動産、現預金、有価証券などの時価として相続税評価額により計上をします(お墓などの非課税財産は除かれます)。

この「財産」の中には生命保険や退職金などの「みなし相続財産」といわれるものも含まれます。

さらに、過去に行った贈与の内、一定の贈与(相続時精算課税や相続開始然3年以内の贈与)についても相続税に持ち戻す場合もあります。

「みなし相続財産」については、【生命保険と相続税の関係を徹底解説】に詳しく書いてあります。

Step2 課税価格 マイナスの債務・葬式費用

一方で、「債務・葬式費用」は、お亡くなりになった時点における借入金や未払金などの負債やお葬式に係る費用などをプラスの「財産」から控除することができます。

「債務」については、【相続税申告 債務控除一覧 注意点を含めて解説!】に、

「葬式費用」については、【相続税申告 葬式費用 宿泊費や交通費も控除の対象?】に詳しく書いてあります。

Step3 相続税の総額の計算

相続税の計算では、一度、全体の課税価格を求め、基礎控除を差し引いた上で、税率をかける前の金額(「課税遺産総額」といいます)を求めます。

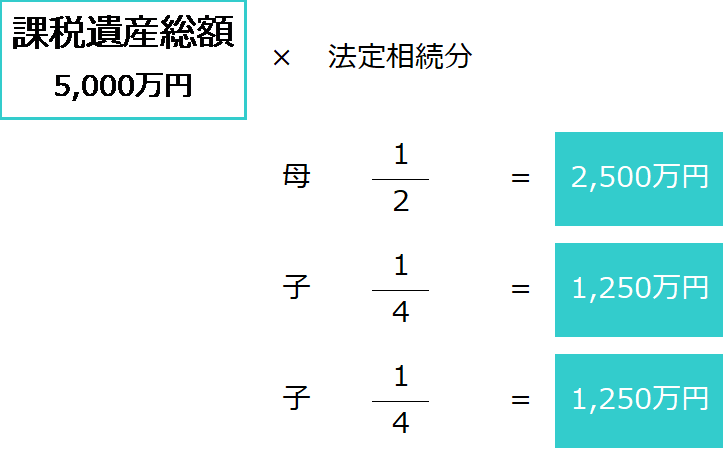

次に、この課税遺産総額を各法定相続人が、法定相続分によって取得した場合の取得金額を計算します。例えば、ここでは課税遺産総額が5,000万円で、母、子供2人である場合の取得金額で確認します。

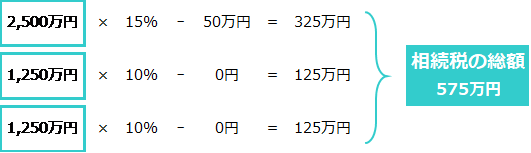

そして、この法定相続人ごとに算出した取得価額に税率を乗じて、算出された税額を合算すると、これが被相続人の遺産に係る「相続税の総額」となります。

Step4 各人ごとの相続税額の計算

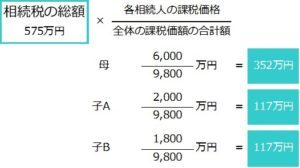

Step3で求めた「相続税の総額」を、各相続人が取得した財産の課税価格に応じて按分することで各相続人の相続税額を計算します。例えばここでは、各相続人の課税価額が、母(6,000万円)、子A(2,000万円)、子B(1,800万円)だとした場合には、次のようになります。

Step5 各人の納付税額

最後にStep4で求めた各人の相続税額からの「配偶者の税額軽減」や「未成年者控除」、「障碍者控除」など各種税額控除の適用ができる場合には、税額控除額を差し引いて、各相続人が納付すべき相続税額となります。

なお、相続人の中に、被相続人の配偶者と一親等の血族(子供、父・母)以外の相続人である場合には、相続税を1.2倍支払う必要がありますので注意が必要です。

【配偶者の税額軽減(相続税の配偶者控除)を徹底解説】

【相続税の2割加算について徹底解説!】

税率

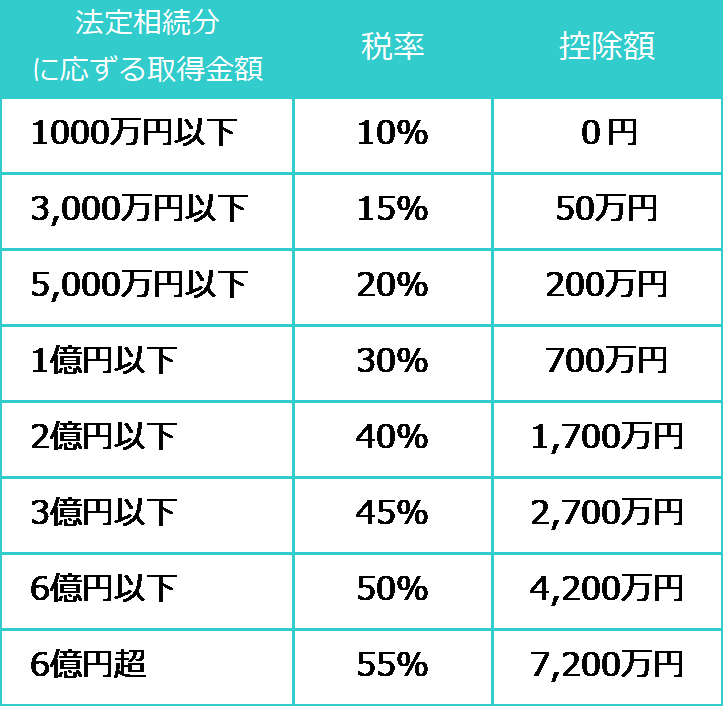

相続税の税率は、その遺産の金額が大きくなればなるほど大きくなる、超過累進税率が採られています。この税率は、下記図表を見ていただいて分かるとおり、最大で55%もの高い税率が設定されています。

相続で遺産の半分が税金で持っていかれるといわれていますが、この高い税率がそういわれる理由です。

税金がかからなくても申告が必要

遺産の総額が、上述の【基礎控除】で解説した非課税枠の範囲内である場合には、税金は生じませんので、相続税の申告をする必要はありません。

例えば、被相続人である父が遺した遺産の総額が4,000万円であり、法定相続人が母、長男、長女の3人であった場合には、

4,000万円 < 3,000万円 + 600万円 × 3人 =4,800万円

であるため、非課税枠の範囲内として相続税は生じませんし、相続税の申告を行う必要はありません。

一方で、次のような場合にはどうでしょうか?

被相続人が遺した遺産総額が5,000万円であり、法定相続人が母、長男、長女の3人であった場合には、

5,000万円 > 4,800万円

であるため、非課税枠を超えてきますので、相続税の納税が生じる可能性があり、相続税の申告を行わなければなりません。

ここで「納税が生じる可能性がある」という言い方をしましたが、ここにポイントがあります。逆にいうと、非課税枠を超えてきても、「納税が生じない可能性がある」ということです。

相続税には、【小規模宅地等の特例】という評価額の減額や【配偶者の税額軽減】という税額軽減などといった大きな特例や軽減措置が設けられています。

これらの特例や軽減措置は、相続人にとっては非常に有利となるものであり、適用ができた場合には相続税を大きく減額できる制度となっています。

相続財産は非課税の枠を超えているけど、この制度の適用の結果、税額が出なくなるということが実務上はよくあります。

ただし、適用を受けるためには適用要件として、その適用を受ける旨を記載した相続税の申告書を税務署へ提出する必要があります。適用したら税金は出なそうだなということで、うっかり申告書を申告期限までに提出しなった場合には、これらの制度は適用できなくなってしまいます。

税金がかからないからといって申告は必要となりますので、失念せずにきちんと申告を行うようにしましょう。

(提供:税理士法人トゥモローズ)