みなさんこんにちは。

相続税専門の税理士法人トゥモローズです。

名義預金 税務調査で否認されるパターンを徹底解説!で解説した名義預金とされないためには、適正に生前贈与をする必要があります。生前贈与の方法を一つ間違えただけで長年の苦労が水の泡となることも大いにありえます。

そこで、今回は、税務署に名義預金として指摘されない適正な生前贈与のやり方を徹底解説します。

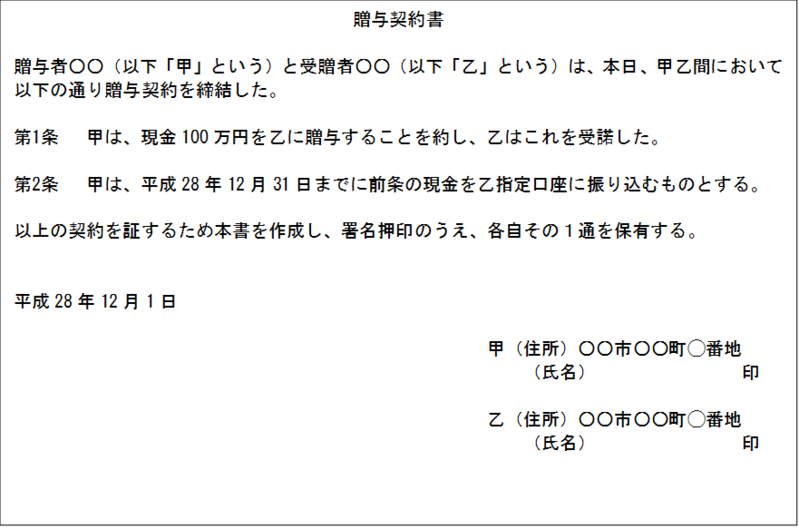

1.贈与契約書の作成

贈与契約は、口頭でも成立します。したがって、契約書の存在は贈与契約成立のための必須ではありません。しかし、口頭での贈与はいつでも取り消すことが出来ますので、親子間等の贈与であっても書面で残したほうがベターです。また、税務署に対する説明資料としても贈与契約書があったほうが絶対に良いです。なお、公証役場で確定日付を取るべきアドバイスもたまにありますが、そこまでやらなくてもいいかなと個人的には考えてます。

【贈与契約書作成のポイント】

◯ 贈与金額、贈与の方法、贈与契約日等を明記

◯ 贈与者(あげた方)、受贈者(もらった方)が自署、押印(認印でも可)

◯ 署名以外は手書きでなくても可(パソコンで作成し、印刷したものでもOK)

◯ 金銭贈与の場合には印紙は不要

2.贈与の実行

贈与契約書を作成しただけで満足してしまい、実際の贈与の実行を失念してしまう人もいますが、贈与契約を成立させるためには、必ずその贈与を贈与契約書記載の通りに実行してください。また、金銭贈与の実行は現金ではなく、できるだけ客観的な記録が残る預金を通して行うべきでしょう。

3.贈与後の管理支配

受贈者は、贈与を受けたお金を管理、支配しないと贈与が成立したとはいえません。贈与者は、子や孫に無駄遣いさせないためや金銭感覚がおかしくなることを防ぐために贈与した後も贈与したお金を実質的に贈与者が管理支配しているケースをよく実務上見ます。しかし、これでは、贈与が成立したと税務署に対抗することはできません。すなわち、名義預金として認定されてしまいます。

贈与後は、受贈者が自由にもらったお金を使える状態にしてください。そのためには、受贈者が普段から使っている普通預金の口座に振り込むのが一番です。贈与するからといって新たに受贈者名義の口座を作ったりするよりは、既存の受贈者が使っている口座に贈与する方法が一番です。既存に使っているので、もちろん受贈者がキャッシュカード、通帳、銀行の届出印を管理していることに疑いはないはずです。

4.贈与税の申告

上記①~③が完璧にできていれば、これは補足程度ですが、贈与税の非課税枠110万円を超えるような贈与をして、翌年3月に贈与税の確定申告書を提出することで税務署に対して贈与成立をアピールすることができます。例えば、111万円の贈与をした場合には贈与税負担は1,000円です。1,000円のコストをかけて贈与成立の安心を買うようなイメージです。ただ、この贈与税申告をしただけで、上記①~③が適正にできていなければ、本末転倒ですので注意が必要です。贈与税申告はあくまで必要条件であって絶対条件ではありません。上記①~③が贈与成立の絶対条件となりますのでご留意ください。(提供:税理士法人トゥモローズ)