重要なのは暴落に巻き込まれないこと

近年の株式市場は人為的なバブルの発生と崩壊の繰り返しである。この循環はリーマンショックで終わるかと思われたが、サブプライム住宅バブルの民間の損は中央銀行に肩代わりされて、FRB(米連邦準備制度理事会)は引き取った債券を売り抜けようと中央銀行バブルを起こし、10年目を迎えている。

ここで気をつけないといけないのは、近年の株は7年から10年に一度大暴落するという循環を繰り返していることだ。米国株ももう上げの10年目。そう遠くない将来に株式市場の暴落や長期的な買い場が到来するだろう。株は暴落した時に買う長期運用の商品である。

これを実践できているのはウォーレン・バフェットである。バフェットが率いるバークシャー・ハサウェイはリーマンショック前に現金比率を高めていた。現金ポジションの前回のピークは、金融危機直前の2007年末の433億ドルである。2008年にはリーマン危機の最中、ゴールドマンの株を安く手に入れて大儲けしたが、2008年末の現金ポジションは255億ドルに減っていた。ウォーレン・バフェットは暴落する前に株を売り、暴落すると株を買うのである。

バークシャー・ハサウェイの抱える現金ポジションは、昨年2017年の第2四半期末(6月末)の時点で1,000億ドル(約11兆円)と過去最多に達している。バフェット指標(米国株式市場の時価総額の名目GDPに対する比率)は、2018年9月30日に147%まで上昇し、2018年11月22日現在は134%だ。1989年の日本の100年に1回のバブルのピークでは、日本のバフェット指標は145%だった。バフェット指数が過去最高水準に達している現在、株は少なくとも長期投資をする時期ではないだろう。

●バフェット指標 100を超えると株式市場は割高

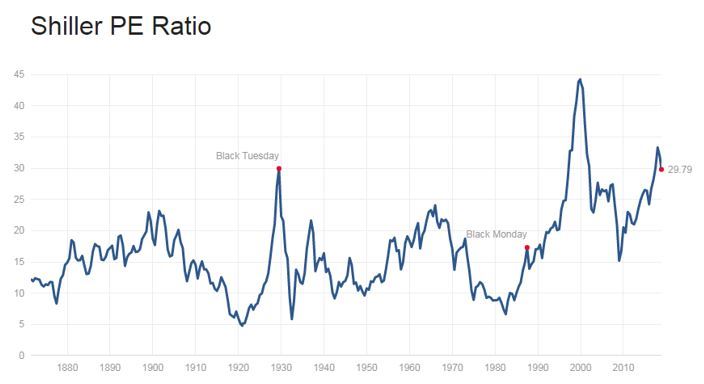

●シラーPER 25を超えるとバブル

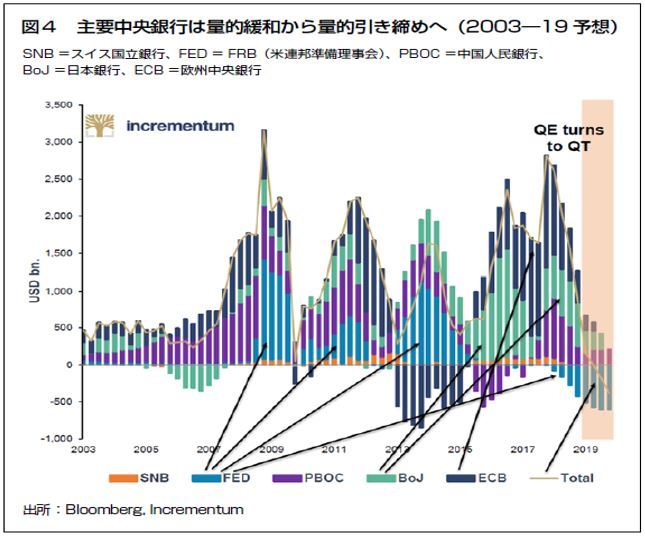

主要中央銀行は量的緩和から量的引き締めに動いている

筆者の関連するファンドは株式や不動産の長期ポジションを2017年の初夏から秋で全部売り払ってしまった。そこからは株では短期から中期のトレーディングベースの商いしかしていない。

筆者の独断と偏見で言えば、「相場はファーストイン・ファーストアウト」だ。つまり、誰も買っていない相場の初動で相場に参入し、人よりも先に相場から降りることが一番安全な投資手法なのである。

危険と言われる新興国投資やジャンク債投資、あるいは昨今のバブルを象徴するビットコイン投資なども、まだ誰もやっていないときに相場に参入する分には、比較的安全な投資になるのである。

ジェフリー・ガンドラックという投資家が「新債券の帝王」と呼ばれるのは、しっかりした投資哲学を持っているからだ。彼は危ない相場には入らない。

2017年の8月にガンドラックは「手遅れになるまでしがみつくな!今を犠牲にしても…」と述べ、ジャンク債や新興市場債などのリスク資産のポジションを縮小した。目先のパフォーマンスが落ちるのは承知の上である。「どんな出来事や展開が投資家センチメントを転換させるかは予言できないが、今は慎重になる方が、手遅れになるまでしがみついているより良いと考えている。きっかけが現れるのを待っていれば、安い値段で売ることになる」と述べていた。

現在のジャンク債ETFプライスを見ていただきたい。10月から急落し、2017年の平均値を大きく下回っている。

●“炭鉱のカナリア”HYGジャンク債ETF(日足)2017年11月~2018年11月

人間の心理は相場で損をするようにできており(心理学のプロスペクト理論)、実際に損が出るとそれを確定するのが怖くなって、損失を膨らませ続けてしてしまう。日本の失われた25年ではないが、大暴落に引っかかるとポジションが「塩漬け」になるか、FXや先物取引の場合は証拠金がなくなって、市場から強制退場をくらってしまう。大きな損をすると、投資効率が死んでしまうのだ。重要なのは暴落に巻き込まれないことである。

相場は当てたい、あるいは儲けたいという欲望のゲームとして始まるが、お金がなくなればゲームオーバーである。だから、相場で一番大切なのは資産管理(マネーマネージメント)であり、具体的にはストップロス注文を必ず置くことである。相場の予測が当たることと、相場で儲けることには何の関係もない。相場の短期予測など半分は外れるし、長期予測は上げでも下げでもどっちか言っておけば、いつかは当たるだろう。相場の実践では予測があたってもタイミングが当たらないと役に立たない。漠然とした予測を当てても仕方がないのである。

相場で大きな損をするのは、予測がはずれたからではない。大損失は、「間違ったポジションをとってしまった後の対処のまずさ」に起因している。繰り返し言っておくと、人間の心理は相場で損をするようにできている。だから、相場は1にストップ、2にストップなのである。ストップロス注文を入れないと、相場は運だけの賭博行為になってしまう。

次の危機のトリガーは社債市場になりそう

現在の市場ではハイテク株の下落やビットコインの急落に注目が集まっているが、現在の相場を揺さぶっているのはクレジット市場(貸出債権、社債、コマーシャルペーパー、CDS[クレジット・デフォルト・スワップ]、住宅ローン、消費者ローン、不動産ローン)である。バブル崩壊のきっかけは社債から始まることが多い。債券市場の規模は株式市場とは比較にならないほど大きい。

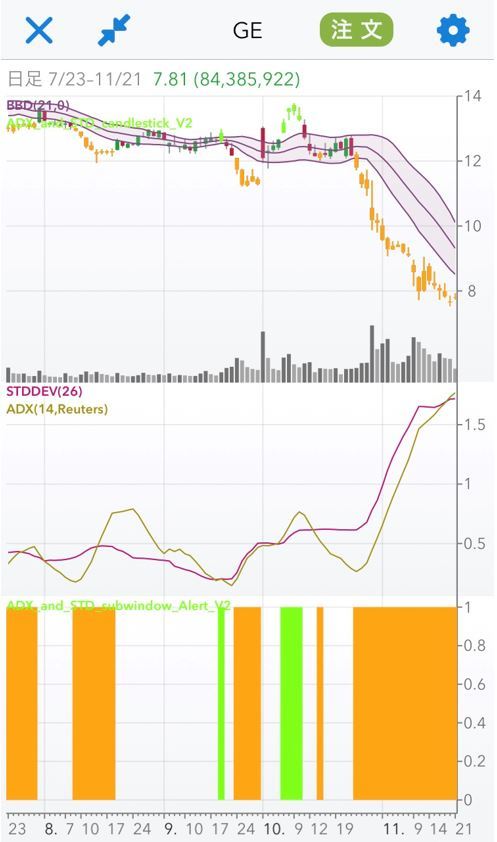

米著名投資家のポール・チューダーは、GE(ゼネラル・エレクトリック)の社債が急落していること等、ここ数日、主要債券市場が不安定な状態にあるとして、「不動産と住宅ローン市場は2007年に我々をトラブルに巻き込んだが、次は社債市場になりそうだ。その結果として注意を払わなくてはならない何かが起きる」、「トランプ米大統領の減税はFRBが利上げを始める前に約束されたもので、最終的にはバブルを弾けさせる」、「もし今の金利がどの水準にあるのか知っていたら、減税を必要としただろうか。我々は今、非常に危険な状況にある」、「ここ2〜3カ月、世界のマーケットが米国経済と米国の債務を懸念している」と、この先の相場に警鐘を鳴らしている。

一方で、チューダーは、「株式市場は不可思議である、なぜなら、難しい経済時期を迎えたとしても、次の年もゆっくりと成長する。まだベアマーケットに入ったとは言えない」、「時代は変わった、何が起こるのか一体誰がわかるというのか」とも述べている。

未来のことは誰にもわからない。相場の天井を当てるのは不可能だ。ただし、バブルが崩壊する予兆が現れた時、速やかに損失に対処することによって、壊滅的な損失を回避することは可能である。

GE(日足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

)

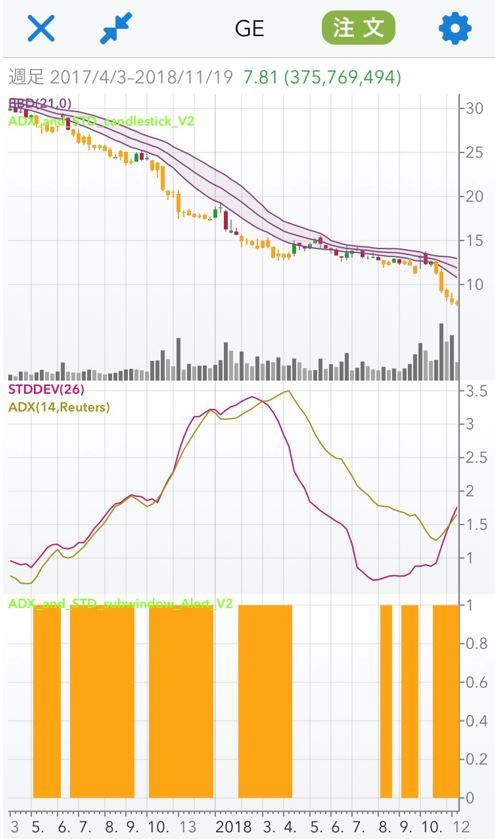

GE(週足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート)

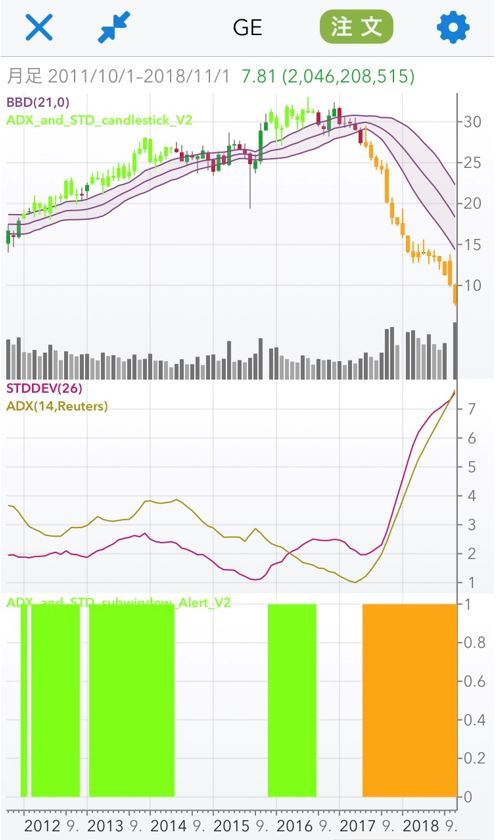

GE(月足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート)

石原 順(いしはら じゅん)

ファンドマネージャー (海外ファンド運用)

1987年より株式・債券・CB・ワラント等の金融商品のデーリング業務に従事、1994年よりファンド・オブ・ファンズのスキームで海外のヘッジファン ドの運用に携わる。為替市場のトレンドの美しさに魅了され、日本において為替取引がまだヘッジ取引しか認められなかった時代からシカゴのIMM通貨先物市場に参入し活躍する。相場の周期および変動率を利用した独自のトレンド分析や海外情報ネットワークには定評がある。現在は数社の海外ファンドの運用を担当 する現役ファンドマネージャーとして活躍中。ラジオNIKKEI「ザ・マネー」金曜日パーソナリティー、ラジオNIKKEI「キラメキの発想」準レギュラー。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点