シンカー:FEDの更なる利下げによる景気下支え策をお守りにする形で、米国は中国に対する要求を強め、貿易紛争をめぐるマーケットの強い警戒感は残っている。確かに、目先の景気・マーケットの不透明感は強い。しかし、目先の不透明感が薄れ、その先を見通せば、日本経済はデフレ完全脱却に向けたクリアなシナリオが見えてくる。目先不透明、先行きクリアという珍しい局面にある。

2019年

グローバルな政治の不安定感が強い

海外景気動向の不透明感が強い

海外の中央銀行の金融緩和姿勢による円高懸念

消費税率引き上げに対する強い恐怖感

⇒日本株がグローバル対比で割安状態から抜け出せない

-

サブシナリオとして、FEDの予防的な利下げが更に進展し、長期実質金利がマイナスで維持されることによる景気刺激効果で、来年以降の景気見通しの好転により米国のイールドカーブが大きくスティープ化した場合、円安をともない、日本株の割安状態の修正が早まる可能性がある。

リスクシナリオとして、イランをめぐる軍事衝突や英国のEUからの合意なき離脱の大きな混乱があった場合、円高をともなう更なるリスクオフとなる可能性がある。

アップサイドポテンシャルとして、秋の臨時国会で、財政拡大と金融緩和の合わせ技のデフレ完全脱却加速に向けた大規模な経済対策が出てくれば、内需の堅調さに対する信頼感が強くなっている局面でもあり、マーケット心理が著しく向上する可能性がある。

2020年

緩和的な政策対応にも支えられて海外景気動向が安定化

消費税率引き上げ後も、強い信用サイクルに支えられて日本の内需が堅調

基礎的財政収支黒字化目標の足かせがなくなったため(2020年度から2025年度へ先送りされた)、必要不可欠な財政拡大への転進により、内需拡大の持続性に信頼感と国民の生活への安心感

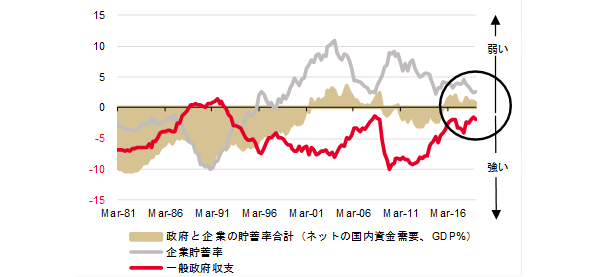

ネットの資金需要(企業貯蓄率+財政収支、マネー拡大の源)の復活が、それを日銀がマネタイズする形となることで金融緩和効果を著しく大きくする

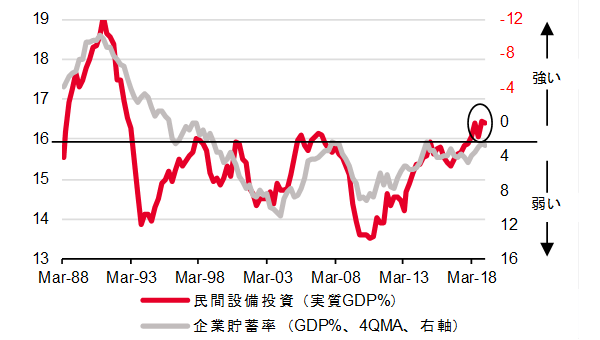

設備投資サイクル(民間設備投資の対実質GDP比)のレンジが上振れたことが確認され、企業の期待成長率と期待インフレ率の上昇(=期待ROEの上昇)を確認=カタリスト

⇒割安とみなされている日本株が一気に追いつく展開

-

しかし、企業貯蓄率はまだプラスで総需要を破壊する過剰貯蓄を払拭しきれない

政府のデフレ脱却宣言はなく、日銀は動けない

長期金利は現行の誘導目標からの最大乖離幅までの上昇が限界

⇒金融株は出遅れる

2021年

海外景気動向の回復への動き

設備投資サイクルの更なる上昇が企業貯蓄率をマイナスに正常化し、総需要を破壊する力が一掃され、政府はデフレ脱却宣言=カタリスト

日銀は長期金利の誘導目標の引き上げを開始

資金需要の復活とそれにともなうイールドカーブのスティープ化=金融機関の経営の安定化

⇒遅れていた金融株が一気に追いつく展開

-

しかし、2%の物価目標はまだ達成されず、日銀は短期金利の誘導目標を変更できず、景気・マーケット動向に対してかなりビハインド・カーブに

⇒日本株の総じた上昇圧力が強くなる

2022年

海外景気動向の鈍化はない

デフレ完全脱却後の総需要拡大と株価上昇で日本の景気・マーケットに過熱感

企業貯蓄率のマイナスへの正常化によりフィリップスカーブも正常化

失業率は2%を下回り、強い賃金上昇をともない総需要の大幅な超過の形で物価上昇率は2%へ=カタリスト

⇒日銀がマイナスの短期政策金利を解除し、金融政策の本格的正常化

●日本経済の復活への道を左右する生産性の動き

1.それまでの投資で経済の生産性と企業の収益性が改善

⇒株価の安定的な上昇は続く=日本経済復活

⇒2023年4月の黒田日銀総裁の任期満了までに短期金利はプラスに戻る

⇒景気拡大が過熱しないためにも財政が緊縮的となり収支は2025年度までに容易に黒字化

2.それまでの投資で経済の生産性と企業の収益性を改善させることに失敗

⇒2%の物価上昇をともなう景気拡大と株価の上昇はバブルであったことを確認=新たなバブル崩壊による構造不況と財政悪化

⇒黒田日銀総裁の任期満了までに、一転して更なる大規模な金融緩和

図)民間設備投資の対GDP比%と企業貯蓄率

図)ネットの国内資金需要

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司