40代は教育資金準備や住宅ローン返済などが重なりやすく、世帯主の死亡保障ニーズも高まりやすい。この時期は生命保険についてあらためて考えるべき時期とも言えるが、その必要性や保障内容は合理的に考えたい。

目次

2.1.生命保険の保険金額や保険料の平均を紹介

2.生命保険に加入しないという選択肢もある

3.40代の生命保険(死亡保険)の必要保障額の考え方

4.生命保険(死亡保険)の基本は3種類

5.生命保険(死亡保険)を選ぶなら収入保障保険がおすすめ

6.40代におすすすめの生命保険(収入保障保険)5選

--6-1.FWD収入保障(FWD富士生命

--6-2.リンククロス自分と家族のお守り(損保ジャパン日本興亜ひまわり生命)

--6-3.&LIFE新収入保障(三井住友海上あいおい生命)

--6-4.ネオdeしゅうほ(ネオファースト生命)

--6-5.Keep(オリックス生命保険)

7.生命保険を検討する時は目的を明確にする

1.生命保険の保険金額や保険料の平均を紹介

生命保険と言ってもその保障範囲は広く、死亡に対する備えから病気やケガ、介護までさまざまな保障がある。ここでは、死亡保険だけでなく医療保険や個人年金保険なども広い意味での生命保険として説明していこう

生命保険への加入を検討する際、他の人が加入している保険や保険金額などが気になったことはないだろうか。必要な保障は各家庭で異なるため正解があるわけではないが、参考として平均値を紹介しよう。

1-1.40代の生命保険加入率は90%近い

生命保険の加入率は30代以上の世代で90%近くあり、40代は男性が88.1%、女性が87.1%である。ほとんどの人が何らかの生命保険に加入しており、万が一の時の保障ニーズが高いことが伺える。

| 全体 | 20歳代 | 30歳代 | 40歳代 | 50歳代 | 60歳代 | |

|---|---|---|---|---|---|---|

| 男性 | 80.6% | 58.2% | 84.1% | 88.1% | 87.8% | 81.6% |

| 女性 | 81.3% | 53.2% | 81.3% | 87.1% | 88.1% | 83.5% |

(※筆者が生命保険文化センターの平成28年度『生活保障に関する調査』より作成)

1-2.40代の平均死亡保険金額は必要な保障金額を下回っている

40代の死亡保険金額の平均は、男性が2,396万円、女性が849万円である。女性は総じて800~900万円が多いが、男性は年代によってばらつきが見られる。20代や60代は保険金額が低く、30代~50代の働き盛り世代では高くなっている。この世代は家庭を持ち、子供がいる世帯も多いため、死亡保険金額が高くなっているのだろう。

| 全体 | 20代 | 30代 | 40代 | 50代 | 60代 | |

|---|---|---|---|---|---|---|

| 男性 | 1,793万円 | 1,127万円 | 2,069万円 | 2,396万円 | 2,224万円 | 1,062万円 |

| 女性 | 794万円 | 823万円 | 914万円 | 849万円 | 904万円 | 582万円 |

(※筆者が生命保険文化センターの平成28年度『生活保障に関する調査』より作成)

実際に必要な死亡保険金額も確認したい。40代の平均額は男性が3,460万円、女性が1,471万円であり、平均死亡保険金額はいずれも下回っている。注目すべきは、必要な死亡保険金額について「わからない」と回答した男性が24.1%、女性が34.4%いたことだ。このことから、男女ともに必要な死亡保障額を知らないまま死亡保険に加入している人もいると考えられる。

1-3.40代の生命保険の平均保険料は男女で6,500円の差

40代の生命保険の平均保険料は、男性が月額2万1,416円、女性が月額1万4,916円で、その差は6,500円だった。詳細を見ると、男性は「1万円~2万円未満」が40%近くを占め、「2万円~3万円未満」までが70%以上を占める。一方女性の40%が「1万円未満」で、「1万円~2万円未満」までが70%近くを占める。

| 男性 | 女性 | |

|---|---|---|

| 1万円未満 | 16.7% | 40.0% |

| 1万円~2万円未満 | 37.0% | 28.5% |

| 2万円~3万円未満 | 21.0% | 15.7% |

| 3万円~4万円未満 | 11.8% | 3.3% |

| 4万円~5万円未満 | 2.6% | 2.2% |

| 5万円以上 | 5.9% | 3.5% |

| わからない | 4.9% | 6.6% |

(※筆者が生命保険文化センターの平成28年度『生活保障に関する調査』より作成)

男性の保険料が高いのは死亡保険金が多いからだろうが、留意しておきたいのは平均保険料の算出対象には個人年金保険料も含まれていることだ。個人年金保険は貯蓄性保険であり、主な収入源になりやすい夫の給与から保険料が払い込まれているケースが多いと考えられる。家庭の状況にもよるが、個人年金保険に加入する世帯が男性の平均保険料を引き上げている可能性が高い。

1-4.40代は死亡と医療の保障ニーズが高い

ここまで生命保険の保険金や保険料の平均を確認してきたが、男性と女性では保障に対して重視する項目が異なる。40代が重視する保障は、男性は死亡保障、女性は医療保障が1位だ。女性は老後保障も重視する傾向があり、生存中の保障に対する意識が高いようだ。

| 20代 | 30代 | 40代 | 50代 | 60代 | ||||||

| 男性 | 女性 | 男性 | 女性 | 男性 | 女性 | 男性 | 女性 | 男性 | 女性 | |

| 死亡保障 | 19.4% | 14.6% | 41.2% | 21.3% | 41.4% | 13.6% | 30.9% | 27.7% | 19.3% | 8.4% |

| 医療保障 | 32.5% | 35.9% | 27.2% | 36.2% | 21.2% | 34.0% | 23.0% | 29.9% | 22.0% | 24.3% |

| 老後保障 | 13.1% | 18.2% | 17.6% | 19.6% | 19.5% | 28.1% | 23.0% | 9.1% | 22.0% | 23.9% |

| 介護保障 | 4.7% | 1.6% | 3.0% | 7.6% | 4.2% | 9.8% | 9.1% | 17.3% | 10.3% | 20.5% |

(※筆者が生命保険文化センターの平成25年度『生活保障に関する調査』から作成)

男女で共通しているのは、死亡保障と医療保障は年齢が上がるにつれて重視されなくなっていき、老後保障と介護保障は重要度が増していくことだ。働き盛りのうちはどうしても死亡や医療の保障に意識が傾きがちになるが、老後は誰にでも訪れるライフイベントなので、生命保険を検討する際は併せて考えておくべきだろう。

2.生命保険に加入しないという選択肢もある

生命保険には様々な保障があるが、ここからは死亡保障(死亡保険)に重点を置いて見ていきたい。まずは、その必要性を知るために客観的な数字に触れておこう。場合によっては生命保険に加入しないという選択肢もあるため、判断材料の一つとして知っておいてほしい。

2-1.65歳まで生存する確率は約90%

40代は子供の進学やマイホーム購入など大きなライフイベントが重なりやすい時期であり、死亡保障に対するニーズは高くなりやすい。不測の事態に備えておくことは大切だが、死亡する確率は実際どのくらいなのだろうか。10万人が生まれ、40代の各年齢まで生存していた人が1年後までに亡くなる確率は、以下の表のとおりだ。

| 男性 | 女性 | |

|---|---|---|

| 40歳 | 0.099% | 0.058% |

| 41歳 | 0.106% | 0.064% |

| 42歳 | 0.114% | 0.071% |

| 43歳 | 0.124% | 0.077% |

| 44歳 | 0.137% | 0.084% |

| 45歳 | 0.152% | 0.092% |

| 46歳 | 0.169% | 0.101% |

| 47歳 | 0.188% | 0.111% |

| 48歳 | 0.209% | 0.121% |

| 49歳 | 0.231% | 0.133% |

(※筆者が厚生労働省の平成29年『簡易生命表』から作成)

死亡率は年齢とともに上昇していくが、1%を超えるのが男性で65歳、女性で74歳であり、現役時代の死亡リスクは決して高くないことがわかる。65歳までの生存率を見ても、男性で89.4%、女性で94.5%だ(※厚生労働省の平成29年『簡易生命表』より)。

生命保険を検討する際は、漠然とした不安を抱く前に客観的な数字を把握することが大切だ。

2-2.生命保険(死亡保険)は万が一に備えておくもの

死亡率を考えると、生命保険で保険金を受け取る可能性は低いと言える。それでも可能性がゼロではないので、多くの人が保険に加入している。上述のような客観的な数字を知らないまま加入している人も多いだろうが、万が一に備えるという保険の目的を考えれば、たとえ確率が低くても加入しておくという選択は間違いではない。

40代は家庭を持つ人も多いため、なおさら保険の必要性を感じるだろう。大切なのは、何となく生命保険に加入するのではなく、その人にとって必要な保障内容になっているかどうかである。必要保障額について、どのように考えればいいかを解説しよう。

3.40代の生命保険(死亡保険)の必要保障額の考え方

生命保険(死亡保険)は、自分が死亡した後の遺族の生活を保障するために加入するものだ。遺族の生活費がどのくらいかかるかは家庭によって異なるため、必要保障額についての考え方を紹介しよう。

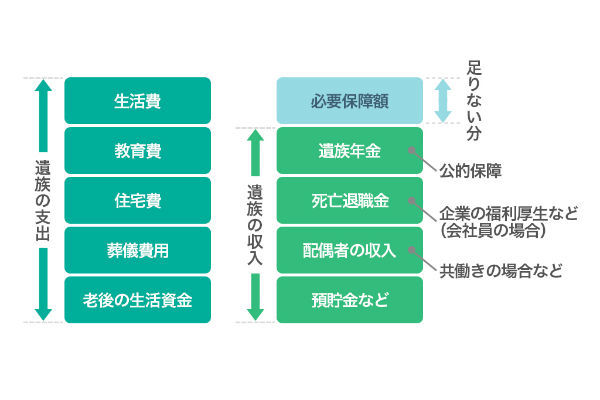

3-1.生命保険(死亡保険)の必要保障額は収入から支出を引いた金額

生命保険で用意する必要保障額は、亡くなった後に遺族が受け取る収入から支出を引いて、不足する金額に設定するのが一般的である。収入には遺族年金や死亡退職金、その時点での預貯金、遺族の収入などが含まれる。支出は、遺族の生活費や子どもの教育資金や住居費などだ。

必要保障額=遺族の支出(遺族の生活費、教育費、住宅費など)-遺族の収入(遺族年金、死亡退職金、預貯金、配偶者の収入など)

必要保障額の計算手順は、以下のとおりだ。

⑴末っ子が独立するまでの遺族の生活費を計算する

⑵末っ子が独立した後の配偶者の生活費を計算する

⑶子どもの教育資金を計算する

⑷遺族の見込み収入を計算する

⑸生命保険(死亡保険)で用意すべき必要保障額を計算する

どのように考えていけばいいのか、順番に見ていこう。

3-2.⑴末っ子が独立するまでの遺族の生活費を計算する

子どもがいる家庭の場合、末っ子が独立するまでの生活費を計算する。自分が死亡した後の生活費は一般的に減るため、現在の生活費の70%になるとする。世帯主が40代で2人以上世帯の平均支出は月々およそ32万円である(※総務省の『家計調査年報(家計収支編)2018年(平成30年)』より)。末っ子が現在8歳で、独立するのが23歳と仮定して計算してみよう。

年間生活費384万円×70%×末子独立まで15年間=4,032万円……(ア)

平均支出額を参照した『家計調査年報』には家賃や住宅ローン返済額は含まれていないため、実際はその分も含めて計算する必要がある。ただし住宅ローンの契約者が亡くなった場合は、団体信用生命保険によって通常は残りの住宅ローンがすべて返済される。家賃や住宅ローンの有無は人によって異なるため、自身のケースに合わせて計算してほしい。

3-3.⑵末っ子が独立した後の配偶者の生活費を計算する

末っ子が独立した後は、配偶者の生活費を平均余命から計算する。平均余命とは、ある年齢から死亡するまでの平均年数のことである。40代の平均余命は、以下の表のとおりだ。

| 男性 | 女性 | |

|---|---|---|

| 40歳 | 42.05年 | 47.90年 |

| 41歳 | 41.09年 | 46.93年 |

| 42歳 | 40.14年 | 45.96年 |

| 43歳 | 39.18年 | 44.99年 |

| 44歳 | 38.23年 | 44.03年 |

| 45歳 | 37.28年 | 43.06年 |

| 46歳 | 36.34年 | 42.10年 |

| 47歳 | 35.40年 | 41.15年 |

| 48歳 | 34.46年 | 40.19年 |

| 49歳 | 33.54年 | 39.24年 |

(※筆者が厚生労働省の平成29年『簡易生命表』から作成)

世帯主である夫が亡くなった時点で妻が40歳だとすると、平均余命は約48年なので88歳まで生きることになる。末っ子が独立する時の妻の年齢が55歳とすると、残り33年は妻のみの生活費を計算する必要がある。現在の生活費の50%として計算してみよう。

年間生活費384万円×50%×末子独立後の妻の残り平均余命33年=6,336万円……(イ)

配偶者の生活費に関しては、その後働いて収入を得る場合は50%から割合を下げたり、必要保障額の計算を末っ子が独立するまでとしたりしてもいいだろう。

3-4.⑶子供の教育資金を計算する

生活費以外にも計算しておくべき費用はいくつかあるが、中でも子供の教育資金の見積もりは重要だ。教育資金は公立や私立、習い事などによって変わるため、何となくでもいいのでイメージはしておきたい。今回は、中学まで公立で、高校と大学は私立に通うケースで考えてみよう。

子供が1人で現在8歳(小学3年生)の場合、高校卒業までにかかる平均費用は約586万円だ(※文部科学省の平成28年度『子供の学習費調査』より)。この費用には、学校教育費の他に習い事などの学校外活動費も含まれている。

大学は私立文系だとすると入学費用が約90万円、在学費用が年間およそ160万円、総額でおよそ730万円かかる(※日本政策金融公庫の平成30年度『教育費負担の実態調査結果』より)。

| 公立 | 私立 | ||

|---|---|---|---|

| 小学校 | 1年 | 34万2,640円 | 184万2,650円 |

| 2年 | 27万917円 | 127万5,934円 | |

| 3年 | 28万9,272円 | 136万5,914円 | |

| 4年 | 31万908円 | 146万4,090円 | |

| 5年 | 34万5,078円 | 155万7,348円 | |

| 6年 | 37万5,358円 | 165万8,692円 | |

| 中学校 | 1年 | 46万9,153円 | 157万2,110円 |

| 2年 | 39万2,774円 | 115万6,873円 | |

| 3年 | 57万1,163円 | 125万538円 | |

| 高等学校 | 1年 | 51万6,662円 | 127万5,991円 |

| 2年 | 47万1,549円 | 97万6,188円 | |

| 3年 | 36万3,125円 | 85万7,626円 |

(※筆者が文部科学省の平成28年度『子供の学習費調査』から作成)

| 私立短大 | 国公立大学 | 私立大学文系 | 私立大学理系 | |

|---|---|---|---|---|

| 入学費用 | 73万6,000円 | 80万1,000円 | 90万4,000円 | 85万5,000円 |

| 在学費用 | 151万4,000円 | 114万8,000円 | 160万1,000円 | 185万3,000円 |

(※筆者が日本政策金融公庫の平成30年度『教育費負担の実態調査結果』から作成)

高校卒業までの費用と合わせて、教育資金として約1,300万円が必要になる計算だ。教育資金は通う学校や習い事の内容などで大きく変わるため、具体的に通わせたい学校があれば、ホームページなどで学費を確認すると実際に近い金額を算出できるだろう。

高校卒業までの費用586万円+大学費用730万円=1,316万円……(ウ)

教育資金以外にも結婚の援助資金やリフォーム費用などを見積もることがあるが、最低限必要なのは生活費と教育資金だ。ここまでの金額を合計すると、以下のようになる。

(ア)4,032万円+(イ)6,336万円+(ウ)1,316万円=1億1,684万円

莫大な支出額だと感じたかもしれないが、収入があることを忘れてはならない。

3-5.⑷遺族の収入見込みを計算する

亡くなった後に遺族が得る収入には、遺族年金や死亡退職金、配偶者の収入などがある。この中で金額が大きいのは、遺族年金と配偶者の収入だろう。遺族年金は収入や世帯状況によって金額が異なるが、会社員が亡くなった場合は遺族基礎年金と遺族厚生年金から支給される。

遺族基礎年金は18歳以下の子供がいる配偶者が受け取ることができ、基本年金額は約78万円だ。子供がいれば加算され、2人目までは約22万5,000円が増額される。3人目以降の加算額は約7万5,000円だ。子供が現在8歳、妻が38歳であれば、年間およそ100万円の遺族基礎年金が支給され、10年間で受け取れるのは1,000万円程度となる。

(遺族基礎年金78万円+子供の加算22万5,000円)×10年(子供が18歳になるまで)=1,005万円……(エ)

さらに、子供が18歳になり遺族基礎年金を受給できなくなった時の妻の年齢が40~65歳未満なら、「中高齢の加算」として約58万円が65歳まで遺族厚生年金に上乗せされる。上記の例では子供が18歳に達する時、妻は48歳なので、65歳までの17年間で986万円を受け取れる。

中高齢の加算58万円×17年間(子供が18歳時点の妻の年齢~65歳)=986万円……(オ)

遺族厚生年金は子供の有無に関わらず支給され、金額は亡くなった人の厚生年金額の約4分の3が目安だ。厚生年金額は加入期間によっても変わり、25年に満たない人は25年加入していたものとして計算される。40歳の夫が亡くなった時点の月給(平均標準報酬月額)が50万円だとすると、遺族厚生年金の年額は約62万円だ。

| 平均標準報酬月額 | |||||

| 厚生年金 加入年数 |

10万円 | 20万円 | 30万円 | 40万円 | 50万円 |

| 5年 | 3万3,000円 | 6万6,000円 | 9万9,000円 | 13万2,000円 | 16万4,000円 |

| 10年 | 6万6,000円 | 13万2,000円 | 19万7,000円 | 26万3,000円 | 32万9,000円 |

| 15年 | 9万9,000円 | 19万7,000円 | 29万6,000円 | 39万5,000円 | 49万3,000円 |

| 20年 | 13万2,000円 | 26万3000円 | 39万5,000円 | 52万6,000円 | 65万8,000円 |

| 25年 | 16万4,000円 | 32万9,000円 | 49万3,000円 | 65万8,000円 | 82万2,000円 |

| 30年 | 19万7,000円 | 39万5,000円 | 59万2,000円 | 78万9,000円 | 98万7,000円 |

| 35年 | 23万円 | 46万円 | 69万1,000円 | 92万1,000円 | 115万1,000円 |

| 40年 | 26万3,000円 | 52万6,000円 | 78万9,000円 | 105万2,000円 | 131万5,000円 |

(※筆者が日本FP協会の2018年『くらしとお金のワークブック』から作成)

遺族厚生年金は原則として生涯支給されるが、妻も会社員で65歳以降自分の厚生年金も受け取る場合、その金額相当の遺族厚生年金は支給停止となる。たとえば、妻が受け取る厚生年金が40万円の場合、遺族厚生年金62万円のうち40万円が支給停止になる。つまり、65歳以降は自分の厚生年金40万円とその分を差し引いた遺族厚生年金22万円が支給されるのだ。今回の例では、65歳以前と以降で支給額は変わらず62万円となる。

遺族厚生年金62万円×25年(妻65歳まで)+妻の厚生年金62万円×23年(妻の残り平均余命)=2,976万円……(カ)

遺族年金の他に、妻が働いて得る収入も考慮すべきだ。夫の死亡後、40歳から60歳まで年収300万円で仕事を続けるとすると、社会保険料(約15%)と税金を引いた手取り年収およそ228万円も収入として考えられる。総額は20年間で約4,560万円だ。

妻の手取り年収228万円×20年=4,560万円……(キ)

他にも、死亡退職金や預貯金があれば収入としてカウントしてもいい。企業保障がどのくらいあるかは勤務先で確認できるため、一度聞いてみるといいだろう。

ここまでの総額は、以下のとおりだ。

(エ)1,005万円+(オ)986万円+(カ)2,976万円+(キ)4,560万円=9,527万円……(ク)

3-6.⑸生命保険(死亡保険)で用意すべき必要保障額を計算する

生命保険で用意すべき必要保障額は、これまでの金額を差し引きして不足する金額である。整理すると以下のようになる。

不足額=末っ子独立までの遺族の生活費+末っ子独立後の配偶者の生活費+教育資金などの必要費用-見込み収入

今回の例を当てはめてみよう。

(ア)4,032万円+(イ)6,336万円+(ウ)1,316万円-(ク)9,527万円=2,157万円

不足額は2,157万円となったが、各家庭で生活費や収入、子供の有無など環境がまったく違うため、この数字は参考程度に留めてほしい。重要なのは、自身の状況を踏まえて必要保障額を計算することだ。必要保障額がわかれば無駄な生命保険は解約できるし、現在の保障で足りなければ追加で加入することもできる。

4.生命保険(死亡保険)の基本は3種類

必要保障額を算出した後は、生命保険を比較検討して選んでいこう。非常に多くの商品がある生命保険はわかりにくいと思われがちだが、基本の形は「定期保険」「養老保険」「終身保険」の3つしかない。これらの基本を理解してどのタイプに加入するかを決めると、生命保険商品を選びやすくなる。

4-1.定期保険は掛け捨ての安い保険

定期保険はいわゆる「掛け捨て」の保険で、10年間や20年間などあらかじめ決めた保険期間中に死亡すると保険金を受け取れる。基本的に解約返戻金はなく、保障も一定期間のみなので、保険料を最も抑えられる生命保険だ。

定期保険は安い保険料で大きな保障を得られることがメリットであり、子供が小さい間だけや保障を厚くしたい場合などに適している。そもそも解約返戻金がないので途中解約で悩むこともなく、気軽に加入しやすい。

注意したいのは、定期保険の中には保険期間が満了すると自動更新されていくものが多いことだ。そのまま加入しておくなら放っておいても問題ないが、解約する場合は手続きが必要となる。また自動更新では、年齢が上がっている分保険料も上がるので、更新時期には注意したい。

4-2.養老保険は死亡保険金と同額の満期保険金を受け取れる

養老保険は定期保険のように保険期間が決まっているが、満期時に満期保険金を受け取れる貯蓄性の高い生命保険である。保険期間中に亡くなった場合の死亡保険金は、一般的に満期保険金と同額であり、死亡と生存のどちらでも保険金を受け取れるという特徴がある。

満期保険金は満期時に一時金で受け取るタイプの他に、3年ごとなど一定期間が経過するごとに生存給付金として分割で受け取っていくタイプもある。生死に関わらず保険金を受け取れるという大きなメリットがある分、保険料は3つの中で最も高くなるケースが多い。

4-3.終身保険の保障は一生涯

終身保険は保険期間の定めがなく、死亡保障が一生涯続く生命保険だ。保険料は65歳までなど一定期間で払込が終了する有期払込タイプと、一生涯払い続ける終身払込タイプがある。毎月の保険料を抑えられるのは終身払込タイプだが、老後も払い続けていかなければならない点には注意が必要だ。

終身保険は、商品によっては解約返戻金がある。そのため貯蓄代わりに加入する人もいるが、一定期間内に解約すると、解約返戻金が払込保険料を下回る商品もある。終身保険に貯蓄性も求めて加入する場合は、いつ解約して使う資金なのかを明確にしてから加入したい。

このように、生命保険には定期保険、養老保険、終身保険しかない。これらを組み合わせた商品もあるが、基本がわかっていればそのような商品も理解できるだろう。

5.生命保険(死亡保険)を選ぶなら収入保障保険がおすすめ

生命保険を死亡保障という目的で選ぶなら、3つの基本形の中で定期保険がその目的に合致しやすいだろう。定期保険は死亡保障に特化しており、他の2つに比べて無駄が少なく保険料も安い。中でも定期保険の1種である「収入保障保険」は合理性を追求した生命保険だ。

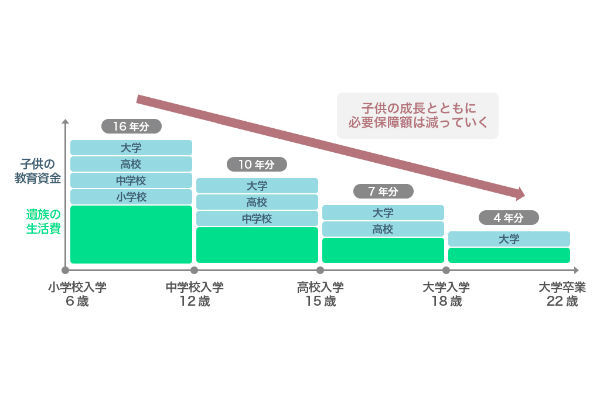

一般的に遺族の必要保障額は、時間の経過とともに減っていく。子供は大きくなり、残された配偶者が1人で生活を支えなければならない期間が短くなっていくからだ。現時点で3,000万円の保険に加入しても、5年後や10年後はそこまでの保障は必要なくなる。

収入保障保険は、このように本来減っていくはずの必要保障額に合わせて作られた合理的な生命保険だ。年月の経過とともに自動的に保険金額が減っていき、契約者の死亡後に受け取る保険金は一時金ではなく分割され、毎月の給料のように継続的に受け取れる。分割で受け取ることによって、遺族は資金計画を立てやすくなるだけでなく、一時金として受け取る場合よりも多くの保険金を受け取れるのだ。

6.40代におすすすめの生命保険(収入保障保険)5選

40代で収入保障保険に加入する場合の、おすすめの生命保険を5つ紹介しよう。人によって保険料に差があるため、実際の保険料をシミュレーションしたうえで比較検討してほしい。

6-1.FWD収入保障(FWD富士生命)……保険料が安く子供にも手厚い保障

FWD収入保障の非喫煙者優良体は、とにかく保険料が安い。他社の収入保障保険と比較しても、年齢に関わらず最安値クラスと言えるだろう。喫煙者であっても健康優良体なら比較的安い保険料で加入できるため、健康状態に問題がなければ検討する価値がある。

子育て世帯にも適した死亡保険であり、「配偶者同時災害死亡時割増特則」を無料で付加できる。この特則は被保険者が不慮の事故で死亡し、その事故の日から180日以内に配偶者が死亡した場合、保険金と同額の割増金が支払われるものだ。2人同時に亡くなることはまれだが、子供に対する手厚い保障になることは間違いない。

6-2.リンククロス自分と家族のお守り(損保ジャパン日本興亜ひまわり生命)……加入後も保険料が安くなる仕組みが充実

「リンククロス自分と家族のお守り」の特徴は、保険料が5年ごとに5%ずつ安くなる「だんだん減(べり)」プランがあることだ。当初は保険料が高いが、最終的には保険料が変わらない平準払いプランより安くなるように設計されている。現在余裕のある人は、「だんだん減」を選んでもいいかもしれない。

また、契約時に健康体に該当しなかった人でも、契約後に該当条件を満たせば保険料が割安になるチャンスがある。健康体になれば保険料が安くなるだけでなく、契約日にさかのぼって保険料の差額を返戻金として受け取れる。保険に加入した後も、禁煙や減量に取り組む動機になるのではないだろうか。

6-3.&LIFE新収入保障(三井住友海上あいおい生命)……優良運転者と運転免許のない人は割引率が上乗せ

&LIFE新収入保障は健康体割引に加えて、独自の優良運転者基準により保険料がさらに安くなる。優良運転者の基準は、「自動車保険が12等級以上」「ゴールド免許」「運転免許を持っていない」のいずれかに該当すればいいので、ハードルは決して高くない。

保障プランはⅠ型・Ⅱ型・Ⅳ型の3種類があり、死亡保障の他に障害・介護も対象になるのはⅡ型とⅣ型、就労不能まで対象になるのはⅣ型だ。自動車の運転による割引率の上乗せは珍しく、安全運転の人や運転をしない人は有力な選択肢になるだろう。

6-4.ネオdeしゅうほ(ネオファースト生命)……シンプルな保障設計なら保険料を抑えられる

「ネオdeしゅうほ」は、保険料の安さで一目置かれる収入保障保険だ。シンプルな設計で、死亡保障のみだと保険料が非常に安い。オプションも付加できるが、「特定疾病収入保障特則」では3大疾病のうち急性心筋梗塞と脳卒中の入院期間が「20日以上」で保険金を受け取れる。他社は「60日以上」が多いため、保険金の支払い条件が比較的緩いのも特徴と言えるだろう。

注意したいのは、通常なら標準で付いている高度障害に対する保障がないことだ。その分保険料が安いのだが、付加してもあまり変わらないので「高度障害収入保障特則」は付けておいたほうがいいかもしれない。無駄な保障がないので、シンプルな保障を望む人は検討するといいだろう。

6-5.Keep(オリックス生命保険)……健康体の適用にならなかった人でも割安に加入できる可能性あり

「Keep(キープ)」の保障もシンプルであり、比較的安い保険料で加入できる。健康体割引がないのが特徴と言えるだろう。非喫煙者や健康状態の良い人は一般的に保険料が割安になるが、他の収入保障保険に健康体で加入できなかった人でも、「Keep(キープ)」なら安い保険料で加入できる可能性がある。保険料が高くなりがち喫煙者は、検討の価値があるだろう。

申込みはインターネットでもできるが、その場合は選択肢が制限されてしまう。インターネットでも対面でも保険料は変わらないため、できるだけ対面で申し込むようにしたい。

7.生命保険を検討する時は目的を明確にする

死亡保障に重点を置いて生命保険について紹介したが、貯蓄も兼ねるなら養老保険や終身保険も選択肢になる。生命保険には様々な用途があり、加入する時には必ず目的を明確にすることが大切だ。目的がはっきりすれば、それに合わせて選ぶ生命保険も自ずと絞られてくるだろう。

文・國村功志(資産形成FP)/MONEY TIMES

【関連記事 MONEY TIMES】

40代で「がん保険」は必要か?

保険の代理店が外貨建て保険を勧める本当の理由とは?

がん保険の基礎知識 「特約」や「一時金」とは何か?

医療保険の「掛け捨て」と「積立」、 40代はどっちを選ぶべき?

40代が知っておきたい保険の知識まとめ