相続税の計算で貸宅地の価額を評価するときは借主の権利にあたる部分をマイナスするため、自用地に比べると評価額は低くなります。

この記事では、貸宅地の相続税評価の方法を宅地の賃貸借契約の形態ごとにご紹介します。宅地の賃貸借契約にはさまざまな形態があり、それぞれ評価方法が異なります。かなり専門的な内容ですが、できるだけわかりやすくお伝えします。

1.貸宅地の評価額は自用地に比べて低い

貸宅地とは、主に建物を建てて使用することを目的に他人に貸している宅地をさします。

似たようなケースとして自ら所有する宅地に賃貸アパートを建てて部屋を貸すことがありますが、この場合の宅地は貸家建付地と呼び、貸宅地にはあたりません。

- 宅地そのものを他人に貸している → 貸宅地

- 宅地の上に建てた住宅を貸している → 貸家建付地

貸宅地は借主の合意がなければ売却することができず、正当な理由がなければ賃貸借契約を解除することもできません。このような借主の強い権利を評価からマイナスするため、貸宅地の相続税評価額は自用地(自ら利用する宅地)に比べて低くなります。

次の章から貸宅地の相続税評価の方法をご紹介します。まずは一般的なケースで基本的な評価方法について解説し、続いて特殊なケースの評価方法をご紹介します。

2.貸宅地の相続税評価(一般的なケース)

普通借地権が設定される一般的なケースの貸宅地の相続税評価額は、自用地の評価額(宅地を自ら利用するときの評価額)から借地権の評価額(借主の権利にあたる価額)を差し引いて計算します。

- 貸宅地の相続税評価額=自用地の評価額-借地権の評価額=自用地の評価額-自用地の評価額×借地権割合 算式を整理すると次のようになります 貸宅地の相続税評価額=自用地の評価額×(1-借地権割合)

自用地の評価額は、国税庁が定める路線価や市町村が定める固定資産税評価額などから計算します。

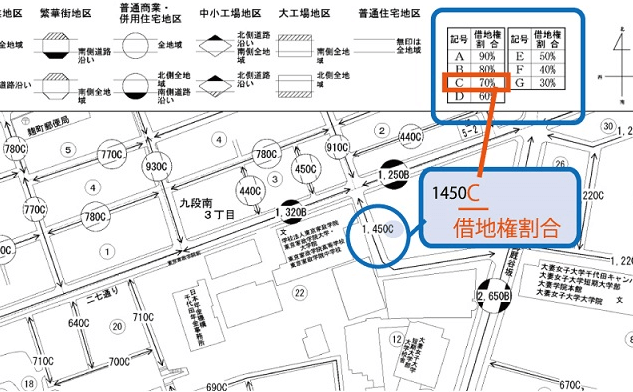

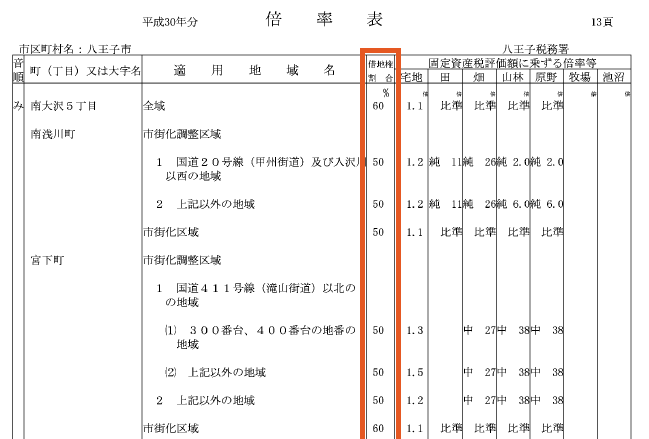

借地権の評価額は自用地の評価額に借地権割合をかけて求めます。借地権割合は国税庁ホームページの路線価図または評価倍率表に記載されています。

路線価図では借地権割合がアルファベットで記載されているので、対応する数値を読み取ります。

評価倍率表では町名ごとに借地権割合が記載されています。

【例】自用地の評価額が2,000万円、借地権割合が60%である貸宅地の相続税評価額は、次のように計算します。貸宅地の相続税評価額=自用地の評価額2,000万円×(1-借地権割合60%)=800万円

3.貸宅地の相続税評価(特殊なケース)

宅地の賃貸借契約にはさまざまな形態があります。借地権を取引する慣行がない場合があるほか、権利金のかわりに通常より高い地代が支払われる場合があります。

この章では特殊なケースとして、宅地の賃貸借契約の形態に応じた貸宅地の相続税評価方法をご紹介します。

3-1.借地権の取引慣行がない地域の場合

借地権や貸宅地の評価方法は、借地権を取引する慣行があることを前提に定められています。ただし、地域によっては借地権を取引する慣行がないところがあります。具体的には、路線価図や評価倍率表に借地権割合を示すアルファベットや数値が記載されていない地域があてはまります。

借地権を取引する慣行がない地域では、貸宅地を評価するときの借地権割合を20%とします。したがって、貸宅地の相続税評価額は自用地評価額の80%となります。

- 借地権の取引慣行がない地域の場合

- 貸宅地の相続税評価額=自用地の評価額×(1-借地権割合20%)=自用地の評価額×80%

借地権を取引する慣行がない地域では、借地権に価値はありません。借地権に価値がないのであれば、貸宅地は自用地と同じ価額で評価するという考え方もできます。しかし、借主が宅地を使用している実態を考慮して上記のような評価方法が定められています。

3-2.権利金に代えて相当の地代が支払われている場合

一般に、借地契約を結ぶときは借主から権利金が支払われます。権利金は借地権の対価と位置づけられ、地代とは別に支払われるものです。

ただし、親族や親族が関係する会社など同族関係者どうしの契約では、権利金のかわりに通常より高い地代(相当の地代)が支払われる場合があります。このような場合の貸宅地の相続税評価額は次のように計算します。

3-2-1.相当の地代が支払われている場合

権利金に代えて相当の地代(年間で自用地評価額の6%)が支払われている場合は、貸宅地の相続税評価額は自用地評価額の80%となります。

- 相当の地代が支払われている場合

- 貸宅地の相続税評価額=自用地の評価額×80%

権利金に代えて相当の地代が支払われている場合は、借地権に価値はありません。しかし、借地権の取引慣行がない地域の場合と同様に借主が宅地を使用している実態を考慮して、貸宅地の相続税評価額は上記のように評価します。

亡くなった被相続人が関係する同族会社が借主である場合は、同族会社の株式の評価上、自用地の評価額×20%を純資産価額に加えることとされています。

3-2-2.相当の地代に満たない地代が支払われている場合

支払われている地代の額が通常の地代を超えて相当の地代に満たない場合は、貸宅地の相続税評価額を以下の方法で計算します。

- 相当の地代に満たない地代が支払われている場合

- 次のいずれか低い方を評価額とします 貸宅地の相続税評価額=自用地の評価額-借地権の評価額(※) 貸宅地の相続税評価額=自用地の評価額×80% (※)借地権の評価額=自用地の評価額×{借地権割合×(1-(実際の地代-通常の地代)÷(相当の地代-通常の地代))}

借地権の評価額は自用地の評価額に借地権割合をかけて求めますが、相当の地代に満たない地代が支払われている場合はさらに地代の額に応じた按分計算をします。

貸宅地の相続税評価額が自用地評価額の80%を超える場合は、自用地評価額の80%が評価額となります。これは、相当の地代が支払われている場合に貸宅地の相続税評価額が自用地評価額の80%であることと整合させるためです。

亡くなった被相続人が関係する同族会社が借主である場合は、同族会社の株式の評価上、次の金額を純資産価額に加えることとされています。

- 貸宅地の相続税評価額が自用地評価額の80%を超える場合のその超える金額

3-3.「無償返還届出書」を提出している場合

将来土地を無償で返還することの証明として「土地の無償返還に関する届出書」(無償返還届出書)を税務署に提出している場合は、貸宅地の相続税評価額は自用地評価額の80%となります。

- 無償返還届出書を提出している場合

- 貸宅地の相続税評価額=自用地の評価額×80%

この場合も借地権に価値はありませんが、借主が宅地を使用している実態を考慮して貸宅地の相続税評価額を上記のように評価します。

亡くなった被相続人が関係する同族会社が借主である場合は、同族会社の株式の評価上、自用地の評価額×20%を純資産価額に加えることとされています。

なお、無償返還届出書を提出するのは、貸主または借主が法人である場合です。個人どうしの賃貸では次の項の使用貸借が行われます。

3-4.使用貸借の場合

宅地の賃貸では、権利金や地代のやり取りがなく借主が無償で利用することがあります。これを使用貸借といいますが、使用貸借している貸宅地の相続税評価額は自用地の評価額と同額になります。

- 使用貸借の場合

- 貸宅地の相続税評価額=自用地の評価額

4.貸宅地の相続税評価(普通借地権以外の場合)

宅地を利用する権利には、普通借地権以外にもさまざまな種類があります。

この章では、定期借地権等、地上権、区分地上権、区分地上権に準ずる地役権を設定しているときの、貸宅地の相続税評価の方法をご紹介します。

4-1.定期借地権等を設定している場合

定期借地権等は契約の更新がなく、契約期間が満了すれば借主は建物を撤去して宅地を貸主に返還する必要があります。借主の権利が普通借地権とは異なることから、貸宅地の相続税評価額は普通借地権を設定している場合とは異なる方法で評価します。

定期借地権を設定している貸宅地の相続税評価額は、定期借地権の種類に応じて以下の方法で計算します。

4-1-1.事業用定期借地権等・一般定期借地権(借地権割合90%・80%)の場合

事業用定期借地権等を設定している場合や、一般定期借地権を設定して借地権割合が90%または80%である場合は、貸宅地の相続税評価額を以下のとおり計算します。

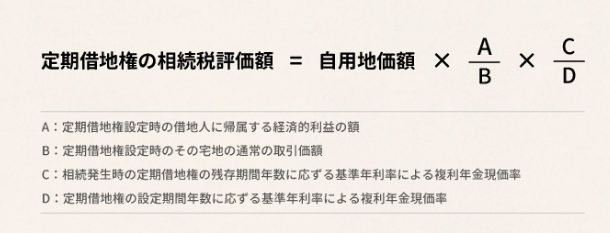

- 定期借地権を設定している場合(1)(事業用定期借地権等・一般定期借地権(借地権割合90%・80%)の場合)

- 次のいずれか低い方を評価額とします。

貸宅地の相続税評価額=自用地の評価額-定期借地権の評価額(※1)

貸宅地の相続税評価額=自用地の評価額-自用地の評価額×定期借地権等の残存期間に応じた割合(※2)

(※1)定期借地権の評価額は次のとおり計算します。

(※2)定期借地権等の残存期間に応じた割合は次のとおりです 残存期間5年以下:5% 残存期間5年超10年以下:10% 残存期間10年超15年以下:15% 残存期間15年超:20%

(画像=税理士が教える相続税の知識)基準年利率と複利年金現価率は国税庁ホームページで確認できます。

(画像=税理士が教える相続税の知識)基準年利率と複利年金現価率は国税庁ホームページで確認できます。

定期借地権の評価額の計算は、国税庁ホームページにある「定期借地権等の評価明細書」を利用すると比較的簡単にできます。

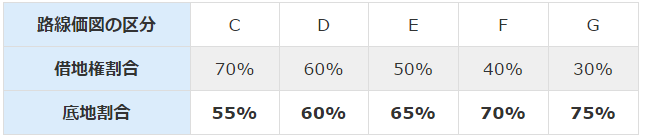

4-1-2.一般定期借地権(借地権割合70~30%)の場合

一般定期借地権を設定していて借地権割合が70~30%である場合は、貸宅地の相続税評価額を以下のとおり計算します。

- 定期借地権を設定している場合(2)(一般定期借地権(借地権割合70~30%)の場合)

- 貸宅地の相続税評価額=自用地の評価額-一般定期借地権に相当する価額(※1)

(※1)一般定期借地権に相当する価額=自用地の評価額×(1-底地割合(※2))×相続開始時の一般定期借地権の残存年数に応じた基準年利率による複利年金現価率÷一般定期借地権の設定年数に応じた基準年利率による複利年金現価率

(※2)現価割合に応じた底地割合

(画像=税理士が教える相続税の知識)基準年利率と複利年金現価率は国税庁ホームページで確認できます。

(画像=税理士が教える相続税の知識)基準年利率と複利年金現価率は国税庁ホームページで確認できます。

親族や親族が関係する会社など同族関係者どうしの契約である場合は、前項で示した方法で評価します。税負担を回避することを目的に契約した場合も同様です。

一般定期借地権の評価額も、国税庁ホームページの「定期借地権等の評価明細書」を利用して計算することができます。

4-1-3.一時使用目的の借地権を設定している場合

建設現場や興行の会場など一時的な使用を目的に借地権を設定している場合は、貸宅地の相続税評価額は借地権割合に関係なく以下のとおり計算します。

- 一時使用目的の借地権を設定している場合

- 貸宅地の相続税評価額=自用地の評価額-一時使用目的の借地権の価額 一時使用目的の借地権の価額は雑種地の賃借権と同じ方法で評価します。原則として、賃貸借契約の内容、利用の状況などをもとに評価しますが、以下の方法で評価することもできます。 ・地上権に準ずる権利として評価できる場合(賃借権が登記されている場合、権利金や一時金の支払いがあった場合、堅固な構築物がある場合など) 自用地の評価額×法定地上権割合(※)と借地権割合のいずれか低い割合 ・上記以外の場合 自用地の評価額×法定地上権割合(※)×1/2 (※)法定地上権割合(相続税法第23条) 残存期間10年以下:5% 残存期間10年超15年以下:10% 残存期間15年超20年以下:20% 残存期間20年超25年以下:30% 残存期間25年超30年以下:40% 残存期間30年超35年以下:50% 残存期間35年超40年以下:60% 残存期間40年超45年以下:70% 残存期間45年超50年以下:80% 残存期間50年超:90% 残存期間の定めのないもの:40%

一時使用目的の借地権は期間が満了すれば消滅するなど借主の権利が極めて弱いことから、他の借地権と同様の方法で評価することは適切ではありません。したがって、上記のように雑種地の賃借権と同じ方法で評価します。

4-2.地上権を設定している場合

工作物や竹木の所有のために土地を使用する権利を地上権といいます。

地上権を設定している貸宅地の相続税評価額は、以下のとおり計算します。

- 地上権を設定している場合

- 貸宅地の相続税評価額=自用地の評価額-自用地の評価額×法定地上権割合(※) (※)法定地上権割合(相続税法第23条) 残存期間10年以下:5% 残存期間10年超15年以下:10% 残存期間15年超20年以下:20% 残存期間20年超25年以下:30% 残存期間25年超30年以下:40% 残存期間30年超35年以下:50% 残存期間35年超40年以下:60% 残存期間40年超45年以下:70% 残存期間45年超50年以下:80% 残存期間50年超:90% 存続期間の定めのないもの:40%

4-3.区分地上権を設定している場合

地下にトンネルを通すなど土地の上下の一定層のみに設定する地上権を、区分地上権といいます。

区分地上権を設定している貸宅地の相続税評価額は、以下のとおり計算します。

- 区分地上権を設定している場合

- 貸宅地の相続税評価額=自用地の評価額×区分地上権の割合区分地上権の割合は、区分地上権の設定契約の内容に応じた土地利用制限率をもとに求めます。地下鉄等のトンネルを通すために設定した場合は30%とすることができます。

貸宅地が倍率地域にある場合は、固定資産税評価額から自用地評価額を求めます。トンネルや電線などがあることで固定資産税評価額が減額されている場合は、その減額がないものとした評価額を使います。

4-4.区分地上権に準ずる地役権を設定している場合

区分地上権に準ずる地役権は、特別高圧電線を架設するなど土地の地下や上空で範囲を定めて設定し、建造物の設置を制限するものです。

区分地上権に準ずる地役権を設定している貸宅地の相続税評価額は、以下のとおり計算します。

- 区分地上権に準ずる地役権を設定している場合

- 貸宅地の相続税評価額=自用地の評価額-自用地の評価額×区分地上権に準ずる地役権の割合 区分地上権に準ずる地役権の割合は、設定契約の内容に応じた土地利用制限率をもとに求めます。 ただし、次の割合を使うこともできます。 ・家屋の建築が全くできない場合 50%または借地権割合のいずれか高い方 ・家屋の構造、用途等に制限を受ける場合 30%

貸宅地が倍率地域にある場合は、固定資産税評価額から自用地評価額を求めます。トンネルや電線などがあることで固定資産税評価額が減額されている場合は、その減額がないものとした評価額を使います。

5.まとめ

ここまで、宅地の賃貸借契約の形態ごとに貸宅地の相続税評価の方法をお伝えしました。

貸宅地の相続税評価額は、基本的には自用地の評価額から借地権の評価額を差し引いて求めますが、賃貸借契約の形態によって具体的な計算方法は異なります。契約書などで賃貸借契約の形態を確認して、適切な方法で評価することが大切です。

相続財産に貸宅地があって評価が必要な場合は、相続税の財産評価で実績のある税理士に相談することをおすすめします。(提供:税理士が教える相続税の知識)