デフォルト率がじわり増加。しかし欧米では株価との連動性に異変

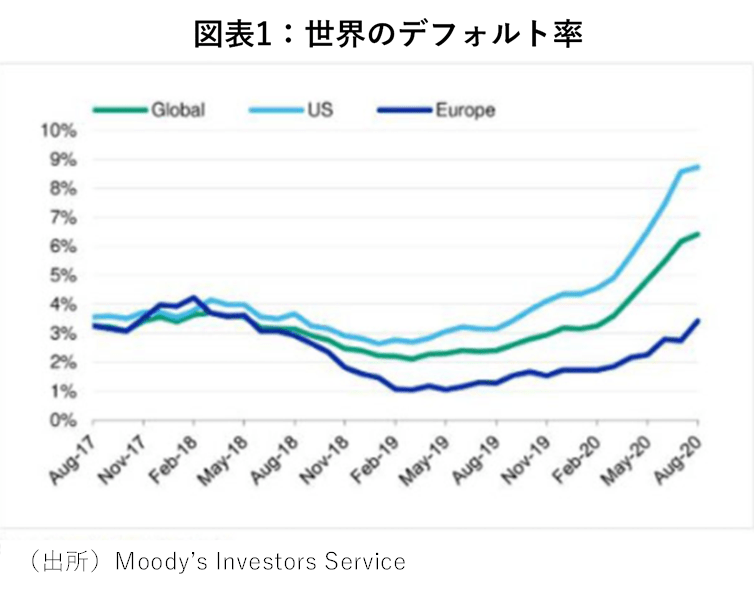

新型コロナのパンデミック発生から半年余りが過ぎ、企業のデフォルトがじわじわと上昇している。8月の世界の平均デフォルト率は、前月の6.1%から6.4%に上昇し、過去10年の最悪を更新している(図表1)。

一方、企業デフォルトと株価との関係には、過去にはみられない動きが起きている。これまでは、倒産が少ない時には株価が高く、デフォルト率と株価の間には、自然な逆相関が見られた。ところが、コロナ後はこの逆相関が見られなくなっている。図表2は米国の例だが、先進国全体に同様の傾向が推定される。

この“異変”の背景には、政府の財政政策や中央銀行の資金供給で株価が押し上げられていることがありそうだ。

今後はどうか。今のところ、政府の企業支援も効いている。裁判所の活動が抑制されているため、倒産手続きの遅れも見られるようだ。しかし今後正常化に向かうことで、欧米の倒産件数は急速に上昇しそうである。ムーディーズは、世界の企業デフォルトは来年2月頃まで上昇を続け、2001年頃のITバブル崩壊時と同水準に達するとみている(図表3)。その場合、財務力が弱い企業の株価はさすがに無反応ではいられなくなるだろう。

日本の場合:引き続き倒産は超低位。むしろ信用リスクが高めの先に投資妙味も

一方日本の場合、もともと倒産件数が米国より遥かに少ない上、コロナ対策で銀行の企業支援が極めて厚い。7月の全国の倒産件数は789件(東京商工リサーチ)と、米国の22,452件の概ね30分の1程度である。上場企業の倒産は、レナウン(5月15日。東証一部)とNuts(9月16日。ジャスダック)の2件のみである。米国では日本の民事再生法に当たる連邦倒産法(Chapter11)を使って、将来に賭ける倒産が多いことや、高リスク企業に対する銀行の支援が薄いことなどが関係している。

しかし、倒産の可能性が低い割に、日本株は信用リスクから案外強い影響を受けている。上場企業の信用力と年初来の株価の変動率を比べると、信用力が低い企業ほど株価の回復が鈍いことがわかる(図表4)。このような傾向は平時ではあまりみられないことから、市場の不安の表れと考えられる。

こうした市場の不安はしばらく続くだろう。しかし、倒産がもともと少ないことに加え、今の銀行の融資態度は過去最大級に緩和的であり、上場企業の資金調達リスクも極めて低い。だとすると、本来は、信用リスクによる株価のディスカウントには殆ど意味がない。

このことから、信用スコアが低めで、コロナ前の株価は好調だったのに足元では低迷しているような企業には、中長期的なアップサイドが大きい可能性がある。図表5は、日経平均構成銘柄のうち、推定CDSが40~60とやや高リスクと見られている企業のうち、昨年末までの3年間は株価が上昇したのに今年に入って低迷している銘柄のリストである。個別要因もあり一概には言えないものの、過度なディスカウント剥落後の中長期的な回復は注目に値するだろう。

大槻 奈那(おおつき・なな)

マネックス証券株式会社 チーフ・アナリスト 兼 マネックス・ユニバーシティ長 マネックスクリプトバンク株式会社 マネックス仮想通貨研究所所長

関連リンク マネックス証券より】

・10月の魅力的な株主優待は 他の月にはない優待も

・「悪い」けれど「良くなっている」

・米国株は底入れしたか?

・東証マザーズなどの新興・小型株優位の展開継続か 週初の東証・投資部門別売買状況等の公表も注目

・コロナとネオリベとBI