昨今、「節税の手段」として注目されている「ふるさと納税」。地方自治体に寄附をすることで、住民税などが減税されるものである。ふるさと納税に対する返戻品も豊富で、返礼品目当てに行う人も多いだろう。

ここではふるさと納税がどのようなものであるのか、どうやって寄附をするのか、税金を減らすにあたってどのように申告をすればいいのかについて説明する。

ふるさと納税のQ&A

ふるさと納税とは何か

ふるさと納税とは、自分で選んだ地方自治体に対して寄附をした場合、寄附金から2000円を差し引いた金額について、住民税と所得税が安くなる制度だ。

寄附をする地方自治体は住んでいるところや住んでいたところに限らず、自由に選ぶことができる。

ふるさと納税は名称から税金を納めるものと思われがちであるが、実際は地方自治体への寄附金の一種である。節税と考える人も少なくないが、実際は返礼品を考えなければ地方自治体に納める税金は構造上ほとんど変わらない。

ふるさと納税とは、自分で選んだ地方自治体に対して寄附をした場合、寄附金から2000円を差し引いた金額について、住民税と所得税が安くなる制度だ。

寄附をする地方自治体は住んでいるところや住んでいたところに限らず、自由に選ぶことができる。

ふるさと納税は名称から税金を納めるものと思われがちであるが、実際は地方自治体への寄附金の一種である。節税と考える人も少なくないが、実際は返礼品を考えなければ地方自治体に納める税金は構造上ほとんど変わらない。

ふるさと納税はいくらまで減税されるか

ふるさと納税は地方自治体に寄附した金額から2000円を控除した金額について減税される。しかし、控除額には上限があり、住民税額のおよそ2割から4割までが上限とされる。

ふるさと納税は地方自治体に寄附した金額から2000円を控除した金額について減税される。しかし、控除額には上限があり、住民税額のおよそ2割から4割までが上限とされる。

ふるさと納税で行うべき手続きとは

ふるさと納税を行う場合の通常の手続きは、毎年2月16日から3月15日に行われる確定申告である。副業の収入や、医療費控除、住宅ローン控除と一緒にふるさと納税も申告する。

ただし会社員には他の方法もある。寄附する地方自治体の数が5カ所以下であり、ふるさと納税以外に確定申告するものがない場合、「ふるさと納税ワンストップ特例制度」を利用できる。これを使えば確定申告をせずに、ふるさと納税による減税を行うことができる。

ふるさと納税を行う場合の通常の手続きは、毎年2月16日から3月15日に行われる確定申告である。副業の収入や、医療費控除、住宅ローン控除と一緒にふるさと納税も申告する。

ただし会社員には他の方法もある。寄附する地方自治体の数が5カ所以下であり、ふるさと納税以外に確定申告するものがない場合、「ふるさと納税ワンストップ特例制度」を利用できる。これを使えば確定申告をせずに、ふるさと納税による減税を行うことができる。

ふるさと納税の手続きに必要なもの

確定申告においてふるさと納税の手続きをする際に必要なものを説明する。

証明書

ふるさと納税を行った場合、後に地方自治体から証明書が送付される。これが確定申告の際に必要となる。

書面で確定申告をする場合は、必ず提出しなければならない。e-Taxの場合は、税務署から提出を求められた際に提出する必要がある。

マイナンバーカード

確定申告を行う際に、書面で提出する場合は、マイナンバーが記載されている書類のコピーの提出が求められる。この際に便利なのがマイナンバーカードのコピーである。

一方で、e-Taxを利用して申告する場合は、基本的にはマイナンバーカードを使って申告することが求められる。マイナンバーカードがなくても申告ができるが、入力について、住所氏名など一部自動で記入できる場合がある。

マイナンバーカードは必須ではないもの、申告の際にあれば便利なものである。

源泉徴収票

会社員など給与所得がある人の場合は源泉徴収票が必要となる。現在は源泉徴収票の提出は必要ないが、申告書を作成する際に源泉徴収票の情報を記載するため、必要である。

ふるさと納税の手続き(支払い時)

ふるさと納税はどのようにして行うのか。まずは、ふるさと納税の方法から説明する。

地方自治体に直接申し込む

基本的な方法は、ふるさと納税を行いたい地方自治体に直接申し込むことである。ただし、地方自治体によって方法が異なるので、地方自治体のWebサイトや地方自治体に問い合わせて確認してほしい。

代表的な申込方法、支払い方法を以下にあげる。

一般的な申込方法は、申込書を入手して記載し、電子メールや郵送、FAXで地方自治体に送る方法だ。申込書の様式は地方自治体によって異なるため、ふるさと納税を行いたい地方自治体のサイトなどで入手する必要がある。

支払い方法もさまざまで、払込票・納付書、銀行振込、現金書留や直接持参などがある。自治体によって異なるので、ふるさと納税を行う地方自治体のWebサイトなどで確認しておこう。

地方自治体によっては独自の申し込みサイトを作成してふるさと納税を受け付けているところもある。この場合、支払い方法はクレジットカードが中心となる。

ふるさと納税のポータルサイトに申し込む

ふるさと納税のポータルサイトも複数あり、サイトを通した寄附も多く行われている。

このようなサイトの特徴として、全国各地の地方自治体にふるさと納税ができる点がある。複数の地方自治体にふるさと納税をしたい場合も、各自治体に何度も申込書を送る必要がなく、サイトから気軽に行うことができる。

次に、返礼品によって納税先を選べることも特徴だ。例えば、肉が返礼品となる地方自治体を選ぶなど、返礼品の種類から地方自治体を選んだり、寄附金の金額から地方自治体を選んだりすることが可能である。

また、地方自治体に直接申し込んだ場合は返礼品をすぐに選ぶ必要があるが、ポータルサイトによってはすぐに返礼品を選ばなくても、ポイントに換算してその後返礼品に交換することも可能である。

この場合、ポイントを翌年に持ち越して、翌年に寄附して獲得したポイントと一緒に、単年のふるさと納税では入手できない返礼品をもらうこともできる。

ポータルサイトを経由したふるさと納税の支払手段は、クレジットカードが中心だが、コンビニ払いなど、他の方法によって支払うことも可能である。

クラウドファンディングで申し込む

利用例は少ないが、クラウドファンディング経由で行う方法もある。

ふるさと納税で支払う金銭の使いみちが明確に示されており、具体的なプロジェクトに協力したいと考えているものがあれば協力し、なおかつ、ふるさと納税の恩恵も受けられる。

返礼品はプロジェクトによって内容に関係あるものだったり、全く関係のないものだったりするため、プロジェクトの応援に際しては返礼品の内容も決め手になる。(返礼品不要でふるさと納税を行うこともできる)。支払い方法はクレジットカードが中心となる。

なおクラウドファンディングの性質上、プロジェクトによっては一定の金額に達しなかった場合、ふるさと納税自体がなかったことになることもある。

証明書などの書類が届く

申し込みを行った後、返礼品がもらえるとともに、申告に必要な証明書などの書類が届く。証明書は確定申告の際に必要になるので、確定申告時まで保管しておこう。

ふるさと納税の手続き(ワンストップ特例制度を使うとき)

確定申告しなくともいい場合がある

通常、ふるさと納税の適用を受けるためには確定申告を行う必要があるが、ワンストップ特例制度を使えば、確定申告が不要となる。

ワンストップ特例制度

ワンストップ特例制度とは確定申告が必要ない場合、地方自治体への届け出のみでふるさと納税の手続きが済む仕組みである。方法は以下のとおりだ。

ふるさと納税の際に、地方自治体やふるさと納税代行業者に対してワンストップ特例制度を使う旨を申し出れば、必要な書類である「寄附金税額控除に係る申告特例申請書」が返礼品と一緒に届く。申し出を忘れたり、何らかの事情で申請書が手に入らなかったりした場合は総務省のサイトなどから様式を入手する方法もある。

申請書を記載し、マイナンバーがわかる書類(マイナンバーカードの両面コピーまたは通知カードのコピーと写真付き身分証明書のコピーの組み合わせなど)を添えて、地方自治体に翌年1月10日までに届くように送付する。

なお、申請書を送った後に住所変更などが生じた場合は、変更の届出書類である「申請事項変更届出書」を寄附先の各地方自治体に提出する。

寄附金税額控除に係る申告特例申請書の書き方は

ここでは申請書の書き方について、寄附金税額控除に係る申告特例申請書の様式を切り取って説明する。冒頭部分には以下のような記載欄がある。

- 寄附金税額控除に係る申告特例申請書の提出する日付と提出の相手先を記入する。相手先は「〇〇県知事」「〇〇市長」のように寄附をした地方自治体の首長あてとする。

- ふるさと納税を行った人の住所を記載する。様式には記載されていないが郵便番号も記載するのが望ましい。

- ふるさと納税を行った人の氏名を記載する。名前の横に押印するところがあるので、忘れずに押印しよう。

- 個人番号の欄にはマイナンバーを記載する。マイナンバーを確認する必要があるため、マイナンバーがわかる書類(マイナンバーカードの両面コピーなど)も添付する。

- 性別、電話番号、生年月日をそれぞれ記載する。

中段には以下のような記載欄がある。

左側の欄には寄附を行った日付を記載する。右側の欄には寄附金額を記載する。

下にはこのようなチェックを入れる欄がある。ワンストップ特例制度が使える場合、チェックしておこう。上は確定申告や住民税の申告を行う必要がないことを表明するもので、下はふるさと納税を行った先が5ヶ所以内であることを表明するものである。

一番下の欄には、ふるさと納税を行った人の住所と氏名を記載するが、基本的に提出する人が書く必要はない。地方自治体によって記載するように求められたら記載する。

注意事項

ワンストップ特例制度を使う場合、注意しなければならない点は以下のとおりである。

ワンストップ特例制度は確定申告をしないことが前提の制度であり、確定申告の必要がある場合は、ふるさと納税についても申告しなければならない。

もしも確定申告の必要が出てきた場合は、ワンストップ特例制度を使った場合でも、その分を含めて改めて確定申告を行う必要がある。

次に、ワンストップ特例制度を使うことができるのは5つの地方自治体までである。超えた場合は通常の確定申告で申告することとなる。

最後にワンストップ特例制度を使う場合は都度、申請書を出す必要がある。申請書はふるさと納税を行うたびに提出する必要があり、同じ地方自治体に何度もふるさと納税を行う場合は、かえって確定申告をしたほうが手間にならないこともある。

ふるさと納税の手続き(紙面での確定申告時)

ワンストップ特例制度を使わない場合、納税をした翌年に確定申告をしないと税金の減額ができない。確定申告を行う際にどのようにして書類を作成して提出するかを説明する。

紙面で確定申告をする場合の手続き

紙の申告書でふるさと納税に関する申告を行う場合の手続きは以下のとおりとなる。

必要な書類は、申告書とふるさと納税の証明書である。申告書にはふるさと納税に関する事項のほか必要事項を記載して(後述)、確定申告の際にふるさと納税の証明書やマイナンバーの資料などと一緒に最寄りの税務署に提出する。

必要な用紙の書き方

紙面で確定申告を行う場合はどのようにして用紙を記載すればいいのか。まず、第二表の右側に以下のような箇所がある。

記載事項は以下のとおりとなる。

左側の「寄附先の名称等」はふるさと納税を行った地方自治体「〇〇県」や「〇〇市」などを記入する。複数の地方自治体に寄附をした場合、基本的にすべての名称を記入する。書ききれないときは、金額が大きいところをいくつか記入し、「他」と書いても差し支えない。

右側の「寄附金」はふるさと納税を行った金額の合計額を記す。

この欄の記載を行った後に、第一表に移り、左下に以下のような箇所がある。

28と書かれた「寄附金控除」の欄に、さきほど第二表に記入した寄附金の金額から2000円を引いた金額と所得金額の40%のうち、低いほうの金額を記入する。これが寄附金控除、ふるさと納税における所得税控除の金額となり、所得税が軽減される。

なお、同じ第一表の中に以下のような箇所がある。寄附金と書いているが、ふるさと納税に関するものを入れることはできない。令和2年分の申告書の場合、控除の欄の左側が赤くなっているほうに記入しよう。

ふるさと納税の手続き(国税庁サイトでの確定申告時)

国税庁のサイトで確定申告書を作成する際にどのようにすればいいのか説明する。

国税庁サイトで確定申告書を作成する場合の手続き

国税庁のサイトでふるさと納税の手続きをする場合、国税庁の確定申告のサイトにアクセスして必要事項を入力することで申告書を作成できる。e-Taxを利用して送信したり、印刷して押印し、証明書などを添付したうえで税務署に提出したりすることができる。

入力の方法

ここでは入力方法について説明する。なお令和元年分の画面を用いるので、令和2年以降は画面構成が変わっている可能性がある。

「所得控除の入力」と題されたページの中に以下のような箇所がある。ふるさと納税は所得税法の上では寄附金控除となるため、寄附金控除と書かれた横の「入力する」を押す。

入力画面が出てくるので「入力する」を押すと、以下のような入力画面が出てくるので、入力する。

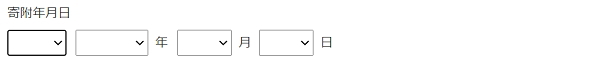

寄附年月日の欄にはふるさと納税を行った日付を入力する。

寄附金の種類は、以下のように「都道府県、市区町村に対する寄附金(ふるさと納税など)」を選ぶ。

すると、以下の画面が出てくるので、どこに対する寄附かを選択する。

「都道府県に対する寄附」か「市区町村に対する寄附」を選択し、ふるさと納税をした先の都道府県を選択する。

市区町村へのふるさと納税を行った場合、市区町村名を選択する。

ついで、「支出した寄附金の金額」の欄にふるさと納税の金額を入力する。

下にはふるさと納税を行った先の所在地と名称を記載する欄があるが、自動的に入力されるため記入する必要はない。

他にふるさと納税をした場合、寄附先に応じて「別の寄附先を入力する」「同じ寄附先をもう1件入力する」と書かれたボタンを押す。終わらせる場合は「入力内容の確認」を押す。

控除額や書類の記入は、自動的に行われるので特に計算する必要はない。

送付するもの

紙の申告書かe-Taxかによって、送付するものが異なる。

紙の申告書を送る場合は、申告書に手書きで行う場合と同様に申告書、証明書やマイナンバーの資料などをそろえて税務署に提出する。

e-Taxで申告する場合は、証明書などを改めて税務署に送る必要はない。ただし手元で保管しておく必要がある。

こんな場合はどうすればいい?

ふるさと納税を行ったが、何らかのミスで申告に誤りなどが生じた場合の対応方法について説明する。

確定申告の期限に間に合わなかった場合

確定申告の期限に間に合わなかった場合、期限後でもいいので確定申告を行うことでふるさと納税の還付を受けることができる。

方法は通常の確定申告の場合と同じで、申告書を作成して提出する。提出方法は、税務署への直接提出、郵送、e-Taxのいずれでもよい。

還付の場合、申告が遅くなったからと言って、戻る税金が減らされることはない。

ふるさと納税の金額を誤って申告した場合

金額を誤って申告した場合、2つのパターンに分けられる。金額を多く申告した場合と少なく申告した場合である。

まず、多く申告した場合は、修正申告を行う。確定申告が誤っていた結果、納めるべき税金が少なかった場合や還付された税金が多かった場合に行うものである。

一方、少なく申告した場合は、更正の請求といい、過去の申告で税金を納めすぎた場合や還付されるべき税金が少なすぎた場合に行う手続きを取る。この場合は、その請求の手続きが正しいことを示すために、記載漏れとなったふるさと納税の証明書など証拠になるものを税務署に提出する必要がある。

いずれの場合も、元の申告書類を国税庁のサイトで作成した際に申告したときのデータが残っていれば、それを元に修正申告や更正の請求に必要な書類を作成することができる。

ふるさと納税の注意点

ふるさと納税には、いくつか注意点もあるので、以下にまとめた。

本人以外申し込めない

まず、ふるさと納税は本人のもののしか申告することができない。

医療費控除や社会保険料控除は、自分が支払ったものであれば家族の分も控除対象にできる。しかし、ふるさと納税にではそのようなことができず、申告者と証明書に記載された寄附をした名義人の名前が一致しているものでないと、ふるさと納税の適用はされない。

除外されている地域がある

以前にあった過剰な返礼品への対策として、そのようなことを行った地域は除外される制度ができた。ふるさと納税の適用を受けるためには地方自治体が申し出る必要があり、申請をしていない地方自治体は、東京都、高知県安芸郡奈半利町である(2020年10月1日現在)。

除外されている地方自治体に寄附をしても、ふるさと納税と同じ扱いを受けることができない。寄附をする前にはあらかじめ、その地方自治体がふるさと納税の対象か否かを調べる必要がある。

返礼品をもらいすぎた場合は税金がかかることもある

ふるさと納税の返礼品をもらった場合、返礼品をもらったことについて所得税の対象となる。

返礼品の金額が50万円以下であれば税金はかからないが、50万円を上回った場合は、上回った金額の2分の1について一時所得として給料などの所得と一緒に計算され所得税が課せられる。

返礼品を受け取りすぎた場合、ふるさと納税の分、税金が減額されるものの、返礼品の分について税金が増額され、結果としてふるさと納税の効果がその分減ることとなる。

まとめ

ここではふるさと納税について、概要や実行方法、手続き、誤りなどへの対処法、注意点について解説した。

ふるさと納税は返礼品があることなどで最近注目されているが、手続きを誤ると恩恵を受けられなくなるので注意が必要である。