所得税に関する課税所得はたくさんの種類がある。また、所得によっては別々に税金を計算しなければならない。このようなことから、所得税の計算方法について苦手意識を持つ方もいるのではないだろうか。今回は所得税の計算方法について、所得の分類から損益通算の意味まで説明していこう。

目次

所得税の計算方法に関する所得の分類

所得税を計算するときは、個人の儲けである所得をいくつかに分け、それらをまとめるなどして、税金計算の基礎となる所得を求める。法律上、所得は下記の10種類に分けられる。

所得税は10種類に分けた段階で計算するわけではない。所得は申告においてさらに分類される。

所得とはなにか

まず、所得税で計算される所得が何かについて説明する。

所得は簡単に言えば、利益やもうけである。

たとえば、仕入れたものを売る商売を例に取ると、売上(収入)に対してそのまま所得税をかけるわけではない。売上から仕入れ費用や運送費用、店舗にかけた費用など売上を計上するために必要な経費を引いた残りを利益=所得として、その所得に所得税をかける。

所得税の所得は基本的に10種類全てこの考え方で計算される。ただし、給料や退職金、公的年金のように経費がわかりづらいものは法律で定まった方法で計算される。

また、売上(収入)から経費を引いた差額が、必ずしもすべて所得とされるわけではなく、所得によっては半額にする、一定の条件のもとで定まった金額を控除するなどの操作を加えることがある。

利子所得の分類

利子所得は2つに分けられる。

預金利息や国債の利息など、源泉徴収で完結して「確定申告が不要な利子所得」と、外国にある銀行の預金利息など、源泉所得ができず「確定申告が必要な利子所得」の2つだ。

事業所得の分類

事業内容によって、営業等の事業所得と農業の事業所得に分けられる。ただし、事業所得の内容を別々の用紙に記載する程度であり、申告の違いに大きな差はない。

雑所得の分類

雑所得は以下の4つに分けられる。

1. 公的年金等の雑所得

国民年金や厚生年金を受領した場合はこれに分類される。他の雑所得と違って、受け取った公的年金等の金額に応じて控除される。

2. 業務に係るものの雑所得

副業として事業を行っているが、規模などから事業所得とすべきものではない金額が、これに分類される。たとえば、原稿料やシェアリングエコノミーによる所得などだ。

3. 先物取引の雑所得

先物取引に係る所得については、他と区別して所得の金額を求め、税金を計算する。

4. その他の雑所得

公的年金等の雑所得、業務に係るものの雑所得に該当しない雑所得が、これに分類される。たとえば、個人年金保険によって毎年受ける保険金だ。

譲渡所得の分類

譲渡所得は以下の5つに分けられる。

1.上場株式の譲渡所得

上場株式を譲渡したときは、他のものを譲渡した場合と区別して、所得や税金の計算が行われる。

源泉徴収で完結することもあるが、他の証券会社の口座で生じた譲渡損や上場会社の配当所得との損益通算を行うため、申告分離課税で申告することもある。

2.非上場株式の譲渡所得

非上場株式の譲渡所得についても、他のものを譲渡した場合と区別して、所得や税金の計算が行われる。ただし、損失の繰越や配当との損益通算はできない。

3.不動産の譲渡所得

不動産を譲渡した場合も、他のものを譲渡した場合と区別して、所得や税金の計算が行われる。所得が生じている場合は原則として申告が必要だ。

4.先物取引等の譲渡所得

先物取引は基本的に雑所得に当てはまるが、カバードワラントなどについては先物取引の譲渡所得とされる。これも他と区別して所得や税金の計算が行われる。

5.短期・長期の譲渡所得

その他の譲渡所得は、事業所得や給与所得などと一緒に所得と税金を計算する。ただし、所有期間に応じて短期と長期に分けられる。

税務申告上の長期と短期の違いは、長期が所得を半額にして税金を計算するのに対して、短期はそのままの金額で税金を計算することだ。

所得税と住民税は何が違う?

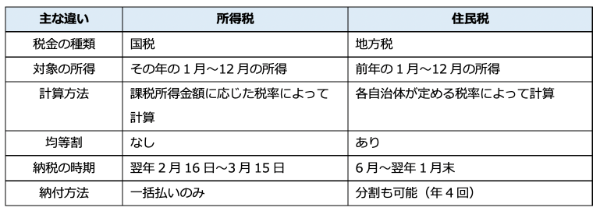

所得税と混同されやすい税金に、「住民税」と呼ばれるものがある。簡単に言えば所得税は国税、住民税は地方税に該当するものだが、両者にはほかにもさまざまな違いがある。

上記の「均等割」とは、主に行政サービスの運営費や維持費として徴収される税金のことだ。金額については各自治体が独自に定めており、所得金額に関わらず一定額(平等)を負担する。

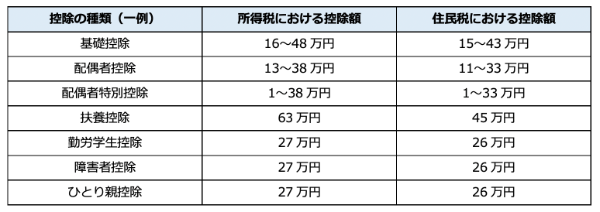

また、所得税と住民税は、適用される所得控除や税額控除の金額にも違いがある。

上記の通り、所得税と住民税は仕組みが大きく異なるので、混同しないように注意しておこう。

所得税の計算方法

所得税の計算はどのように行われるのであろうか。

計算の流れ

所得税計算の大まかな流れは以下のとおりだ。

(1) 総合課税の所得を計算する

(2) 所得控除を計算し、総合課税の所得から引いて所得の額を計算する

(3) (2)で求めた所得の額に税額を掛ける

(4) 総合課税とは別に分離課税で計算される税額を計算する

(5) (3)と(4)で計算された税金から税額控除となるものを控除する

(6) 復興特別所得税を加算し、源泉所得税、中間納付税を控除した後に納付または還付する税額を算定する。

計算方法1.総合課税

総合課税とは、その対象となるすべての所得を足し合わせてその合計に課税する方法だ。対象となる所得は以下のとおりである。

・利子所得

・配当所得(総合課税の計算に含めないこともできる)

・不動産所得

・事業所得

・給与所得

・譲渡所得(不動産等や株式等の譲渡所得を除く)

・一時所得

・雑所得

計算方法はこれらの所得をまず、それぞれで計算して、足し合わせ、総合課税の対象となる所得額を求める。

計算方法2.所得控除

先程求めた総合課税の対象となる所得に対して、所得控除を行う。

所得控除は家族を養っている、社会保険料を支出したなどの事情に合わせて所得から差し引くことができる金額だ。主なものとしては基礎控除、配偶者控除、扶養控除、社会保険料控除、医療費控除、寄付控除がある。それらについてはあとで詳しく説明する。

なお、ここで計算結果がマイナスになった場合は0となり、マイナスとはせずに進める。

計算方法3.税額をかける

先ほど求めた所得控除を引いたあとの所得額をもとに税額を計算する。具体的には(1000円未満を切り捨てた)所得額に、下の表に当てはめて計算することとなる。

計算方法4.分離課税の税額を計算する

所得税の対象となる所得の中には、合算すると税金が過大になるなどの理由により、他の所得と区別して単独で計算する所得もある。また、申告の手間を考え、他の所得と区別して源泉徴収を行い、納税を完結させる場合もある。

このように、他の所得と区別して税金を計算する方法を分離課税という。分離課税の主な所得は以下の通りだ。

・退職所得

・山林所得

・株式の譲渡所得

・不動産等の譲渡所得

・先物取引に係る所得

・利子所得のうち国内の銀行の預金利息など(源泉徴収で完結するため申告不要)

計算方法としては、それぞれの所得ごとに所得を計算した後に所定の税率を掛けて税額を求める。

なお、中には源泉徴収で完結するため確定申告しなくていいものもある。

計算方法5.税額控除を行う

総合課税の所得の所得税、分離課税の所得の所得税を足し合わせて、合計の税額を求めたあと、税額控除がある場合はそれを控除する。税額控除で主なものとしては住宅ローン控除などがある。

計算方法6.納付または還付する税額を求める

税額控除して残った税金に対して2.1%の復興特別所得税を加算して、最終的な所得税等の額を求める。源泉所得税や中間納付を行った場合は、それを差し引いて最終的に納める税金(プラスの場合)または還付をうける税額(マイナスの場合)を求める。

源泉徴収とは?計算方法や納付方法などの基礎知識

ここまで何度か登場しているが、「源泉徴収」は所得税と切り離せないものである。税務申告や還付金にも影響する制度なので、源泉徴収の概要についても合わせて確認していこう。

源泉徴収とは?実施の目的

源泉徴収とは、源泉徴収義務者にあたる事業者が、労働者の給与からあらかじめ税金を差し引く制度である。差し引く税金は「所得税」「復興特別所得税」の2つであり、徴収した税金は責任をもって事業者が納付しなければならない。

源泉徴収の目的は、労働者から確実に所得税を徴収することで、税収を安定させる点にある。ただし、所得税や復興特別所得税はその年の所得に対してかかることから、基本的には源泉徴収額と実際の税額にズレが生じるため、還付金や追徴金などによってこの差額が調整されている。

源泉徴収はどうやって計算する?

源泉徴収の計算方法は、事業者が支払う費用の種類(給与や退職金など)によって異なる。次は法人が源泉徴収をする4つの費用について、簡単な計算方法を紹介していこう。

・給与や賞与に対する源泉徴収

従業員への給与や賞与に対する源泉徴収額は、国税庁が公開している「給与所得の源泉徴収税額表」を用いて計算する。この表には月額表と日額表の2種類があり、給与等の支払い方(月払いか日払いか)によって使用する表が異なる。

また、従業員等の所得金額だけではなく、扶養家族の数によって金額が変わる点にも注意しておきたい。

・退職金に対する源泉徴収

退職金に対する源泉徴収は、計算方法がやや複雑であるため注意が必要だ。従業員等に支払う退職金が確定したら、まずは国税庁の「源泉徴収のための退職所得控除額の表」を用いて、適用される控除額を確認する。

次に、実際の退職金から控除額を差し引き、源泉徴収の対象となる「課税退職所得金額」を導き出す。あとは、国税庁の「退職所得の源泉徴収税額の速算表」を確認し、該当する課税退職所得金額の式を使って計算すれば完了だ。

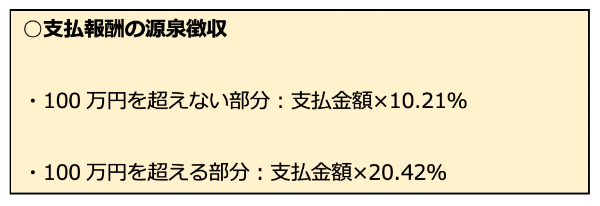

・支払報酬に対する源泉徴収

支払報酬とは、雇用関係にない相手に対して支払う報酬や料金のことである。社内業務を外注する場合や、外部の専門家に経営相談を行う場合などに発生する費用であり、具体例としては原稿料や出演料、士業に支払う料金などが挙げられる。

支払報酬の源泉徴収はシンプルな仕組みであり、以下のように税率が固定されている。

適用すべき控除も存在しないため、上記の式を使うだけで簡単に計算できるだろう。

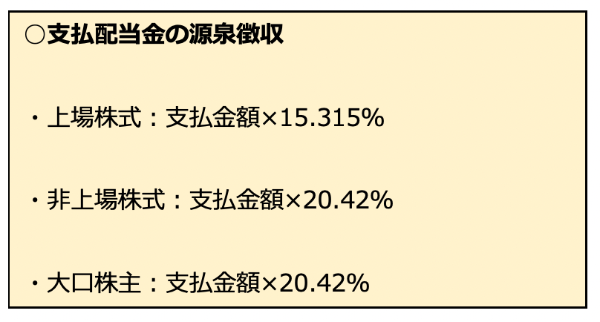

・支払配当金に対する源泉徴収

支払配当金とは、自社の株主に対して支払う配当金のことである。支払配当金の源泉徴収も税率は固定されているが、以下の通り区分による違いがあるため注意しておきたい。

なお、上記の「大口株主」には、発行済株式総数の3%以上にあたる株式を保有している株主が該当する。

制度の適用や控除額の判定に使われる所得の計算方法

直接税金の計算には使われないが、制度適用の判定や控除額の決定に使われる所得がある。

合計所得金額の計算方法

扶養控除や配偶者控除、住宅ローン控除などの適用可否、基礎控除の適用額を判定するときに使われる所得である。

合計所得金額は、総所得金額をもとに以下の操作を加えて計算される。

まず、以下の控除を適用していたら、無効として処理する。

・純損失

・雑損失

・居住用財産の買換え等の場合の譲渡損失

・特定居住用財産の譲渡損失

・上場株式等に係る譲渡損失

・特定投資株式に係る譲渡損失

・先物取引の差金等決済に係る損失の繰越控除

次に、以下の金額を加える。

・特別控除前の分離課税の長(短)期譲渡所得の金額

・株式等に係る譲渡所得等の金額

・上場株式等の配当所得等(上場株式等に係る譲渡損失との損益通算後の金額)

・先物取引に係る雑所得等の金額

・山林所得金額

・退職所得金額

総所得金額等の計算方法

総所得金額とは違う金額で、こちらは医療費控除や寄付金控除の計算に使われる。

計算方法は、以下①~④までの金額を足し、⑤の金額を引いた結果として求められる。

①以下の合計金額

・総合課税の利子所得

・配当所得

・不動産所得

・事業所得

・給与所得

・総合課税の短期譲渡所得

・総合課税の雑所得

※合計金額は損益通算後の金額とする。

②(総合課税の長期譲渡所得+一時所得)÷2

※2分の1にする前の合計額は損益通算後の金額とする。

➂山林所得+退職所得

④申告分離課税の所得がある場合には、それらの特別控除前の所得金額の合計額

⑤以下の控除がある場合はその合計金額

・純損失や雑損失の繰越控除

・居住用財産の買換え等の場合の譲渡損失の繰越控除

・特定居住用財産の譲渡損失の繰越控除

・上場株式等に係る譲渡損失の繰越控除

・特定中小会社が発行した株式に係る譲渡損失の繰越控除

・先物取引の差金等決済に係る損失の繰越控除

所得の計算方法で理解しておきたい損益通算

所得の計算方法に関して、損益通算も理解しておきたい。

損益通算とは、一定期間における利益と損失を打ち消す計算方法だ。利益を打ち消すことで、利益にかかるはずだった税金を減らすことができる。

損益通算の例

たとえば総所得金額を求めるにあたって、事業所得や不動産所得、山林所得と一部の譲渡所得について損失が出た場合、他の総所得金額の対象となる所得から差し引くことができる。ただし、引いた結果マイナスにはできない。

それでは、損益通算で控除できなかった金額がある場合はどうすればいいのだろうか。実は、損益通算で引ききれなかった金額は、山林所得や退職所得から控除できる。

それでも引ききれなかった金額は、次年度から3年間繰り越して控除できるケースもある。たとえば、青色申告を適用している場合の事業所得や不動産所得の損失で、他と相殺しきれなかった金額がそれに当たるだろう。

株式の譲渡所得と配当所得についてはお互いに損益通算できる。この場合、配当所得は申告分離課税として株式の課税方式に合わせて計算すればよい。

ふるさと納税を利用すると所得税はどうなる?

ふるさと納税とは、居住地のある自治体ではなく、自身が応援したい自治体に対して税金を納められる制度のことだ。寄付金のうち2,000円は自己負担となるが、その代わりに寄付をした自治体からさまざまな返礼品が贈られてくる。

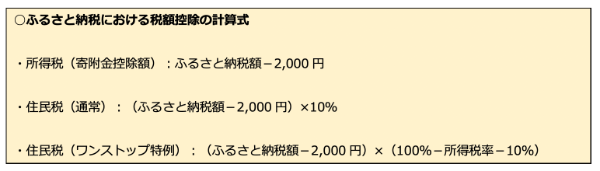

控除される所得税・住民税の計算方法

ふるさと納税を利用すると、以下の式によって計算した金額分の税額控除を受けられる。

上記の控除を適用したときに、年間の源泉徴収額が本来の税額を上回っていた場合は、確定申告を行うと還付金を受け取れる。したがって、自治体から贈られる返礼品に2,000円以上の価値がある場合は、ふるさと納税をしたほうが金銭的なメリットを得られる可能性が高い。

ただし、ふるさと納税における控除額には上限があり、所得金額の40%を超える分には寄附金控除が適用されない。つまり、ふるさと納税額がこの金額を超えると、節税面のメリットは一切発生しなくなるため、その点に注意しながら計画を立てる必要がある。

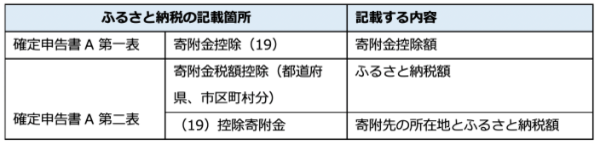

控除を受けるには確定申告が必須!

ふるさと納税における所得控除は、確定申告を行った人にしか適用されない。また、ふるさと納税には複数の記載箇所があるので、確定申告書の書き方についても簡単に紹介しておこう。

上記は給与所得のみを受け取っている場合であり、事業所得がある人については「確定申告書B」を使用する。記載内容に大きな違いはないため、手元に必要な書類をそろえて該当する欄を埋めていこう。

なお、実際の申請時には寄附金控除の書類が必要になるが、提出期限までに準備が間に合わないこともあるだろう。このようなケースでは、「寄附金の受領書の写し」を添付することで代用できる。ただし、基本的には正式な書類が望ましいため、手元に届いたら所轄の税務署に提出することを心がけよう。

ワンストップ納税もありますが

ふるさと納税の申告方法で知られているものとしてワンストップ納税がある。これは、確定申告をせずにふるさと納税の手続きを行う方法である。ふるさと納税をする地方自治体に申し出ればワンストップ納税が可能だ。なお、ふるさと納税を行う地方自治体の数は5つまでとの制約がある(回数は問わない)。

ただし、注意点が2つある。

1つは確定申告を行う場合は、改めて他の所得と一緒に所得税の申告書にふるさと納税に関して記載する必要があることだ。たとえば医療費控除がある、副業の収入がある、住宅ローン控除初年度等で確定申告が必要などの場合には適用できないのでワンストップ納税を申し出てはならない。

もう1つは、結果的に手続きが煩雑になるケースがあることだ。ワンストップ納税は寄付のたびに書類の提出が求められる。そのため、5ヵ所以内であっても寄付の数が多いとその分、書類の提出が必要だ。1回の提出で済む確定申告のほうが簡便になることもありうる。

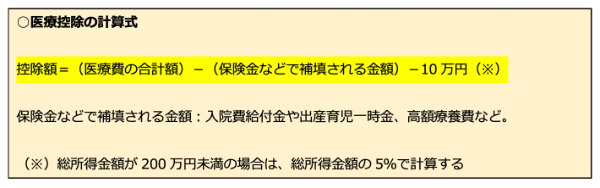

医療費控除を利用すると所得税はどうなる?

医療費控除は、その年の1月~12月に発生した医療費が一定額を超える場合に、その金額に応じた所得控除を受けられる制度だ。納税者本人の医療費はもちろん、生計をともにする配偶者やその他親族の医療費も対象に含まれるため、状況次第では大きな節税メリットが発生する。

この医療費控除についても、計算方法や所得税との関係をチェックしていこう。

医療費控除の対象となる費用は?

医療費控除の対象費用は、以下の式によって計算されている。

上記の計算式がプラスになった場合は、その金額を所得から差し引くことが認められている。ただし、適用を受けるには確定申告を行う必要があり、その際には領収書や証明書をもとに作成した「医療費控除の明細書」の提出も求められる。

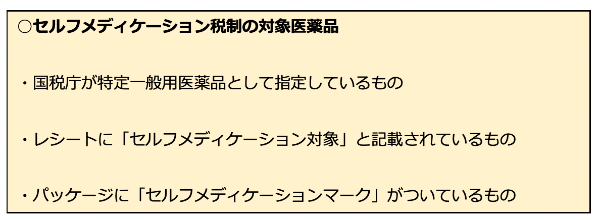

セルフメディケーション税制(医療費控除の特例)の対象費用は?

セルフメディケーション税制とは、以下に該当するスイッチOTC医薬品を購入した場合に、その合計金額を所得から差し引ける制度である。

セルフメディケーション税制では、対象費用がそのまま所得から差し引かれるため、医療費控除のような計算は必要ない。ただし、対象費用は購入金額のうち1万2,000円を超える部分のみであり、上限は年間で8万8,000円だ。

また、同一の医薬品に対して、医療費控除とセルフメディケーション税制の併用が認められていない点も注意したいポイントである。また、セルフメディケーション税制は健康診断や予防接種を受けていることが要件となるため、対象の医薬品を購入しても適用されないケースがある。

控除制度としてはやや複雑な側面があるので、適用を受ける場合は国税庁のホームページなどで概要をしっかりと確認しておきたい。

その他の所得控除

所得額から控除される制度は他にも用意されている。ここでは代表的なものを取り上げる。一般的に知られているものが多いが、中には適用を誤りやすいものもある。ここではそれを含めて解説する。

配偶者控除・配偶者特別控除・扶養控除

扶養している親族がいる場合は控除が受けられることがある。

まず、配偶者を扶養している場合は配偶者の所得に応じて、配偶者控除(配偶者の所得が48万円以下の場合)または配偶者特別控除(配偶者の所得が48万円超から133万円以下の場合)が受けられる。配偶者控除は原則38万円(配偶者の年齢が70才以上なら48万円)の所得控除、配偶者特別控除も同じく原則最大で38万円だ。

ただし、38万円の配偶者控除を受けるには本人の所得が900万円以下という制限がある。所得が900万円超から1,000万円では控除額が減らされ、1,000万円を超えた場合は適用自体がなくなる。

一方で、扶養控除はその年の12月31日現在で16才以上の親族等のうち所得が48万円以下の者に対して原則38万円、最大で63万円(扶養する人が19歳以上23歳未満の場合)の所得控除が受けられるものだ。本人の所得に制約はない。

社会保険料控除

知られている所得控除の中には社会保険料控除がある。これは社会保険料を支払っている場合にその全額を所得から控除するものだ。一般的に知られている対象は、健康保険料、厚生年金の保険料、労働保険料(失業保険など)がある。

その対象は、給与などから天引きされたものばかりではなく、直接役所などに支払った国民健康保険料や国民年金保険料も含まれる。会社に入社する前に支払ったそれらも年末調整や確定申告の際に申告が必要となる。

なお、厚生年金や国民年金に類似しているものとしてiDeco(個人型確定拠出年金)がある。これは同じく掛け金が全額控除の対象となるが、社会保険料控除ではなく、小規模企業共済等掛金控除という別の控除の制度が適用される。

基礎控除

基本的に48万円所得控除される控除が基礎控除だ。

基礎控除はこれまでに挙げた何らかの支払いをするまでもなく適用される。ただし、所得に制限があり、2,400万円を超えた場合、控除額は48万円を下回り、2,500万円を超えたら控除自体がなくなる。

ほとんどの場合は問題ないが、不動産譲渡の場合の特例(居住用の3,000万円控除など)などを使った場合は、その特例は使っていないものとして判定されるため注意が必要だ。

税額控除も考えよう

所得税の控除には所得から控除される所得控除だけではなく、所得税から控除される税額控除もある。税額控除の影響は所得控除よりも大きいことあるのでどのようなものがあるか知っておいたほうがいい。

住宅ローン控除

その金額の大きさから多く使われる税額控除として住宅ローン控除(住宅ローン減税とも言われている)がある。

これは住宅を10年以上のローンを組んで購入し、半年以内に入居した場合、年末のローン残高などに応じて最大で年間35万円の税額控除を最長で13年間受けられるものだ。

この制度自体は、住宅をローンで購入して住み続けている限り決まった年数にわたり受けられ続けられるが、注意しなければならない点がいくつかある。

まず、新築か中古かあるいは中古でも買取再販の物件(一定の条件のもと、宅建業者が物件を買い取ったうえで、リフォームなどをして再販売する物件)かによって控除内容が異なることだ。新築や買取再販の物件は控除の対象となるローン額は最低3,000万円までだが、中古物件は最低2,000万円までである。

また、通常の物件か、長期優良住宅など何らかのお墨付きの住宅かによって対象となるローン額が変わる。なにかしらのお墨付きが与えられた住宅は、3,000万円または2,000万円までの控除額が最大で5,000万円(中古は3,000万円)まで上がる。

これは、対象ローン額が増えるのなら問題ないが、2024年以降に入居する場合で、何もお墨付きのない新築物件に関しては全く住宅ローン控除が受けられないケースが出てくる。物件を購入する際には税務署や不動産会社の担当者とお話することをおすすめする。

最後に、住宅ローン控除を受ける場合、初年度に限り確定申告が必須となる(2年目以降は年末調整でも可能)。手続きを忘れないようにしていただきたい。

寄附金特別控除

所得税では、寄付金の一種であるふるさと納税は所得から控除される。

しかし、中には寄付金について所得税から控除されるものもある。それは、政党や認定NPO法人や公益社団法人に寄付した場合だ。

ふるさと納税で税額控除を受ける場合は、2,000円を控除したあとの全額が対象となるが、政党や認定NPO法人や公益社団法人に寄付した場合は、さらにそこから30%〜40%かけたあとの金額が、所得からではなく税額から控除される。

寄付金特別控除で注意すべきことは、これらの寄付金は所得控除であるところの寄付金控除と選んで利用できる。すなわち、他の所得がどうなっているかを見極めた上で、寄付金控除か寄付金所得控除のどちらか有利な方を選択すればよい。

配当控除

会社の配当金などを受け取った場合でそれを総合所得(他の所得と一緒に税額を計算すること)として申告すれば配当控除が受けられることがある。

なぜならば、配当金は会社が税金を支払ったあとの剰余利益を分配するものであり、それに対してさらに税金をかけるのは二重課税になるため、これを緩和するためと言われている。一定の条件のもと、株式の配当から最大で10%の税額が控除される。

余談だが、上場会社の配当について、2022年分の確定申告までは、所得税の申告では総合課税にし、住民税の申告で源泉徴収とすることを選択することによって税務上有利にすることができた。

しかし、2023年分以降の確定申告では申告の方法について源泉徴収で済ませるか確定申告し総合課税等を適用させるかのどちらかに統一させることが求められる。どちらかを選ぶことによって有利か不利かが分かれることとなるため、法人税や住民税の配当控除を考慮した上で選択することとなる。

所得税の計算方法を正しく理解しよう!

所得税の計算はかなり複雑である。個人のもうけである所得を細かく分類し、まとめたり区別したりして計算するからだ。正しく納税を行うために、所得の種類や計算方法、損益通算の意味などをあらためて理解しておくようにしておこう。

所得税でよくある質問

Q:所得税の所得には何があるか

A:所得税の対象となる所得の中には、所得の内容によって、以下の10個に分けられている。

事業所得、不動産所得、利子所得、配当所得、給与所得、雑所得、譲渡所得、一時所得、山林所得、退職所得である。

これらの中には税金の計算の違いによってさらに細分化されている。例を挙げれば、譲渡所得は上場株式の譲渡所得、非上場株式の譲渡所得、不動産の譲渡所得、先物取引などの譲渡所得、その他の譲渡所得に分けられる。

Q:所得とは一体何を指すのか

A:所得は一言で言えば、利益やもうけである。簡単に言えば、収入から経費を引いた残りが所得となり、その残りの金額を使って所得税を計算する。なお、どのような収入かによって経費やそれに相当するものの計算方法が異なる。

Q:所得税を計算する際に引くことができるものは

A:所得税の計算の際に引くことができるのはあるが、主に所得から引くものと、税金から引くものとがある。

所得から引くもの(所得控除)としては医療費や薬代(医療費控除)、社会保険料(社会保険料控除)や扶養している家族の状況によって控除するもの(配偶者控除・配偶者特別控除・扶養控除)がある。

税金から引くもの(税額控除)としては住宅ローンの年末残高に応じて一定割合が控除される住宅ローン控除や受け取った株式などの配当金に応じて控除される配当控除などがある。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・中川崇(公認会計士・税理士)

(提供:THE OWNER)