| 初心者が失敗事例から学ぶべきこと |

| 1.よく勉強・検討してから始める |

| 2.必要なキャッシュフローから目標額を逆算する |

| 3.高値づかみを避けて相場で購入する |

| 4.キャッシュフローが得られる融資条件にする |

| 5.信用できるパートナーやメンターを見つける |

目次

本コラムでは不動産投資の初心者に向けて、知っておきたい基礎知識、メリットとデメリット、失敗事例、気をつけるべきポイントなどについて解説する。

不動産投資の初心者が知っておきたい基礎知識

はじめに不動産投資の基礎知識を初心者向けにわかりやすく紹介していく。

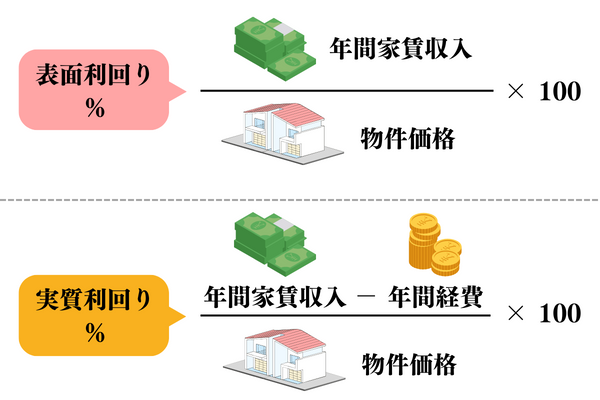

表面利回りと実質利回り

不動産投資には、数多くの運用や経営の指標がある。なかでも利回りは、その代表的なものだ。ただしひと口に利回りといってもいくつかの種類がある。不動産投資初心者の場合は「表面利回り」と「実質利回り」の内容と計算式をしっかりと覚えておきたい。

・表面利回り:物件価格に対する年間家賃収入の割合

「表面利回り」は、物件価格に対して年間家賃収入をどれくらい得られるかを示す指標だ。不動産の広告や物件情報で表示されている利回りの大半は、表面利回りである。計算式は、次の通りだ。

表面利回り(%)=年間家賃収入÷物件価格×100

表面利回りのメリットとしては、手軽に利回りを割り出せることが挙げられる。しかし、経費や空室等を考慮していないためおおまかな利回りとなる。

・実質利回り:年間経費を反映させた利回り

実質利回りは、表面利回りに年間経費を反映したものである。計算式は、次の通りだ。

実質利回り(%)=(年間家賃収入-年間経費)÷物件価格×100

実質利回りのメリットは、経費を含めて計算しているため、実際の利益に近い数字をつかめる点だ。しかし、詳細な経費は把握するのは難しいため、あくまで実際に近い数字となる。

・表面利回りと実質利回りの計算例

同じ物件の利回りでも表面利回りよりも実質利回りのほうが低くなる。では、どれくらいの差が生まれるのか実際にシミュレーションしてみよう。

[物件の基本条件]

所在地:東京23区

物件の種類:木造アパート(築35年)

価格:6,880万円

年間収入:667万円

[表面利回り]

年間の家賃収入667万円÷物件価格6,880万円×100

=表面利回り約9.7%

[実質利回り]

(年間の家賃収入667万円-年間経費137万円)÷物件価格6,880万円×100

=実質利回り約7.7%

上記の物件の場合、表面利回りと実質利回りの差は約2%となっている。年間経費は一般的に家賃収入の15%~20%といわれている。利回り差は、物件ごとに違うため、実際に自分でも計算して確認するようにしたい。

2種類の利益(インカムゲイン、キャピタルゲイン)

不動産投資において初心者が押さえておきたいのは、以下の2種類の利益があることだ。

・インカムゲイン(家賃収入)

・キャピタルゲイン(売却益)

最終的にこの2種類の利益を合算することで「その不動産投資が成功したか」を判断できる。例えば、家賃収入を十分に得ても売却時に想定上の損失が出れば不動産投資は失敗してしまう。

国内の不動産投資では、インカムゲイン(家賃収入)を重視して物件購入や運用が行われることが多い。インカムゲインを重視する場合、安定的な家賃収入をコツコツと積み上げ資産形成をしていくことを目指す。これを実現するには、「空室リスクを回避するための対策」が必須だ。

一方、キャピタルゲイン(売却益)は、購入時を上回る価格で物件を売却できたときに発生する。物件価格は、以下のような要素に影響されるため読みにくい。そのため不動産投資の初心者は、やはりインカムゲインを重視すべきだろう。

- 物価上昇などの経済状況

- 不動産市場の市況

- エリアの地価動向 など

なおインカムゲインには、家賃収入以外に以下のような収入も含まれる。

・返却する必要のない敷金・礼金

・契約満了時の更新料

・家賃に含まれない敷地内の駐車場代

・敷地に設置している自動販売機の収入 など

不動産投資で課税される税金

不動産投資の初心者は、事業で課税される税金の存在を甘く見やすい。税金は、まとまった金額になることもあるため、場合によってはキャッシュフローに多大な影響を与えかねない。それだけに以下を意識して経営していくことが重要だ。

- どんな種類の税金があるか

- どのタイミングで支払うのか

- いくら納めるのか

「物件購入時」「運用中」「売却時」の3つのタイミングで、具体的にどのような税金が発生するのか確認してみよう。

[物件購入時]

・印紙税

売買契約書に印紙を貼付することで納める税金だ。売買契約金額によって印紙税額が異なる。

・消費税

不動産投資のために物件を購入する場合、建物の購入費用に対して消費税が課税される(個人・法人を問わない)。

・登録免許税

不動産の所有権移転登記などを行う際に必要な税金だ。不動産価額(課税標準)に一定割合を乗じて割り出す。

[運用中]

・不動産取得税

物件取得時に1回だけ支払う税金だ。投資用物件に関わらず、土地や建物を購入したり、建築したりすると都道府県から課せられる。購入した物件にもよるが、購入時から納付書が来るまでには半年~1年かかるケースがあるなどタイムラグがあるのが特徴だ。

・固定資産税/都市計画税

土地や建物の所有者に対して毎年課せられる税金だ。

※なお不動産投資で事業用賃貸を行っている場合は、家賃収入に消費税が課税される

※中古物件の場合は、購入時に固定資産税を精算する場合がある

[売却時]

・譲渡所得への税金(キャピタルゲイン課税)

不動産を売却した際、売却金額(譲渡収入)から「取得費+譲渡費用」を差し引いた利益(譲渡所得)に課税される税金だ。

不動産投資を始めるのに必要な元手

不動産投資の物件購入方法には、大前提として以下の2つの方法がある。

- 購入価格の全額を現金で購入する

- 不動産投資ローンを利用する

全額現金で購入の場合、不動産投資を始めるのに必要な元手は「物件価格+初期費用(各種手数料や登録免許税など)」になる。一方、不動産投資ローン利用の場合、必要な元手は「自己資金(頭金)+初期費用(同)」だ。

不動産投資の初心者が気になるのは「自己資金がどれくらい必要か」ということではないだろうか。不動産投資の物件購入に必要な自己資金は「物件価格の20~30%程度」が一般的だ。

例えば5,000万円の物件を購入したいなら「1,000万~1,500万円程度」が目安になる。とはいえ「物件価格の20~30%程度」というのは、あくまでも目安でしかない。また以下のようなローンの契約者の属性や物件の条件によって求められる自己資金が変わってくる。

・投資家の属性(安定収入、勤続年数、所有資産、借り入れと返済の状況など)

・物件の資産価値(エリア、立地、土地の形状や環境など)

・物件の収益性(現在~将来の見込まれる不動産収入)

なお属性のよい投資家は、フルローン(自己資金0円)で不動産投資を始められるケースもある。しかしハイリスクな可能性もあるため、初心者は避けるのが賢明だろう。

不動産投資の初心者が失敗事例から学ぶべきこと

不動産投資の初心者がやりがちなよくある失敗事例から、事前に気をつけるべきポイントを解説していく。

よく勉強・検討してから始める

<失敗事例>

営業マンのセールストークを鵜呑みにして、勢いで始めてしまう

一般的に、不動産投資は購入金額が大きく、ローンを活用することが多いため、一度スタートを切ってしまうと後戻りがしにくい。そのため、初心者はよく勉強(セミナー、書籍、Web記事など)し、よく検討してから始めるようにしよう。

必要なキャッシュフローから目標額を逆算する

<失敗事例>

目標を決めずに、成り行きで物件を購入してしまう

まずは「どれくらいの期間でどれくらいのキャッシュフローを得たいか」についてイメージしてみよう。また、イメージした期間・キャッシュフローから必要な家賃収入を逆算し、それを達成するための物件を選ぶのも一案だ。

高値づかみを避けて相場で購入する

<失敗事例>

短絡的に「空室率の低い物件=成功しやすい」と考えてしまいがち

空室が少ない傾向の物件でも、物件を相場以上の高値で買ってしまう“高値づかみ”をすれば成功するのは難しい。なぜなら売却損を計上しやすくなるからだ。これを避けるため、物件検討時は「相場に近い価格設定か」を確認することが重要だ。

キャッシュフローが得られる融資条件にする

<失敗事例>

シミュレーションせずに無理な借入額、厳しい金利で融資を受けてしまう

初心者は、不動産投資ローンの融資条件も成功に欠かせないこと意識しておきたい。適切な融資条件の3要素は、「借入額」「借入期間」「金利」だ。事前にシミュレーションした上で、これらを適切に設定することでキャッシュフローを確保でき、空室や修繕費などのリスクに耐えやすい経営環境が実現できるのだ。

信用できるパートナーやメンターを見つける

<失敗事例>

アドバイスを受ける相談先がないまま始めてしまう

前述のように不動産は、物件価格が適正な金額かどうかの判断が難しい。また、数ある物件から、自分に合った物件を取捨選別するのはかなりの知識が必要だ。初心者は信用できるパートナーやメンターを見つけて、サポートしてもらうとよいだろう。

不動産投資の初心者が知っておきたいメリット

不動産投資にはどのようなメリットがあるのだろうか。初心者が知っておきたい主なメリットを列挙して解説していく。

空室にならない限りはインカムゲインが見込める

不動産投資は、保有物件が空室にならない限り、基本的には入居者やテナントからの賃料(インカムゲイン)が見込める。株式投資などと比べて、収益(収支)の予想(予定)が立てやすいこともメリットだ。

なお、一般的にはローンを活用して物件を購入するため、家賃収入があったとしてもローンの返済、修繕費などの支出を考慮すると、収支はマイナスになるケースがあることを初心者は意識したい。

場合によってはキャピタルゲインを狙える

購入した不動産を売却する際に、購入金額を上回る金額で売却できれば値上がり益(キャピタルゲイン)を得ることができる。

もちろん、投資である以上、必ず利益が出るわけではなく、購入金額を下回る金額で売却することになれば、値下がり損(キャピタルロス)が発生する可能性もある(なお、キャピタルゲイン・キャピタルロスを正確に考える際は、減価償却などを考慮する必要がある)。

レバレッジをかけることができる

レバレッジと不動産投資の関係も、初心者が押さえておきたいメリットの一つだ。レバレッジとは「てこの力(てこの原理)」を意味している。

前述のように、不動産を購入する際はローンを活用することが多い。ローンを活用するということは、購入金額の全額を自己資金で賄う必要がなく、より少ない元手で始められることを意味している。

大きなものを少ない力で動かすことができる「てこ」のように、少ない元手で大きな金額を動かせることを「レバレッジをかける(レバレッジがかかる)」と呼ぶ。レバレッジをかけることで、投資効率を高めることができるというわけだ。

相続税対策になる

不動産投資は相続税対策になることもメリットの1つだ。その理由は、不動産の相続税評価額の計算方法にある。

詳細はそれぞれの不動産によって異なるが、一般的に不動産の相続税評価額は時価よりも低くなる。つまり、同じ「資産1億円」でも、1億円を現金で保有しているより、時価1億円の不動産を保有しているほうが相続税の負担は軽くなる。

また、不動産を他人に貸している場合は、所有者が自由に使用することができないということで、さらに一定割合を差し引くことができる。不動産投資は原則として、所有不動産を他人に貸す投資方法であることから、相続税対策になるというわけだ。

なお、相続税をはじめ税金に関する詳細は、税理士などの専門家などに確認してほしい。

インフレに強い

インフレとは通貨の価値が低下して、モノの価格が上昇する現象だ。したがってインフレが起きると、現預金の価値は目減りしてしまう。

一方で不動産はモノであるため、インフレが起こった際に価格が上昇しやすい。もちろん立地や構造、築年数などにはよるものの、通貨として資産を保有しているよりはインフレリスクの備えになることも初心者が覚えておきたいメリットの1つだ。

投資後に自分の経営努力で付加価値を高めることができる

株式や債券への投資の場合、購入後は原則として、投資先に深く関与して投資先の価値を自分で上げることはできない。

一方で不動産投資であれば、投資後(物件購入後)に自分の経営努力で付加価値を高めることができる。例えば、空室を埋めて満室稼働の不動産にする、リノベーションやコンバージョン(用途変更)する、管理状態を改善する、などが挙げられる。

不動産投資の初心者が知っておきたいデメリット

このように多くのメリットがある不動産投資だが、もちろんデメリットも存在する。ここからは、主なデメリットを列挙して解説していく。

空室、賃料下落、災害、修繕など特有のリスク

不動産投資には老朽化、空室、賃料下落、災害、地震、修繕などの不動産特有のリスクがある。不動産は実物資産であるため、原則として時が経つにつれて老朽化し、価値が低下していく。一般的に、築年数が古ければ古いほど賃料も下落していく。

初心者が特に肝に銘じておきたいことは、「空室リスクが不動産投資の最大のリスクになる」ということだ。空室になってしまうとインカムゲインである賃料が得られなくなってしまうためだ。また、台風や津波などの災害、地震、火事などが突発的に起こるリスクもある。

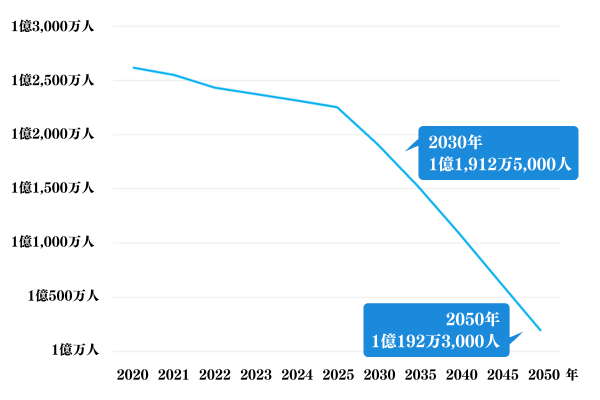

日本は人口減少で市場全体が縮小している

総務省統計局の「世界の統計2023」によると、日本の人口は2030年に1億1,912万5,000人、2050年には1億192万3,000人になると予測されている。

<日本の人口推計(2020〜2050年)>

出典:総務省統計局「世界の統計2023」※この先は外部サイトに遷移します。より株式会社ZUU作成

人口が減少していくということは、その分、必要な居住空間も減っていくということだ。長い時間軸であることに加えて、立地によっても大きく異なることであるが、住居提供ビジネスの市場全体が縮小していることには注意が必要だ。

物件管理に労力がかかる

不動産投資の初心者は、物件管理のデメリットにも留意しておきたい。不動産(物件)を保有すると、賃料の集金、入居者からの連絡への対応、共用部分の掃除やメンテナンスなど、さまざまな物件管理の工数が発生する。

その多くの業務を管理会社へ委託することは可能だが、管理会社へ委託する場合は原則として費用がかかる。

適正な金額かどうかの判断が難しい

不動産は、立地、広さ、築年数、間取り、構造、周辺環境などの条件が物件ごとに異なるため、まったく同じものは存在しない。さらに、不動産業界には「一物四価」という言葉がある(「一物五価」という意見もある)。これは一つの不動産に対して価値を算出する方法が4通り(もしくは5通り)あるという意味だ。

不動産の価値をはかるものさしには、以下の4通りがある(一物五価の場合にはこれらに都道府県が公表する土地売買の目安となる「標準価格」が加わる)。

取引価格である「実勢価格」

国税庁が公表する相続税、贈与税の目安となる「路線価」

市町村が固定資産税計算の根拠とする「固定資産税評価額」

国土交通省が公表する土地売買の目安となる「公示価格」

したがって不動産は、その物件価格が適正な金額がどうか判断することが難しい。

流動性が低い

一般的に、不動産は流動性が低い資産と言われている。あくまでも目安であるが、不動産を売却するには半年ほど要する。一方、株などは市場の取引時間内であれば売却することが可能だ。

流動性が低いとは、換金性が低いということである。したがって、売却したいときにすぐに売却できない可能性があることには注意が必要だ。

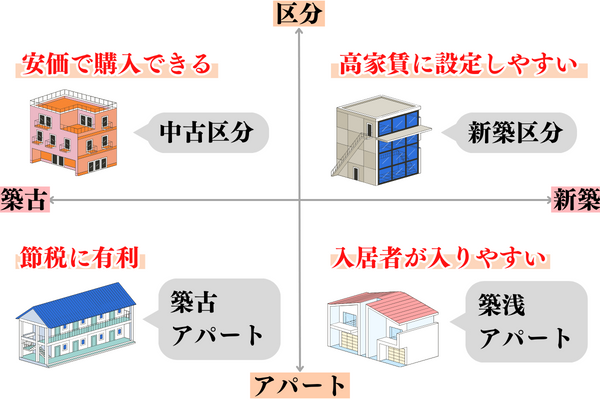

不動産投資を始める際、選ぶべき物件のタイプ

不動産投資の初心者は、まず物件にどのようなタイプがあるかを把握したうえで自分の目標や重視することに合う物件を選ぶことが大切だ。不動産投資の主なタイプは、次の通りだ。

物件種類によるタイプ

・区分マンション

物件価格がアパートと比べて割安。所有する戸数が少ないため1室あたりの空室ダメージが大きい。所有するのが1戸の場合、空室になれば空室率は100%になる。

・アパート

区分マンションに比べて戸数を所有できるため、1戸あたりの空室ダメージが小さい。木造などの構造だとRC造に比べて耐用年数(建物寿命)が短い。

・一棟マンション

まとまった戸数を所有でき耐用年数が長い。ただし物件価格が高く特に都心部では高額になるため、不動産投資の初心者は慎重になるべきだろう。

築年数によるタイプ

・新築物件

購入当初の修繕費がかからず空室リスクも低い傾向にある一方で、物件価格が高い。言い換えれば資産価値が高いともいえる。

・築浅物件

修繕費や空室などのリスクを比較的抑えやすい。ただし不動産投資の初心者にとっては、築年数と物件価格のバランスがとれているか判断しにくい一面もある。

・築古物件

割安な価格で購入しやすい。しかし「空室リスクが高い」「家賃設定が低い」「修繕費がかかる」といった点には注意が必要だ。

<区分・アパート、新築・中古物件のメリット>

エリアによるタイプ

・都心物件

人口が多く、賃貸ニーズの安定したエリアが多いため、現在から将来にかけて空室リスクを抑えやすい。築年数によらず、物件価格が高いケースが多い。

・地方物件

人口減少が著しい傾向にあり、賃貸ニーズのないエリアなどでは、激安物件と出会えるチャンスもあるだろう。ただし、物件価格の安さは空室リスクと表裏一体であることは覚えておきたい。

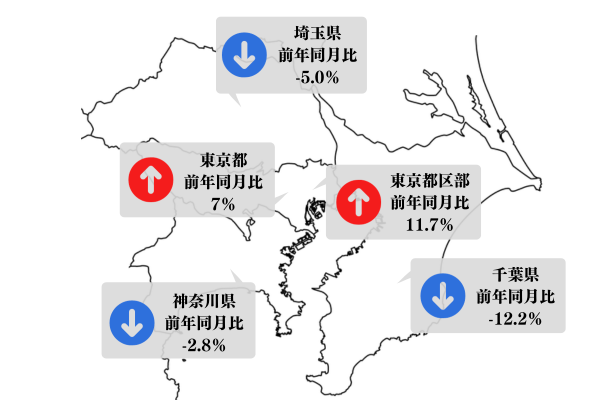

首都圏の中古マンション市場動向:成約件数は微増

不動産投資で空室リスクを低減させるには、賃貸ニーズの高いエリアに物件を保有することが望まれる。東日本不動産流通機構(レインズ)が発表した「月例速報Market Watchサマリーレポート2023年8月度」によると、首都圏(東京・神奈川・埼玉・千葉)の中古マンション市場動向は下表のとおりだ。

<東京・神奈川・埼玉・千葉の中古マンション成約件数の推移>

| 東京 | 神奈川 | 埼玉 | 千葉 | |||||||

| 東京都区部 | ||||||||||

| 成約件数(件) | 前年同月比(%) | 成約件数(件) | 前年同月比(%) | 成約件数(件) | 前年同月比(%) | 成約件数(件) | 前年同月比(%) | 成約件数(件) | 前年同月比(%) | |

| 2022年 8月 | 1,227 | -3.8 | 990 | -3.7 | 563 | -17.2 | 260 | -20.5 | 296 | -11.1 |

| 9月 | 1,587 | -1.4 | 1,292 | -0.2 | 691 | -10.6 | 337 | -13.6 | 375 | -6.9 |

| 10月 | 1,652 | -6.4 | 1,366 | -3.1 | 709 | -14.5 | 332 | -19.8 | 379 | -12.3 |

| 11月 | 1,484 | -16.7 | 1,224 | -13.2 | 657 | -19.3 | 325 | -14.5 | 331 | -24.8 |

| 12月 | 1,578 | 3.7 | 1,295 | 6.6 | 629 | -7.4 | 319 | -4.2 | 309 | -11.2 |

| 2023年 1月 | 1,374 | -3.9 | 1,124 | -2.7 | 632 | -2.9 | 288 | -12.2 | 287 | -18.2 |

| 2月 | 1,691 | 4.5 | 1,397 | 9.5 | 802 | 6.6 | 354 | -12.8 | 393 | 6.2 |

| 3月 | 1,867 | 3.4 | 1,536 | 4.0 | 804 | 0.2 | 359 | -8.4 | 412 | 1.7 |

| 4月 | 1,559 | -6.6 | 1,273 | -8.3 | 708 | -3.9 | 322 | -3.3 | 365 | 3.1 |

| 5月 | 1,445 | -5.1 | 1,210 | -2.5 | 668 | 0.1 | 302 | -13.0 | 322 | -5.6 |

| 6月 | 1,709 | 7.0 | 1,424 | 7.4 | 720 | 3.0 | 319 | -4.2 | 363 | -2.9 |

| 7月 | 1,754 | 4.2 | 1,472 | 4.3 | 773 | 8.1 | 337 | -0.6 | 372 | 1.4 |

| 8月 | 1,313 | 7.0 | 1,106 | 11.7 | 547 | -2.8 | 247 | -5.0 | 260 | -12.2 |

首都圏は不動産投資に適していると言われるが、2023年8月時点では東京都以外は前年比で減少となっている。東京都の中でも、特に区部が前年比で最も増加していることから、賃貸ニーズの高さがうかがえる。

不動産投資に関するQ&A

不動産投資の初心者が疑問を抱きやすいことは次の通りだ。

Q.不動産投資でやってはいけないことは?

不動産投資の初心者がやってはいけないことは「営業マンのセールストークを鵜呑みにすること」だ。

セールストークでは、メリットを強調しデメリットに触れない(あるいは、印象を弱める)ケースも少なくない。虚偽の内容を信じて物件を選んだり、融資条件を設定したりしてしまうと、当然失敗する確率が上がってしまう。

このほか、初心者がやってはいけないこととして以下のようなことが挙げられる。

- 基本知識を持たずに売買契約をしてしまう

- 短期売却を前提に不動産投資を始める

- 十分な自己資金がないのに不動産投資を始める

- 不動産会社の信頼性を確認せずに契約する など

Q.不動産投資を始めるのに元手はいくら必要か?

不動産投資ローンを利用する場合、必要な元手は「自己資金(頭金)+初期費用(各種手数料や登録免許税など)」となる。

また不動産投資の物件購入に必要な自己資金は「物件価格の20~30%程度」が目安だ。ただしローンの契約者の属性や物件の条件によって、必要となる自己資金は変わる点は押さえておきたい。

- 投資家の属性(安定収入、勤続年数、所有資産、借り入れと返済の状況など)

- 物件の資産価値(エリア、立地、土地の形状や環境など)

- 物件の収益性(現在~将来の見込まれる不動産収入)

自己資金0円のフルローンで不動産投資を始められるケースもあるが、ハイリスクな可能性もあるため初心者は慎重に考えたい。

Q.不動産投資の始め方は?

不動産投資の始め方は、自己資金または購入資金を準備して運用物件を探して売買契約をすることだ。加えて、新築や空室物件の場合、物件購入後に入居者付けをして運用しなければ不動産投資は始められない。信頼できる管理会社を探そう。

初心者の場合、不動産投資の基本知識なしで始めるのは非常に危険だ。営業マンのセールストークを鵜呑みにしないためにもしっかりと勉強をしよう。

勉強方法としては、セミナーや書籍、Web記事などがある。また目標なくなんとなく不動産投資を始めてしまうと思うような結果が得られないことも多い。目標設定の一例としては、どれくらいのキャッシュフローを確保したいかを考え、それを得るための家賃収入を逆算して物件を選ぶ方法がある。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。