『自分でパパッと書ける確定申告 令和4年3月15日締切分』より一部抜粋

(本記事は、平井 義一氏の著書『自分でパパッと書ける確定申告 令和4年3月15日締切分』=翔泳社 、2021年10月28日刊=の中から一部を抜粋・編集しています。実際の申告にあたっては税理士や税務当局に御確認・ご相談の上、ご対応ください。)

サラリーマンの所得税のしくみをおさえよう

サラリーマンやOLの所得税の基本的なしくみを知ろう

| Check | サラリーマンは、給与から税金を源泉徴収され、会社の年末調整で税金を精算します。しかし、年末調整を受けられない場合や、医療費控除など年末調整で精算されない一部控除もあります。 |

|---|

サラリーマンの収入の考え方

サラリーマンやOLなど、会社から給与などをもらっている人の収入は「給与所得」に区分されます。

前の章で、「所得は収入から必要経費などを差し引いて求める」と解説しましたが、サラリーマンの必要経費には何があたるのでしょうか。

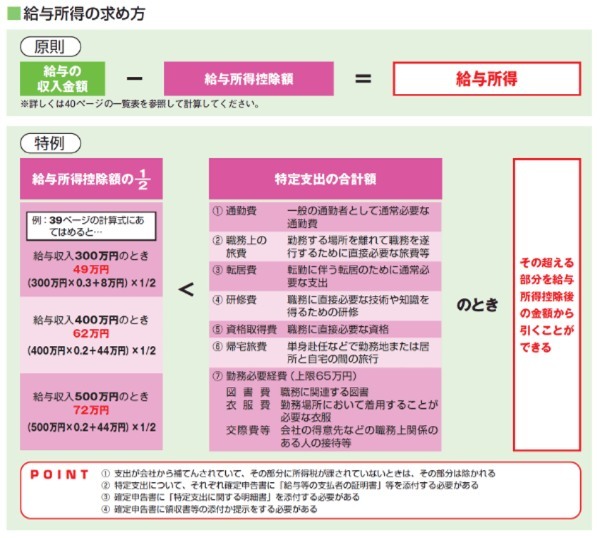

実は、給与所得は、他の所得と異なり、次の「特定支出控除の特例」以外は必要経費の控除が認められません。

その代わりに「給与所得控除」という、収入の額によって決められた控除が認められています。

特定支出控除の特例

給与所得の計算方法には、「特定支出控除の特例」という計算方法もあります。これは、その年中の特定の支出(①通勤費、②職務上の旅費、③転居費、④研修費、⑤資格取得費、⑥帰宅旅費、⑦勤務必要経費(上限65万円までの図書費・衣服費・交際費等))の合計額が「給与所得控除」額の2分の1を超える場合には、確定申告によってその超える部分を「給与所得控除額」に加算できる制度です。

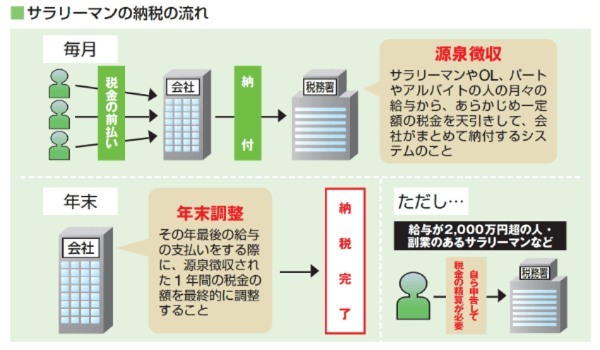

源泉徴収と年末調整のしくみ

さて、先の説明のとおり、年間の給与から給与所得控除を差し引いて年末に所得が決まります。次に、サラリーマンの納税の基本的なしくみを説明しましょう。

サラリーマンやOLなど、1年を通じて同じ会社で働いている人は、ふつう、毎月の給与やボーナスからあらかじめ一定額の税金が天引きされています。これは所得税の見込みの額を前払いしている形になり、こうした税金を天引きするシステムを、「源泉徴収」といいます。

ただし、毎月引かれている税金の額は、あくまで見込みのものなので、完全に正確な数字ではありません。この源泉徴収された1年間の税金の額を最終的に調整するのが「年末調整」です。その年最後の給与支払いのときに、正確な金額になるよう、精算が行われるのです。

具体的には、①結婚や出産などで年の途中に扶養親族の数が変わる人の修正、②生命保険料控除、地震保険料控除、配偶者特別控除、③2年目以降の住宅ローン控除、などです。

年末調整では医療費控除などは受けられないので、確定申告によってこれらの控除を申請しましょう。

確定申告しなければならないのはどんな人?

このように、サラリーマンなどの給与所得者は、会社の年末調整を受けられるので、基本的に確定申告は不要です。

しかし、中には年末調整では納税が完結しない人もいるので注意しましょう。たとえば、

① 給与を2か所以上の会社から受け取った人

② 令和3年の給与の額が2,000万円を超えた人

③副業の所得が20万円を超えた人

④ 中途退職をしてから再就職していない人

⑤臨時のパートタイマー

などが該当します。

こういった人達は確定申告を行う必要がある場合があります。

また、申告をすることによって税金が返ってくることもありますので、自分があてはまるかどうか、しっかりと確認しておきましょう。

静岡県庁等行政機関勤務、国際税理士事務所(現PwC 税理士法人)勤務を経て、2004 年に東京都文京区にて平井税理士事務所開業。

現在、外国人経営者を含む法人や個人に対し、親身な専門的税務サービスを提供中。日本税務会計学会国際部門委員。

※画像をクリックするとAmazonに飛びます

(提供:Wealth Road)