未上場企業が新規上場にあたって売り出す「IPO」株は、株価の初値が高くなりやすく、投資家からの人気が高い。ほとんどのケースで抽選となることから、購入の権利を獲得するにはいくつかの対策が必要になる。特に、株式の新規公開において中心的な役割を担う「主幹事証券(主幹事証券会社)」の活用は、IPO株の購入を希望するなら知っておくべきポイントといえる。主幹事証券の基本事項や取扱実績さらに、当選確率を上げる方法などを確認し、IPO株の獲得を目指そう。

目次

1. IPO株への投資に主幹事証券が重要な理由

IPO株への投資とは、「IPO」(Initial Public Offering:アイピーオー:新規公開株)を投資対象とする投資手法だ。IPO投資ともいい、IPO株とは、はじめて証券取引所に上場する銘柄を指す。

IPO投資では、まず投資家が上場前に公募価格で販売される株式を購入する。その後、上場時にはじめてつく価格(初値:はつね)が、公募価格よりも高くなるケースが多く、投資家は、公募価格で手に入れた株式を高い価格で売却することができる。売却益を獲得しやすいので、投資家から高い人気を集めているのだ。

特に今後成長が期待される企業の場合は、公募価格と比較して初値が大きく値上がりすることもあるため、大きな利益を目指す投資家にも適した投資手法だといえるだろう。

IPO株は販売数が決まっているため、ほとんどの場合、抽選で販売される。抽選を受けるときの注意点は、証券会社によって販売割当数に違いがあることだ。そのためIPO株の当選確率を上げるには、証券会選びが重要になる。なかでも「主幹事証券(主幹事証券会社)」を活用することは、当選するための最大のポイントだ。ここではまず、主幹事証券の基本事項と活用の重要性を確認する。

1.1. 主幹事証券とは?

主幹事証券とは、企業から依頼を受けて有価証券の募集(有価証券の取得の勧誘)や売り出し、新規公開時の引受・販売等を行う複数の証券会社のうち、中心的な役割を果たす会社をいう。主幹事証券が担う主な役割は、以下のとおりだ。

▽主幹事証券の主な役割

・資本政策や社内体制整備のアドバイス

・上場手続きのサポート

・会社内容の審査(引受審査)

・日程に則った一連の事務手続きの遂行

・新規上場企業について、証券取引所への推薦書の提出

なお、2021年12月1日時点での主幹事候補証券会社は18社である。対面型の証券会社のほか、ネット証券や外資系証券会社など、その顔触れは幅広い。

▽日本の主幹事候補証券会社一覧(2021年12月1日現在 五十音順)

アイザワ証券株式会社

いちよし証券株式会社

エイチ・エス証券株式会社

SMBC日興証券株式会社

株式会社SBI証券

岡三証券株式会社

ゴールドマン・サックス証券株式会社

JPモルガン証券株式会社

大和証券株式会社

東海東京証券株式会社

東洋証券株式会社

野村證券株式会社

マネックス証券株式会社

みずほ証券株式会社

三田証券株式会社

三菱UFJモルガン・スタンレー証券株式会社

BofA証券株式会社(旧:メリルリンチ日本証券株式会社)

UBS証券株式会社

引用:JPX 日本取引所グループ「新規上場基本情報 上場関係者と役割」

1.2. IPO投資で主幹事証券が重要な理由

IPO株は、複数の証券会社に配分されて販売が行われる。IPO株への投資において、主幹事証券が重要とされるのは、配分される株数が圧倒的に多いからだ。配分数の多い証券会社の抽選に申し込めば、それだけ当選確率は上がりやすい。そのためIPO株を取得するには、主幹事証券での申し込みが肝心なのである。

2. IPO主幹事が多い証券会社はどこか?

IPO株への投資のため、抽選に申し込むには、投資を行うための証券総合口座が必要だ。IPO投資を検討しているのであれば、まず主幹事の実績が多い証券会社を確認し、口座開設の手続きをしよう。

2.1. IPO主幹事が多い証券会社

1.1.で述べたとおり、主幹事候補証券会社には18の証券会社が該当する。しかし、主幹事の実績は証券会社により大きく差がある。2019年~2021年の主幹事実績を、下表で確認しよう。

▽2019年~2021年における各証券会社の主幹事実績(2022年1月21日時点)

| 2021年 | 2020年 | 2019年 | 直近3年合計 | |

| SBI証券 | 18 | 14 | 6 | 38 |

| SMBC日興証券 | 27 | 16 | 21 | 64 |

| いちよし証券 | 4 | 5 | 1 | 10 |

| エイチ・エス証券 | 0 | 1 | 0 | 2 |

| 岡三証券 | 4 | 1 | 1 | 6 |

| 大和証券 | 15 | 13 | 20 | 48 |

| 東海東京証券 | 4 | 1 | 3 | 8 |

| 東洋証券 | 1 | 0 | 0 | 1 |

| 野村證券 | 27 | 22 | 18 | 67 |

| マネックス証券 | 1 | 0 | 0 | 1 |

| みずほ証券 | 28 | 21 | 12 | 61 |

| 三菱UFJモルガン・スタンレー証券 (auカブコム証券※) | 2 | 2 | 4 | 8 |

※三菱UFJモルガン・スタンレー主幹事IPOのうち一部銘柄については、グループ企業であるauカブコム証券でも抽選申し込みが可能

参照:JPX 日本取引所グループ 新規上場会社情報 をもとに編集部作成

2019年~2021年の3年間で、主幹事を行った証券会社は上記の12社だった。そして3年間での取扱実績は、12社の中でも大きく違いがあることがわかる。

2.2. 主幹事数の多い証券会社に口座開設を優先的にしたい

IPO株の獲得を目指すなら、主幹事数が多い証券会社に優先的に口座を開設しよう。口座開設の申し込みから開設完了までの所要日数は、証券会社により異なる。特に対面型の証券会社の場合、1週間程度かかるケースもあるため、口座開設は前もって済ませておくと安心だ。

SBI証券や楽天証券などのネット専業の証券会社の場合は、すべての手続きをネット経由で行え、当日に口座開設できる場合もある。急いで申し込みたい場合は検討するとよいだろう。

2.3. 狙い目は大手証券会社

IPO投資で狙い目なのは、大手証券会社だ。2.1. で紹介した表のうち、上位5つの証券会社を詳しく見ていこう(情報は2022年1月24日現在)。以下にチェックポイントをまとめておく。

▽IPO投資のための証券会社のチェックポイント

・完全平等抽選:1人(1口座)につき抽選権が1票付与される抽選方式。資金量の多い投資家が何本も当選するといった事態にならず、資金力が低い個人投資家にも当選のチャンスが平等に与えられる。

・優遇抽選:証券会社が定める条件を満たした人の当選確率が上がる抽選方式。預かり資産額や取引額などが条件となる。

・裁量配分:証券会社の裁量で、IPO株の配分を決める方式。預かり資産額や取引額が大きい、いわゆる「お得意様」の顧客に優先的に配分される。

・前受金:IPO株の買付余力があるかを判断するために必要な、証券口座内の資金。多くの証券会社は、IPO株の抽選を受ける前に前受金の入金が必要。

・【直近3年主幹事取扱数ナンバーワン】野村證券

| 2019年~2021年の主幹事実績数 | 抽選方法 | 前受金 |

| 67 | 一般投資家へ配分する数量の10%を完全平等抽選(オンライン取引)。その他の部分を裁量配分。 | 不要 |

野村證券は、IPO取扱数業界トップクラスの証券会社だ。IPO株の大部分は裁量配分だが、残る10%にあたるオンライン取引用の配分は完全平等抽選方式のため、資金力のない投資家でも当選する可能性が高い。前受金の必要がなく当選後に資金を用意すればよい点も、利用しやすいポイントだ。

・【追加抽選で当選率アップを目指せる】SMBC日興証券

| 2019年~2021年の主幹事実績数 | 抽選方法 | 前受金 |

| 64 | 一般投資家へ配分する数量の10%を完全平等抽選、追加で優遇抽選(いずれもオンライン取引)。その他の部分を裁量配分。 | 必要 |

SMBC日興証券も、多くの主幹事実績を持つ。IPO株の大部分は裁量配分だが、配分量の10%まではオンライン取引の顧客向けに完全平等抽選で行われる。さらに、完全平等抽選に外れた場合もまだチャンスがあり、配分量の最大5%を目処に預かり資産残高に応じたステージ別抽選が行われる。ステージ別抽選では、預かり資産残高が多い投資家ほど当選の可能性が高くなる。また、前受金が必要なため、IPOの申し込み時に資金を用意しておこう。

・【大手フィナンシャルグループの安心感がある】みずほ証券

| 2019年~2021年の主幹事実績数 | 抽選方法 | 前受金 |

| 61 | 一般投資家へ配分する数量の10%以上を全平等抽選(オンライン取引)。その他の部分は裁量配分。 | 必要 |

みずほ証券は、みずほフィナンシャルグループに属する大手証券会社だ。一般投資家へ配分するIPO株のうち10%以上は完全平等抽選が行われる。特徴は、複数のIPO銘柄への重複申し込みを行いやすい点だ。申し込みたい銘柄のうち購入金額がもっとも高い銘柄分の残高があれば、同一の資金で重複申し込みが可能となる。前受金が必要なため、IPOの申し込み時に資金を用意しておこう。

・【資金力が少ない投資家でも当選が期待できる】大和証券

| 2019年~2021年の主幹事実績数 | 抽選方法 | 前受金 |

| 48 | 一般投資家へ配分する数量の10%を完全平等抽選(オンライン取引)。その他の部分を裁量配分。 | 必要 |

大和証券も、IPO株の大部分は裁量配分だが、全体の10%にあたるオンライン取引用の配分は完全平等抽選だ。前受金が必要なため、事前に入金をしておこう。前受金が必要だが、実際に資金が拘束されるのは当選後の購入申し込み時となるため、同一の資金で複数の銘柄の抽選に申し込むことも可能だ。資金力が少ない投資家でも、IPO株投資にチャレンジしやすい証券会社だといえるだろう。

・【主幹事取扱実績ネット証券ナンバーワン】SBI証券

| 2019年~2021年の主幹事実績数 | 抽選方法 | 前受金 |

| 38 | 一般投資家へ配分する数量の90%をオンライン取引用。うち60%を完全平等抽選、30%をIPOチャレンジポイントにより配分。その他の部分を裁量配分。 | 必要 |

SBI証券は、対面型の証券会社に比べ比較的新興のネット専業証券でありながら、主幹事実績が多い証券会社だ。一般投資家へ配分するもののうち90%がオンライン取引をする投資家に振り分けられるため、より多くの投資家に当選のチャンスが与えられる。また、IPOに応募して抽選・配分に外れるたびに貯まるIPOチャレンジポイントを利用すれば誰でも当選確率が上がる仕組みになっており、幅広い投資家にIPO獲得のチャンスがある証券会社だといえるだろう。

3. 主幹事証券別のIPO株の初値騰落率

1.で解説したとおり、IPO株の初値は公募価格より上がるケースが多いが、実際の騰落率(とうらくりつ)は銘柄によって異なる。ここでは、野村證券・SMBC日興証券・みずほ証券・大和証券・SBI証券において、2020年に主幹事として取り扱ったIPOの初値騰落率を確認しよう。

3.1. 野村證券

▽野村證券における主幹事IPO の初値騰落率(2020年)

| 主幹事取扱数 | 初値上昇銘柄 | 利益を得られた可能性 | 最大の上昇率 | 最大の下落率 | 平均騰落率 |

| 22 | 15 | 68% | 370% | 75% | 164% |

2020年に野村證券が主幹事で取り扱った22のIPO株のうち、公募価格より初値の方が高かったのは15銘柄であった。利益を上げられる可能性は、約68%だったといえる。なお、22銘柄における公募価格と初値の平均騰落率は、164%だった。

3.2. SMBC日興証券

▽SMBC日興証券における主幹事IPOの初値騰落率(2020年)

| 主幹事取扱数 | 初値上昇銘柄 | 利益を得られた可能性 | 最大の上昇率 | 最大の下落率 | 平均騰落率 |

| 16 | 8 | 50% | 905% | 77% | 218% |

2020年にSMBC日興証券が主幹事で取り扱った16のIPO株のうち、公募価格より初値の方が高かったのは8銘柄であった。利益を上げられる可能性は、50%だったといえる。なお、16銘柄における公募価格と初値の平均騰落率は、218%だった。

3.3.みずほ証券

▽みずほ証券における主幹事IPO の初値騰落率(2020年)

| 主幹事取扱数 | 初値上昇銘柄 | 利益を得られた可能性 | 最大の上昇率 | 最大の下落率 | 平均騰落率 |

| 21 | 15 | 71% | 1,190% | 75% | 279% |

2020年にみずほ証券が主幹事で取り扱った21のIPO株のうち、公募価格より初値の方が高かったのは15銘柄であった。利益を上げられる可能性は、約71%だったといえる。なお、21銘柄における公募価格と初値の平均騰落率は、279%だった。

3.4. 大和証券

▽大和証券における主幹事IPOの初値騰落率(2020年)

| 主幹事取扱数 | 初値上昇銘柄 | 利益を得られた可能性 | 最大の上昇率 | 最大の下落率 | 平均騰落率 |

| 13 | 9 | 69% | 435% | 91% | 201% |

2020年に大和証券が主幹事で取り扱った13のIPO株のうち、公募価格より初値の方が高かったのは9銘柄であった。利益を上げられる可能性は、約69%だったといえる。なお、13銘柄における公募価格と初値の平均騰落率は、201%だった。

3.5. SBI証券

▽SBI証券における主幹事IPOの初値騰落率(2020年)

| 主幹事取扱数 | 初値上昇銘柄 | 利益を得られた可能性 | 最大の上昇率 | 最大の下落率 | 平均騰落率 |

| 14 | 14 | 100% | 755% | 101% | 295% |

2020年にSBI証券が主幹事で取り扱った14のIPO株はすべて、公募価格より初値の方が高かった。2020年にSBI証券が主幹事で取り扱ったIPO株は、100%利益が出たことになる。なお、14銘柄における公募価格と初値の平均騰落率は、295%だった。

4. IPO投資をするときの主幹事証券の探し方

IPO株投資において、主幹事を受け持つ証券会社を探すにはどうしたらよいだろうか。3つの方法があるので、それぞれの確認し、IPO投資に活用しよう。

4.1. IPO主幹事証券の探し方1:日本取引所のウェブサイト

1つめは、日本取引所グループのウェブサイトで確認する方法だ。日本取引所グループは、東京証券取引所(東証)、大阪取引所(大証)、東京商品取引所などを運営しており、投資家の安心安全な取引のための取引所金融商品市場の開設・運営を主な事業とする。

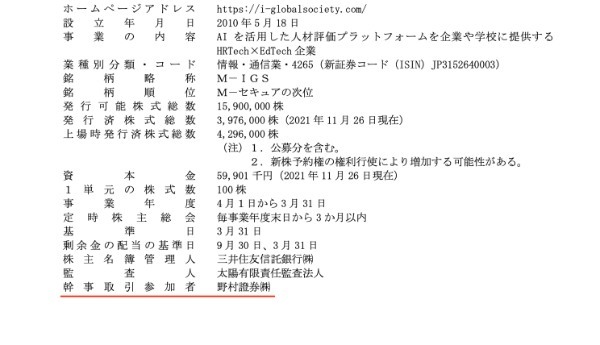

日本取引所グループでは、新規上場企業情報を一覧で掲載している。各企業の「会社概要」の「幹事取引参加者」の項目に記載してある証券会社が主幹事証券だ。

▽Institution for a Global Society株式会社(2021年上場)の「会社概要」資料

主幹事証券はもちろん、上場日や市場区分、公募価格、決算短信等、IPO投資で必要な情報が多く手に入るため、IPOの申し込み前にはぜひ確認したい。

4.2. IPO主幹事証券の探し方2:各証券会社のウェブサイトのIPO情報ページ

2つめは、各証券会社のウェブサイトで確認する方法だ。証券会社は、IPOの上場スケジュールを公開している。その項目の1つとして、主幹事証券が記載されていることがある。たとえばSBI証券でも、主幹事証券や上場日、発行株数といったIPO情報を公開している。口座開設の有無に関わらず誰でも利用できるため、積極的に活用しよう。

4.3. IPO主幹事証券の探し方3:IPO銘柄の目論見書

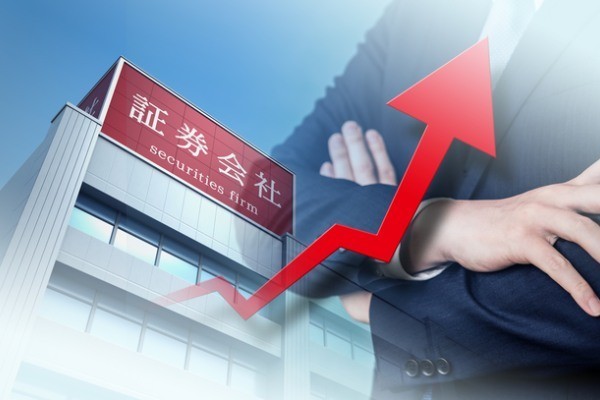

3つめは、IPO銘柄の目論見書で確認する方法だ。目論見書とは、有価証券の募集(有価証券の取得の勧誘)や売出しの際に投資者に提供する目的で、発行者が作成する情報開示文書をいう。主幹事証券の社名は、目論見書の「募集又は売出しに関する特別記載事項」に記載されている。

▽株式会社マーキュリーリアルテックイノベーター(2022年上場予定)の目論見書

目論見書には資本構成や財務諸表、発行総額・発行価格・引受額・手数料といった重要事項が記載されているため、IPOへ応募する前には必ず確認しよう。目論見書はIPOの取り扱いがある証券会社のサイトなどから入手できる。

5. IPO株の当選確率を高める3つの方法

IPOの当選確率を上げるには、主幹事証券を選ぶ以外にもいくつかのポイントがある。最後に、IPOの当選確率を高める3つの方法を確認しよう。

5.1. IPO株の当選確率を高める方法1:主幹事証券の実績が多い証券会社に口座を開設する

当選確率を上げたいなら、複数の証券会社で口座を開設することも有効だ。特に主幹事証券としての実績が多い証券会社に重点的に開設することで、どの会社が主幹事になっても速やかに応募できるようになる。

なお、すでに抽選の申し込みをしているIPO銘柄について、他の証券会社でも抽選に申し込めるかは、証券会社によって対応が異なる。複数申し込みが可能な場合でも、前受金が必要な証券会社を利用するには申し込み口数分の資金が必要になる点には注意したい。

また、万が一複数当選した場合は一社を残して他は辞退する必要があるが、辞退を禁止、またはペナルティ対象とする会社もある点には注意しよう。

▽当選辞退に関するペナルティ(一例)

・辞退から1ヶ月間、新たなIPO株の抽選に申し込めない。

・すでに別のIPO株の抽選に申し込んでいる場合、無効や申し込み取り消しとなる。

5.2. IPO株の当選確率を高める方法2:完全平等抽選への配分が多い証券会社に口座を開設する

当選確率を上げる2つめの方法は、完全平等抽選・平等抽選への配分が多い証券会社に口座を開設することだ。大手証券会社等は、IPO株の大部分を対面販売の優良顧客に配分することが多い。しかし、ネット専業の証券会社などは、資金力を問わない1人1票の完全平等抽選への配分が多いため、これからIPO株への投資を始める人もチャンスを手にしやすい。

▽完全平等抽選に多く配分している証券会社(一例)

・マネックス証券:IPO株の抽選の100%

・松井証券:IPO株の抽選の70%以上

5.3. IPO株の当選確率を高める方法3:優遇抽選の対象となる条件を満たす

当選確率を上げる3つめの方法は、優遇抽選の対象となる条件を満たすことだ。証券会社によっては、預かり資産残高や手数料の累計額によりIPO株の当選率が上がる場合がある。これは証券会社の「お得意先」にIPOを優先的に販売するためだ。資金に余裕があるなら、資金残高を増やしておくなどの対策を行うことで、IPOを獲得しやすくなるだろう。

▽優遇抽選がある証券会社(一例)

・SMBC日興証券:預かり資産残高が多いほど当選確率が上がる。

・東海東京証券:預かり資産残高と総手数料累計額が多いほど当選確立が上がるケースがある。

まとめ:IPO株への投資で利益を狙うなら主幹事証券の当選確率が上がるポイントをチェック

IPO株は、公募価格に比べて初値が高くなるケースが多く、利益を狙いやすいとして人気の銘柄だ。販売口数に限りがあるため、販売は抽選により行われる。当選確率を上げるには、優先的な販売割当を受けられる主幹事証券を選ぼう。

主幹事証券の実績は、大手の対面型証券会社に多い傾向だ。それ以外では、ネット証券のSBI証券も主幹事証券の実績を増やしている。主幹事証券での応募を確実に行うには、実績がある複数の証券会社にあらかじめ口座を開設しておくのも有効といえるだろう。

その他、IPOは完全平等抽選だけでなく、預かり資産残高などにより当選確率が上がるケースもある。IPO株投資を本気で目指すなら、確率が上がるポイントをしっかりと確認し対策を行うことが重要だ。