この記事は2021年11月26日に「The Finance」で公開された「改正産業競争力強化法における海外投資特例制度の概要と投資事業有限責任組合(LPS)の活用推進のための提言」を一部編集し、転載したものです。

国内における非上場企業やベンチャー企業への投資を目的とするファンド(VCファンド・PEファンド)の多くは、投資事業有限責任組合(LPS)をビークルとして組成されている。しかし、投資事業有限責任組合契約に関する法律(LPS法)上、外国法人の発行する有価証券への投資は、組合員の総出資額の50%未満としなければならないという制限があり(LPS法3条1項11号、同法施行令3条。以下「海外投資規制」という)、これにより、海外投資を主たる目的とするファンドではLPSが利用できないという制約がある。この点、2021年8月2日に施行された産業競争力強化法(産競法)において、「外部経営資源活用促進投資事業計画」について経済産業大臣の認定を受けたLPSについては、LPS法上の海外投資規制の範囲を超えて外国法人に対して投資を行うことができる制度が創設された。同特例制度は、海外投資をメインとするファンドでもLPSの利用が可能となりうる点で有意義なものであるが、その手続の煩雑さ等から現実的な利用可能性には疑問もある。そこで、本稿では、産競法における海外投資特例制度の概要を説明するとともに、最後に、LPSの活用を促進するための更なる法改正の提言を行いたい。

LPS法上の海外投資規制の内容及び変遷

LPS法は、当初、「中小企業等投資事業有限責任組合契約に関する法律」との名称で平成10年(1998年)に制定された。同法は、その名称のとおり、(非上場の)中小企業に対して資金供給を行うファンドを想定したものであり、施行時より、外国法人への投資は制限がされていた。

その後、平成16年(2004年)の法改正により、現在のLPS法となり、同法上保有が認められる有価証券の範囲が大幅に拡張された(LPS法3条1項各号)。しかし、引き続き、同法上の「事業者」の定義からは外国法人は除外されており(LPS法2条1項)、外国法人の発行する有価証券への投資は、組合員の総出資額の50%未満としなければならないという形で、海外投資規制は維持されている(LPS法3条1項11号、同法施行令3条)。

海外投資規制による弊害

近時、国内ファンドの投資候補先の中には、(i)日本だけでなくグローバルに事業展開をする海外企業や、(ii)主として日本国内で事業活動を行うものの、海外投資家からの資金調達や、将来海外市場でのIPO等を見据えて、当初から外国籍(例えば、デラウェア州籍)の法人格を利用する企業も増えている。

このように、ファンドの投資候補先はボーダレス化が進んでいる状況であるが、LPS法上の海外投資規制は、投資先会社の法人格の所在地国という形式基準で判断しているため、LPSでの投資活動は制約を受けることになり、ファンドの投資方針によっては、ファンドのビークルとしてLPSを選択しない(又は選択できない)例もある。

このような場合の代替策としては、いずれも投資対象に制限のない、①民法上の組合、又は、②ケイマン籍等の海外籍のリミテッドパートナーシップを利用するといったことが考えられる。

しかし、①については、民法上の組合は組合員全員が組合の財産に対して無限責任を負うこととされており、ファンド投資者の有限責任性が担保できないという、投資ファンドのビークルとしては根本的な問題がある。また、登記制度が存在するLPSと異なり、民法上の組合は登記することができないため、海外投資を行う際に、投資先企業のKYC(本人確認)プロセスで提出可能な公的な証明資料が存在せず、投資実行に支障が生じるケースが多いという実務上の問題もある。

他方で、②については設立・維持コストが一般的に高く、小規模のファンドでは選択が難しいケースが多い。また、契約書類が英語にならざるを得ず、会計基準も国内基準を選択できないケースが多い。このように、特に、ファンド事業者(GP側)及び投資家(LP側)の顔ぶれも全て日本企業であって、国内のビークルを利用することがあらゆる点で合理的と思われるケースでも、主たる投資対象が海外企業であるというだけでLPSを利用できないというのは、きわめて不都合である。

産競法におけるLPS海外投資特例制度の創設

このように、LPSの海外投資規制については、従前より撤廃を求める声が多かった(日本経済新聞2020年8月14日の記事 等 )。

そのような状況の中、今般、産競法において、国内企業の国際競争力強化の観点から、国内企業と海外企業のグローバルオープンイノベーションを促進するため、「外部経営資源活用促進投資事業計画」について、経済産業大臣の認定を受けたLPSについては、LPS法上の海外投資規制の範囲を超えて外国法人に対して投資を行うことができる、というLPS法の海外投資規制の特例制度(以下、便宜的に「LPS海外投資特例制度」という)が創設された(産競法17条の2~17条の4)。

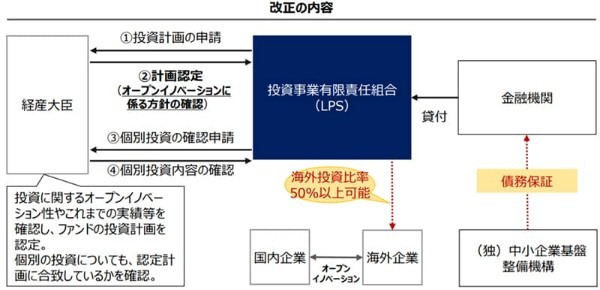

産競法上のLPS海外投資特例制度の概要は以下のとおりである。

- 外部経営資源活用促進投資事業(産競法1条9項)を実施しようとするLPSが、経済産業省に対して、「外部経営資源活用促進投資事業計画の認定申請書」を提出する(※1)。

- 経済産業省は、同省が定める実施指針(オープンイノベーションの要件等)に適合すると認める場合、当該計画を認定する。計画の認定を受けたLPSは、LPS契約において、LPS法上の海外投資規制を超えた外国法人への投資に関する事業を行うことを規定することができる。

- 認定を受けたLPSが外国法人への個別投資を行うに際しては、経済産業省に確認を申請する(※2)。

- 個別投資の確認申請を受けた経済産業省は、同投資が認定計画に従って行われていることを確認する。

※1:認定申請の要領及び認定申請書の様式(様式第9の2)が経済産業省のホームページに公表されている。

※2:個別投資の確認申請の要領及び確認申請書の様式(様式9の11)が経済産業省のホームページに公表されている。

上記図表は、https://www.meti.go.jp/policy/newbusiness/debtlps/lpstuika/zentaigaiyou.pdf の1ページ目から引用

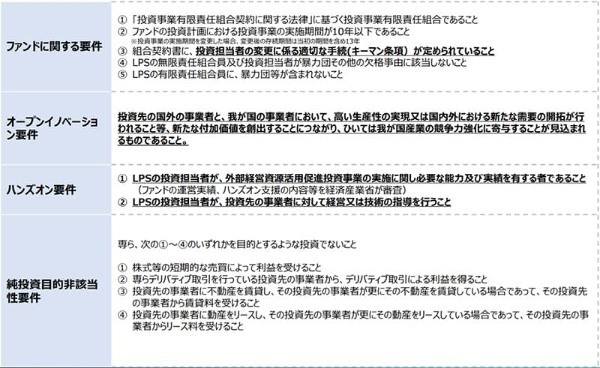

なお、計画認定のための要件を定めた実施指針の詳細は以下のとおりとなっている。

上記図表は、https://www.meti.go.jp/policy/newbusiness/debtlps/lpstuika/zentaigaiyou.pdf の2ページ目から引用

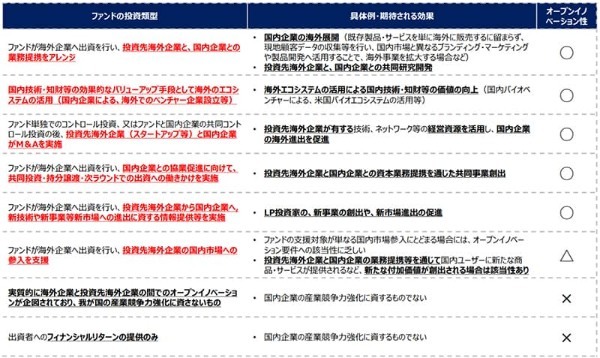

上記の認定要件のうち、「国内企業と海外企業のグローバルオープンイノベーションを促進する」という本制度の制度趣旨から最も重要になるのは、「オープンイノベーション要件」である。経済産業省は、この「オープンイノベーション要件」の該当性について、以下のような例を示している。

上記図表は、https://www.meti.go.jp/policy/newbusiness/debtlps/lpstuika/zentaigaiyou.pdf の4ページ目から引用

LPS海外投資特例制度の問題点

本制度は、LPS法上の海外投資規制の例外を認めるものであり、本制度の活用により、LPSを利用した国内ファンドによる海外投資が積極的に行われる可能性があるといえる。

しかし、認定要件の1つである「オープンイノベーション要件」は、そもそもの内容が不明確であるだけでなく、その主眼が国内で海外スタートアップ企業に投資をするVCファンドのみに置かれているように思われる。現状、LPSは、国内のVCファンドだけでなく、PEファンドやインフラファンド等様々な類型のファンドに利用されているにもかかわらず(そして、平成16年のLPS法改正はこの点を許容するものであった)、これらのファンドにとっては同制度を利用することが困難と思われる。

また、当該制度の利用のためには、事前に計画の認定を受けなければならないだけでなく、個別投資についても当局の確認を受けなければならないこととなっており、実務上の負担が大きい。

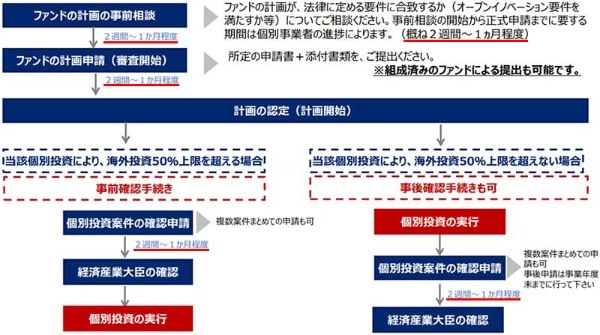

なお、経済産業省のホームページには、下記のとおり、計画の認定及び個別投資の確認に関するスケジュールイメージが示されている。

上記図表は、https://www.meti.go.jp/policy/newbusiness/debtlps/lpstuika/zentaigaiyou.pdf の5ページ目から引用(下線部は執筆者において追記)

特に、個別投資の確認手続に関しては、多数の投資案件に対して迅速な投資決定が行われるVCファンドの実情に合わないと思われる(確認申請から実行まで、2週間から1か月程度の期間が必要とされているところ、これは期間として長いだけでなく、経済産業省による確認が行われることを投資実行の前提条件としなければならないため、ファンドの投資実行に不確定要素を生じさせることとなる)。

さらには、認定を受けた計画は経済産業省のホームページで直ちに公表されるところ(産競法17条の2第4項)、同計画には、ファンドにおける具体的な投資戦略やキーマン条項等、通常は対外的に公表しない内容まで記載されることになる(※3)。また、計画認定を受けたLPSは、毎事業年度後3カ月以内に、当該計画の実施状況を報告することも求められ(※4)、これらの不利益や負担を鑑みると、同制度の利用自体を躊躇せざるを得ないと思われる

※3:経済産業省のホームページによると、「企業の事実上の機密に該当する部分については、公表対象外とすることが出来ます」とされているが、どこまでの公表が求められるかの基準が明らかではない。

※4:実施状況報告の要領及び報告書の様式(様式第27の2)が、経済産業省のホームページに公表されている

さらなる法改正の提言

以上のとおり、産競法のLPS海外投資特例制度は、その活用可能性には疑問があり(上記に述べたような種々の不都合を鑑みると、LPSファンドの運営者が、なお同制度を利用してLPSを利用した海外投資を積極的に行うインセンティブが小さいと思われる)、LPSを利用した国内ファンドによる海外投資を促進するためには、更なる改正が必要と思われる。

上記のとおり、LPS法は国内事業者への円滑な資金供給を目的とした法律であるが、平成16年のLPS法改正により、ファンドオブファンズが解禁される等(※5)、LPSの投資可能な有価証券の範囲は拡張しているにもかかわらず、外国法人への投資のみにいまだ投資割合に関する制限があることは、整合性があるとは言い難い。

ケイマン籍等の海外リミテッドパートナーシップがそうであるように、投資ビークルの選択においては、法規制上の制約が少なく当事者の合意により柔軟な設計ができることが重要である。そのため、LPSが投資ビークルとしてより活用されるためには、今般の産競法のような行政の認定等を前提とした特例制度ではなく、LPS法(又は施行令3条)を改正して、海外投資規制自体を撤廃し、LPSによる外国法人への投資について制限なく許容されることが強く望まれる。

※5:LPS法上、ケイマン籍リミテッドパートナーシップ等の外国籍の組合型ファンドは「外国法人」に含まれず、海外投資制限の対象外とされている(LPS法3条1項9号)。そのため、たとえば、LPSが、主として外国法人への投資を目的とするケイマン籍リミテッドパートナーシップにその出資額の全額を投資することは、LPSの海外投資制限に違反しないこととなるが、それが、LPS法の「国内事業者への円滑な資金供給」という目的に照らして整合的と言えるかには疑問が残る。また、同じファンドビークルであっても、外国籍の会社型や信託型等のファンドについては海外投資規制の対象となるにもかかわらず、組合型ファンドのみが例外とされている点にも、整合性に疑問がある。