この記事は2022年4月27日に「ニッセイ基礎研究所」で公開された「2021年度自社株買い動向~東証市場再編が自社株買いに与えた影響~」を一部編集し、転載したものです。

要旨

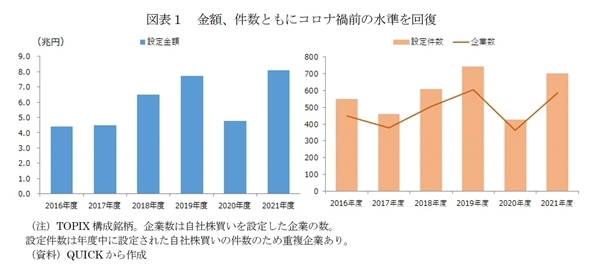

2021年度のTOPIX採用企業の自社株買いは、設定金額が8兆円を超え、過去最高を更新した。設定件数もコロナ禍以前の水準まで回復した。

四半期ベースでみると、前年度までと比較して10月以降の年度後半に自社株買いの設定が多かった。企業業績の底入れや、2020年度にコロナ禍の影響で設定が低調だったことの反動があったと考えられる。

また、今回の東証新市場区分が自社株買いに与えた影響について確認したところ、プライム市場経過措置適用企業のうち12社が初めて自社株買いを設定していた。

今回の東証市場再編をきっかけに株主還元や資本効率の向上について上場企業の意識が高まり、自社株買いを決断した企業もあったものと推察される。

設定金額、件数ともにコロナ禍前の水準を回復

2021年度のTOPIX構成銘柄企業の自社株買い設定金額は約8兆円と過去最高を更新した。また、自社株買いを設定した企業の数や設定件数も、コロナ禍前の2019年度の水準まで回復した。

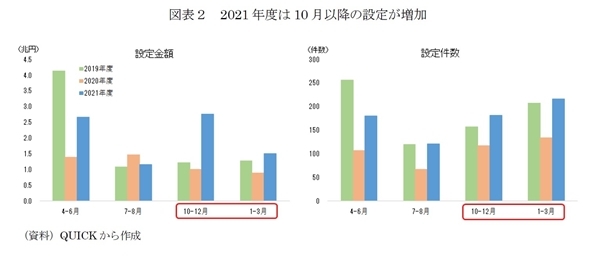

図表2は2019年度から2021年度の自社株買い動向を四半期ごとに集計したものである。

自社株買いは例年、決算発表と合わせて設定されることが多い。特に本決算の発表が集中する4-6月に自社株買いの設定が最も多い傾向がある。

ただ、設定件数をみると2021年度の10-12月、1-3月は4-6月並みの設定があり、2020年度だけでなく2019年度の設定件数をも上回った。2021年度に入って企業業績の底入れや、2020年度の自社株買いがコロナ禍の影響で低調だったことの反動から、2021年度は10月以降の年度後半に自社株買いの設定が増加したと考えられる。

2020年度はコロナ禍で一旦様子見姿勢が強まったものの、2021年度は上場企業に再び株主還元や資本効率を意識した動きが戻ってきたのではないかと思われる。

東証再編が自社株買いの設定に与えた影響

今回の東証の市場再編が、上場企業の自社株買いに何かしら影響を与えた可能性がある。

たとえば経過措置を使いプライム市場を選択した企業は、今後、流通株式比率や流通株式時価総額、売買代金等上場維持基準を達成する必要がある。そのため、自社の資本効率の向上や時価総額の増加を目的として、経過措置適用企業の自社株買いが増えたのではないかと思われる。

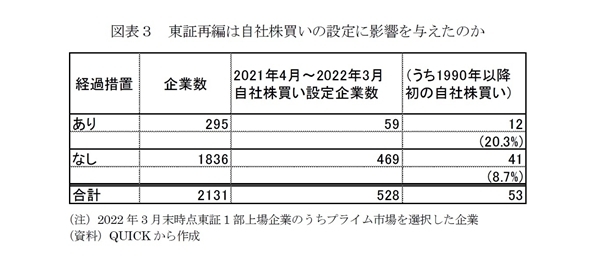

図表3は2021年4月~2022年3月の間に自社株買いを設定した企業を経過措置適用企業(経過措置あり)とそれ以外の企業(経過措置なし)に分けて集計したものである。

経過措置適用企業295社のうち自社株買いを設定した企業は約20%の59社あったが、それ以外の企業でも1836社中469社と25%の企業が自社株買いを設定しており、設定の割合としては経過措置適用企業の自社株買いが特段多かったわけではなかった。

ただし、2021年度に自社株買いを設定した企業のうち、過去6年度で設定数が1~2回の企業が占める割合は、経過措置適用企業が59社中43社で72%、それ以外の企業は469社中220社で46%であった。

さらに、集計した1990年以降で初めて自社株買いを実施した企業も、経過措置適用企業は59社中12社で20%、それ以外の企業は469社中41社で8%と経過措置適用企業の占める割合の方が大きかった。

分母の企業数が違うため一概に比較はできないが、今まで株主還元や資本効率の向上をそれほど意識していなかった企業が、今回の東証再編をきっかけとして自社株買いを活用しはじめた可能性が考えられる。

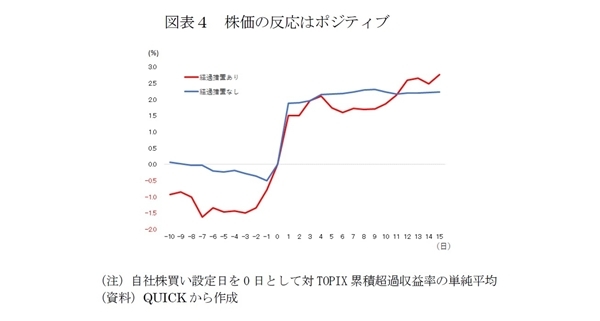

図表4は、経過措置適用企業とそれ以外の企業について、自社株買い設定前後の株価推移を集計したものである。経過措置適用企業もそれ以外の企業も自社株買い設定後の株価はポジティブな反応を示していた。

経過措置適用企業はそれ以外の企業と比較すると、自社株買い設定前の株価がTOPIXをより下回る傾向が見られており、経過措置適用企業の自社株買いが市場から特に注目されるきっかけとなった可能性が考えられる。

もちろん持続的な企業価値向上には企業業績の継続的な拡大が何より重要であり、そのためには将来の収益拡大のための先行投資が不可欠である。自社株買いも資本効率向上のために有効な手段ではあるが、自社の長期的な事業拡大や収益拡大のために将来性のある投資をすることが企業の本来の在り方なのではないだろうか。自社株買いだけでなく長期的な事業戦略も重要であることは言うまでもない。

ただ、今回の東証市場再編をきっかけに株主還元や資本効率の向上について上場企業の意識が高まったとしたらそれは歓迎すべきことであり、自社株買いも評価すべきものと考えられる。経営戦略の一つとして自社株買いの動向に引き続き注目していきたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

森下千鶴 (もりした ちづる)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・2021年4~12月の自社株買い動向~設定額はコロナ禍前の2019年の水準まで回復、アナウンスメント効果も引き続き有効

・経過措置の期限設定と「適合計画書」開示企業の取組みに注目~東証市場再編後の課題~

・株式の投資単位と株式分割-株式分割による投資単位の引下げを市場は好感

・2020年度株式分布状況調査~バブル経済崩壊以降の主要投資部門別株式保有比率の変化とその要因~

・2021年4~5月の企業の業績見通し開示状況と自社株買い動向~業績見通し発表企業数は正常化、自社株買いの設定も回復傾向に~