この記事は2022年6月15日(水)に「羊飼いのFXブログ」で公開された「井口喜雄氏の現在の相場観とFXトレード戦略」を一部編集し、転載したものです。

2022年6月15日(水)の午後13時すぎにトレイダーズ証券の井口喜雄さんから聞いた最新の相場観と戦略を紹介する。

| 井口喜雄 トレイダーズ証券市場部ディーリング課。認定テクニカルアナリスト。1998年より金融機関に従事し、ディーリング業務に携わる。2009年からみんなのFXに在籍し、ドル円や欧州主要通貨を主戦場にディーリング業務を行う。ファンダメンタルズからみた為替分析に精通してるほか、テクニカルを利用した短期予測にも定評がある。 |

現在の為替相場の傾向や相場観

米CPI(消費者物価指数)結果を受けて、明日16日(木)日本時間未明の6月米FOMCの利上げ幅を含む市場予測が激しく変化、直前に風向きが変わってきている。

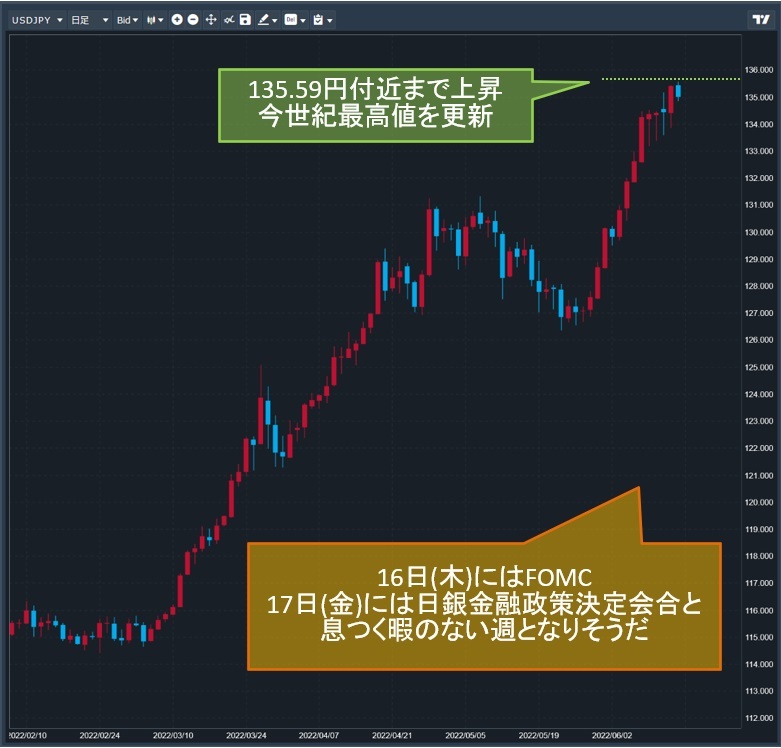

先週末発表の5月米CPIはコア指数を含め予想上振れた為、FOMCでは0.75%(75bp)利上げへの警戒感が一気に広がった。結果、米長期金利は3.50%付近まで急上昇しドル高圧力拡大、米ドル/円は135円の大台を突破すると足元では135.59円付近まで上昇と今世紀最高値を更新している。

一方で、世界的な国債売りの流れに加え株式相場やリスク資産は総崩れ、リスクオフの円買いも加速と全マーケットを巻き込んで急ピッチで織り込みが進んでおり、どのような結果でもFOMCで波乱が起きる可能性は大きいだろう。

現在の為替相場の戦略やスタンス

明日16日(木)日本時間未明の6月米FOMCで利上げ幅は、0.75%(75bp)利上げの可能性が現実味を帯びてきた。

日欧米の大手金融機関でも利上げ幅の急遽の上方修正しており、短期金融市場の利上げ確率を示したFed Watch・CME、FF金利先物も9割以上が0.75%利上げを織り込んでいる。

仮に0.50%の利上げ幅に留まれば、ドル売りイベトとなるが、0.75%利上げであれば長期金利上昇によるドル買いとリスク回避的なドル買いの両面のシナリオを想定している。

声明文もタカ派化している可能性が高く、総じてドル高圧力がかかりやすいだろう。ただし、0.75%の利上げの織り込みも速く、FOMC前にある程度上昇していればセルザファクトのような動きも警戒したい。

また、今回はFOMCメンバーの政策金利見通し(ドットチャート)が公表される。年内何%まで金利を引き上げるのか、いつまで利上げが行われるのかといった見通しを探る上で、パウエルFRB議長の発言と併せて注目ポイントになる。

一方で、週末17日(金)には日銀金融政策決定会合も控える。直近黒田日銀総裁発言からは「急激な円安は日本経済にマイナス」との転換点を示す発言も伝わっており、FOMC通過後も息つく暇のない週となりそうだ。

▽米ドル/円の日足チャート

※当記事は、投資一般に関する情報の提供を目的としたものであり、投資勧誘を目的としたものではありません。