この記事は2022年6月28日に「ニッセイ基礎研究所」で公開された「「仙台オフィス市場」の現況と見通し(2022年)」を一部編集し、転載したものです。

要旨

仙台のオフィス市場は、景気悪化やテレワークの普及などを背景にオフィス需要が低迷するなか、昨年は9年ぶりに5千坪を超える新規供給があり、空室率は高い水準で推移している。成約賃料についても需給バランスの緩和に伴い弱含んでいる。本稿では、仙台のオフィスの現況を概観した上で、2026年までの賃料予測を行った。

仙台市では、人口の流入超過が継続しているものの、その勢いは鈍化している。また、生産年齢人口は減少基調で推移している。コロナ禍で悪化した東北地方の「企業の経営環境」と「雇用環境」は本格回復に至っていない。さらに、「在宅勤務」を採り入れた新たな働き方が情報通信業等を中心に定着しつつあり、仙台市のオフィス需要は今後しばらく力強さに欠けることが予想される。

一方、「せんだい都心再構築プロジェクト」を背景に複数の大規模開発が進行中であり、2023年以降、新規供給量は増加する見通しである。以上を鑑みると、仙台の空室率は上昇傾向で推移すると予測する。

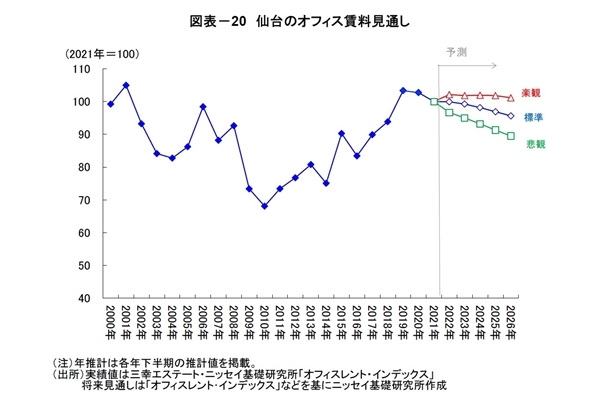

仙台のオフィス成約賃料は、空室率の上昇に伴い、下落基調で推移すると予想する。2021年の賃料を100とした場合、2026 年の賃料は「96」への下落を予想する。

はじめに

仙台のオフィス市場は、景気悪化やテレワークの普及などを背景にオフィス需要が低迷するなか、昨年は9年ぶりに5千坪を超える新規供給があり、空室率は高い水準で推移している。成約賃料についても需給バランスの緩和に伴い弱含んでいる。本稿では、仙台のオフィスの現況を概観した上で、2026年までの賃料予測を行う。

仙台オフィス市場の現況

空室率および賃料の動向

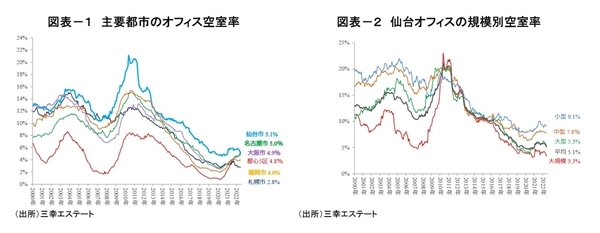

三幸エステートによると、2021年、仙台市の空室率は、景気悪化やテレワークの普及などに伴い、事業拠点の縮小および一部閉鎖を行う企業が増えるなか、大規模ビルの竣工を受けて2021年末には5.7%(前年同月比+0.8%)へ上昇した。しかし、今年に入り、空室率は緩やかに低下し6月時点で5.1%(前年同月比▲0.8%)となっている。

空室率(2022年6月時点)をビルの規模(*1)別にみると、「大規模3.3%(前年比▲1.0%)」、「大型 5.3%(同▲0.9%)」、「中型7.8%(同▲0.1%)」、「小型9.1%(同▲0.1%)」となり、全ての規模で前年から低下した(図表-2)。

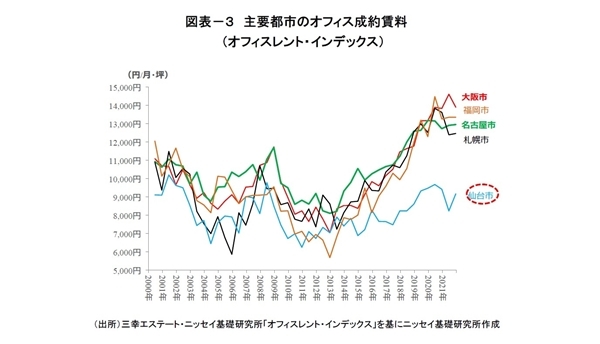

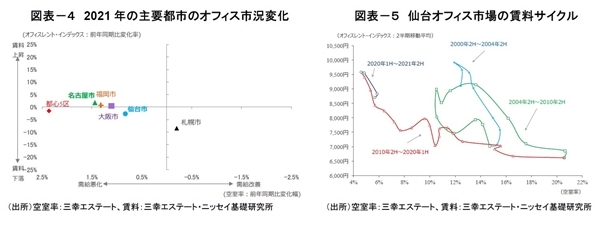

全国主要都市の成約賃料は頭打ち感が広がっている。仙台市の2021年下期の成約賃料は、前年同期比▲2.7%の下落となった(図表-3)。

2021 年の空室率と成約賃料の動き(前年比)を主要都市で比較してみると、札幌市を除く全ての都市で空室率が上昇している。これに対して、全体の傾向として成約賃料は概ね横ばいとなっているが、仙台市は空室率の上昇幅は相対的に小さかったものの、賃料は前年比でマイナスとなった(図表-4)。

賃料と空室率の関係を表した仙台市の賃料サイクル(*2)は、2010年下期を起点に「空室率低下・賃料上昇」局面が続いていたが、2020 年下期以降「空室率上昇・賃料下落」局面に移行したとみられる(図表-5)。

*1:三幸エステートの定義による。大規模ビルは基準階面積200坪以上、大型は同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満。

*2:賃料サイクルとは、縦軸に賃料、横軸に空室率をプロットした循環図。通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→(4)空室率低下・賃料下落、と時計周りに動く。

2オフィス市場の需給動向

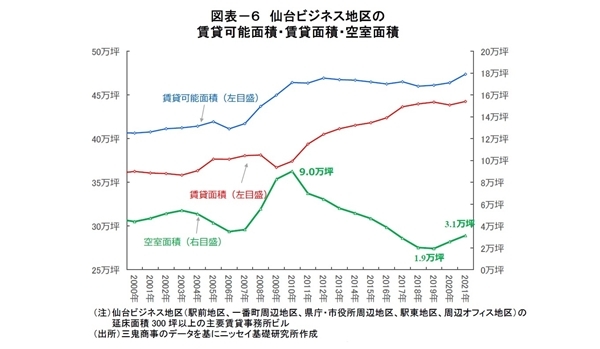

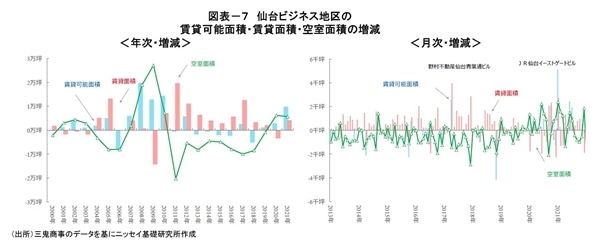

三鬼商事によると、仙台ビジネス地区では、大型ビルの竣工等に伴い、2021年末の賃貸可能面積(総供給面積)は 47.4万坪(前年比+1.0万坪)に増加した。また、2021年末のテナントによる賃貸面積(総需要面積)は44.3万坪(前年比+0.4万坪)で、空室面積は3.1万坪(前年比+0.6万坪)と前年対比+22%増加した(図表-6)。

空室率と募集賃料のエリア別動向

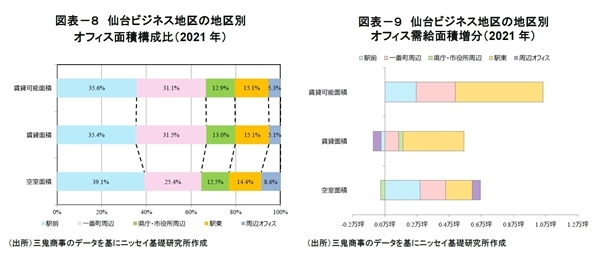

2021年末時点で「賃貸可能面積」が最も大きいエリアは、「駅前地区(35.6%)」で、次いで「一番町周辺地区(31.1%)」、「駅東地区(15.1%)」、「県庁・市役所周辺地区(12.9%)」の順となっている(図表-8)。昨年は、新規供給のあった「駅東地区」(前年比+5.4千坪)、「一番町周辺地区」(同+2.4千坪)、「駅前地区」(前年比+1.9千坪)で増加し、合計+9.8千坪となった(図表-9)。これに対して、テナントによる「賃貸面積」は、「駅東地区」(前年比+3.8千坪)等で増加し、合計+4.2千坪となった。この結果、空室面積は、仙台ビジネス地区全体で+5.7千坪の増加となった。

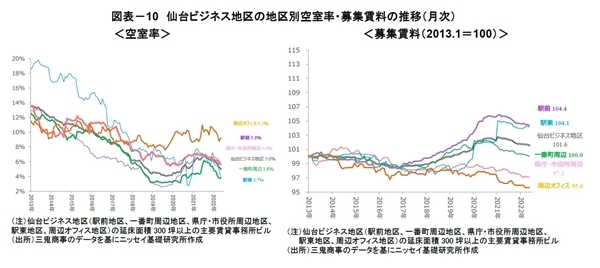

エリア別の空室率(2022年5月時点)を確認すると、「周辺オフィス地区」が9.2%(前年比▲0.1%)、「駅前地区」が5.8%(同▲1.2%)、「県庁・市役所周辺地区」が5.6%(前年比▲1.2%)、「一番町周辺地区」が3.8%(同▲0.6%)、「駅東地区」が3.7%(同▲3.5%)となり、全ての地区で低下した(図表-10左図)。

一方、募集賃料は全ての地区で下落しており、「駅前地区」(前年比▲1.2%)と「県庁・市役所周辺地区」(同▲1.1%)の下落率が大きかった(図表-10右図)。

仙台オフィス市場の見通し

新規需要の見通し

(1)オフィスワーカー数の見通し

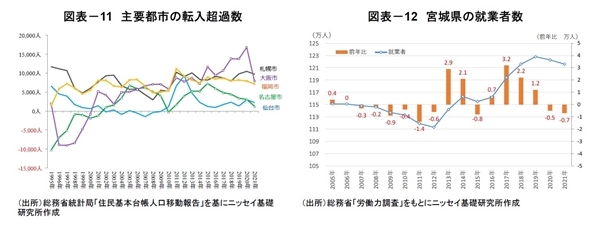

住民基本台帳人口移動報告によると、2021 年の仙台市の転入超過数は+2,288人となり、転入超過を維持したものの、前年から▲23%減少した(図表-11)。2021年の宮城県の就業者数は121.6万人(前年比▲0.7万人)となり、2年連続で減少した(図表-12)。

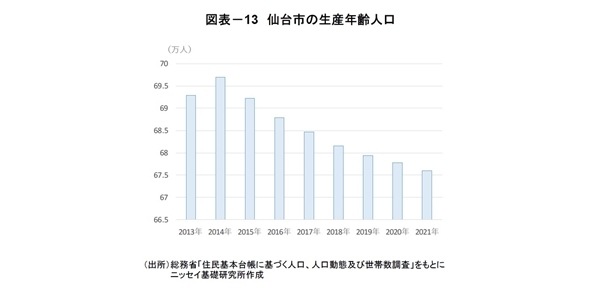

また、総務省「住民基本台帳に基づく人口、人口動態及び世帯数調査」によれば、仙台市の生産年齢人口は、2015年以降、減少が続いている(図表-13)。

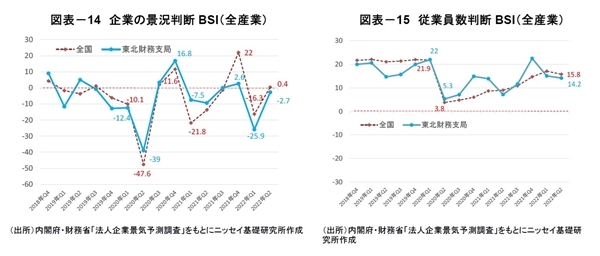

以下では、仙台市のオフィスワーカー数を見通すうえで重要となる「東北地方」における「企業の経営環境」と「雇用環境」について確認したい。内閣府・財務省「法人企業景気予測調査」によれば、「企業の景況判断BSI(*3)」(東北財務支局)は、2020年第2四半期に「▲39」と一気に悪化した。その後は、回復と悪化を繰り返しながら推移し、2022年第2四半期は「▲2.7」となり、全国平均(+0.4)を下回った。(図表-14)。全国平均の動きと比較した場合、コロナ禍による悪化幅は小さかったものの、その後の回復スピードはやや鈍い傾向がみられる。

「従業員数判断BSI(*4)」(東北財務支局)は、人手不足を表わす「+22.0」(2020 年第1四半期)から「+5.3」(第2四半期)へ大幅に低下した。足元では「+14.2」まで上昇したものの、全国平均(+15.8)を下回っており、本格的な回復には至っていない(図表-15)。

仙台市では、人口の流入超過が継続しているもののその勢いは鈍化しており、宮城県の就業者数は2年連続で減少した。また、仙台市の生産年齢人口は減少基調で推移している。さらに、コロナ禍で悪化した東北地方の「企業の経営環境」と「雇用環境」は本格的な回復に至っていない。以上のことを鑑みると、仙台市のオフィスワーカー数の拡大は力強さに欠くことが予想される。

*3:企業の景況感が前期と比較して「上昇」と回答した割合から「下降」と回答した割合を引いた値。マイナス幅が大きいほど景況感が悪いことを示す。

*4:従業員数が「不足気味」と回答した割合から「過剰気味」と回答した割合を引いた値。マイナス幅が大きいほど雇用環境の悪化を示す。

(2)在宅勤務の進展に伴うワークプレイスの見直し

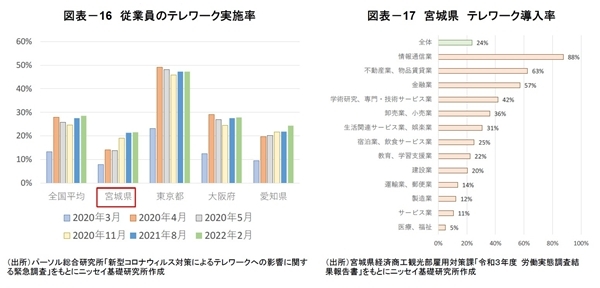

パーソル総合研究所の「新型コロナウィルス対策によるテレワークへの影響に関する緊急調査」によれば、宮城県におけるテレワーク実施率は拡大傾向にあり、2022 年2月調査では22%となった(図表-16)。

また、宮城県経済商工観光部雇用対策課「令和3年度 労働実態調査結果報告書」によれば、「テレワークの導入状況」について、「導入済み」との回答は24%で、オフィスワーカー比率の高い「情報通信業」では88%に達している(図表-17)。

仙台におけるテレワーク実施率は東京や全国平均と比べて低いものの、コロナ禍を経て、「在宅勤務」を導入する企業は増加しているようだ。今後とも「在宅勤務」と「オフィス勤務」を組み合わせた働き方が続くと予想され、オフィス需要への影響を注視する必要がある。

オフィスビルの新規供給見通し

(1)仙台都心部で進む再開発

仙台市は、老朽化したビル等の建て替えによる高機能オフィスの整備と、企業誘致の促進を目指す「せんだい都心再構築プロジェクト」を2019年7月より始動した。具体的な施策として、「仙台市都心部建替え促進助成金制度の創設」や「高機能オフィスの整備に着目した容積率の緩和」、「仙台市市街地再開発事業補助金制度の拡充」等、が講じられている。

加えて、仙台市は、2020年10月に「せんだい都心再構築プロジェクト」に関する第2弾の施策を公表した。環境に最大限配慮した建築物(グリーンビルディング)の整備を誘導するほか、テナントの移転に支援制度を創設した(*5)。こうした施策の拡充に伴い、仙台中心部での再開発が進展する可能性がある。

仙台市は、同プロジェクトの助成制度を活用した第一号案件として、「アーバンネット仙台中央ビル」の開発計画を指定した。2017年に閉鎖した「仙台中央ビル」を、19階建てのオフィスビル(延床面積約4.2万m2)に建替える計画で2023年に竣工予定である(*6)。

また、2022年6月に「仙台市都心部建替え促進助成金」、「仙台市中小企業者建替え移転促進助成金」、「高機能オフィスの整備に着目した容積率の緩和」を活用した高機能オフィスビル3棟の建築計画が発表された(図表-18)。「仙台国分町プロジェクト」は、10階建てのオフィスビル(延床面積1.0 万m2)を2023年11月に、「仙台駅前南町通プロジェクト」は、12階建てのオフィスビル(延床面積1.4 万m2)を2024年1月に、「仙台中央三丁目プロジェクト」は、2025年2月に竣工する予定である。

また、ヨドバシホールディングスは、JR仙台駅東口で、12階建ての複合ビル「(仮称)ヨドバシ仙台第1ビル計画」(延床面積約7.7万m2)を開発し、2023年の開業予定を発表している。この計画は、国土交通省に優良な民間都市再生事業計画として認定され、金融支援や税制上の特例措置等の支援を受けている(*7)。

さらに、仙台市はJR仙台駅西口の青葉通の一部区間を、屋外広場に整備することを検討している。この屋外広場の整備は、青葉通沿道の「GSビル跡地」や「旧さくら野百貨店仙台店」の再開発と連動して行う計画である(*8)。

「GSビル跡地」では、隣接する商業施設「EDEN(エデン)」との一体的な再開発が検討されている。ただし、「EDEN」を運営するオリックスの関連会社は、入居テナントとの契約期限を2022年1月末から2年間延長したことから、本格的な再開発は2024年以降となる見通しである(*9)。また、「旧さくら野百貨店仙台店」跡地では、「ドン・キホーテ」などを展開するパン・パシフィック・インターナショナルホールディングスが開発を検討している。オフィスビルとホテルの計2棟(総延床面積約11万m2)を建築し、それぞれの低層階を商業施設でつなげる計画で、着工は2024年度、竣工は2027年度を目指すとのことである(*10)。

*5:日本経済新聞「老朽化ビル、建て替え急ぐ、仙台市、企業誘致へ助成拡充、雇用創出や地方移転促進」(2020年11月7日)

*6:NTT都市開発 「仙台市青葉区中央における新築工事着工および計画建物名称「アーバンネット仙台中央ビル」決定について。」(2022年3月18日)

*7:国土交通省 「仙台駅東口地区に魅力や賑わいを創出する都市空間を形成~(仮称)ヨドバシ仙台第1ビル計画 整備事業を国土交通大臣が認定~」(2021年11月26日)

*8:河北新報「「青葉通広場化」検討着手/仙台・あす協議会発足」(2021年5月31日)

*9:河北新報「仙台駅西口のエデン、再開発は2024年以降に テナント契約延長」(2022年2月1日)

*10:日本経済新聞 「東北経済特集 ―― 東北、力強く前へ、仙台駅前、再開発進む。」(2021年12月24日)

(2)仙台市の新規供給予定面積

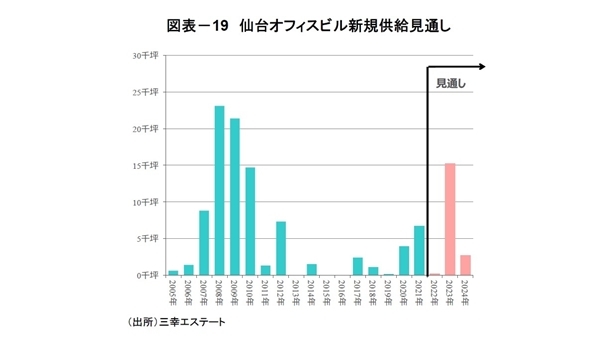

仙台市におけるオフィスの新規供給は、2013年から2020年にかけて、年間5千坪を上回ることはなく、低水準の供給が続いた。2021年は、「JR仙台イーストゲートビル」等が竣工し、新規供給面積は9年ぶりに5千坪を上回った(図表-19)。

今後、仙台市では「せんだい都心再構築プロジェクト」を背景に複数の大規模開発が進行中で、2023年は、「アーバンネット仙台中央ビル」や「(仮称)ヨドバシ仙台第1ビル計画」等、大規模ビルが竣工し、新規供給は14年ぶりに1.5万坪を超える見通しである。

賃料見通し

前述の新規供給見通しや経済予測、オフィスワーカー数の見通し等を前提に、2026年までの仙台のオフィス賃料を予測した(図表-20)。

仙台市では、人口の流入超過が継続しているものの、その勢いは鈍化している。また、生産年齢人口は減少基調で推移している。コロナ禍で悪化した東北地方の「企業の経営環境」と「雇用環境」は本格回復に至っていない。さらに、「在宅勤務」を採り入れた新たな働き方が情報通信業等を中心に定着しつつあり、仙台市のオフィス需要は今後しばらく力強さに欠けることが予想される。

一方、「せんだい都心再構築プロジェクト」を背景に複数の大規模開発が進行中であり、2023年以降、新規供給量は増加する見通しである。以上を鑑みると、仙台の空室率は上昇傾向で推移すると予測する。

仙台のオフィス成約賃料は、空室率の上昇に伴い、下落基調で推移する見通しである。2021 年を100 とした場合、2026 年の賃料は「96」への下落を予想する。ただし、ピーク(2019年)対比で▲7%下落するものの、2018 年の賃料水準「94」を上回る水準であり、リーマンショック後のような大幅な賃料下落には至らない見通しである。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

吉田資(よしだ たすく)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・「福岡オフィス市場」の現況と見通し(2022年)

・「名古屋オフィス市場」の現況と見通し(2022年)

・「大阪オフィス市場」の現況と見通し(2022年)

・「東京都心部Aクラスビル市場」の現況と見通し(2022年2月時点)

・「不動産取引サイクル」でみる不動産投資市場の動向