株やFX、暗号資産の投資を長く続けていれば、年間トータルでマイナスとなってしまうこともあるだろう。そんなときは、確定申告することで利益と損失を相殺できる「損益通算」を利用したい。しかし、「損益通算」は意外にルールも多く、詳細を理解している投資家は多くないかもしれない。投資の利益を最大化するためにも、基礎知識を押さえておこう。

目次

損益通算とは

損益通算とは利益と損失を相殺することで課税所得を減らし、最終的な税額の圧縮ができる制度だ。

投資から得た利益には通常、20%(2037年までは復興特別所得税がかかるため20.315%)の税金がかかる。たとえば年間20万円の売却益があった場合、4万円が税金として引かれるため実際に受け取る利益は16万円となる。

しかし、もし同じ年に10万円の損失が出ていた場合、損益通算をすれば、課税される利益額は10万円(20万円-10万円)に減る。結果、課税額は2万円となり受け取れる利益は18万円になるのだ。

▽損益通算とは

損益通算とは、各種所得金額の計算上生じた損失のうち一定のもの(中略)についてのみ、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に他の各種所得の金額から控除することです。

引用:国税庁 | No.2250 損益通算より編集部抜粋

損益通算を上手に活用することで節税効果はもちろん、出してしまった損失の有効活用につながる。計画的な資産運用を目指すなら、損益通算はぜひ積極的に活用したいところだ。ここではまず、損益通算の基本事項と繰越控除について見ていこう。

損益通算の対象となる金融商品

損益通算の対象となる金融商品は、主に以下のようなものがある。

▽損益通算の対象となる主な金融商品

・株式

・投資信託

・債券

・ETF

・先物取引

・オプション取引

・FX

・CFD

暗号資産(仮想通貨)への投資で得た利益および損失は、その他の金融商品への投資で得た損益と通算できない。ただし複数の暗号資産に投資している場合、暗号資産同士の損益通算は可能である。

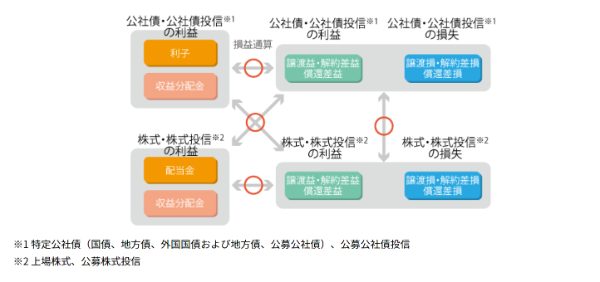

▽金融商品への投資における損益通算のイメージ

NISAは損益通算の対象外

たとえ金融商品への投資であっても、NISA口座での取引は損益通算の対象外であるということを知っておこう。NISAとは、期間内に決められた投資額内で購入した株式や投資信託といった金融商品から得られる分配金や配当金、売却益が非課税になる制度だ。

非課税であるNISA口座で発生した損益は、そもそも課税対象としてカウントされない。そのためNISA口座で発生した損失と、特定口座や一般口座で発生した利益は損益通算できないのだ。当然のことながら、次項で解説する繰越控除の対象にもならない。

繰越控除とは

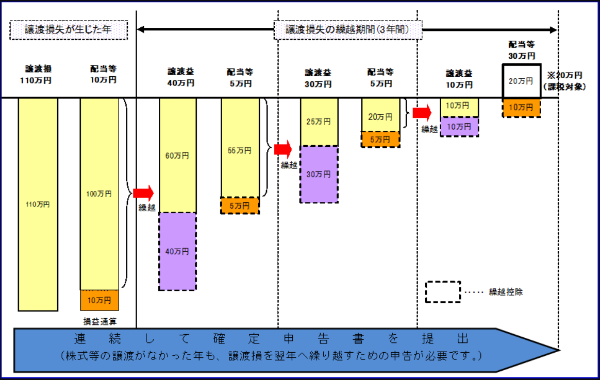

繰越控除とは、その年に控除しきれなかった損失を最長3年に渡り繰り越し、利益と相殺できる制度をいう。損益通算を余すことなく使い切るには、繰越控除を上手に活用することが重要になる。

▽繰越控除とは

損益通算してもなお控除しきれない損失の金額については、翌年以後3年間にわたり、確定申告により、上場株式等に係る譲渡所得等の金額および上場株式等に係る配当所得等の金額から繰越控除することができます

引用:国税庁 | No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

たとえば、ある年に銘柄Aから120万円の売却益、銘柄Bからは150万円の損失が出たとしよう。この場合、120万円と150万円を損益通算することで、納めるべき税金はなくなる。

知っておきたいのは、相殺しきれなかった30万円分の損失を、3年間繰越控除できることだ。これにより、損失がある年に集中して発生したとしても、無駄にすることなく次年度以降の損益通算に活用できる。

なお、繰越控除をするには確定申告が必要だ。繰越控除は最長で3年間可能だが、1回の確定申告でまとめて3年分の繰り越しはできない。繰越控除をしたいなら、毎年申告をする必要があることは知っておこう。また、繰越控除をする場合には、損失の発生がなくても3年間は確定申告が必要である。

▽確定申告における繰越控除の仕組み

損益通算ができる2つのグループ。損益通算できないものに注意

損益通算できる金融商品の種類は、先に解説したとおりだ。しかし、どの商品同士でも損益を融通できるわけではない。損益通算できる金融商品は、さらに以下の2つのグループに分けられ、各グループ内でのみ損益通算が可能である。ここでは、損益通算できるグループ区分について解説する。

損益通算できる金融商品グループ1:株式・投資信託・債券のグループ

まずは株式や投資信託、債券が含まれるグループだ。以下で詳細を確認しよう。

▽損益通算できる「株式・投資信託・債券」の利益と所得の種類

| 損益通算できる金融商品の種類 | 金融商品名 | 得られる利益と所得の種類 |

|---|---|---|

| 株式・投資信託・債券 | ・日本株 ・外国株式 ・REIT(不動産投資信託) ・ETF(上場投資信託) | ・譲渡益:譲渡所得 ・分配金:配当所得 ・配当金:配当所得 |

| 信用取引 | ・決済益:譲渡所得 ・配当落調整金:譲渡所得 | |

| 株式型投資信託 | ・譲渡益:譲渡所得 ・分配金:配当所得 ・償還差益:譲渡所得 | |

| 公社債投資信託債券 | ・譲渡益:譲渡所得 ・分配金:配当所得 ・利子:利子所得 ・償還差益金:譲渡所得 |

このグループでは、譲渡益は譲渡所得、配当金および分配金は配当所得、利子は利子所得として課税される。配当金および利子は源泉徴収されるため、損益通算すると納めた税金の還付を受けることができる。

ポイントは譲渡益だ。各金融商品の取引にかかる譲渡益は、特定口座(源泉徴収あり)で取引する場合には源泉徴収され、特定口座(源泉徴収なし)や一般口座で取引する場合は確定申告により納税する。確定申告による納税なら、損益通算後の税額を納めればよい。源泉徴収なら、確定申告により税金の還付を受けよう。

損益通算できる金融商品グループ2:先物・オプション取引・外国為替証拠金取引(FX)のグループ

次に、2つめの損益通算ができるグループとして「先物・オプション取引・CDF・外国為替証拠金取引(FX)」のグループの税金を確認しよう。

▽損益通算できる「先物・オプション取引・外国為替証拠金取引(FX)」の利益と所得の種類

| 損益通算できる金融商品の種類 | 金融商品名 | 得られる利益と所得の種類 |

|---|---|---|

| 先物・オプション・CDF・FX | ・先物オプション ・CFD | 決済益:雑所得 |

| FX(外国為替証拠金取引) | ・決済益:雑所得 ・スワップ金利:雑所得 |

このグループで得た利益は、雑所得として課税される。これらの金融商品の取引は特定口座ではできないため、確定申告による納税が必要だ。損益通算をするなら、確定申告と併せて手続きしよう。

暗号資産は損益通算できない

暗号資産で得た利益は、雑所得として所得税が課される。ただし「先物取引に係る雑所得等」に含まれないため、上記の先物・オプション取引、FXと損益通算はできない。

▽暗号資産の所得の種類

暗号資産を売却又は使用することにより生ずる利益については、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分され所得税の確定申告が必要となります。

引用:国税庁 | 暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)

>>>あわせて読みたい

暗号資産の取引に税金はかかる? 利益が発生するパターンや課税方法を紹介!

投資で得た利益にかかる税金

投資で得た利益には、当然ながら税金がかかる。利益は、売却時に得られる利益と、保有中に得られる利益の2種類に分かれる。まずはこの利益について、確認していこう。

投資で得られる利益1:インカムゲイン

インカムゲインとは、金融商品を保有している間に得られる利益のことだ。株式投資における配当金や、投資信託における分配金などがインカムゲインにあたる。

インカムゲインの特徴は、利益を定期的に積み上げていける点だ。配当金や分配金額は業績や運用益によって変動するが、2022年5月における東証プライム市場上場企業の平均利回りは約2.3%となっている。

インカムゲインを得たとき、貯蓄や生活費にまわす以外に再投資することも可能だ。再投資すれば、利益がさらに利益を生む「複利効果」が期待され、運用効率が高まる。

なお、投資におけるインカムゲインは将来に渡り約束されたものではない。たとえば株式投資なら、企業の業績悪化などにより配当金が減る「減配」や、配当がなくなる「無配」になる可能性がある点は知っておこう。

投資で得られる利益2:キャピタルゲイン

キャピタルゲインとは、金融商品売却時に得られる購入価格と売却価格の差益のことだ。キャピタルゲインの特徴は、値動き次第で大きな利益を獲得できる点である。

仮に1株1,000円で購入した株を1,500円で売却したとすると、投資額の50%のキャピタルゲインを得ることができる。まとまった利益を狙うなら、キャピタルゲインの獲得を目指すとよいだろう。

キャピタルゲインは差益を狙うため、購入時の価格よりも高い価格で売却しなくてはならない。キャピタルゲインを得るには、希望の売却価格が訪れるタイミングをじっくり待てるよう、しばらく使い道のない余裕資金で金融商品を購入することが重要になるだろう。

インカムゲイン、キャピタルゲインにかかる税率

株式や投資信託、先物取引など一般的な投資で得たインカムゲインおよびキャピタルゲインには、20%※の税金がかかる。

たとえば、投資信託を購入し年間5万円の分配金(インカムゲイン)を得た場合、税額は1万円(5万円×20%)で、受け取れる利益は4万円になる。また、100万円で購入した投資信託を120万円で売却する(キャピタルゲイン)と、税額は4万円(20万円×20%)で、受け取れる利益は16万円と計算できる。 ※復興特別所得税を除き20%で計算。実際の税率は20.315%かかる

暗号資産にかかる税金は雑所得で総合課税。損益通算も繰越控除もできない

先述のとおり暗号資産で得た利益は、「先物取引に係る雑所得等」に含まれない。雑所得として総合課税される。そのため、税率は利益を得た人の所得額によって5~45%に設定される。税率の詳細を以下で確認しよう。

▽所得税率の詳細

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

ここで注意点は、暗号資産の利益については総合課税であることだ。総合課税とは、給与所得や一時所得、雑所得、不動産所得といった各種所得金額を合計して所得税額を計算する課税方式である。課税所得が多いほど税率が高くなる累進課税方式が採用されており、確定申告による納税が必要だ。

たとえば、500万円の給与所得がある人が暗号資産への投資で200万円の利益を得た場合、税率は23%で税額は97万4,000円(700万円×23%-63万6,000円)になる。同じ人が、暗号資産への投資で800万円の利益を得たとすると、税率は33%になり税額は275万4,000円(1,300万円×33%-153万6,000円)にまで増加する。

このように総合課税される暗号資産にかかる税金は、所得額が大きくなるほど税率と税額が上がる。暗号資産は値動きの幅が大きいため、利益額が莫大になるケースも少なくない。すると、他の所得との合算により、所得全体への課税率が大きくなってしまうこともあるのだ。

暗号資産で大きな利益を獲得できそうな場合には、納税額をしっかりと準備しておくことが重要だろう。

投資における確定申告とは。損益通算するなら必須となる

株式や投資信託などへの投資で得たインカムゲインは源泉徴収により納税が完了するため、損益通算をしないなら確定申告の必要はない。しかし、インカムゲインと譲渡損とを損益通算するなら、確定申告が必要である。一方、キャピタルゲインは、取引する口座の種類や取引状況などにより確定申告が必要なケースと不要なケースに分かれる。ここでは、それぞれのケースを確認する。

確定申告が必要なケース

確定申告が必要なケースは、特定口座(源泉徴収なし)および一般口座における投資でキャピタルゲインが発生したときである。この場合、キャピタルゲインに対し源泉徴収は行われないため、確定申告により納税しよう。

また、特定口座(源泉徴収なし)および一般口座内のインカムゲインおよびキャピタルゲインと譲渡損失を損益通算する場合も、確定申告が必要だ。

なお特定口座では、年間の取引内容や取引額を記載した「特定口座年間取引報告書」が発行されるため、比較的簡単に確定申告書類を作成することができる。一方で一般口座は、年間取引報告書が発行されない。そのため投資家自身で年間取引の計算や記録をしなければならず、確定申告の手間がかかる点は知っておこう。

確定申告が不要なケース

特定口座(源泉徴収あり)で取引をしている場合、原則として確定申告は不要だ。特定口座(源泉徴収あり)では、インカムゲインと同様にキャピタルゲインも源泉徴収される。

また、口座内で発生したキャピタルゲインおよびインカムゲインと売却損は、自動的に損益通算される。そのため特定口座(源泉徴収あり)は、確定申告をする手間が少ない口座だといえる。

なお、複数の証券会社で取引をしている場合、複数の口座間でも損益通算ができる。ただし口座をまたいだ損益通算の場合、それぞれの口座座の種類が特定口座(源泉徴収あり)だったとしても、確定申告が必要だ。また、特定口座(源泉徴収あり)でも、繰越控除をする場合には確定申告が必要である。

投資で損失を出した場合は確定申告をすると「節税」になる

売却損が発生した場合には、確定申告することで節税につながるケースがある。ここでは、損失発生時の確定申告の必要性を詳しく見ていこう。

損益通算は複数の証券口座でも可能

確定申告を行うことで、複数の証券口座間でも損益通算が可能だ。たとえば、A口座で発生した50万円の利益とB口座で発生した30万円の損失を損益通算し、課税所得を20万円に減らすことができるのである。

複数の口座での損益通算は、証券会社が異なっても可能だ。たとえば、楽天証券で発生した損益とSBI証券で発生した損益を通算することもできる。特に、複数の証券会社を使い分け積極的に投資を行っている場合には、損益通算のチャンスを逃すことがないよう、運用成績の把握をしっかりと行い、確定申告をしていくべきだろう。

損益通算に利用する口座がすべて特定口座なら、特定口座年間取引報告書を利用してより簡単に確定申告および損益通算が可能だ。一般口座も含めた損益通算をするなら、取引記録を揃えたうえで確定申告をしよう。

翌年以降に損失を繰り越せる「繰越控除」

投資で発生した損失をその年の損益通算で使いきれなかった場合には、確定申告により損失を最大3年に渡り繰り越し、翌年以降の利益と相殺できる「繰越控除」を活用したい。

繰越控除をするうえで重要なのは、損失を繰り越すには毎年の確定申告が必要な点である。繰越控除の適用を受けるには、3年に渡り確定申告を行う必要があることは知っておこう。

特に、特定口座(源泉徴収あり)で取引をしている場合、源泉徴収により控除を適用する前の税金を収めた状態になっているため、繰越控除の確定申告を忘れないようにしよう。

確定申告に必要な書類と実際の損益通算の注意点

確定申告をスムーズに行うには、書類に不備のないよう揃えることが重要だ。最後に、確定申告に必要な書類について詳しく解説する。

必要な書類

確定申告では、いくつかの書類が必要だが、まずは税務署から、以下の書類を揃え、準備をしたい。

▽確定申告に必要な書類

・申告書B(第一表・第二表)

・申告書第三表(分離課税用)

・株式等に係る譲渡所得等の金額の計算明細書(1面.2面)

・申告書第四表(損失申告用)

これらの書類は、税務署の窓口での受取および提出が可能だ。インターネット上で書類を作成し窓口に持参するか、郵送で提出しても問題ない。また、ネット上で作成から提出まで完結させることもできる。

損益通算を行う場合の申告書の記載要領

損益通算には、以下の2つのケースがある。それぞれの必要書類を確認しよう。

・申告書第三表(分離課税用)および第四表(損失申告用)を使用しない場合

分離課税の所得および繰越控除がない場合は、申告書B第一表および第二表の提出をすればよい。申告書は、以下の項目を記入する。

▽申告書の記載内容

1.申告書B第一表の「事業・営業等」から「雑」の各欄

2.申告書B第一表の「総合譲渡・短期」、「総合譲渡・長期」及び「一時」の各欄

3.申告書B第一表の「総合譲渡・一時」の欄

4.申告書B第一表の「合計」の欄

損益通算を行う場合、「事業・営業等」から「雑」の各欄は損益通算前の金額を記載する。また、「合計」の欄がマイナスの場合、原則として申告書第四表(損失申告用)の使用が必要となる。

・申告書第三表(分離課税用)および第四表(損失申告用)を使用する場合

分離課税の所得がある場合は分離課税計算用の申告書第三表、損益通算後に残った損失がある場合は申告書第四表が必要だ。第四表の提出を忘れると繰越控除ができないため、忘れずに記載し、提出しよう。

順序に沿って計算する必要がある点に注意

損益通算では相殺される利益と損失の順番が決まっており、まずはその年に発生した譲渡損と売却益、配当金を相殺する。相殺後は、譲渡損が残った場合と利益が残った場合に、以下の順番で損益通算が行われる。

▽譲渡損が残った場合

1.その年に発生した未通算の配当金や分配金があれば、さらに損益通算する

2.それでも譲渡損が残った場合、繰越により次年以降の利益と相殺する

▽利益が残った場合

1.繰り越していた損失がある場合、古い年のものから損益通算する

2.繰り越していた損失との通算しきれなかった利益については、確定申告により納税する

確定申告に必要なもの

確定申告では、税務署で受け取る確定申告書等のほか申告者自身で準備が必要なものもある。手続きをスムーズに進めるためにも、あらかじめ確認しておこう。

▽確定申告に必要なもの

・印鑑

・給与所得、退職所得、公的年金などの源泉徴収票

・特定口座年間取引報告書など一年の取引の損益が計算できるもの

・マイナンバー書類および本人確認書類

特定口座年間取引報告書は提出の必要はないが、申告書の作成に必要だ。ない場合は投資家自身で年間の取引記録をまとめておこう。またマイナンバー書類は、以下のいずれかが必要である。

▽マイナンバー書類として使える書類

・マイナンバーカード

・マイナンバー通知カード

・マイナンバー記載の住民票の写しまたは住民票記載事項証明書

マイナンバーカードがあれば本人確認書類は不要だ。マイナンバー通知カードおよびマイナンバー記載の住民票の写しまたは住民票記載事項証明書を利用する場合、本人確認書類として以下の書類も必要になる。

▽マイナンバーカードがない場合の確定申告に必要な本人確認書類(一例)

・運転免許証

・パスポート

・在留カード

・公的医療保険の被保険者証

・身体障害者手帳

まとめ:損益通算を活用すれば節税につながり資産運用効率も高まる

損益通算は、投資から出た利益と損失を相殺することで課税額を減らすことをいう。節税は利益を守ることにつながるため、投資をするならぜひ活用したい制度の1つだ。

投資における損益通算は、株式・投資信託・債券のグループと先物・オプション取引・外国為替証拠金取引(FX)のグループでそれぞれ行われ、グループをまたいだ通算はできない。また暗号資産から発生した損益や、NISA口座での取引は対象外になることも知っておこう。

同一の特定口座(源泉徴収あり)内での取引を除き、損益通算をするには確定申告をしなければならない。また損失を繰越控除するにも、申告が必要である。損益通算の仕組みや申告手続きをあらかじめ確認し、節税を効かせた効率の良い資産運用を目指そう。