FXや暗号資産への投資ブームでにわかに耳にするようになった「スワップ取引」。もともとはデリバティブ取引の一種として、株式や債券を中心に、より便利に、よりリスクをヘッジして投資できるよう考え出された投資手法である。より高度な投資手法を学ぶため、あらためてスワップ取引について、その特徴、メリットとデメリットを整理し理解を深めたい。話題の仕組債など、身近な金融商品を例に解説し、個人投資家が知っておくべきリスクについて解説する。

目次

スワップ取引とは?

スワップ取引とは、先物やオプションと同様、金融資産(原資産)に対するデリバティブ取引の一種だ。スワップは日本語では「交換」を意味する。投資家や金融機関など相対する当事者間で、将来の一定期間に起こるキャッシュフローを交換する取引のことである。スワップ取引の基礎知識、役割などをわかりやすく説明しよう。

スワップとは?「スワップ取引」はデリバティブ取引の一種

デリバティブは日本語で金融派生商品ともいい、金融資産(原資産)から派生した商品という意味だ。投資家が原資産の取引を多様化するために、従来なかった新しい取引として考案され、導入された金融商品である。

主要なデリバティブ取引として「先物取引」「オプション取引」「スワップ取引」の3つの取引がある。投資家はこれらのデリバティブを導入することで、取引形態を多様化できる。

たとえば先物取引やオプション取引では、リスクヘッジができるショートポジション(売り持ち)からの取引や、元本相当の手元資金が不要なレバレッジをかけた取引などが可能だ。

そしてスワップ取引では、将来の一定期間に起こるキャッシュフローを交換できる。たとえば金利のスワップ取引では、変動金利を固定金利に交換できるため、金利の変動をヘッジできる。

デリバティブ取引の導入で、原資産への投資だけでは対応が不可能だった取引が可能となった。金融、財務手法は高度化し、投資リスクの軽減など、顧客の様々なニーズに対応できるようになったのだ。

スワップ取引とは? なぜスワップ取引が必要なのか?

スワップ取引とは、投資家や金融機関など相対する当事者間において「将来の一定期間に起こる、価値が等価であると考えられる2つのキャッシュフロー」を交換する取引であり、両者が合意した条件のもとで支払い・受け取りを行う。金利を対象とする金利スワップや、異なる通貨を対象とする通貨スワップなどがその代表だ。

たとえば、A社が「固定金利」でお金を借りており、B社が「変動金利」で借りているとする。A社は「これから金利はきっと下がる」と見通していて、B社は「金利がずっと変わらない」と見通している。この見通しに基づいて、A社とB社で「固定金利」と「変動金利」を交換するのが金利スワップ取引だ。スワップ取引によって、当事者同士で金利の見通しに則ってポジションをヘッジすることが可能となる。

スワップを理解するための基礎用語

スワップ取引を理解することは簡単ではない。スワップの理解を進めるために必要な主な用語を、まずは覚えておこう。

・キャッシュフロー

企業の活動、金融取引における実際の現金の流れのこと。

・金利スワップ

スワップ取引の代表的な取引のひとつ。同一通貨間で「変動」「固定」など異なる種類の金利の、将来におけるキャッシュフローを交換する取引。

・通貨スワップ

スワップ取引の代表的なひとつ。金利スワップと違い異なる通貨間で異なる種類の金利の、将来におけるキャッシュフローを交換する取引。

・クーポンスワップ

通貨スワップのひとつ。通貨スワップの中でも元本交換をせず異なる通貨の金利部分の交換のみを行う取引。

・想定元本

デリバティブ取引で設定された名目上の元本のこと。金利スワップでは、金利を計算するために使われる。

・スワップポイント

FXにおける、交換する通貨同士の受取金利と支払金利の差。

・エクイティスワップ

株式(エクイティ)のパフォーマンスと金利を交換する取引。広義のスワップ取引にあたる。

スワップの種類

前述のとおり、代表的なスワップ取引として「金利スワップ」と「通貨スワップ」がある。これらに加えて、通貨スワップの一種である「クーポンスワップ」や、広義のスワップ取引にあたる「エクイティスワップ」が存在する。各スワップについて具体的に説明していこう。

金利スワップとは?

金利スワップとは、同一通貨間で異なるタイプの金利を交換する取引である。先に挙げた例のような、変動金利と固定金利の交換がその典型例だ。

この取引では元本の交換はない。金利計算の際には想定元本を使い、金利のキャッシュフローだけを交換する。固定利付債の固定金利部分と、変動利付債の変動金利部分を切り離して交換する。

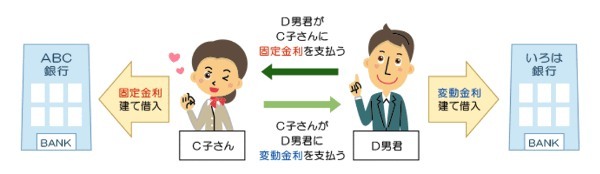

▽金利スワップ取引の概要

画像の例では、固定金利建てで借入を受けており金利上昇のリスクを避けたい投資家(C子さん)と、変動金利建てで借入を受けており金利下落のリスクを避けたい投資家(D男君)が、それぞれのキャッシュフロー(金利)を(一定の期日で)交換する契約を結んでいる。これが金利スワップ取引である。

金利スワップが活用される例としては、グローバルで活躍するような大企業の資金調達が挙げられる。そのような企業は調達金利が低いため、低金利の時に金利の低い通貨の変動金利建てで融資を受け、その後に固定金利にスワップすることで、最初から固定金利で資金調達をするより調達コストを下げることが可能な場合が多い。

通貨スワップとは?

金利スワップが同一通貨間で行われるのに対し、異なる通貨間で将来の金利と元本を交換するスワップ取引を通貨スワップという。

たとえば、日本企業がドル建て債券を購入した場合、利息と償還元本はドル建てであるため、為替リスクがある。

このとき、通貨スワップ取引で「ドル建ての利息」と「円建ての利息」、そして「償還金のドル」と「円の元本」のキャッシュフローを交換すれば、為替リスクはヘッジできる。実質的に、円建て債券を保有したのと同じ効果を生み出すのだ。

クーポンスワップとは?

クーポンスワップは、通貨スワップの一種である。通貨スワップが、利息のキャッシュフローと元本いずれも交換する取引であるのに対し、元本交換をせずに通貨の異なる利息のキャッシュフローだけを交換する取引である。

元本が円、クーポンが外貨という「リバースデュアル債」や、払い込みは円で、利息と保険金は外貨になる「外貨建て保険」などのヘッジに利用される。

エクイティスワップとは?

エクイティスワップとは、特定の株式の売買損益(もしくは株価指数のパフォーマンスに連動して生じる一定期日後のリターン)と、事前に決められた金利とを交換する取引である。「株価スワップ」「株価インデックス・スワップ」とも呼ばれる。

具体的な例として、日経平均のエクイティスワップについて説明しよう。これは、1ヵ月後の日経平均を対象に、そのパフォーマンスから得られる利益(リターン)を金利とスワップする取引である。想定元本は100万円。1ヵ月の金利は2%(市中金利は1%)で、今の日経平均が20,000円とする。

スワップの売り手は、金利を受け取り、日経平均のパフォーマンスを支払う。1ヵ月後の日経平均が21,000円だった場合、日経平均のリターンはプラス5%。想定元本は100万円なので、リターン5万円を払って金利2万円を受け取り、トータルで3万円の支払いとなる。

日経平均が19,000円だった場合、リターンはマイナス5%なので5万円を受け取る。金利2万円とリターン5万円を合わせて利益は7万円だ。

スワップの売り手は、日経平均が上がりさえしなければ、少なくとも金利受け取り分の利益が得られることになる。

売り手がすでに株をたくさん持っている企業だとすれば、日経平均が上がった場合は持株の評価が上がるので、株を売ることで支払い費用を捻出することもできるだろう。つまり、今回のようなエクイティスワップを売れば、持株の値下がりリスクをヘッジしながら、保有資産の有効活用ができるわけだ。実際に、エクイティスワップの売り手になるのは、持株の多い金融機関などが多い。

スワップの買い手が得られる損益は、売り手の逆だ。金利を払い、日経平均のパフォーマンスを受け取る。

1ヵ月後の日経平均が21,000円だった場合、金利2万円を支払い、リターン5万円を受け取り、トータルは3万円の受け取りとなる。日経平均が19,000円だった場合、金利2万円とリターン5万円を合わせて7万円を支払う。

このケースにおける買い手のメリットは、想定元本を払うことなく、金利の支払いだけでリターンを狙えることだ。日経平均が上がると考える投資家は、こうしたスワップを利用することでレバレッジをかけた効率的な投資ができる。

また、エクイティスワップは、金利とリターンをスワップする契約であり、形態としては債券にあたる。会社の会計上や税務上の都合で株式を買うことができない企業にとっては、エクイティスワップで株式投資と同じ効果を狙えることがメリットとなる。

身近な例でスワップを理解しよう

スワップは身近な金融商品でもよく使われている取引手法だ。スワップの代表例として、「FXの金利スワップ」について解説しよう。

FXの取引で行う金利スワップ

FX取引とは、異なる2ヵ国の通貨を扱う金融商品だ。FXでは、たとえば将来ドル高(円安)になると見込んでいる場合、日本円を売って米ドルを購入することで利益を狙う。実はこのとき、通貨の交換だけでなく金利の交換も行われているのだ。通貨によって金利が違うため、通貨を交換すると金利を交換することになる。

たとえば、日本円の金利が1%、米ドルの金利が3%だとする。日本円を売って米ドルを購入する場合、米ドルの金利3%を受け取れるが、売った日本円の金利1%を払わなくてはならない。このスプレッド(金利差)にあたる2%が「スワップポイント(金利差調整額)」である。

つまり、低金利通貨を売って高金利通貨を買うとスワップポイントを受け取ることができる。逆に高金利通貨を売って低金利通貨を買うと、スワップポイントを払う必要がある。

クレジット・デフォルト・スワップ(CDS取引)

クレジット・デフォルト・スワップ(CDS)取引については身近な例とは言えないが、金融機関同士の相対取引で多く取引されている金融商品なので紹介しておこう。

CDSとは、債券を発行する企業(発行体)の信用リスクを対象とするデリバティブ取引の一種だ。債券を保有する投資家(金融機関)が債券の権利を移転することなく(保有したまま)、発行体の信用リスクのみを他の金融機関に移転するスワップ取引である。

信用リスクとは発行体が倒産して、利払いや償還ができなくなるデフォルト(債務不履行)リスクのことだ。信用リスクの高い企業の債券は、通常利回りが高い。そういった債権の信用リスクをヘッジするためにCDS取引が用いられる。

投資家はCDSを買って債券の信用リスクを売り手に移転することで、発行体がデフォルトした場合でも利息や償還金などのキャッシュフローが保証される。逆にCDSの売り手は信用リスクをとることで、デフォルト時にはキャッシュフローを負担しなくてはならないが、その分信用リスクに応じた高いプレミアム料(保険料/オプション料)を毎年受け取ることができる。

スワップ取引のメリットとデメリット(リスク)

デリバティブ取引のメリットとデメリット、さらにスワップ取引のリスクについて整理しておこう。

スワップ取引のメリット:保有資産や事業のリスクをヘッジできる

金利スワップにおいては金利の変動リスクをヘッジでき、通貨スワップにおいては、為替の変動リスクをヘッジできる。これにより調達金利や輸出入のコストを抑えることが可能となり、単なる金融資産のヘッジに収まらず、企業の事業そのものに対するリスクヘッジが行える。

エクイティスワップにおいては、株価の変動リスクをヘッジできるだけでなく、株のポジションを取らずに株式投資のリターンを狙うことができる。株や株価指数への投資に制限のある法人も、スワップ取引によって株価の上昇による利益を狙えるのだ。

スワップ取引のデメリット・リスク1:損失が限定的ではない

スワップ取引とは、基本的には将来のキャッシュフローを交換する相対取引であり、受け取りと支払いが発生する。

金利スワップで説明すると、金利が低下すると予想した場合は「固定金利の支払いと変動金利の受け取り」、金利が上昇すると予想した場合は「固定金利の受け取りと変動金利の支払い」が生じる。

市況が予想と反対に動いた場合は、支払い側は損失が拡大、もしくは得られる利益が縮小するデメリットがある。通貨スワップにおいても、ドル建て債券でドルを調達し、金利も償還も円にスワップした場合、ドル安の変動リスクは回避できるが、逆に円安になった場合の得られる利益が減少する。エクイティスワップにおいても、株価や株価指数が想定に逆行した場合は損失が拡大する可能性がある。

スワップ取引のデメリット・リスク2:契約が途中で変化する場合がある

スワップ取引は基本的に相対取引であるため、損失の拡大を防ぐために特殊条項を付けるケースがある。たとえば、為替、株価などのスワップ取引に付ける条項としてノックアウト・オプション、ノックイン・オプションなどがあり、いずれもオプションの支払い方の損失が拡大するのを防ぐために用いられる。

ノックイン・オプションとは、「前もって決定された一定の期間において、原資産が一定の価格レベル(ノックイン価格)に達するとノックイン(新しい条項が発動)が発動する」という条項だ。

ノックアウト・オプションとは、「前もって決定された一定の期間において、原資産が一定の価格レベル(ノックアウト価格)に達するとノックアウト(契約の消失)が発動する」という条項である。

基本的にこうした条項はオプションの売り手(後述する仕組債においては主に債券の買い手)が損失を回避できるよう設定されたものだが、オプションの買い手に不利な条件がある分、プレミアム(オプション料)が安くなるデメリットが生じる。

いずれにしても、価格の変動で契約が変わる、契約が消滅するリスクがあるので、商品の特性とリスクをしっかり理解しておくべきだろう。

富裕層に人気の「仕組債」からスワップ取引を理解する

富裕層に人気の高利回りの債券として「仕組債」がある。年率5%~10%、中には20%以上も利回りが出るとされる債券だ。ここでは仕組債について、その仕組み、リスクについて解説する。スワップ取引の理解を深めよう。

仕組債とは?

「仕組債」とは、一般的な債券にはない特別な「仕組み」をもつ債券である。スワップやオプションなどのデリバティブを利用し、投資家や発行体のニーズに合うようなキャッシュフローを生み出す構造をもった金融商品だ。

デリバティブの様々な「仕組み」を組み合わせることで、クーポン、償還金などを、投資家や発行者のニーズに合わせて比較的自由に設定できる。

仕組債は基本的には富裕層向けで、最低購入金額が数千万円以上であることが多いが、証券会社によっては100万円単位で購入できるようだ。

利益の源泉(スワップ取引)

仕組債には様々な商品があるが、ソフトバンクなど市場の人気銘柄に転換可能な「他社株転換可能債(EB債)」や株価指数連動債の「日経リンク債」などがその代表だ。その仕組みにスワップ取引が使われている。説明していこう。

・他社株転換可能債(EB債)

EB債は、「Exchangeable Bond」の略で「他社株転換可能債」とも呼ばれる。あらかじめ決められた期日に、交換対象株式の株価がある一定価格を割っていれば、強制的に当該株式に転換されて償還される債券である。

転換される株式の銘柄はあらかじめ決められており、債券の発行体と異なるため他社株と言う。定期預金や一般的な債券などと比較して利率を高く設定することで、投資家にとっての魅力を高めている。

償還時は、株価が決められた水準(当初価格)を下回っていなければ、一般の債券と同じように投資した元本と利息を受け取る。水準を割って株式に転換された場合は、債権の額面を当初価格で割った分の株式と利息(現金償還時と同額)を受け取るため、資産が株式の価格変動リスクにさらされることになる。

EB債は、エクイティスワップを利用した金融派生商品だ。ソフトバンクEB債を例に説明しよう。これはソフトバンクのリターンと金利のエクイティスワップであり、「ソフトバンクを大量保有していて売りたい投資家(EB債の売り手)」と「目先は高金利を求めているがソフトバンクが下げた場合には押し目買いをしてもいいという投資家(EB債の買い手)」をつなぐ取引である。

わかりやすくするために、間にはいる證券会社などの金融機関を抜いて考えてみよう。ソフトバンクを売りたい投資家は、EB債を売ることでソフトバンクの「プット(売る権利)を買う」ことになる。これによってソフトバンクの下落をヘッジできるのだ。

対象的に、ソフトバンクを買ってもいい投資家は、EB際を買うことでソフトバンクの「プットを売る」ことになる。プットの売りでプレミアム料が上乗せできるので、通常の債権より高利回りになる仕組みだ。

しかし、プットの売りは対象株価が下落するとリスクは無限大である。そのリスクを避けるために、EB債では決められた値段までパフォーマンスが下がった時点で債券を株に転換してしまうのである。売りたい投資家はプットを行使することでプットの利益を確定し、買ってもいい投資家は当初の値段より下の水準でソフトバンク株を保有したことになる。

・株価指数連動債

EB債が個別銘柄を対象とした仕組債なのに対して、株価指数を対象とした仕組債が株価指数連動債である。リンク債とも言われる。

代表的なのは「日経平均リンク債」だ。日経平均が期日にあらかじめ決められた水準になるまでは、高利回りの債券であるが、日経平均がある程度まで下がれば日経平均先物になるような債券である。

これもEB債と同様に、「日本株を売りたい投資家」と「目先は高金利商品に投資しながら日経平均が下げたら買ってもいい投資家」のエクイティスワップだ。

・仕組債のノックアウト判定水準、ノックイン判定水準とは

ここまで紹介した仕組債は原則として、あらかじめ定められた判定日における対象銘柄の価格が一定の範囲内にあるかどうかで、株で償還されるか現金で償還されるかが決まる。

しかし、一般的にはリスクを避けるため、判定日前の運用期間中に一度でも対象株価が決められた水準(ノックアウト判定水準、早期償還判定水準)を上回れば、償還日より前に償還(ノックアウト、早期償還)する条項が付いている。

逆に、参照銘柄の価格が決められた水準(ノックイン判定水準)以下となれば、株に転換されてしまうことが一般的である。

仕組債のリスク

高利回りと引き換えに対象株や対象株価指数の変動リスクをとるのが仕組債の基本構造である。そのため市況によっては、高利回りが受け取れず、元本割れとなるリスクがある。

また、仕組債には金融機関やスワップハウス(デリバティブ取引を行う専門会社)の信用リスクがある。介在する金融機関にデフォルト(債務不履行)などが発生した場合には損失が生じる可能性があることにも留意したい。

まとめ:リスクを踏まえて投資に多様性を取り込もう

デリバティブは原資産の取引を多様化するために生まれた金融商品である。デリバティブを活用し、取引することで、原資産の価格変動に対するヘッジ、原資産の下落時の収益化(空売り)、レバレッジ取引などが可能になった。

デリバティブ取引の中でもとくにスワップ取引を活用することで、金利、通貨、信用リスクなど、様々なリスクをヘッジできる。スワップ取引は投資や財務戦略を近代化、高度化する役割を担っており、もはや金融機関にとっては欠かせないツールである。

個人投資家にとって身近な例としてはFXがある。また個別銘柄や株価指数のエクイティスワップなどを活用した仕組債や投資信託は、高利回りであることから富裕層などに一定の人気を得ている。スワップ取引は、個人の投資の多様化のためにも欠かせないツールである。

しかし、スワップ取引などのデリバティブ取引には、損失が限定的でないことや、買い手に不利な特殊条項が追加されがちなことなどのリスクもある。商品の特性をしっかり理解した上で活用したい。