不動産の相続が発生すると、場合によってはトラブルに発展することがある。しかし、トラブルになる原因を事前に把握し、回避のための対策をしっかりと考えておけば避けられるのも事実だ。本記事では、不動産の相続におけるトラブルの傾向や事例を紹介しながら、巻き込まれないための対策についても解説していく。

40〜50代になったら考えるべき親の遺産相続

自分が40~50代になると親はさらに高齢になるため、遺産相続について考えておきたいところだ。なかには「親が存命のうちに相続の話をするのは気が引ける」といった人もいるかもしれないが、生前にしっかりと話し合っておかないと相続が発生してから思わぬトラブルに巻き込まれる可能性がある。

詳細は後述するが、トラブルを避けるために分けやすい資産構成にする場合は、生前のうちに「どのような資産内容に変えるのか」について決めておくことが必要だ。特に、不動産は有価証券と異なり急に売却することは難しいため、親の方針を早めに確認しておいたほうがよいだろう。

国税庁のデータで見る相続の実態

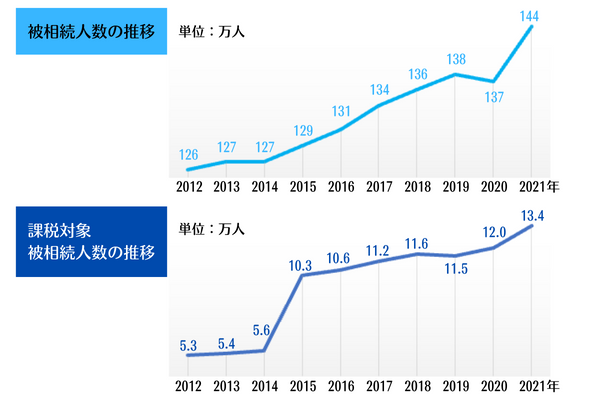

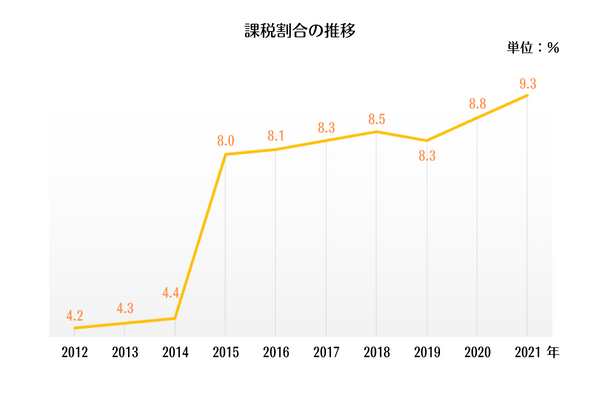

国税庁によると、2021(令和3)年に亡くなった人は143万9,856人であった。そのうち相続税の課税対象になったのは13万4,275人で全体の約9.3%にすぎない。被相続人(亡くなった人)一人あたりの課税価格は約1億3,835万円と意外に多い。税額は一人あたり約1,819万円であった。

相続する資産の内訳は、現金・預貯金が34.0%と最も多く、土地33.2%、有価証券16.4%が続いている。

上記データにあるように、相続したとしても相続税を支払っているのは9.3%で2012(平成24)年に比べて倍以上になってはいるものの、9割の人は相続税が課税されていない。しかし、トラブルは相続税の有無にかかわらず起こりえる。そのため、あらかじめトラブルになる要因と、回避するための対策を把握しておくことが肝要だ。

不動産相続でよくあるトラブルの傾向

不動産相続のトラブルには、どのような傾向があるのだろうか。ここでは、よくある3つトラブルのケースを紹介する。

遺産の内容に問題があるケース

トラブルになる可能性が高いのが、分けやすい現金・預貯金が少なく遺産の大半を不動産が占めるケースだ。例えば、相続財産が賃貸アパートのみの場合、「入居者が多く盛況なので経営を引き継ぎたい相続人」と「売却して現金で分けたい相続人」の間で意見が対立することが考えられる。

また、相続後に被相続人の借金が発覚するケースもあるため、注意したい。相続人同士で借金の押し付け合いになる恐れがあるため、生前に借金の有無を確認しておくとよいだろう。

相続人に問題があるケース

相続人の一人が親と同居していた場合は注意したい。例えば、必要な生活費以外に車や貴金属などを親の預貯金を取り崩して購入していたとすれば、相続人の間でトラブルになる可能性が高い。

また、被相続人への貢献度の高さを根拠に他の相続人よりも多い資産の相続を主張する相続人が出てくることも考えられる。親の介護をしていた場合などが典型的なケースだ。この場合、介護していた期間に応じて1年ごとにいくらなどルールを決める必要があるだろう。なお、相続人の配偶者が介護をしていた場合は特別寄与が発生するケースもある。

被相続人に問題があるケース

複数の相続人がいるにもかかわらず、一人の相続人に偏って遺産を相続させようとすると大きなトラブルに発展しかねない。そうならないためにも生前に話し合っておくことが大切なのだ。

また、被相続人が結婚と離婚を数回繰り返した場合も要注意である。なぜなら家族関係が複雑になり、相続人の数も増える可能性が高いからだ。相続人同士であっても血縁関係がないケースもあり、ドラマに出てくるような相続争いになる可能性もあるだろう。

不動産相続のトラブル事例

では、具体的にどのようなトラブルがあるのか、不動産相続のトラブル事例を見てみよう。

事例1:相続した一戸建てを賃貸したまではよかったが、売却でトラブルになったケース

賃貸に出すのは多数決で決められるが、「売却に際しては相続人全員の賛成が必要」という規定がある。結局、1年近くトラブルが続いた末にようやく長男が了承して、かろうじて売却することができた。

不動産を共有名義にすることの難しさを表す典型的な例といえるだろう。

事例2:そもそも不動産登記(名義変更)がなされていない不動産を相続したケース

司法書士報酬だけでなく相続関係者の了承を得るために弁護士費用もかかり、相続登記を失念することの高い代償を払う結果となった。

2023年2月時点で相続登記は義務化されていないが、2024年4月1日からは相続登記の申請が義務化される。2024年4月以降は、相続登記の申請を怠ると過料が科される可能性があるため、十分に注意しておきたい。

事例3:不動産のみを相続した人が相続税を預貯金から支払うことになりトラブルになったケース

そこで、長男は長女と次男に支払う相続税相当の金額を負担してくれるように頼むことにした。しかし「長男の不動産価値のほうが高いから自分たちが負担するのはおかしい」と拒否され、トラブルに発展。長男は、父親が遺した区分マンションの賃貸経営を引き継いで家賃収入を得たいと母親に相談し、結局兄弟間の争いになるのを危惧した母親が相続税相当額を負担する形で決着した。

相続財産に不動産が含まれていると相続財産を公平に分けにくいことが分かる事例といえるだろう。

※相続税は原則現金で納めることが必要(延納で現金納付が難しい場合は物納も可能)

不動産相続トラブルに巻き込まれないための対策

不動産相続でトラブルに巻き込まれないためには、主に以下の対策をとるのが有効といえる。

生前から親族会議で相続について話し合う

先述したように、トラブルを避けるために最もやっておきたいことは、生前から親族会議で相続について話し合っておくことだ。資産内容が現金や預貯金だけなら法定相続分で分割すればよいため、トラブルになりにくいだろう。しかし、不動産が含まれていると処分方法を巡って共同相続人の思惑が交錯する場合がある。

なぜなら「賃貸物件の経営をそのまま引き継いで家賃収入を得たい」「物件を売却して現金で分けたい」など相続人の思惑が異なる可能性があるからだ。話し合いの結果、決定したことをもとに被相続人の了解を得られれば遺言書を作成しておいたほうがトラブルに発展しにくいだろう。

なるべく分けやすい資産構成にしておく

相続させたい資産を分けやすい構成にしておくことも有効な方法だ。例えば、相続財産が一棟物件のみの場合は分割しにくいため、共有名義で登記し賃貸経営を続けるケースもあるだろう。ただし共有名義にすると賃貸経営をやめたい場合、全員の同意がないと売却できないためトラブルに発展する可能性がある。

この場合は、例えば生前に一棟物件を売却して区分所有物件を複数購入しておくと分けやすくなるだろう。名義も単独になるため、処分方法は各相続人の判断に任せることができる。

公正証書遺言を作成しておく

有料になるが、公正証書遺言を作成しておくとトラブル防止に役立つ。公正証書遺言とは、公証人が関与して作成する遺言書を指す。遺言書は、原本を紛失すると執行されないが、公正証書遺言の原本は原則20年間公証役場に保存される。

公正証書遺言を作成するために、あらかじめ遺言書の内容を整理しておくとよい。遺言書には、誰に何を相続させるか記載するため、事前に相続資産を整理しておけば手続き時間を短縮できる。ただし、遺言の内容については公証人に相談できないため、注意したい。公正証書遺言と併せて遺言執行者も決めておくとよりスムーズに遺言を実行できるだろう。

相談できる弁護士を見つけておく

相続について相談できる弁護士を見つけておくと、いざというときに慌てなくて済む。不動産登記の手続きについては司法書士に依頼するが、トラブルに発展した場合は弁護士に解決を依頼するほうが適している。相続問題に強い弁護士を見つけるのが理想だが、親戚や友人などで相続を依頼した人がいれば、担当した弁護士を紹介してもらうのもよいだろう。

トラブル回避のために早めに相続の準備を始めることが大事

相続トラブルを回避するためには、対策を講じる意味でも早めに相続の準備を始めることが大切である。なぜなら、年齢的にも親にいつ何があってもおかしくないからだ。特に、相続税が発生するほどの資産を保有する家庭、かつ共同相続人がいる場合はトラブルになる可能性が高い。そのため、生前の親族会議であらかじめ分け方を話し合っておくことが望ましい。

相続税がかからない資産額の家庭でも不動産がメインの場合は、分割がしにくくなるため親族会議で物件の処分方法について決めておいたほうがよいだろう。骨肉の争いに発展しないようにするためにも、早い時期から準備を始め、相続人全員が納得できる気持ちのよい相続にすることが望まれる。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。