目次

本コラムでは、不動産投資初心者に向けて築古物件を経営したときのメリット・デメリットや成功するためのポイントをわかりやすく解説していく。

築古物件でも不動産投資を成功させるのに重要なポイントは以下です。

・すぐに修繕が必要か入念に確認する

・周辺の入居ニーズや環境をリサーチする

・入居者募集が得意な管理会社に依頼する

・修繕やリフォームに関する知識を身に付けておく

・長期的な収支シミュレーションを行う

築古物件とは?築年数はどれくらい?

建てられてから一定の年数が経過した建物を築古物件と呼ぶ。どれくらいの築年数の物件を指すのかに関しては、明確な定義はない。しかし一般的には、築30年以上が「築古物件」と呼ばれている。

なお築古の対義語である築浅についても定義はなく、一般的に築5~10年未満の物件が「築浅物件」と呼ばれている。

築古物件には、さまざまなメリットがある一方でデメリットもたくさんある。両方を十分に比較しながら築古物件で不動産投資を行うか否かを慎重に判断することが大事だ。

なお、国土交通省の「築後30、40、50年以上の分譲マンション戸数」によると、築30年以上のマンション数は今後、下表のように増えていくと推測されている。

<築後30、40、50年以上の分譲マンション戸数(2021年時点)>

単位:万戸

| 築30年~ 40年未満 |

築40年~ 50年未満 |

築50年~ | 合計 | |

| 2021年末 (現在) |

133.5 | 94.5 | 21.1 | 249.1 |

| 2026年末 (5年後) |

161.9 | 109.3 | 60.4 | 331.6 |

| 2031年末 (10年後) |

176.3 | 133.5 | 115.6 | 425.4 |

| 2041年末 (20年後) |

163.0 | 176.3 | 249.1 | 588.4 |

※戸数は当該年時点の数値

※現在の築50年以上の分譲マンションの戸数は、国土交通省が把握している築50年以上の公団・公社住宅の戸数を基に推計した戸数。

※5年後、10年後、20年後に築30、40、50年以上となる分譲マンションの戸数は、建築着工統計等を基に推計した2021年末時点の分譲マンションストック戸数及び国土交通省が把握している除却戸数を基に推計したもの。

出典:国土交通省「築後30、40、50年以上の分譲マンション戸数」※この先は外部サイトに遷移します。より株式会社ZUU作成

築古物件で不動産投資をするメリットとは?

まずは、築古物件で不動産投資をするメリットを列挙してみよう。

メリット1.物件価格が安い傾向である

一般的に同じエリア・間取り・グレードなら新築・築浅の物件よりも築古物件のほうが価格は安い傾向にある。これを考慮すると「投資総額を抑えたい」と考える人に築古物件が向いている。

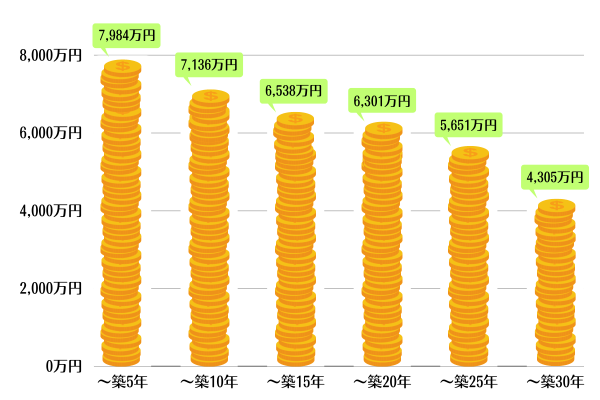

レインズの「首都圏中古マンション・中古戸建住宅地域別・築年帯別成約状況【2023年01~03月】」によると、築年帯が古くなるごとに価格も下がっていることがわかる(下図参照)。

<東京都の中古マンション築年帯別価格>

メリット2.高利回りを期待しやすい

前述のように築古物件は価格が安い傾向のため、高利回りで運用しやすい。なぜなら表面利回りの計算式は「年間賃料収入÷物件価格×100」で算出するからだ。物件価格が安くなればその分、高利回りになりやすい。

具体例として、年間家賃収入960万円(月額家賃8万円×10戸×12ヵ月)と仮定し、物件価格別に表面利回りを試算してみよう。

<価格が異なる物件の表面利回り比較>

| 物件価格 | 計算式 | 表面利回り |

| 1億2,000万円 | 960万円÷1億2,000万円×100 | 8.00% |

| 2億3,000万円 | 960万円÷2億3,000万円×100 | 4.17% |

| 3億円 | 960万円÷3億円×100 | 3.20% |

ただし築古物件は、価格だけでなく家賃相場も新築・築浅の物件に比べて低い傾向がある(下表参照)。築古物件だからといって必ず高利回りになるわけではない。

<東京都の民間借家(非木造)の平均月額家賃>

単位:円

| 住宅の建築の時期 | 1畳当たり家賃 (共益費・管理費を含む) |

ワンルーム(29㎡)の家賃 (共益費・管理費含む)※ |

| 2016~2018年9月 (約築4〜7年) |

7,409 | 118,544 |

| 2011~2015年 (築8〜12年) |

7,432 | 118,912 |

| 2006~2010年 (築13〜17年) |

8,032 | 128,512 |

| 2001~2005年 (築18〜22年) |

7,246 | 115,936 |

| 1996~2000年 (築23〜27年) |

6,007 | 96,112 |

| 1991~1995年 (築28〜32年) |

5,605 | 89,680 |

| 1981~1990年 (築33〜42年) |

5,417 | 86,672 |

| 1971~1980年 (築43〜52年) |

5,211 | 83,376 |

| 1951~1970年 (築53〜72年) |

4,983 | 79,728 |

| 1950年以前 (築73年以上) |

5,109 | 81,744 |

※ワンルーム(29㎡)=16畳として換算

出典:総務省「平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計」※この先は外部サイトに遷移します。より株式会社ZUU作成

メリット3.減価償却による節税効果が期待できる

築古物件は、新築・築浅の物件と比べて法定耐用年数が短くなるため、1年あたりの減価償却費の割合が高くなる。つまり「効率的に減価償却費を計上して不動産所得を抑えたい人向き」ということだ。以下が中古物件の法定耐用年数の計算式である。

*簡便法による耐用年数の算定方法

参考:国税庁※この先は外部サイトに遷移します。「No.5404 中古資産の耐用年数」

例えば、築年数ごとにRC造マンション(新築時の法定耐用年数47年)の場合の法定耐用年数を算出してみよう。

| 築年数 | 計算式 | 法定耐用年数 |

| 築15年 | 47年-15年+15年×20%=35 | 35年 |

| 築36年 | 47年-36年+36年×20%=18.2 | 18年(1年未満は切り捨て) |

| 築42年 | 47年-42年+42年×20%=13.4 | 13年(1年未満は切り捨て) |

法定耐用年数が異なることで節税額がどれくらい変わるのか、詳しく知りたい方は以下の記事を参考にすると良いだろう。

【関連記事】不動産投資の節税効果を最大化させる「減価償却」の仕組み

築古物件で不動産投資をするデメリットとは?

次に築古物件で不動産投資をするデメリットを確認してみよう。

デメリット1.購入後に修繕費用がかさむ可能性がある

築古物件は、新築・築浅の物件と比べて修繕費用がかかりやすい。室内の床材や水回り、住宅設備をはじめ外壁、建物構造、給排水設備なども老朽化している可能性がある。特に過去の所有者がメンテナンスに力を入れていない場合は、購入直後にまとまった修繕費用が必要になる可能性があるため、注意が必要だ。

具体的に、どれくらいの修繕費用が発生するのか、国土交通省の「民間賃貸住宅の計画修繕ガイドブック」を参考に見てみよう。

<築年数ごとの一棟あたりの修繕費用の目安>

| 築年数 | 一棟あたりの修繕費用の目安 | |

| RC造10戸(1K) | RC造20戸(1LDK~2DK) | |

| 5~10年目 | 約70万円 | 約170万円 |

| 11~15年目 (大規模修繕1回目) |

約460万円 | 約1,090万円 |

| 16~20年目 | 約180万円 | 約460万円 |

| 21~25年目 (大規模修繕2回目) |

約900万円 | 約2,320万円 |

| 26~30年目 | 約180万円 | 約460万円 |

※税制上の耐用年数は、RC造の場合、47年とされています。

※長期修繕計画および上記のイメージは、(公財)日本賃貸住宅管理協会「賃貸住宅版長期修繕計画案作成マニュアル(改訂版)」等を参考に作成したものです。個別の物件によって、具体的な時期や金額は異なります。

出典:国土交通省「民間賃貸住宅の計画修繕ガイドブック」※この先は外部サイトに遷移します。より株式会社ZUU作成

上記の通り、1回目と2回目の大規模修繕費用を比べると、2回目はほぼ倍の金額が発生することがわかる。上記には記されていないが、築古物件と言われる30年目以降の大規模修繕3回目では、さらに大きな額がかかると考えられる。また、こちらはあくまで目安の金額となるため、物件の老朽化によっては、上記の表よりも大きな額が必要となる可能性もある。

こういった事情を踏まえると初期費用を支払った後でも十分な手元資金がない人には築古物件は不向きといえる。

デメリット2.入居者の募集に時間がかかる可能性がある

築古物件は、長期空室になりやすい。なぜなら外観やインテリア、住宅設備などが古いため、新築・築浅と比べて物件としての魅力に欠けることが多いからだ。ただし、築古物件でも以下のような条件を満たせば入居者のニーズを喚起することができるだろう。

・管理が行き届いている

・適切な賃料に設定されている など

デメリット3.耐震性で不安が残る

築古物件は、耐震性が劣りやすい。特に国が定めている現行の新耐震基準以前の物件は、耐震性で不安が残る。旧耐震基準の対象となるのは、建築確認通知書の交付年月日が1981(昭和56)年5月31日以前になっている建物だ。出典:(公財)全日本不動産協会「アスベストや耐震診断の重要事項説明」

旧耐震基準と新耐震基準を比べると「震度5強程度の地震でほとんど損傷しないことを検証する」という点は変わらない。しかし震度6強以上になると以下のような違いがある。

| 旧耐震基準 | 震度5強程度に対しては、損傷しないことの検証を行う |

| 新耐震基準 | 震度5強程度に対しては、損傷しないことの検証を行う震度6強から震度7程度に対しては、人命に危害を及ぼすような倒壊などの被害を生じないことの検証を行う |

デメリット4.セキュリティが弱いことが多い

築古物件は、防犯設備が整っていないケースも多い。こういった築古物件を購入すると入居者募集の際に女性や防犯意識の高い人から敬遠される可能性もある。ただ防犯設備は、物件購入後でも整えることが可能だ。安定経営を目指すなら以下のような防犯設備を採用するとよいだろう。

・カメラ付きインターホン

・監視カメラ

・玄関扉の二重鍵

・ピッキング防止用の鍵、補助錠

・人感センサーライト

・防犯ガラス など

デメリット5.融資を受けづらい、融資条件が不利になりやすい

前提として不動産投資ローンは、金融機関ごとに審査基準が異なるが、一般的に築古物件の場合、以下のように融資審査で不利になりやすい。

・融資期間が短くなる

・高金利になる など

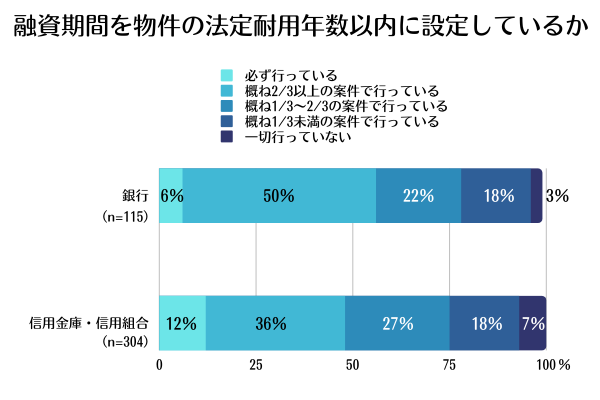

2019年に金融庁が全国の金融機関を対象に行った「投資用不動産向け融資に関するアンケート調査結果」を見てみると、「融資期間を物件の法定耐用年数以内に設定しているか」という問いに対して、以下のような回答となっている。

出典:金融庁「投資用不動産向け融資に関するアンケート調査結果」※この先は外部サイトに遷移します。より株式会社ZUU作成

「一切行っていない」と回答したのはわずか3%である。ほとんどの金融機関では法定耐用年数が融資に影響すると考えて良いだろう。

築古物件の不動産投資で成功するポイント

築古物件による不動産投資を選択する場合の成功ポイントは、以下の5つだ。

<ポイント1.契約前に物件の状態を入念に確認する>

前述したように築古物件は、購入後すぐに修繕費用が発生する可能性がある。これを考慮すると契約前に物件の状態を入念に確認するのが安全だ。その結果、修繕費用がかさみそうな場合は、この費用を含めて経営計画を立案したり購入の可否を検討したりする必要がある。修繕履歴などが残っている場合は、その資料を確認させてもらうのもよいだろう。

なお重点的に確認したい箇所の例は、以下の通りだ。(一棟物件の場合)

・共有部:エントランス、廊下、階段、エレベータなど

・室内:壁、床、水回り、バルコニーなど

*共有部・室内は内見が可能で所有者の承諾がある場合

<ポイント2.入居ニーズや周辺状況のリサーチを行う>

不動産投資を検討しているなら新築や築浅を含めたすべてのケースで入居ニーズや周辺状況のリサーチが必要だ。また築古物件は、空室リスクが高くなる可能性があるため、より綿密にリサーチを行うべきだろう。

<ポイント3.入居者募集が得意なパートナーを選ぶ>

築古物件の空室リスクを回避するには、入居者募集が得意なパートナー(仲介会社や管理会社など)を選ぶことも大事である。契約前の段階でパートナーが決まっているのが理想だ。

<ポイント4.修繕・リフォームの知識を身につけておく>

築古物件は、購入直後に修繕・リフォームが発生する可能性があるため、これらの知識をしっかり身につけたうえで購入を検討することが望ましい。特に一棟物件を経営する場合、修繕・リフォームの知識は必須だ。この部分の知識が足りないと感じる人は、以下の記事で知識を強化しよう。

【関連記事】アパート経営の修繕費はどのくらいかかる?コストを削減する方法とは

<ポイント5.購入前にシミュレーションを行う>

利回りや現時点の収支だけを見て物件を購入することは危険だ。特に築古物件は、残りの法定耐用年数が短い上に、空室などのリスクも高い。そのためローン返済や家賃収入、経費などに基づいた長期的かつ詳細なシミュレーションを確認したうえで物件を購入することが必要だ。

【関連記事】アパート経営は何年で黒字になるのか?10年目までをシミュレーション!

専用ツールで初心者でも手軽にシミュレーションが可能!

不動産投資を成功するポイントを5つ紹介したが、そのなかでも重要なのは購入前のシミュレーションだ。長期的な賃料・空室率・経費などに基づいてキャッシュフローを算出し、その結果を踏まえ以下を判断・把握することが賢明だ。

- 物件を購入するか否か

- 物件を売却するタイミングはいつか(または長期保有すべきか)

- 大規模修繕のための手元資金がどれくらい必要か など

なお専用ツールを利用すれば初心者でも手軽に不動産投資のシミュレーションができる。無料で使えるシミュレーションツールもあるため、まずは一度試してみよう。

【関連記事】30年後を見据えたアパート経営!3つの戦略と具体的な投資プランとは?

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。