要旨

大方の想定よりも深刻な景気の減速に直面

中国経済は今春以降、想定外の景気減速に直面しています。

3つのケース:「均衡成長経路」を軸に考察

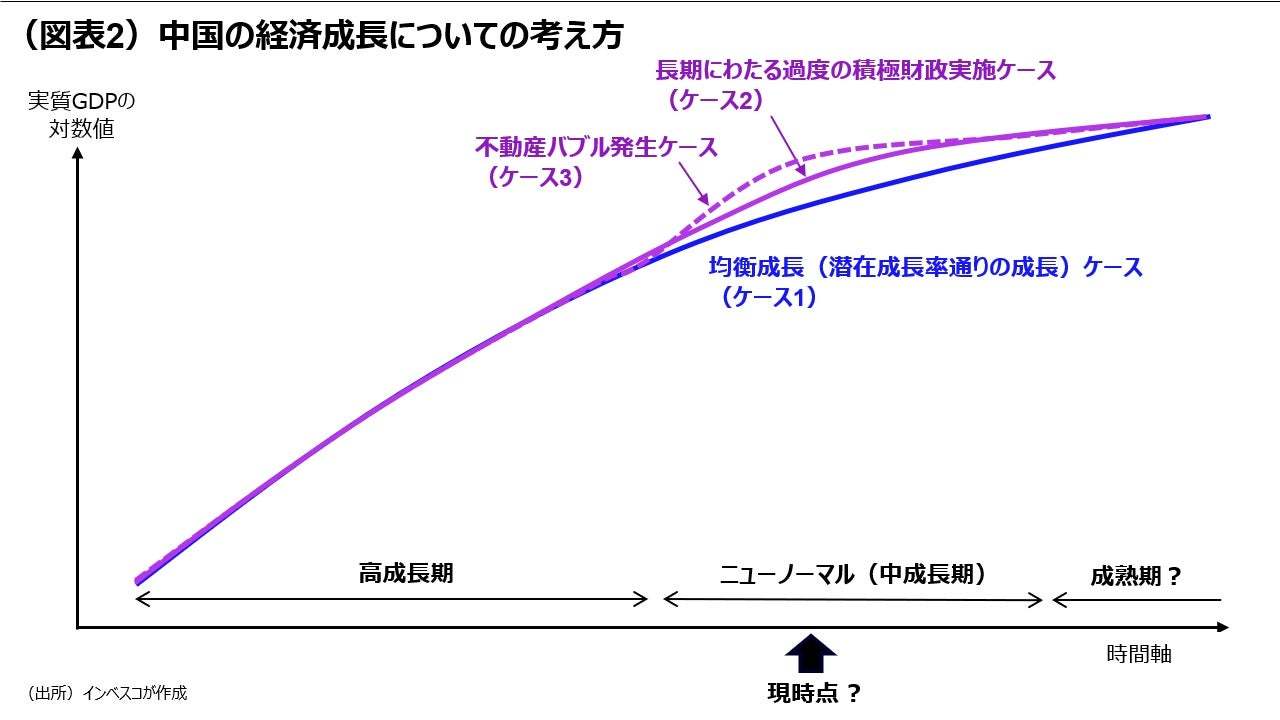

景気の減速が短期的なものか、中長期的なトレンドの変化を反映したものかについて考える上で、これまでの長期的な中国の成長経路についての評価が重要と思われます。これまでの成長経路は、均衡成長ケース(潜在成長率通りの成長であったケ-ス、ケース1)、長期にわたる過度の積極財政実施ケース(ケース2)、不動産バブル発生ケース(ケース3)の3つの可能性があると考えられます(図表2をご参照ください)。現時点ではこのうちどれに該当するかをみるうえでの確定的証拠はありませんが、これまでの動きは、ケース2の可能性を高めているように思われます。

中国の中長期的成長率が鈍化する場合の影響について

上記のうち、ケース2あるいは3が該当する場合の影響について考えると、①設備の過剰、➁雇用の過剰、➂債務の過剰—に対する中国政府の今後の対応スピードが重要です。この過剰問題に取り組むプロセスでは、中国発のデフレ圧力が生じるとともに、中国での低金利政策、人民元安政策が採用される可能性が高まるほか、中国市場へのエクスポージャーの大きい企業の株価には下落圧力がかかる公算が大きいと判断されます。

大方の想定よりも深刻な景気の減速に直面

今年4-6月期からの中国経済の減速は多くの中国ウォッチャーを驚かせてきました。春ごろまでは、ゼロコロナ政策の撤廃により、中国経済はコロナ前にみられたような、比較的高めの成長軌道に戻るという前向きの見方が中国経済についてのコンセンサスでした。しかし、4-6月期以降の中国経済は、サービス消費の力強さと、不動産分野以外の投資の底堅さが目立つ一方、世界的な製造業の在庫調整を受けて輸出は停滞、不動産投資も大きく減少、モノ消費にも力強さがみられない、という状況に直面しています。景気モメンタムは市場の想定を大きく下回って推移してきました。

これまでであれば、景気が予想外の落ち込みに直面すると、中国政府がかなり大規模な経済対策を打つのが常でした。しかし、現局面では、景気がかなり弱い割には、どちらかというと小粒の対策が中心であり、中国政府の景気対策による景気のサポート力が発揮されていません。この点について、私は政治的に重要な党大会の開催が2022年に終わったこともあり、中国政府がより保守的な財政運営に変更したとの見方をしてきましたが、これまでのところはその通りになっています。中国政府による不動産政策は、①不振に陥った不動産会社をサポートして、着工したマンションの工事を最後まで完工させる、➁住宅着工のこれ以上の下振れを回避する―という点に焦点が当てられているとみられ、大幅な規制緩和等によって不動産業を盛り上げるような政策が採用される可能性はかなり低いとみられます。中国の家計をみると、コロナ禍である程度の超過貯蓄が蓄積されたものの、賃金上昇率が低下する中、住宅価格の停滞が長引くという見方の台頭によって、これまでの借入れに対する元利金の返済負担がこれまで以上に強く意識され、消費マインドが低下している模様です。こうした状況下、企業の先行きについての見方も、これまでより悲観的になりつつあるようです。

3つのケース:「均衡成長経路」を軸に考察

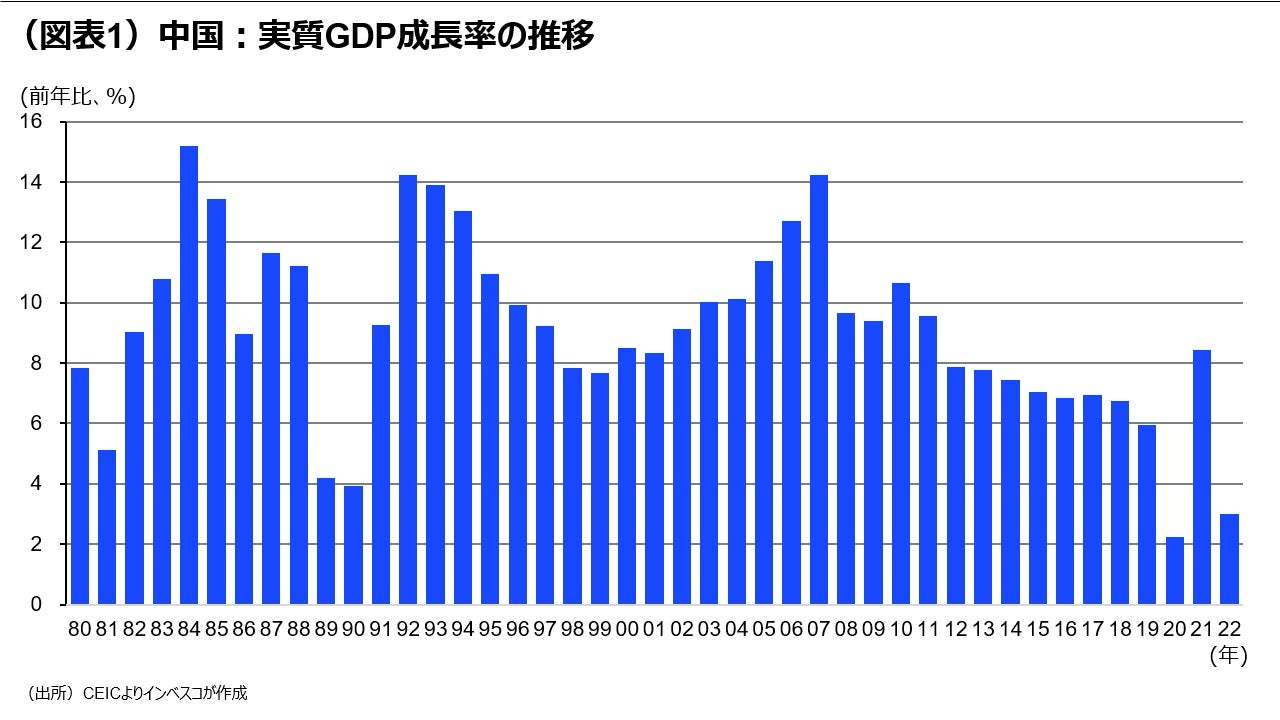

今後の景気に対する前向きな見方が弱まる中、現在の中国経済の問題が景気循環に起因するものではなく、潜在成長率の低下によって生じているのではという見方が一部でみられるようになっています。私は、これは、中国経済のこれまでの長期的な歩みを踏まえたうえで考えるべき問題であると認識しています(図表1)。この点を探るため、中国経済の成長についてのこれまでと今後の経路についての3つのケースを概念的に図式化してみました(図表2)。横軸に時間軸、縦軸に実質GDPの対数値をとり、線の傾きが成長率を反映するような図としています。

基本になるのが、中国経済の成長率が潜在成長率通りに推移したとする均衡成長ケース(ケース1)です(図表2の青い折れ線)。中国経済は改革・開放政策が本格化した1980年代以降、長期間にわたる高成長を享受しましたが、リーマンショック後に経済成長率が大きく鈍化し、ニューノーマル(新常態)と呼ばれる中成長期に入りました。習近平総書記が「新常態」という言葉を初めて用いたのは2014年のことでしたが、これは成長率鈍化という状況を追認したものと考えられます。現在の中国はこのニューノーマル期にあると位置づけられます。

さて、ここで一つの可能性として考えられるのが、リーマンショック期あたりから、中国経済が財政刺激政策の継続により、潜在成長率を上回る、つまり実力を上回る経済成長率を維持してきたというケースです。中国政府による財政政策はリーマンショック以降の15年間にわたって積極財政を維持してきました。毎年の積極財政政策は景気の強弱を反映した規模となりましたが、基調として積極財政政策が継続してきたことは確かです。これが実力以上の経済成長をもたらしてきたとするのが、長期にわたる過度の積極財政実施ケース(ケース2、紫色の実線)です。このケースが正しいとすると、企業や消費者などの経済主体は、実際には潜在成長率が低下していたにもかかわらず、高成長が続くという期待の下に生産設備や雇用を増やしてきたことになります。また、政府も、財政上の歳入や国民の所得水準に見合わない規模でインフラ投資などを増やしたと言えるでしょう。しかし、これらの需要は、ある意味で、政策や期待によって増幅された需要であり、実力に見合った需要とは言えません。このケースの下では、①設備の過剰、➁雇用の過剰、➂債務の過剰—が発生し、その解消、つまり、均衡成長経路への収れんのため、今後の中期的な成長率は、均衡成長率を下回る水準に落ち込む可能性が高くなります。

もう一つの可能性として挙げられるのが、中国において不動産バブルが既に発生していたというケース(ケース3)です。日米をはじめとする過去の経験を踏まえると、不動産バブルが生じている最中にあってこれをバブルと認識することは往々にして困難です。しかし、私が試算したところ、中国の直近3カ月における住宅の月間平均着工床面積(2023年5~8月の平均値)はコロナ前の2019年の水準の約3分の1にまで落ち込んでいます。この急激な落ち込みが、これまでのバブルによる過度な不動産投資の反動ではないかという見方を完全に否定することはできないでしょう。政府による様々な不動産市場対策が足元で実施されているにもかかわらず不動産市場の回復がみられないことも、この見方をサポートしているようにみえます。このバブル発生ケース(図表2の紫色の点線)が該当する場合には、過去のGDPは均衡経路を大きく上回って増加していた可能性が高く、積極財政で成長率が上振れていたケースよりも、今後の均衡成長経路に向けての調整経路は、中国経済にとってより厳しいものになる可能性が高いと考えられます。

現時点では、以上で示した3つのケースのうち、どれが該当するのかについての確定的証拠は得られていません。しかし、鉄鋼・非鉄金属・化学・セメントなど素材分野やEV、EV用電池などの分野での設備過剰問題が今後深まるとともに、家計債務の積み上がりによる消費の低迷、不動産投資の減少によるGDP成長率の減速、などの諸問題が今後悪化する場合は、ケース2かケ-ス3の可能性が高まると言えます。私は、直近で中国政府による財政刺激策が小規模化し、より保守的な財政運営方針に転じていることなどを踏まえると、現時点では、ケース2の可能性が徐々に高まっているように思われます。

中国の中長期的成長率が鈍化する場合の影響について

最後に、上記のケース2あるいは3が該当する場合の影響について以下で考えてみたいと思います。これらのケースでは中国経済の中期的成長率についての、これまでの想定からの下方修正は避けにくいとみられます。その場合、過剰設備・過剰債務の解消という課題に対して中国政府がどう取り組むかが重要になるでしょう。迅速に取り組めば、均衡成長軌道に向けて比較的早期の回復が期待できる一方、取り組みが遅くなれば、経済停滞が長期化する可能性が出てきます。

これらのケースでは中国の過剰設備問題がどのような形で解決されるかという点も重要です。国内での生産設備の統廃合という形になるか、他国への輸出ドライブに活路を求める動きになるかによって国内外への影響が変わってきます。後者の場合には、日本や韓国、台湾、シンガポールを含むアジア地域での素材価格への下落圧力が強まることで、中国発の世界に向けてのデフレ圧力が強まることになるでしょう。株式市場においては、中国市場にエクスポージャーの大きい企業や中国の需要減速による影響を受けやすい企業の株価には下落圧力がかかる可能性が高いと判断されます。

金融面では、中国での構造調整圧力は中国国内でのデフレ圧力を呼び、中国当局は政策金利をかなり大幅に低下させる必要が出てくるでしょう。低金利政策は、住宅ローンの債務負担が増す中で、中国の消費者マインドの維持を図る観点からも、必要になってくるでしょう。成長率の低下は外資系企業への中国への直接投資の消極化をもたらします。これが国際収支に影響するとともに、低金利政策によって中国への債券投資の魅力が低下することもあり、人民元は減価する方向となると見込まれます。国内で過剰に生産される財の輸出を促進する観点からも、人民安政策が採用されやすいと思われます。

今後、中国経済をみる上では、短期的な成長率の行方だけではなく、中長期的な成長経路の行方にも留意していく必要がありそうです。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-155

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)