目次

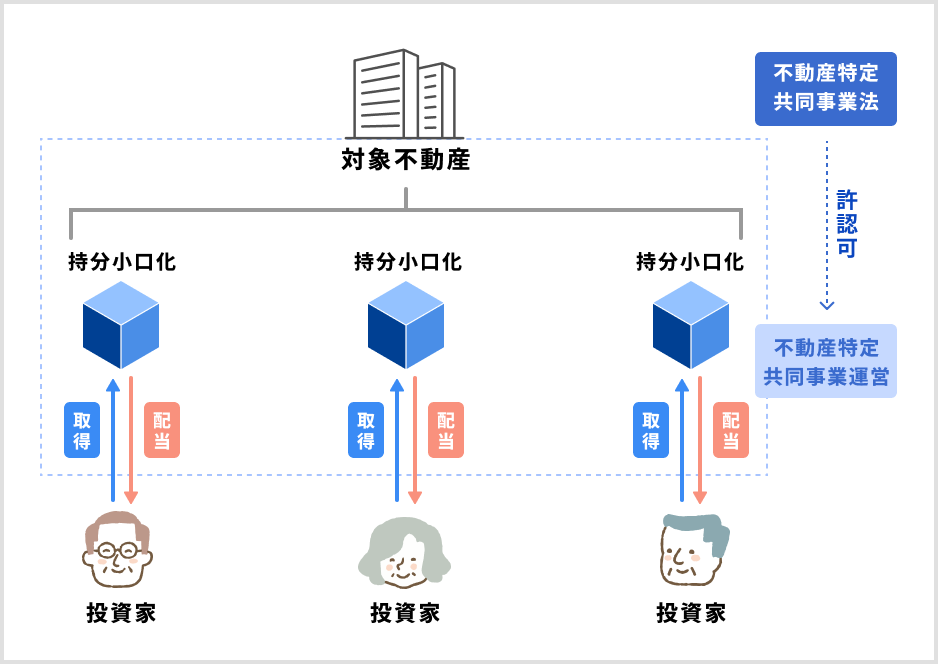

「不動産小口化商品」とは、不動産を小口化して複数の投資家に販売する商品で、比較的少額から不動産投資を始められる点が魅力です。

そんな不動産小口化商品を相続税対策に使いたいと考えている人もいるのではないでしょうか。

本記事では、不動産小口化商品で相続税を減らせる仕組みを解説します。

また、不動産小口化商品のうち相続税対策として使える種類はどれか、それぞれの不動産小口化商品がどのように違うのかについても詳しく解説します。

- 不動産小口化商品で相続税を減らせる仕組み

- 相続税対策ができる3つの不動産小口化商品

- 不動産小口化商品のメリットとデメリット

不動産小口化商品とは

「不動産小口化商品」とは、不動産を1口数万円程度から、高額なものでも1口1,000万円程度(商品、種類により異なる)に小口化して販売される商品です。

おもに立地の良い場所で高い資産価値のある物件(たとえば、都心のオフィスビルなど)が商品となります。

好立地で資産価値が高い不動産は価額や家賃の下落リスクが少なく、また利便性が高いため空室リスクも少ない良物件であることから、高額になりやすくなります。

そのため単独の出資者が購入することは難しいケースが多いといえます。

不動産小口化商品は少ない額から投資をおこなうことが可能

ただ、不動産小口化商品になっている場合は複数のオーナーが出資をおこない、出資額に応じて持分が決まるため、比較的少ない額から投資することが可能です。

対象不動産の運用益は、配当金として出資額に応じて出資者に分配されます。

種類にもよりますが、出資者は不動産事業自体にはかかわる必要がなく(事業主に任せておける)、通常の物件オーナーのように手間のかかる不動産経営などをする必要がありません。

ほかにもさまざまなメリットがあることから、手軽に低額から始められる不動産投資として注目を集めています。

ただし、不動産投資ならではのデメリットやリスクもあるため注意は必要です。

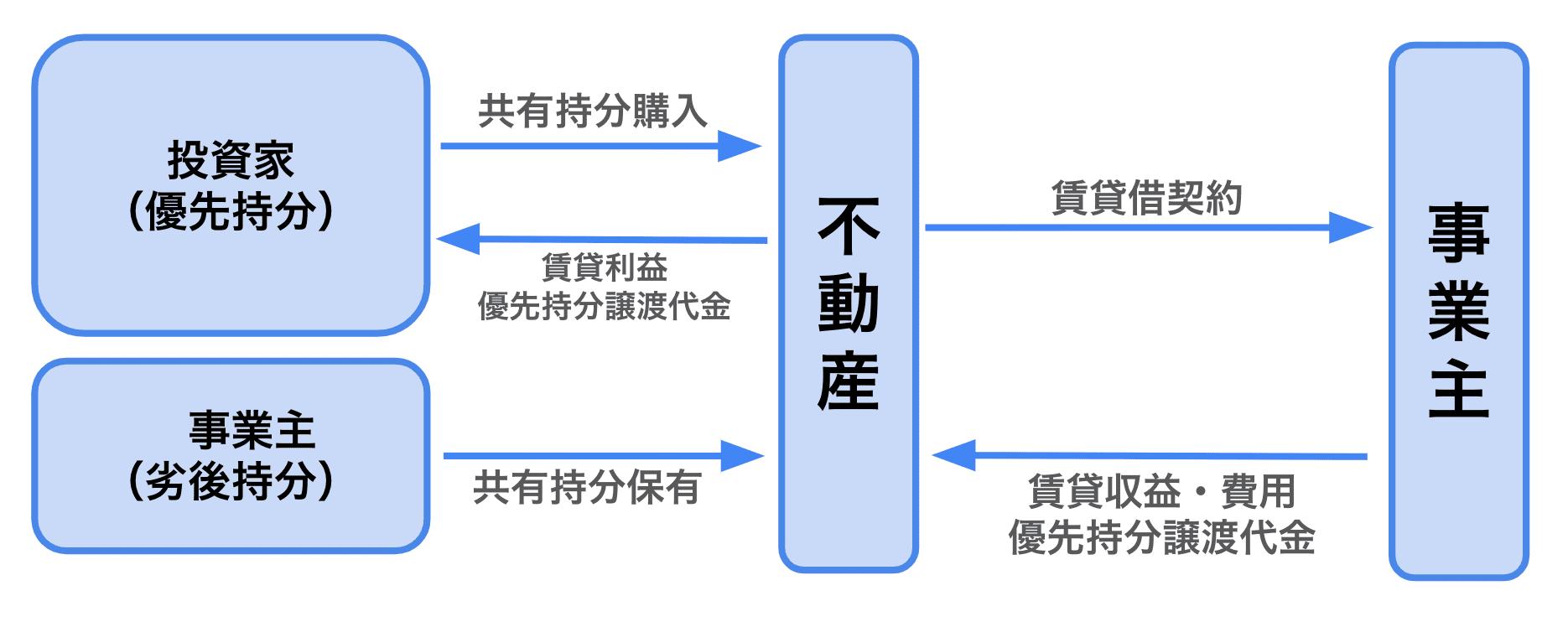

【図1】不動産小口化商品のイメージ(不動産特定共同事業法に基づくもののケース)

不動産小口化商品の種類

不動産小口化商品には、不動産特定共同事業法(不特法)に基づく「匿名組合型」「任意組合型(現金出資型と現物出資型がある)」「賃貸型」と、金融商品取引法に基づく「J-REIT(不動産投資信託証券)」「不動産信託受益権型」があります。

不動産小口化商品でも通常の現物不動産と似た扱いになるものがある

不動産小口化商品は、小口化され複数の出資者が権利を所有することが特徴です。

この中には、少額資金で不動産投資ができるだけでなく、通常の不動産と同じように相続税対策も可能なものがあります。

上で紹介した5つの種類のうち、不特法に基づく3つのうちの「任意組合型」「賃貸型」2つと、金融商品取引法に基づく「不動産信託受益権型」は、通常の不動産投資と同じように相続税対策として節税効果があります。

不動産小口化商品が相続税対策に有効となる仕組み

不動産小口化商品のいくつかの種類が相続税の節税に有効な仕組みを解説します。

また、相続税対策として注目されている背景についても詳しく解説します。

不動産小口化商品が相続税対策に有効となる仕組みとは

現金などの金融資産よりも、不動産のほうが相続税を節税できることをご存知でしょうか。

これが不動産小口化商品の一部の種類にも当てはまります。動産小口化商品は相続税対策=節税になるといっていいでしょう。

不動産投資のメリットとして、相続税対策のために不動産を活用できるという話を聞いたことがあるかもしれません。

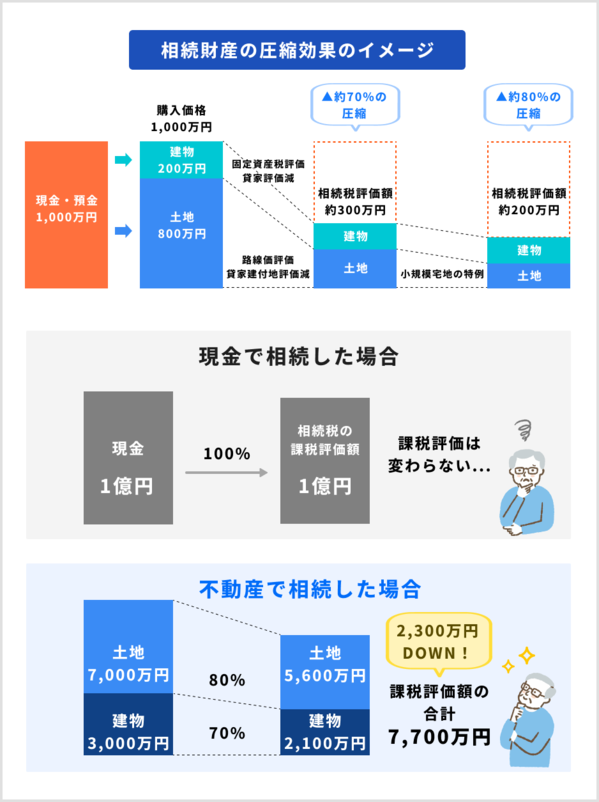

これは、同じ時価の金融資産と不動産を比較すると、不動産のほうが相続税評価額が低くなることが理由です。

不動産のほうが相続財産の評価額を圧縮できる

不動産の相続税評価額は時価(実勢価格ともいう。実際に市場に出て売買される金額のこと)より低く、現金を不動産に換えると、その分評価額が下がることになります。

つまり、現金など時価で評価される資産で持っているより、不動産に換えてしまったほうが、時価と相続税評価額の差額分だけ相続財産の評価額(相続税の基本となる金額)を圧縮できるのです。

【図2】不動産を活用した相続財産の圧縮効果(イメージ)

相続税評価額は、不動産の場合は主に路線価を用います。

路線価は時価のおおむね80%程度になるよう設定されています。

※住所によって異なるケースがあるため、正確な路線価や評価額は「路線価図・評価倍率表」を参照してください。

また居住用物件よりも賃貸物件のほうが、さらに相続税評価額の率は低くなります。

※空室の有無など稼働状況は加味されます。

ここから、相続税の節税効果を期待して、土地などの資産を多く持っている人は賃貸物件を所有し、不動産経営をおこなうケースが増えることにつながっています。

参考:国税庁 No.4602 土地家屋の評価>アパート等の貸家の評価

小規模宅地等の特例制度とは

また「小規模宅地等の特例」という制度があります。

相続や遺贈によって取得した財産について、特定の条件を満たす宅地等がある場合には、その宅地等のうち一定の面積までの部分について、決められた区分ごとの割合を適用し減額できる制度です。

「小規模宅地等の特例」は、居住用の自宅の相続税に用いられることが多いですが、事業用の不動産にも適用可能です。この制度を用いることで50%から80%の減額が可能です。

このように、「現物不動産」は相続税対策に有効です。

相続税対策ができない不動産小口化商品

一方、前述のとおり、現物不動産を小口化した「不動産小口化商品」は、相続税が節税できるものとできないものがあります。

たとえばJ-REITも「不動産小口化商品」ですが、「投資信託」扱いとなります。よって、相続が起きた場合の課税評価額は、不動産のように減額されません。

現金や株などの金融資産と同じ「時価(現金や預貯金ならば額面どおり、株は相続開始日の終値等)」で算定されることから、相続税対策としては効果が見込めないといえます。

不動産小口化商品が相続税対策として注目される背景

相続税対策の方法の一つとして、生前贈与の利用が一般的に知られています。

たとえば暦年課税制度(年間110万円までの贈与は非課税になる)を活用した贈与などです。

不動産小口化商品が相続税対策として注目されるようになった理由として、近年の制度改正によって暦年贈与の「生前贈与加算の期間」が3年から7年に延びました。

これによって、これまでよく用いられてきた「生前贈与を活用した節税」の効果が薄くなったことが挙げられます。

この制度変更により、以前と比べて生前贈与を活用した相続税対策(節税)の効果が得づらくなりました。

そのため不動産、中でも少ない資金から購入できる不動産小口化商品を活用した相続税対策に注目が集まっていると考えられます。

もちろん、資産価値の高い良物件に対して比較的少額で出資できることや、手間のかかる不動産経営の手間が不要であることも人気の理由といえるでしょう。

参考:国税庁 No.4161 贈与財産の加算と税額控除(暦年課税)

相続税対策ができる不動産小口化商品の3つの種類とそれぞれの特徴

不動産小口化商品には前述のとおり、不動産特定共同事業法(不特法)に基づく「匿名組合型」「任意組合型」「賃貸型」と、金融商品取引法に基づく「J-REIT(不動産投資信託証券)」「不動産信託受益権型」の5つがあります。

このうち、不動産特定共同事業法(不特法)に基づく「任意組合型」「賃貸型」と、金融商品取引法に基づく「不動産信託受益権型」が相続税対策に有効です。

ここではこの3つの不動産小口化商品を比較して解説します。

【図】相続税の節税効果が見込める不動産小口化商品の比較

| (1)任意組合型(*1) | (2)賃貸型 | (3)不動産信託受益権型 | |

|---|---|---|---|

| 事業主体 (不動産の帰属) |

出資者(=組合員)の共有 | 出資者の共有 | 出資者(=受益者)の共有 |

| 法的性質 (商品特性) |

組合出資持分 | みなし有価証券 | |

| 1口あたりの出資金額の目安(*2) | 1口100万円程度~ | ||

| 出資者による対象不動産の所有権 | あり(出資金額が占める割合により共有持ち分を取得)(*3) | ||

| 運用期間 | 中長期運用型 (10年以上~場合によっては数十年) |

信託契約期間が設けられる。受託者の許可がなければ、受益者側からは解除できない | |

| 所得の区分 (確定申告をする場合の区分) |

不動産所得 | ||

| 不動産取得税 | 土地・住宅:3% 事務所・店舗等:4% |

土地・住宅:3% 事務所・店舗等:4% |

投資家への課税なし |

| 登録免許税 | (金銭出資型の場合は取得時は発生しない) | 土地:1.5% 建物:2% |

不動産1つにつき1,000円 |

| 相続税の節税効果 | ・出資者は不動産(土地・建物)の所有者とみなされる ・小口化されていても現物不動産と同じように評価されるため一定の効果が期待できる |

||

| 責任の範囲 | 無限責任(出資者が損害を被ることがある) | ||

| 損失があった場合の損益通算 | 損益通算できない (国税庁参照) |

損益通算できる | 損益通算できない |

| 小規模宅地等の特例の適用 | できる | ||

| 特徴 | ・長期運用型が多い。長期間安定した収益を得たい人に向いている ・組合員として事業にも多少かかわることになる |

・流通量が少ない ・長期運用型が多い |

・流通数が少ない ・委託者・受託者どちらが倒産した場合でも信託財産は債権者の差し押さえ対象にならない ・信託報酬が発生する |

*2:商品や組合により「最低投資口数」の規定があり、それぞれに異なるため、一般的な傾向を示している。

*3:「金銭出資型任意組合」の場合、登記簿上の名義人は各組合員による共有名義とはならない(業務を執行している役員の名義となる)。しかし「組合の共有財産」であり、出資した投資家の「不動産」と見なされる。そのため不動産取得税や登録免許税がかかるほか、売買時には譲渡所得扱いとなり課税されるなど、通常の不動産と同じ扱いになる。

(1)任意組合型の特徴

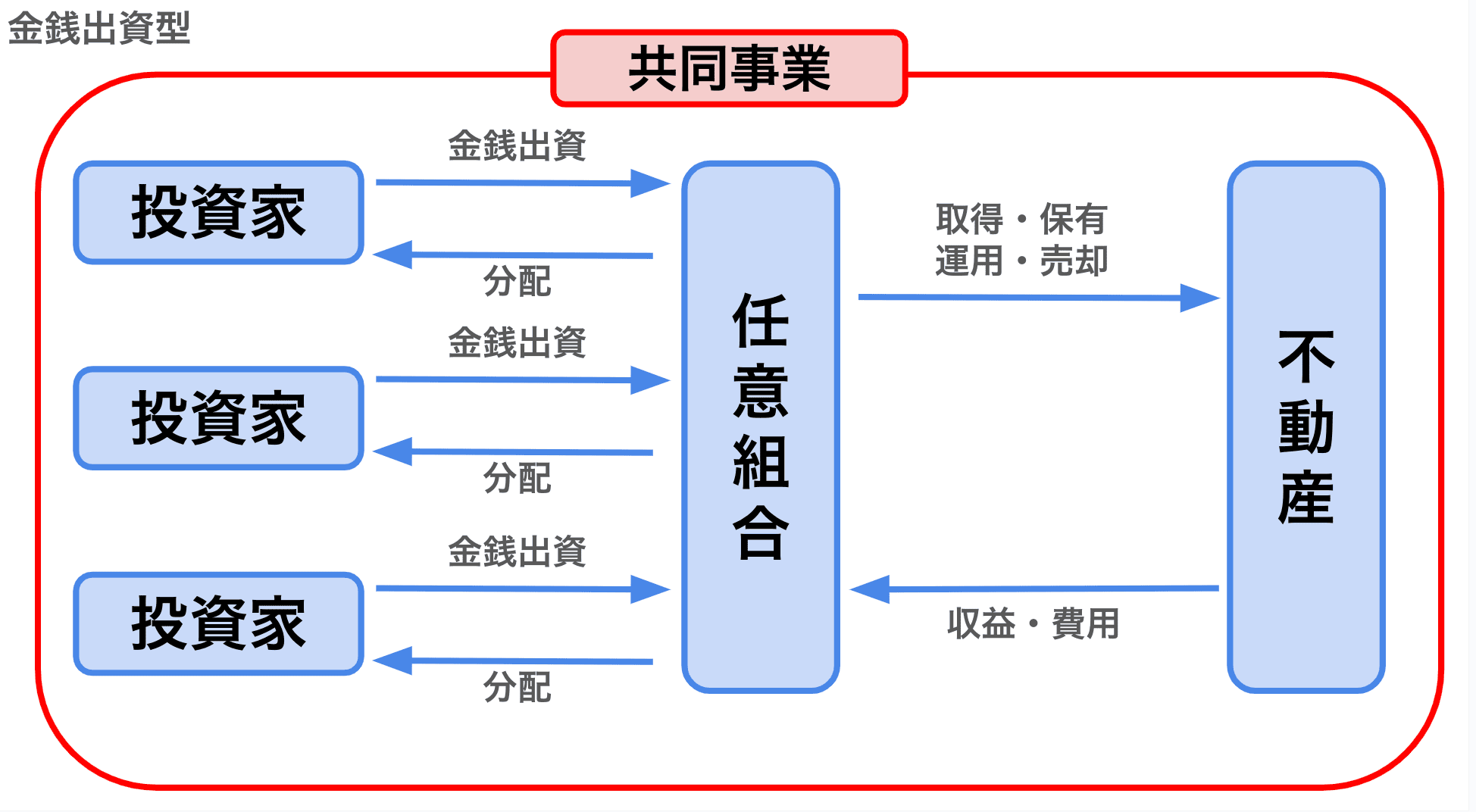

投資家が組合員となり、組合が不動産事業をおこないます。その利益を組合員に分配する形態です。

出資者はその不動産の所有者とみなされます。また組合員として不動産事業に関わります。

実際に不動産を所有しているとみなされるため、不動産所得税や登記費用、取得費など税金や費用がかかります。その分、現物不動産投資と同様、相続税の節税効果があります。

万が一損失が出た場合は、出資者自身にも持分割合に応じた無限責任が発生します。

(2)賃貸型の特徴

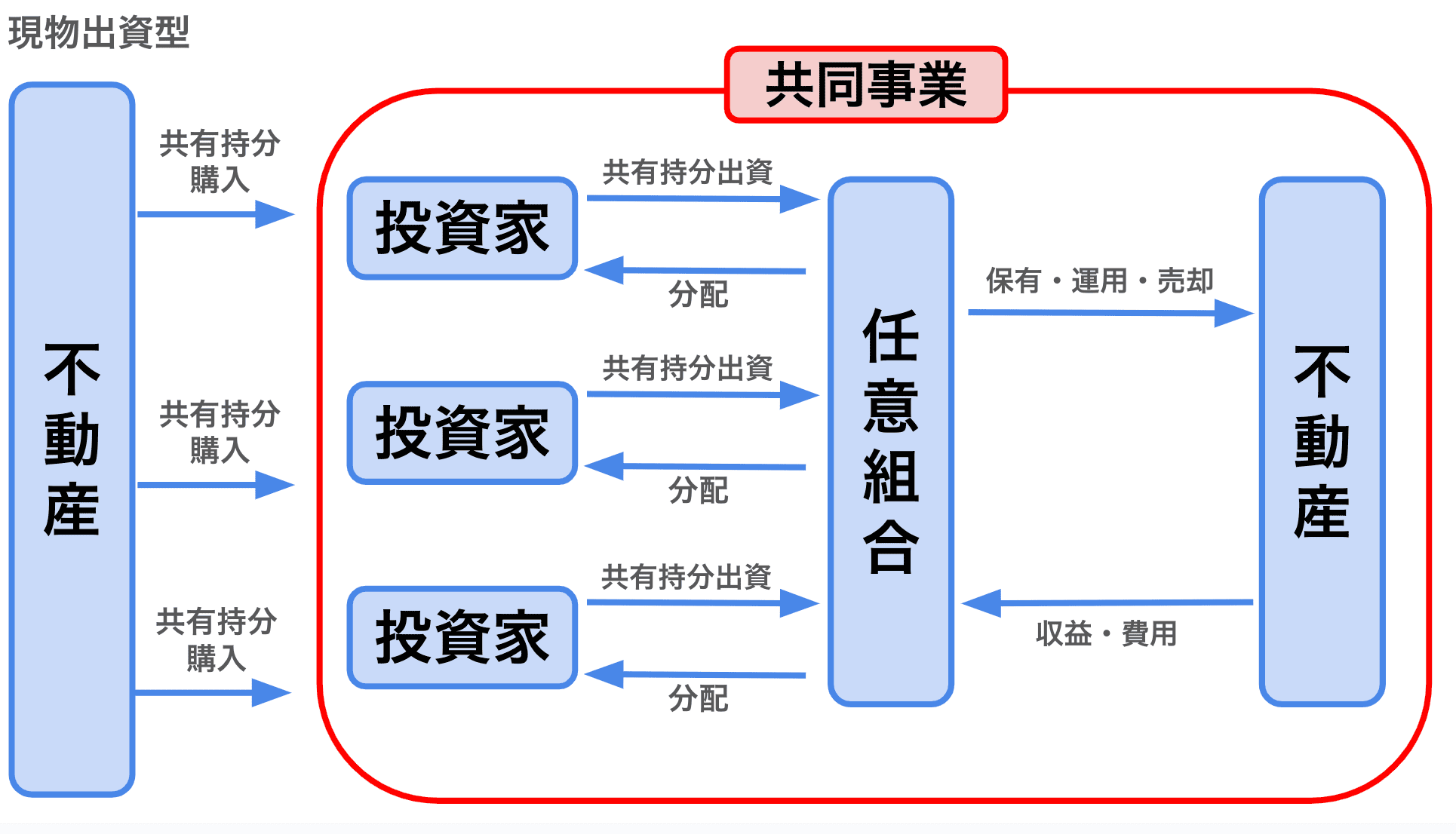

賃貸型は、複数の投資家が対象不動産をそれぞれの出資額に応じた持分で購入し取得します。

それを事業者と賃貸借契約を結び、事業者は賃貸経営をおこないます。投資家は賃料収入から分配金を受け取ります。

賃貸型の不動産小口化商品は任意組合型と似ている点が多くなっています。

こちらも長期間運用することで安定収入を期待するタイプの不動産投資となります。ただし、近年は流通量がかなり少ないため購入できる機会は限られます。

なお、この3つの中で唯一、他の所得との損益通算ができます。

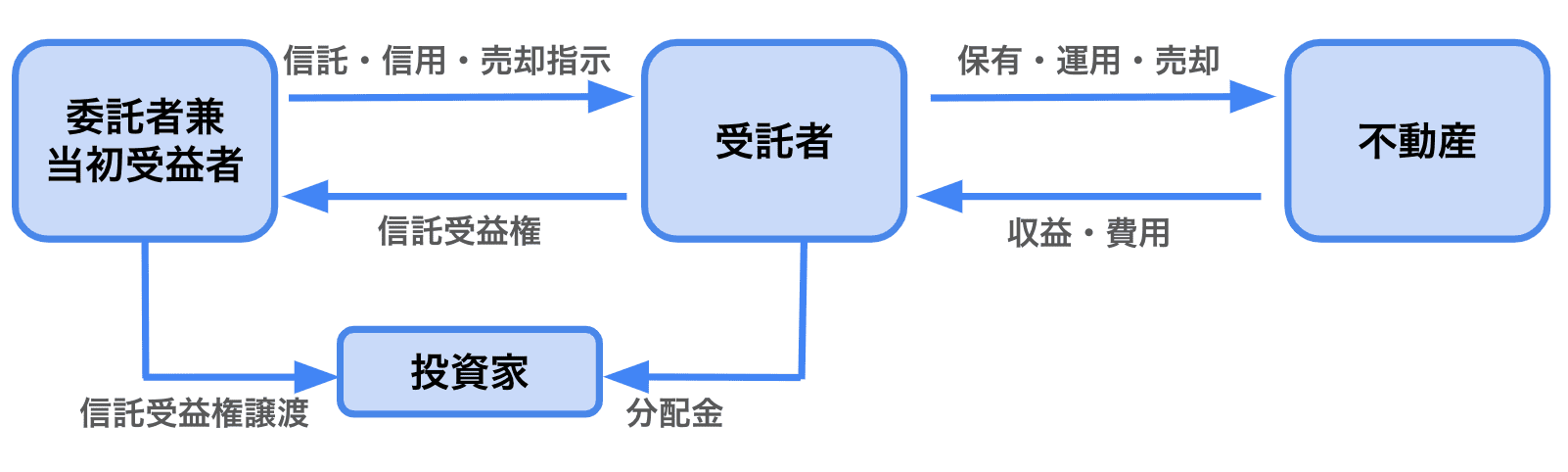

(3)不動産信託受益権型の特徴

不動産信託受益権型の不動産小口化商品は、他の2つと似ている点も多いですが、信託商品であることから異なる点もあります。

大きな特徴として、「委託者・受託者どちらが倒産した場合でも信託財産は債権者の差し押さえ対象にならない」点があります。

これは信託に出した時点で委託者・受託者双方の資産から隔離されるためです。

また、信託報酬が発生するという特徴があります。投資家の手元には信託報酬を指し引いた金額が分配金として渡ります。

相続税対策ができる不動産小口化商品を購入するメリット

上記で紹介した、3つの不動産小口化商品におけるメリットを紹介します。

1. 相続税の節税対策に活用できるだけでなく相続時の分割も容易

相続税対策については上のとおりです。また不動産小口化商品は、相続税の節税に有効なだけでなく、小口化されていることから相続時の分割も一般的な不動産と比較すると容易というメリットがあります。

2. 少ない資金で手軽に購入・投資が可能

一口数万円から購入できるため、少額から不動産投資を始められます。

3.プロが選んだ優良物件に投資ができる

不動産小口化商品は、専門家が厳選した優良物件に投資することができます。価額下落リスクや空室リスクなどが低くなります。

4.自分で不動産を管理する必要がない

不動産の管理は事業者がおこなうため、自分で管理する必要がありません。

5.分散投資でポートフォリオを作成することも可能

少額から始められるため、複数の不動産小口化商品に投資することで、リスクを分散することができます。

不動産小口化商品のデメリット・リスクと対策

不動産小口化商品には、それぞれ以下のようなデメリット・リスクもあります。

購入の際は十分に検討をおこなうことが重要です。また信頼できる事業者の物件かどうか確認することも有効です。

1. 不動産の一般的なリスクがある(空室リスク・物件価格下落リスクなど)

不動産小口化商品は立地条件が良い、資産価値の高い物件を選んでいることが多くなっています。しかしそれでも、投資であるからにはリスクが完全になくなるわけではありません。

空室リスクや物件価格下落リスクなどのほかにも、家賃滞納リスク、建物老朽化による修繕リスク、災害リスクなどが存在します。

・対策:物件の立地や管理体制を事前に確認しておく

これらのリスクを回避するには、物件の立地や状況を確認することはもちろんですが、管理体制についても事前に確認しておくとよいでしょう。

2. 利回りが一般的な不動産投資よりさらに低くなる傾向がある

一般的な不動産投資でも、利便性の高い場所にある物件など好条件で人気の高い物件は高額になりやすい傾向です。

したがって、取得費用を回収するために長い年月がかかる=利回りが低いことがデメリットとなりえます。

不動産小口化商品は、優良物件を小口化していることが多いため、さらに利回りが低くなるおそれがあります。

・対策:自分の資産形成として適しているかシミュレーションをする

自分の資産形成の方法として適しているかどうか、利回りだけでなく年間収支なども正確にシミュレーションした上で購入を決める必要があります。

3. 流動性(換金自由度)が低い

不動産小口化商品は、一般的な不動産同様、すぐに現金化することが難しい「流動性の低さ」というデメリットがあります。

特に相続税の節税に使える3つについては、解説したとおり10年以上からの契約期間となっているケースが多く、簡単に売却できません。

・対策:長期間、現金が入らなくても問題がないかシミュレーションしておく

その間、現金が手に入らないことになるため、これも事前のシミュレーションが必要です。

なお、上記の表にも記載したように、特に不動産信託受益権型は「信託」のため、一度契約すると途中解約は原則としてできません。

信託期間はかなり長くなります。ご自身の資産状況で問題がないか、購入前に事前に確認しておくことをおすすめします。

不動産小口化商品を活用した相続税対策がおすすめの人

不動産小口化商品を活用した相続税対策は、以下のような人におすすめです。

・少額から不動産投資を始めたい人

・自分で不動産を管理する時間がないが不動産投資で資産形成をしたい人

・分散投資をしてリスクを抑えたい人

・相続税対策だけでなく、相続の際に不動産をトラブルなく分割できるようにしておきたい人

まとめ

この記事では不動産小口化商品を活用した相続税対策について解説しました。

不動産小口化商品は、少額から不動産投資を始められる魅力的な商品です。

相続税の節税にも活用することができますが、メリットだけでなく通常の不動産投資と同じようにデメリット・リスクも存在します。

また相続税対策ができる3つの種類にはそれぞれに特徴があります。

投資を検討する際には、十分に理解を深めたうえで慎重に判断することが重要です。

(提供:ACNコラム)