生前贈与は、将来の相続税対策として有効な手段の一つです。

特に年間110万円までの贈与は非課税であり、多くの方が活用しています。

しかし、具体的な手続きや注意点については意外と知られていないことも多いのが現状です。

この記事では、年間110万円までの非課税枠を利用した生前贈与の手続き方法や、そのメリット・デメリットについてくわしく解説します。

- 生前贈与は、相続税対策として有効であり、特に年間110万円までの贈与は非課税である

- 贈与契約書は、自分で作成することができ、署名は手書きが望ましい

- 贈与税の基礎控除額は110万円だが、受贈者が複数の贈与者から贈与を受ける場合には合計金額に注意が必要

目次

生前贈与とは自分が生きている間に財産を他の人に譲渡すること

生前贈与とは、自分が生きている間に、財産を他の人に譲渡する行為です。

たとえば、子どもや孫にまとまった金銭を渡すことが代表的です。

また親族でなくとも、血縁関係のない第三者へおこなうこともでき、贈与する相手の人数にも制限はありません。

財産を渡す人(贈与する人)を「贈与者」、財産を受け取る人(贈与される人)を「受贈者」と呼びます。

生前贈与には主に以下のメリットがあります。

1.生きている間に自分の意思で渡したい人に財産を渡せる

生前贈与のメリットは、財産を持つ人が自分の意思で財産を、誰に、いくら譲りたいか決めることができる点です。

たとえば、「相続」は財産を持つ人が亡くなってから起こります。

そのため、財産を持っている人は自分自身の意思で、財産の行先や分割の方法、割合などを決めることはできません。

遺書を準備しておくなどの方法はありますが、本人は既に亡くなっていますから、遺書の内容を実現できないこともありえます。

相続と比較して、生前贈与は財産を持つ人の意思で、財産をコントロールできます。

2.贈与するタイミングを選べ相続税の節税効果が期待できる

贈与するタイミングも自由に選ぶことができます。

また、生前に贈与をおこなって財産を減らしておくことで、相続税の節税効果が期待できます。

ただし、受贈者(財産を受け取る人)は、年間に合計で110万円を超えた贈与を受けると「贈与税」を支払わなければなりません。

そのため、相続税対策のために財産を減らそうと、やみくもに贈与をおこなっていると、受け取った人は高い税金を払う可能性がでてきます。

受贈者が子や孫だった場合は、結果的に相続税よりも高い金額を払わなければならなくなるおそれもあります。

以上のことからわかるように、生前贈与は、贈与税の仕組みを理解してからおこなうことが大切です。

【関連記事】

親から子へ500万円を贈与すると贈与税はいくら?節税の可能性はある?

贈与税とは?|生前贈与をおこなう前に理解しておきたい5つの基礎知識

ここではあらためて、生前贈与にかかる贈与税について、その特徴と覚えておきたいポイントを解説します。

生前贈与をおこなう前に理解しておくことで、生前贈与をスムーズに進められることでしょう。

1.贈与税は贈与を受けたとき金額が110万円を超えた場合にかかる

すでに説明したとおり、個人が贈与を受けたとき、その金額が1年間で110万円を超えていると贈与税がかかります。

国税庁では以下のように説明しています。

暦年課税

贈与税は、その年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から暦年課税に係る基礎控除額110万円を差し引いた残りの額に対してかかります。

したがって、1年間に贈与を受けた財産の価額の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です)。

出典:国税庁 No.4402 贈与税がかかる場合

2.贈与税を支払うのは受贈者

贈与税とは、財産を受け取った人(受贈者)が支払う税金です。

勘違いされやすいのですが、贈与税は「贈与した人=贈与者」が支払うものではありません。

基本的に税金は「得をした」「財産を得た」ときに発生します。

つまり、贈与税は「贈与を受けた人=受贈者」が支払わなければなりません。

3.贈与税の非課税枠|年間110万円以下は非課税になり申告も不要

1年間に受けた贈与のうち、110万円以下に対しては贈与税がかかりません。

この110万円の枠を贈与税の基礎控除額(暦年課税の場合)といいます。

たとえば、1年間に200万円の贈与を受けた場合、200万円から基礎控除額の110万円を差し引いた残りの90万円に贈与税がかかります。

1年間に受けた贈与の合計額が110万円以下の場合は、贈与税は非課税になり、確定申告も不要です。

ただし、贈与を毎年受ける「連年贈与」で、その金額が全く同じだと、税務署から後になって「定期贈与ではないか」と指摘され、追徴課税を受けるおそれがあります。

たとえば、1000万円を10年間に分けて毎年100万円ずつ贈与を受けたとします。

金額的には110万円以下なので、基礎控除の範囲内で贈与税はかかりません。

しかし、全く同じ金額を毎年もらっていることから、「最初から1000万円を贈与するつもりであり、それを10回に分割しただけ(これを定期贈与といいます)」と見なされてしまう可能性もあります。

このリスクを回避するため、贈与税の基礎控除の仕組みを使って贈与をおこなう場合は以下の方法があります。

・ 毎年、贈与契約を結び、贈与契約書を作っておく。

・ できれば毎年同じ金額にすることは避ける。同じ日付にすることも避ける。

・ 記録をつけて、いつ、いくら贈与したかわかるようにする。

・ 贈与は振込にして明細を残し、お金を手渡しにしない。

4.贈与税の税率

贈与税の税率と控除額は以下のとおりです。

贈与税の税率は「一般贈与財産」と「特例贈与財産(直系尊属(父母や祖父母など)から贈与により取得した財産)」で異なります。

なお、表の左側にある「控除額」は、基礎控除額とは別のもので、基礎控除額を引いた額に税率をかけて求められた金額から、さらに差し引く額です。

たとえば、500万円の贈与(一般贈与)を受けた場合は、以下の計算になります。

①基礎控除額110万円を引く

500万円 – 110万円 = 390万円

②390万円に対して該当の累進課税税率(400万円以下なので20%)を適用、贈与税を計算する

390万円 × 20% = 78万円

③該当の控除額(400万円以下なので25万円)を引く

78万円 – 25万円 = 53万円(納めなければならない贈与税)

【速算表(一般贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

【速算表(特例贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

5.暦年課税制度の仕組みを使うことで相続税の節税につながる

生前贈与をおこなうと、子や孫に相続される財産が結果的に減ります。

相続財産が減ると、法定相続人(通常は子や配偶者)が自分の死後に支払うことになる相続税を抑えることができます。

このため、近年、相続税対策のために生前贈与に注目が集まっています。

ただし、前述のとおり、誤った贈与のやり方をすると後から税務署に指摘され贈与税が課税されることもあるため、十分に注意が必要です。

【関連記事】

暦年課税とは?相続時精算課税との違いと注意点を解説【贈与税の知識】

贈与が成立するための条件と注意点3つ

贈与が法的に認められるには、一定の条件があります。

ここでは贈与が成立するための条件と、それぞれの注意点を紹介します。

1.受贈者1人につき110万円まで贈与者1人ずつではない

1年間に贈与を受けた合計額が110万円までならば贈与税の基礎控除額の枠内なので、贈与税がかからないのは前述のとおりです。

ただし、注意したいのは、1人が「受け取る」額の上限が110万円であることです。「贈与できる」額ではありません。

たとえば、「叔父と叔母が甥にそれぞれ同じ年に110万円ずつ贈与した」ケースでは、この甥(受贈者)は合計220万円をその年に受け取ることになります。

渡した叔父と叔母(贈与者)はそれぞれ110万円ずつしか払っていませんが、贈与税は受け取った甥が支払うものです。

この甥には、110万円を超えた分(110万円)に贈与税がかかってしまいます。

2.受贈者・贈与者双方の合意が必要

贈与税の暦年課税制度に係る基礎控除額を利用して生前贈与をおこなう場合は、贈与をする人・贈与を受ける人、双方の合意が必要になります。

贈与者が受贈者の了承を得ず、受贈者の銀行口座へお金を振り込んでいたような場合は合意がなかったとみなされ、後に贈与税が課せられるおそれがあります。

よくあるのは、祖父母が未成年者の孫の口座に勝手に振り込んでいたようなケースです。

後から孫が多額の贈与税を支払うことにならないよう注意しましょう。

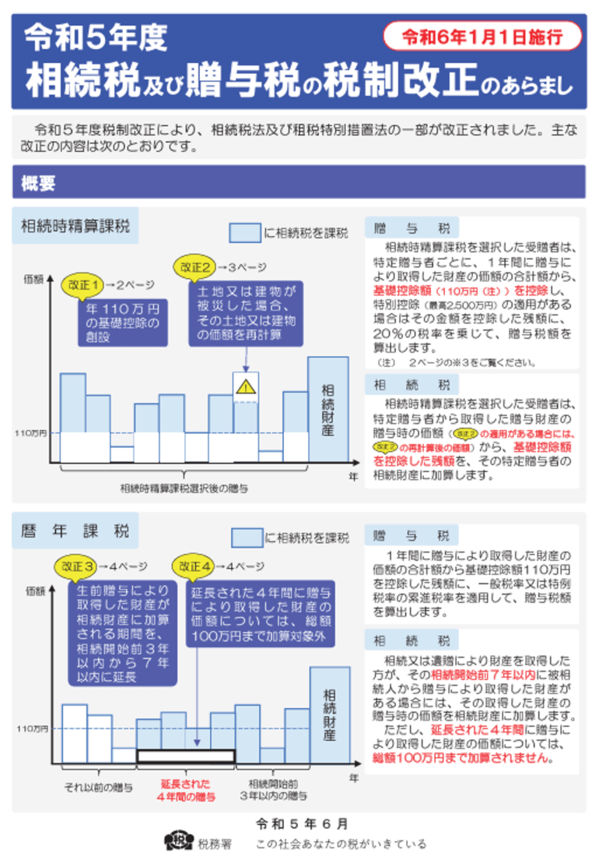

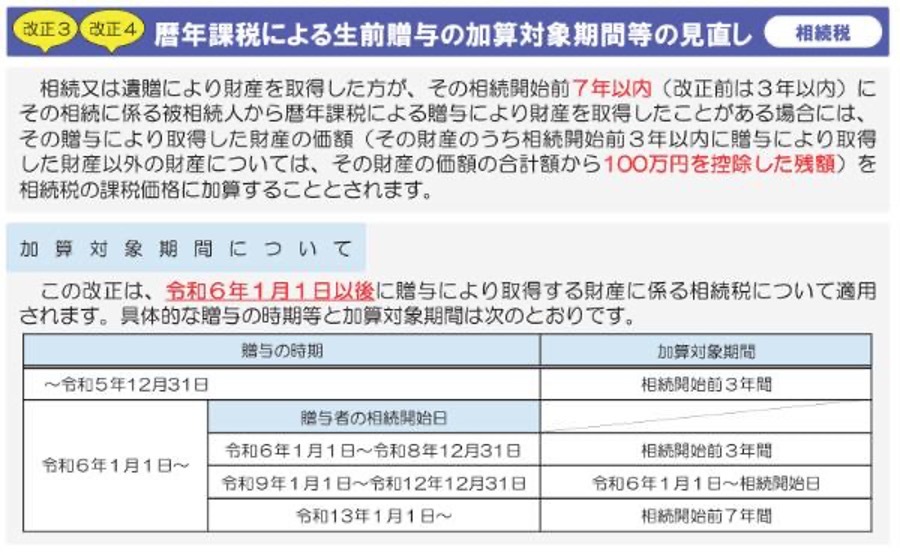

3.死亡前3年の贈与は相続財産になる(制度改正で最長7年になる)

生前贈与で贈与税の基礎控除額を利用する場合は、「相続開始3年以内の生前贈与は無効になる可能性がある」ことを贈与者と受贈者は共有しておく必要があります。

これを「3年以内贈与財産の加算」といいます。

この制度は、令和6年の改正により今後は経過措置をとりつつ最長7年まで延長されます。

「相続開始前」とは贈与者(この場合の被相続人)が死亡する前(「相続開始日」=被相続人が死亡した日)を指します。

つまり、7年前まで遡って受けた贈与に贈与税がかかるとなると、かなりの金額になります。

たとえば、毎年生前贈与で、110万円以下の金額を子に10年間贈与していた人がいるとします。

この人が亡くなったとき、7年前までの分(合計で700万円程度)は、贈与ではなく相続財産として加算されることになります。

人がいつ亡くなるのかは、誰にもわかりません。

この制度について理解しておき、相続税の対策も同時におこなう必要があることを念頭に、生前贈与をすすめてください。

【図1】相続税・贈与税の制度改正内容

【図2】生前贈与加算の制度改正内容

定期贈与とみなされないための4つの対策方法

あらためて、定期贈与だったと税務署に判断されないための対策方法をまとめます。

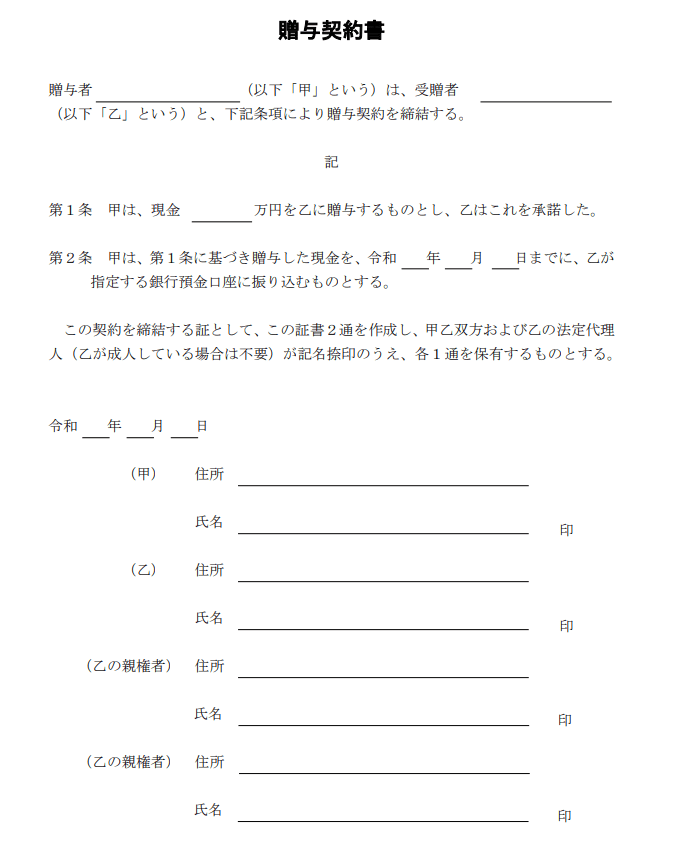

【対策1】贈与契約を結び贈与契約書を作成する

国税庁のHPにもあるとおり、毎年贈与契約を結び、贈与契約書を作成していれば、その年に発生した贈与と認められます。

できるかぎり贈与契約書を作成しましょう。

【対策2】毎年同じ金額にして同じ日付にすることは避ける

定期贈与とみなされないために、できれば毎年同じ金額にすることは避けるとよいでしょう。

また、まったく同じ日付で毎年贈与を受けているケースも、定期贈与とみなされるおそれがあるため注意が必要です。

【対策3】金銭の受け渡しは手渡しにせず振込にして記録を残す

毎年、誰に、いつ、いくら贈与したか記録を残しておきましょう。

贈与は振込にして明細を残し、お金を手渡しにしないことが大切です。

現在は紙の通帳は廃止されていたり、保有が有料になっていたりする銀行も多いので、オンラインの明細を印刷したり、PDFで保存したりする必要があります。

【対策4】あえて贈与税を申告する

定期贈与ではないことを示すために、数年に一度、あえて贈与税を申告する方法です。

特に贈与財産が多い人は不定期に納税しておくことで、追及されることを避けられる可能性が高まります。

ただし、贈与対象が多い人は手間が増えるため、税理士などに相談するとよいでしょう。

なお、具体的な贈与税の申告手続き方法については以下を参考にしてください。

国税庁:No.4402 贈与税がかかる場合-手続き-申告等の方法

生前贈与に関するよく質問Q&A

生前贈与をおこないたい人が、疑問に思いがちなことをまとめて紹介します。

Q.贈与契約書は1度だけ作っておけば大丈夫ですか?

贈与契約書は、贈与を受けた年ごとに作成しましょう。

Q.幼い子どもに贈与する場合に気をつけることはありますか?

年齢の幼い子ども(未成年者)は、自分では贈与契約が結べません(制限行為能力者のため)。

よって、未成年者との贈与契約は法定代理人がおこないます。

法定代理人が存在して交わされた贈与契約は有効のため、必ず贈与契約書を作成しましょう。

なお、成年年齢は2022年4月1日から18歳に引き下げられています(民法の一部を改正する法律)。

18歳になっていれば法定代理人を立てる必要はなく、直接贈与契約を結べます。

また、年齢の幼い子どもに対する贈与でよくあるケースが、祖父母が孫名義で銀行口座を作り、そこに贈与を勝手に続けるケースです(名義預金といいます)。

この場合、孫と祖父母の間に同意が無かったと判断される可能性が高くなります。

また祖父母が、この口座を孫に渡さないまま亡くなった場合、この財産は孫に生前贈与されたものではなく、祖父母の財産のため相続税の対象となります。

Q.110万円よりも少ない金額なら贈与契約書を作らなくて大丈夫ですか?

申告不要であっても、定期贈与とみなされないように、贈与を受けた年は必ず贈与契約書を作ることをおすすめします。

Q.贈与契約書は自分で作成できますか?

贈与契約書は自分で作成できます。

パソコンでも手書きでも問題ありませんが、署名は手書きが望ましいです。

銀行のサンプルなどを参考にしてもよいでしょう(以下は京葉銀行の例)。

贈与契約書の作成方法については、詳しくは以下の記事を参考にしてください。

【関連記事】

贈与を行うときに贈与契約書は必要?書き方や贈与財産の種類による注意点を解説

Q.普段の生活費・食費・被服費を負担していますがこれも贈与になりますか?

子どもや孫と同居していて、生活費・食費・被服費などをある程度負担しているケースがあります。

これは贈与とみなされるのでしょうか。

国税庁は、「扶養義務者相互間において生活費又は教育費に充てるために贈与を受けた財産のうち「通常必要と認められるもの」については、贈与税の課税対象となりません」としています。

ただし、子どもに十分な収入がある場合に多額の援助を行っていると、贈与と見なされる可能性もあります。

Q.贈与契約書を作ってない場合は過去にさかのぼって作成できますか?

過去の日付で「契約書」を作成することはできません。

過去の日付で後から契約書を作成すると、事実と異なる記載をしたと解されるおそれがあります。最悪、税務署に発覚して重加算税が課せられるおそれもあります。

実際に贈与がおこなわれていて贈与契約書が無く、心配ならば、税理士など専門家に相談することをおすすめします。

まとめ

この記事では、生前贈与の110万円基礎控除額を利用したやり方を解説しました。

生前贈与は、財産を自分の意思でコントロールでき、子孫に相続税の負担をかけない有効な方法です。

ただし定期的な贈与と認められてしまうと、贈与税が課税されることもあるため注意が必要です。

そのほかにも、生前贈与のやり方には注意点がいくつかあります。

贈与税の仕組みをしっかりと理解して、贈与契約書を作成するなど、生前贈与の手続きをすすめてください。

心配事があるときは無理して1人でおこなわず、専門家に問い合わせることをおすすめします。

(提供:ACNコラム)