要旨

50bpの大幅利下げを決め、FRBが利下げサイクルをスタート

9月17~18日に開催されたFOMC(米連邦公開市場委員会)は、政策金利であるFF金利誘導目標を5.25~5.50%から4.75~5.00%に引き下げることを決定しました。利下げ幅を50bpにしたことは、金融市場の期待よりもハト派的な決定でした。

パウエル議長はそれでも景気の堅調さを強調

一方で、パウエル議長がFOMC後の記者会見で強調したのは、米国景気が堅調さを維持しているというポイントでした。

パウエル発言で米株は前日比横ばい、米長期金利は上昇、為替はドル高に

景気の堅調さを強調し、インフレリスクにまでふれたパウエル発言をふまえると、金融市場において、「FRBは本当に見通しで示した8回の利下げを実施するのだろうか」という不安感が出るのは避けにくかったように思われます。これがFOMC公表後にいったん上昇した米国株の下落や、いったんドル安に振れた為替のドル高への振れにつながりました。日本株市場では円高を回避できた安堵感が株高をもたらしています。

50bpの大幅利下げを決め、FRBが利下げサイクルをスタート

9月17~18日に開催されたFOMC(米連邦公開市場委員会)は、政策金利であるFF金利誘導目標を5.25~5.50%から4.75~5.00%に引き下げることを決定しました。FRB(米連邦準備理事会)による利下げは2020年3月以来、4年半ぶりとなります。金融市場では、今回のFOMCでの利下げ幅について、25bp(=0.25%)と50bpという2つの見方に分かれていました。FRBが50bpの利下げを決定したことは、金融市場の期待よりもハト派的な決定であったと言えるでしょう。

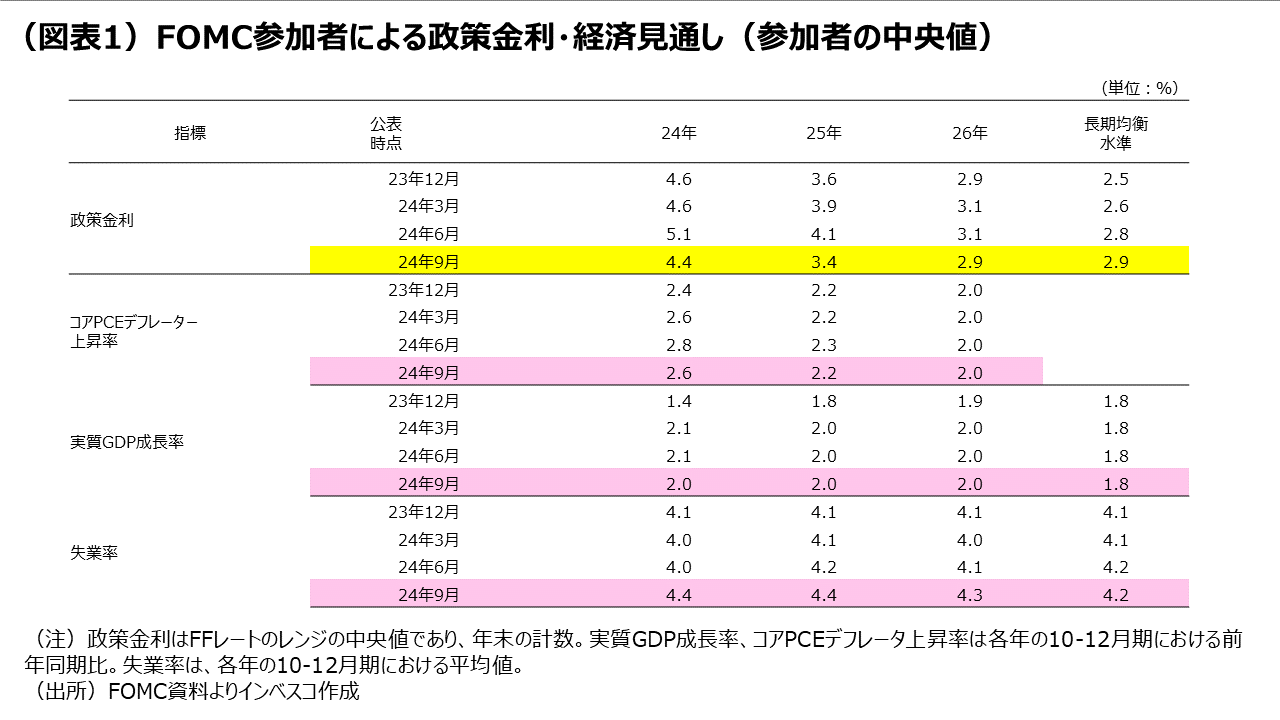

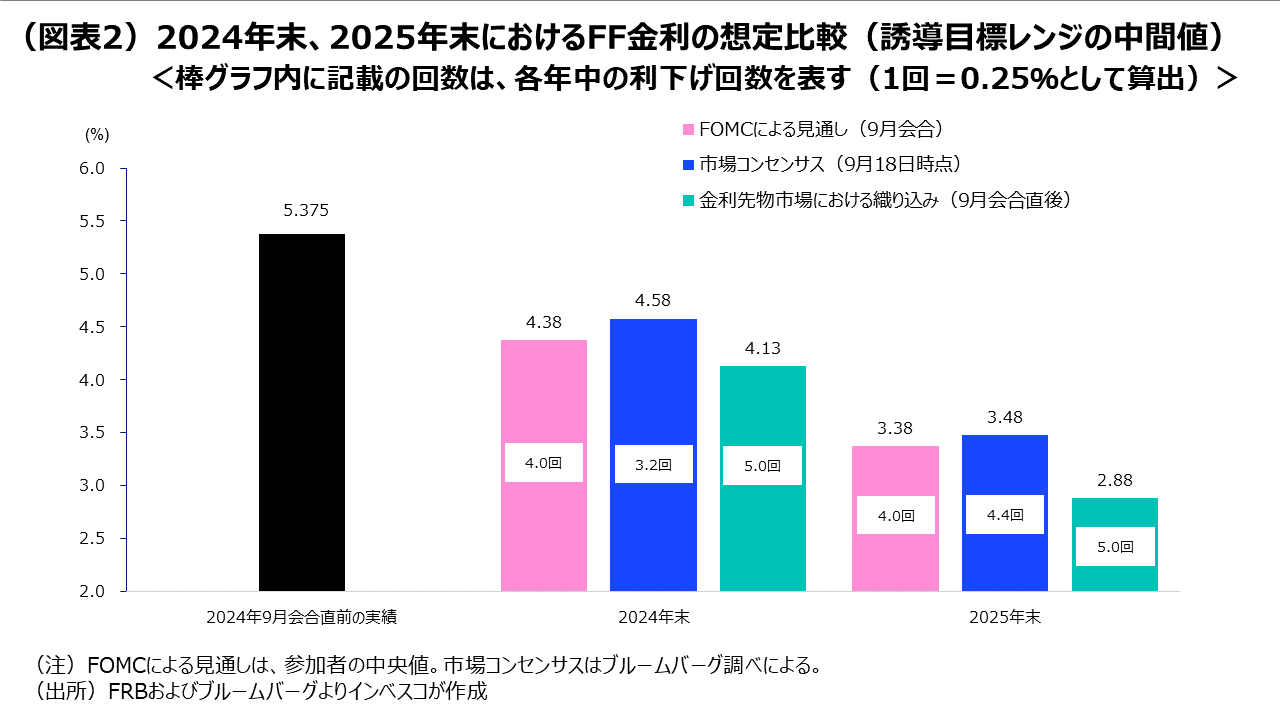

今回公表されたFOMC参加者の政策金利見通しでは、2024年末のFF金利の水準(目標レンジの中間値)として4.4%が示される一方、2025年末の水準としては3.4%が示されました(FOMC参加者見通しの中央値ベース)(図表1)。これらは、金融市場の事前のコンセンサス(ブルームバーグ調べ、以下同様)よりも、それぞれ、25bp低い水準でした。今回の利下げ幅についてのコンセンサス見通しが25bpであったことをふまえると、次回のFOMC以降、2025年末にかけての利下げ幅は、ほぼ金融市場のコンセンサス通りであったと言えます。

パウエル議長はそれでも景気の堅調さを強調

パウエルFRB議長の記者会見で注目されたのは、今回の会合で大幅な利下げを実施し、今後もかなりのペースでの利下げ継続の見方を明らかにしたFRBが米国景気の現状や先行きに対してどの程度の懸念を有しているかという点でした。この点についてパウエル議長が記者会見で強調したのは、米国景気が堅調さを維持しているというポイントでした。パウエル議長は、今年前半の米国の実質GDP成長率が年率で2.2%を記録した後、7-9月期もほぼ同様のペースで成長を続け、その後も堅調に推移するとの見方を披露しました。

FOMC参加者が予想する2024年10-12月期、2025年10-12月期の前年同期比でみた実質GDP成長率が、それぞれ、2.0%であることをふまえると、FRBは「ソフトランディング」ではなく、景気の有意な減速が回避できる「ノーランディング」の状況を想定していると思われます。パウエル氏は、雇用関連指標で最も注目しているのが失業率であるとしたうえで、その足元での水準が4.2%という、かなり低い水準にとどまっているが、失業率は比較的低いままで推移するとの見方を示しました。パウエル氏が、「今回のようなペース(50bpの利下げ)での利下げを今後続けるとは思わないでほしい」という主旨の発言をしたのは、こうした考えに基づいていると思われます。パウエル議長は、今回始めた金融政策の調整(=利下げ)を今後続けることで、雇用の好調さが維持可能であるとの前向きの見解を明らかにしました。

景気の強さが続くという見方は、パウエル議長のリスクについての見方にも反映されています。パウエル議長は、記者会見において、今後の利下げペースが速すぎる場合には、インフレの安定を妨げてしまいかねない一方、利下げペースが遅すぎる場合には、経済や雇用を過度に弱めかねない、という2つのリスクを共に強調しました。景気悪化リスクを強調しすぎず、インフレリスクにも引き続きふれた形です。

パウエル発言で米株は前日比横ばい、米長期金利は上昇、為替はドル高に

今回のFOMC参加者の見通しでは、2025年末までに合わせて8回(1回を25bpとして計算)の利下げが想定されています。しかし、景気の堅調さを強調し、インフレリスクにまでふれたパウエル発言をふまえると、金融市場において、「FRBは本当に見通しで示した8回の利下げを実施するのだろうか」という不安感が出るのは避けにくかったように思われます。昨日の米国市場において、米国株式市場における主要株価指数がFOMCの声明文・見通しの公表後にいったん上昇したにもかかわらず、その後に下落に転じ、前日比でほぼ横ばいとなった点は、パウエル議長の記者会見でのこうしたややタカ派的な発言を反映したものと思われます。

米国の10年国債金利がいったん下落してパウエル発言後に再上昇した点も同様の点を映していると考えられます。為替市場でも同様に、FOMCの声明文・見通し公表後にいったん円高ドル安に振れたものの、パウエル氏の記者会見中に逆方向(円安ドル高)の動きが強まりました。この点は、FOMCをきっかけに円高に振れるリスクを警戒していた日本株式市場にとっては朗報となり、本日朝方時点での日本株高につながっています。

今後については、FRBが今後の積極的な利下げについての方向性を示したことが、短期的に米国株市場を押し上げていくとみられます。ただし米国景気が「強すぎもせず弱すぎもしない」状況になることを前提とすると、年末から来年にかけての米国株はレンジ圏に入るという、従前からの見通しを維持します。日本株についても、米国株についていく形での短期的な上昇後、民間消費の強さが意識される形での緩やかな上昇局面に入るとの見方を続けたいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-116

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)