要旨

賃上げを巡る環境は大きく改善しているものの、企業側の賃上げ機運は十分に高まっておらず、政府からの賃上げ要請は年々強くなっている。その一環として、賃上げを行った企業への税制優遇措置である所得拡大促進税制が今回改組され、要件を厳しくする一方、要件を満たした企業への税制優遇を拡充された。

所得拡大促進税制は、これまでに4回内容が見直されている。本稿では、財務省の「租税特別措置の適用実態調査の結果に関する報告書(2013~15年度)」と「法人企業統計年報(2013~15年度)」から3年間に促進税制を活用して企業が受けた税制控除額と賃上げの動向をみていき、先行きを展望する。

はじめに~高まる賃上げ要請~

賃上げを巡る環境は大きく改善しているものの、企業側の賃上げ機運は十分に高まっておらず、政府からの賃上げ要請は年々強くなっている。その一環として、賃上げを行った企業への税制優遇措置である所得拡大促進税制が今回改組され、要件を厳しくする一方、要件を満たした企業への税制優遇を拡充された。また、大企業に限り、要件を満たさない場合は各種租税特別措置が適用されないとし、賃上げに消極的な企業は投資促進支援や特定業種支援に関る税制優遇を受けられなくなるメリハリのきかせた制度となった。

2013年度創設の所得拡大促進税制は、これまでに4回内容が見直されている。本稿では、財務省の「租税特別措置の適用実態調査の結果に関する報告書(2013~15年度)」と「法人企業統計年報(2013~15年度)」から、3年間に促進税制を活用して企業が受けた税制控除額と賃上げの動向をみていき、先行きを展望する。

所得拡大促進税制の概要

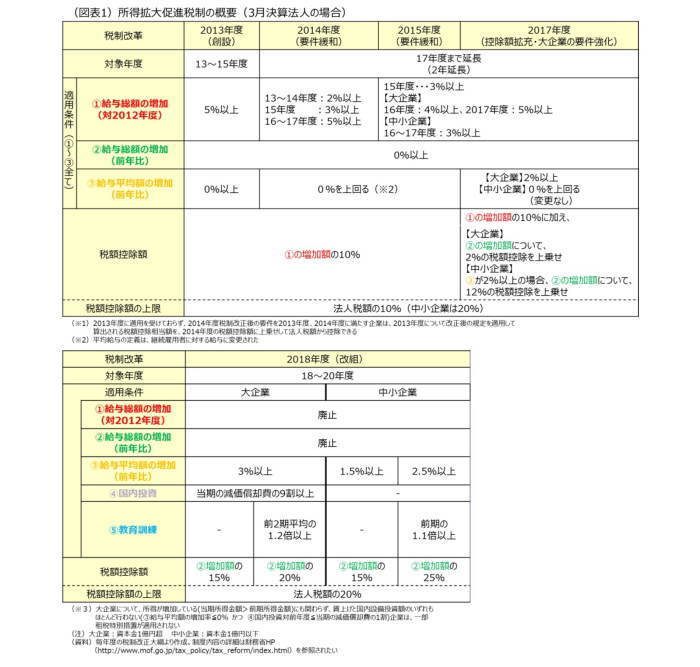

賃上げを促す税制改革として、所得拡大促進税制は2013年度税制改正で創設された。適用条件を満たした企業は、減税措置が受けられる。創設時から現在までの制度の概要は、次ページの図表1の通り。適用期間は当初、3年間(2013~15年度)の時限措置であったが、その後延長され現在は2020年度までとなっている。

適用要件は2017年度までは「①給与総額(対2012年度)」、「②給与総額(対前年度)」、「③給与平均額(対前年度)」の3項目の要件を全て満たす必要があった。2018年度以降は、給与要件は「③給与平均額(対前年度)」だけになり、大企業は「④設備投資(対減価償却費)」の要件も同時に満たす必要がある。また、「⑤教育訓練費(対前期または対前2期)」も要件に加わり、満たした要件によって受けられる減税措置は異なっている。なお、要件③の給与平均額の算出対象となる雇用者は、当期および前期の全期間の各月において給与等の支給がある継続雇用者としており、従業員の入退社が給与平均に与える影響を除いている(例えば、給与水準が低いとされる新入社員や給与水準が高いとされる定年退職者は給与平均を押し下げてしまうため、算出対象から除かれる)(*1)。

減税措置は、創設時は「①給与総額の増加額(対2012年度)」の10%が税額控除だったが、2018年度以降は、2012年度を基準にした増加額ではなく、対前年度と比べた増加額が控除の対象となった。控除額は要件や企業規模に応じて増加額の15%、20%、25%に分かれる。また、税額控除額には上限があり、法人税額の20%(2018年度以降)となっている。大企業の上限はこれまでの10%から引き上げられた(中小企業は創設時から10%)一方で、要件は制度変更に伴い厳しくなっている。

------------------------------

(*1)創設時は、「③給与平均額」について全従業員(日雇い労働者を除く)の給与等を対象としていたが、2014年度税制改正において継続雇用者に限るように変更された。継続雇用者とは、適用年度及びその前年度において給与等の支給を一度でも受けた国内雇用者で、雇用保険法の一般被保険者。ただし、高年齢者等の雇用の安定等に関する法律の継続雇用制度に基づき雇用される者は除かれる。また、2018年度の大綱では、計算方法などの手続きを簡素化するため、継続雇用者の範囲が当期および前期の全期間の各月において給与等の支給がある雇用者に見直された。従来は継続雇用者に含まれていた適用年度途中での退職者や前年度途中での新入社員は対象から除かれることになる。

------------------------------

所得拡大税制の適用実態

●適用件数~中小企業は増加傾向も、大企業は頭打ち~

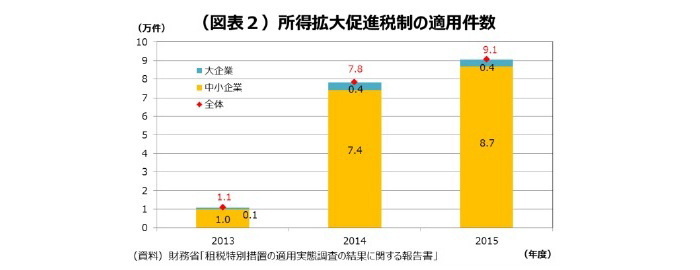

所得拡大促進税制は、2013年度の適用件数は1万件程度だったが、2014年度には7.8万件と急増し、2015年度も9.1万件と適用を受ける企業は増加している(図表2)。これは、法人の3.6%、欠損法人を除いた利益計上法人に限れば9.6%に上る2。2014年度の急増については、「①給与総額(対2012年度)」の増加率の要件が5%から2%へ緩和されたことが影響しているとみられる。

規模別でみると、大企業(資本金1億円超)は2014年度に急増した後、2015年度はわずかに減少(前年比▲2.3%)して、頭打ちとなった。2014年度時点ですでに利益計上法人の25.6%が適用を受けていることもあり、すでに要件を満たせる企業が飽和状態に達したのかもしれない。2016年度、2017年度それぞれの「①給与総額の増加(対2012年度)」は4%増、5%増と要件は一段と厳しくなっており、大企業の適用件数はこの間も大幅に増加したとは見込みにくい。一方、中小企業(資本金1億円以下)は大企業と同様に要件が厳しくなった2015年度も件数が増加している。適用を受けている中小企業は、利益計上法人の9.4%と、大企業に比べて低水準だが、2016年度、2017年度は大企業と異なり給与水準を維持できれば控除の適用を受けることができるため、この間も適用を受ける企業は増えている可能性が高い。

------------------------------

(*2)2015年度の法人数は263万社。うち、利益計上法人は94万社、欠損法人は169万社(国税庁「2015年度会社標本調査」)。

------------------------------

●税額控除額と給与増加額との関係

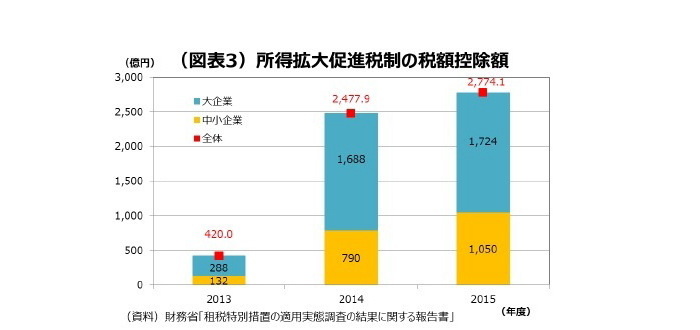

適用条件を満たした企業は、給与等支給総額の2012年度からの増加額に対して10%の税額控除が受けられる(ただし、控除額には上限があり、大企業(中小企業)で法人税額の10%(20%)までしか控除できない)。税額控除の金額は、2013年度は420億円に過ぎなかったが、2015年度には2,774億円に達している(図表3)。2015年度の適用を満たした企業は2012年度から2015年度の3年間で少なくとも2.8兆円の給与増加を行っていることになる。そのうち、大企業が1.7兆円、中小企業が1.1兆円を占める。大企業の適用件数は中小企業の5%に満たないが、1件当たりの控除額が大きく、中小企業の1.6倍の税額控除を受けている。ただし、大企業は2014年度で控除額が頭打ちとなる一方、中小企業は増加基調にあり、差は縮まっている。

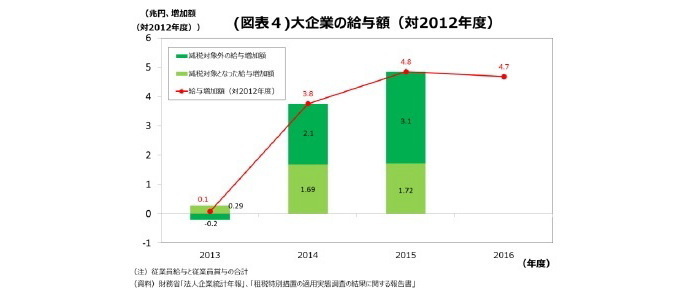

財務省「法人企業統計年報」から2012年度を基準にした企業全体の給与増加額(従業員給与と従業員賞与の増加額)を、税額控除の対象となった給与増加額とそれ以外に分ける。大企業は2015年度までの3年間で4.8兆円(対2012年度の伸び率:6.8%)の給与増額を行っており、その35.6%を占める1.72兆円が減税対象となっている。ただし、減税対象は2012年度を基準とした給与増加額であり、2014年度の1.69兆円からほぼ横ばいとなっている。2015年度に新たに減税対象となった給与増加額は0.03兆円(1.69兆円→1.72兆円)に限られている。一度適用を受けると、後は給与水準を維持さえすれば控除を受け続けることができるため、継続的に賃上げを行うインセンティブが制度上高まりにくかったのではないだろうか。2016年度の給与増加額もほぼ横ばいとなり、税制面で賃上げを後押しする効果は限定的だったと考えられる。

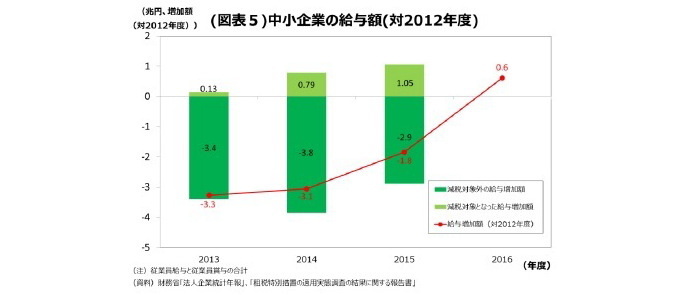

中小企業については、2015年度までの3年間の給与増加額は▲1.8兆円と減少しているが、減少幅は徐々に縮小し、2016年度は+0.6兆円(対2012年度の伸び率:0.7%)とプラスに転じている。同時に、減税対象となった給与増加額も増加基調にある。2013年度に▲3.2兆円(前年比▲3.9%)と大幅に給与が減少したため、2012年度を基準にした給与増加額の要件を満たすハードルが高くなり、適用を受けている中小企業の割合は大企業に比べて低水準になっていると考えられる。しかし、景気回復の恩恵が中小企業にも波及していくことで、継続的な賃上げにより要件を満たす企業が増えていき、2015年度に新たに減税対象となった給与増加額は0.26兆円(0.79兆円→1.05兆円)と大企業を上回っている。要件を満たす企業の割合が少なく、要件も大企業と異なり緩和されていったため、要件を満たすために賃上げを行うインセンティブが継続していたのではないだろうか。2016年度の全体の給与増加額は対前年度で+2.4兆円(前年比3.0%)と大幅に増加しており、賃上げを行った企業が一段と増加したことが推察される。

所得拡大促進税の見直しと賃上げの先行き

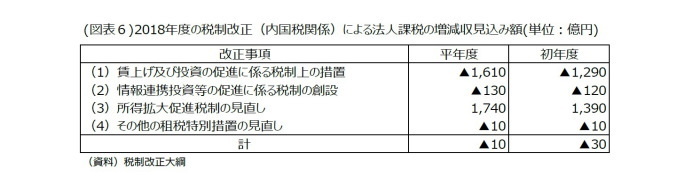

2018年度税制改正で所得拡大促進税制は大幅に見直された。期間は2020年度まで3年間延長、給与水準の要件は、「③前年比の給与平均額の増加率」に一本化され、大企業は3%以上、中小企業は1.5%以上を達成する必要がある。また、大企業に限っては、「④国内投資」の要件(当期の減価償却費の9割以上)も同時に満たす必要がある。さらに、「⑤教育訓練費」の要件(大企業:前2期平均の1.2倍以上、中小企業:前期の1.1倍以上)を満たすと、税額控除の割合は一段と高まる(大企業:15%→20%、中小企業:15%→25%)(図表1)。財務省は▲1,610億円の減収(図表6の(1))を平年度で見込んでおり、控除割合は15%~25%であることから単純計算で0.6~1.1兆円程度の給与増加が毎年度の控除対象となると思われる。2012年度を基準にした増加額ではなく前年度からの増加額が控除対象になったことで、これまでの制度と比べると継続的な賃上げの後押しとなることが期待できる。

●中小企業の賃上げは税制が後押し

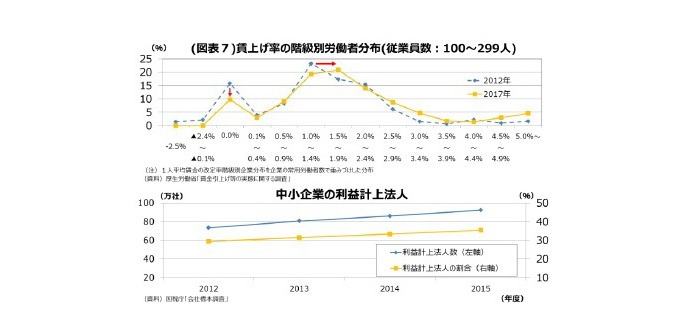

企業規模の定義が異なるが、厚生労働省の「賃金引上げ等の実態に関する調査」で中小企業(従業員100~299人)の賃上げ率の分布をみると、2012年から2017年の5年間で、賃上げ(定期昇給、ベースアップ、諸手当の改定等を含む、常用雇用者数の加重平均)のボリュームソーンが1.0~1.4%から1.5%~1.9%に移動し、賃上げ率0%以下の企業の割合が減少した(12年:19.3%→17年:9.7%)。また、3.0%以上の賃上げを行う企業の割合も、2012年の6.8%から2017年には15.4%まで増加している。要件の平均給与は継続雇用者を対象とし、所定外給与や賞与、諸手当等も含まれるため、単純な比較はできないが、要件である前年比1.5%以上や2.5%以上を満たすハードルはそこまで高くないと思われる。1%程度(0.5~1.4%)の賃上げを行った28.4%の企業や、2%程度(1.5~2.4%)の賃上げを行った34.7%の企業は、控除を受けるために賃金を一段と引き上げるインセンティブになりそうだ。また、中小企業の利益計上法人は、2012年度の73.5万社から2015年度は92.3万社と3年間で18.8万社も増加しており、減税対象と成り得る中小企業も増えていることも、税制が賃上げを後押しする要因となる。

●大企業の要件である3%は実現可能性のある水準

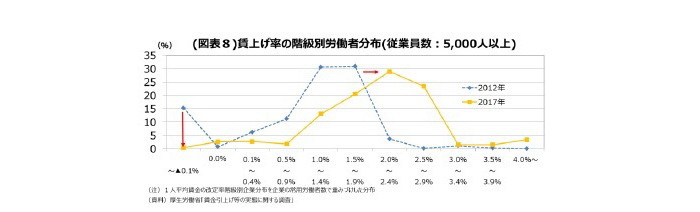

一方、大企業(従業員5,000人以上)は、賃金の引き下げを行う企業はほぼ皆無(12年:15.3%→17年:0.4%)となり、賃上げ率のボリュームゾーンは1%台(2012年:61.5%)から2%台(2017年:52.3%)へ大きくシフトした(図表8)。

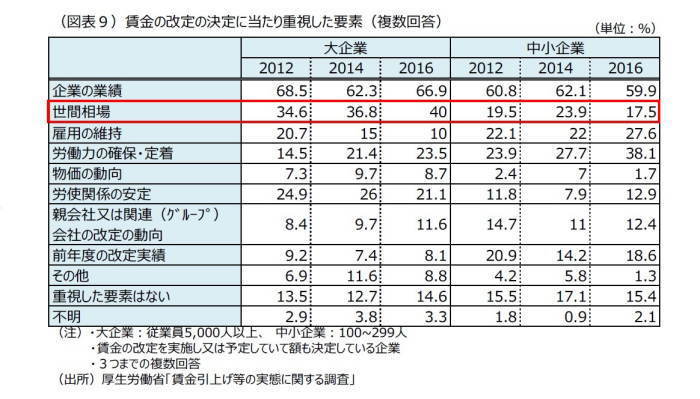

一方で、3%以上の賃上げを行った企業は、6.4%(2017年)と2012年の1.3%からは上昇したものの、2012年の中小企業の割合(6.8%)を下回っている。大企業は、ボリュームゾーンの水準が中小企業より高く、大きくシフトしたものの、ばらつきが小さく3%以上の賃上げを行っている企業は少ない。しかし、3%目前の企業(賃上げ率:2.5~2.9%)は23.4%存在し、5年前の0.1%から大幅に増加した。政府が要請した3%という数字は、5年前であれば荒唐無稽なものかもしれないが、今現在は実現可能性の高い水準といえる。経団連も2018年春季労使交渉の指針(経営労働政策特別委員会報告)で、3%の賃上げを「社会的な要請・期待感」とし、「自社の収益に見合った前向きな検討」を企業に求めた。賃金の改定を決定する際に、大企業は世間相場を重視する企業が多く、その傾向は強まっている(図表9)。世間相場の水準が上がることが見込まれる中で、3%の賃上げに踏み切る企業も徐々に増える可能性がある。

また、税額控除の要件である3%は賞与や諸手当等も含んだものであり、ベースアップの実施に消極的な企業もその他の手段を用いて「年収ベース」での増額により要件を達成することができる。要件の3%は達成しやすく、適用を受ける企業が多く現れるのではないだろうか。

なお、大企業は国内投資の要件(当期の減価償却費の9割以上)も満たす必要がある。法人企業統計によれば、設備投資(対減価償却費)は2013年度以降4年連続で1倍を上回っている。大企業は、既存設備の維持・補修を上回る設備投資を行っており、積極的に設備投資を増やさなくても要件を満たせる企業は多いと思われる。

また、大企業に限っては、所得が増加しているにも関らず、賃上げと国内設備投資を行わない(給与平均額の増加率:0%以下、かつ、国内投資:当期の減価償却費の10%以下)企業は、一部の租税特別措置3を受けられなくなった。ただし、賃金が増加していない企業は2017年で3.1%(図表8)とごく少数であり、国内投資の要件も緩く、満たさない企業はごくわずかだろう。

------------------------------

(*3)以下3つの租税特別措置。(1)試験研究を行った場合の税額控除制度(研究開発税制)、(2)地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は税額控除制度(地域未来投資促進税制)、(3)情報連携投資等の促進に係る税制。

------------------------------

おわりに

政府の賃上げ要請は5年目になるが、企業の賃上げ機運は物価の伸び悩みや海外経済の減速懸念の高まり等を受けて2016年にしぼんでしまった。2018年は再び機運が高まることが確実だろう。賃上げによる税制優遇を受ける中小企業は増加しており、新たな所得拡大促進税制も賃上げを後押ししよう。大企業は、税制優遇を受けている企業数がすでに頭打ちとなっており、新たな制度の要件は給与平均額の増加率(前年比)3%と一段と厳しくなった。しかし、5年前と比べて2%台後半の賃上げを行う企業は大幅に増加し、賞与等を含む要件の3%は実現可能性のある水準だ。すでに3%の賃上げを行う方針を固めた企業も出てきている。今後も賃上げを先導する企業が現れることで、大企業の賃上げのボリュームゾーンが現在の2%台から3%台へシフトしていくことを期待したい。

日本経済は2012年11月を谷とした長期の景気回復が続いているものの、名目賃金の伸びは物価上昇に打ち消され、実質賃金は谷の水準をいまだに下回っている。景気回復の恩恵が家計にも広がり、企業経営者のマインドが外部環境に大きく左右されない内需主導の好循環を実現させることが重要になってくる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

白波瀨康雄(しらはせやすお)

ニッセイ基礎研究所 経済研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・都道府県別にみた最低賃金引き上げの労働者への影響

・目指すべき賃上げ率は4%

・どうして賃金は上がらないのか-次の消費増税時には前取りの賃上げを

・保育士の賃金を考える~賃金カーブの改善と保育の質の確保を~

・日本におけるテレワークの現状や課題-長時間労働の改善のための考察-その2-