(画像=ZUU online編集部)

【目次】

①フロンティア・マネジメントIPOの基礎情報

②ビジネスモデル解説(執筆=株価プレス管理人)【9/20更新】 ※一部有料会員限定

③IPOジャパン編集長 西堀敬 氏のコメント【9/10更新】 ※有料会員限定

- 会社名

- フロンティア・マネジメント株式会社

- コード

- 7038

- 市場

- マザーズ

- 業種

- サービス業

- 売買単位

- 100株

- 代表者名

- 大西 正一郎、 松岡 真宏/1963・1967年生

- 本店所在地

- 東京都千代田区九段北三丁目2番11号

- 設立年

- 2007年

- 従業員数

- 141人 (2018/07/31現在)(平均39.0歳、年収1284.1万円)、連結142人

- 事業内容

- 経営コンサルティング、M&A(合併・買収)アドバイザリー、経営執行支援、事業再生支援

- URL

- http://www.frontier-mgmt.com/

- 株主数

- 56人 (目論見書より)

- 資本金

- 158,137,000円 (2018/08/24現在)

- 上場時発行済み株数

- 2,853,000株(別に潜在株式83,800株)

- 公開株数

- 598,000株(公募270,000株、売り出し250,000株、オーバーアロットメント78,000株)

- 調達資金使途

- 採用費、本社移転費、ファンドへの出資金

- 連結会社

- 子会社1社、持ち分法適用関連会社1社

- スケジュール

- 仮条件決定:2018/09/06→2,160~2,260円に決定

- ブックビルディング期間:2018/09/10 - 09/14

- 公開価格決定:2018/09/18→2,260円に決定

- 申込期間:2018/09/19 - 09/25

- 払込期日:2018/09/27

- 上場日:2018/09/28→初値5,000円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:みずほ証券

- 引受証券:

SMBC日興証券 (SMBC日興証券の詳細記事はこちら)

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 引受証券:岩井コスモ証券

- 引受証券:いちよし証券

- 引受証券:丸三証券

- 大株主

- 大西 正一郎 877,210株 29.87%

- 松岡 真宏 877,210株 29.87%

- フロンティア・マネジメント(株) 350,000株 11.92%

- 矢島 政也 187,970株 6.40%

- 村田 朋博 65,970株 2.25%

- 合田 泰政 60,000株 2.04%

- 西田 明徳 37,050株 1.26%

- 光澤 利幸 36,000株 1.23%

- 大谷 聡伺 27,000株 0.92%

- 矢野 勝治 22,000株 0.75%

- 彦工 伸治 18,970株 0.65%

- 業績動向(単位:百万円)売上高 営業利益 経常利益 純利益

- 2016/12 連結実績 3,337 10 6 -21

- 2017/12 連結実績 3,880 251 254 144

- 2018/12 連結中間実績 2,495 445 451 278

- ロックアップ情報

- 指定された株主は上場後90日目の平成30年12月26日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 13億5148万0000円(598,000株×2,260円)

- 潜在株数(ストックオプション)

- 83,800株

- ビジネスモデル解説(執筆=株価プレス管理人)

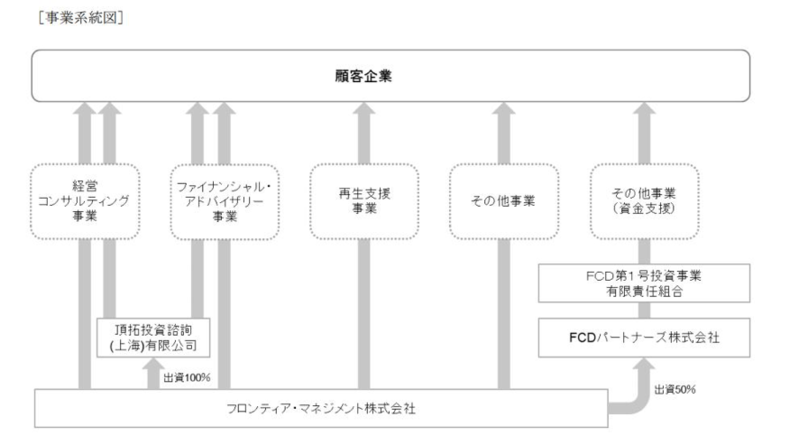

- フロンディア・マネジメント<7038>は①経営コンサルティング、②ファイナンシャル・アドバイザリー業務、③再生支援事業などを手掛ける企業である。国内のみならず上海に子会社、シンガポール、ニューヨークに支店を有している。また北米・欧州・東南アジア中心に現地コンサルティング会社等とのネットワークも構築しており、海外展開にも積極的である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

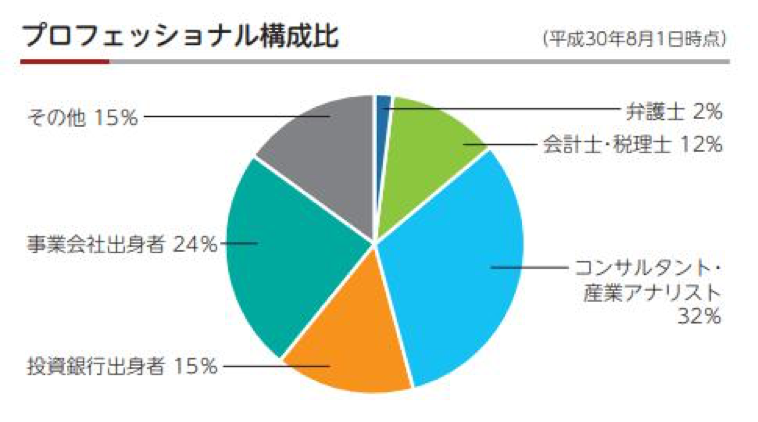

日本M&Aセンター<2127>など、他にも上場しているM&A会社が複数存在している中、同社は大西社長以下の産業再生機構のメンバーが中心となり立ち上げられた企業であるため、M&Aのみならず、経営コンサルティング・企業再選支援業務も得意とするメンバーが揃っている。

アナリスト、投資銀行出身者、事業会社出身者、会計士・税理士を中心に多彩な人材を有しており、様々な案件への対応が可能である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

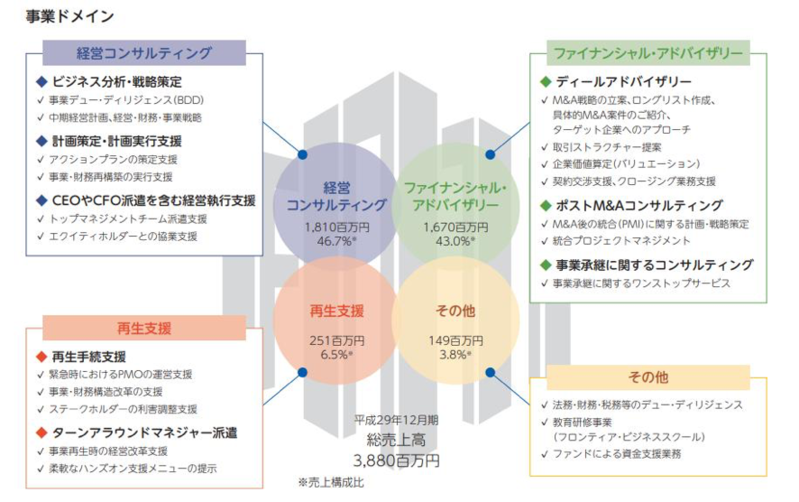

■①経営コンサルティング事業

顧客企業に対し経営戦略の立案、中期経営計画の作成及び実行支援、M&Aの際に実行されるデューデリジェンス等のサービスを提供している。

同社には経験豊富なアナリストが複数名所属しており、幅広い業界への対応が可能である。また単にコンサルティングを行うのみならず、CEOを始めとするマネジメントチームを派遣し、常駐型の経営執行支援サービスも提供している。

■②ファイナンシャル・アドバイザリー業務

顧客企業がM&Aや組織再編を行う際の、戦略の立案・対象企業の選定及びアプローチ・各種デューデリジェンスなど、M&A業務に関わる一連の業務全般に対する助言・補佐サービスを提供している。

同社は直近の過去7年間(2011年~2017年)において「Bloomberg 日本M&Aマーケットレビュー アドバイザー・ランキング」のM&A件数で概ね10位以内にランクインしていることから、手金融機関に並ぶ実績を有する、日本を代表するM&A会社として位置付ける事ができる。

■③再生支援業務

再生支援を必要とする企業に対し、事業再生計画策定から実行支援、金融機関との折衝等、再生支援のトータルサポートを提供している。

同社の再生支援業務の特長として、常駐型のハンズオン型経営改革支援を展開している点が挙げられる。常駐型で再生支援を行う事で、再生支援先企業の再建をより確実に行う事が可能である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

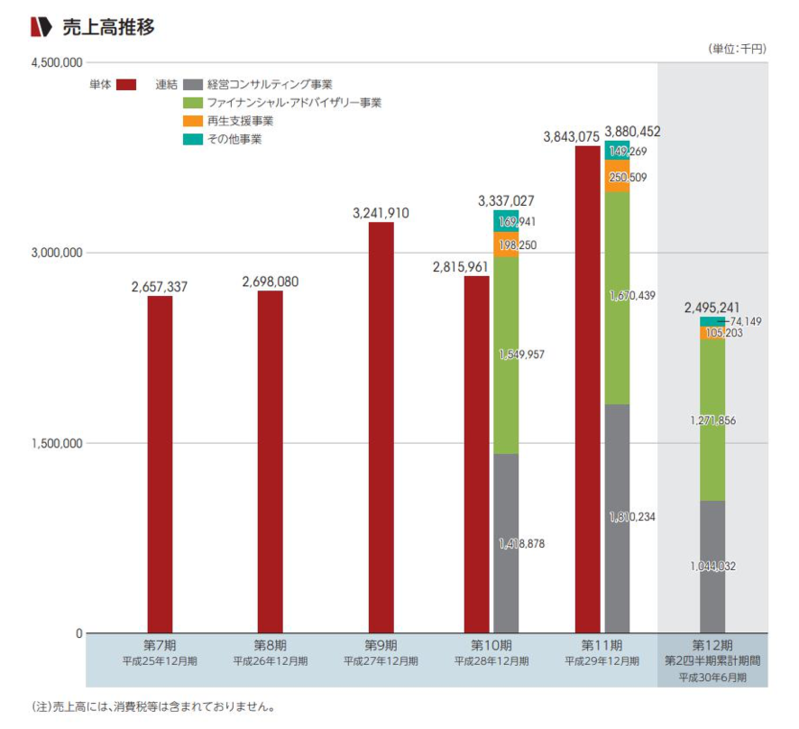

■部門別売上高

主要3部門の過去の売上高は下記のように推移している。

・経営コンサルティング事業

2016年12月期 売上高14億円

2017年12月期 売上高18億円

2018年12月期(予想) 売上高19億円

・ファイナンシャル・アドバイザリー業務

2016年12月期 売上高15億円

2017年12月期 売上高17億円

2018年12月期(予想) 売上高20億円

・再生支援業務

2016年12月期 売上高2.0億円

2017年12月期 売上高2.5億円

2018年12月期(予想) 売上高3.0億円

部門別売上高から、同社は経営コンサルティング事業及びファイナンシャル・アドバイザリー業務がほぼ同規模で2本柱となっていると言える。

2018年12月期は3部門いずれも増収の予想であるが、ファイナンシャル・アドバイザリー業務が前年同期比+21%増と、大きな伸びを見せる見込みである。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■業績推移

同社の業績推移及び当期計画は下記となっている。

2015年12月期 売上高32億円、経常利益1.7億円、当期純利益0.7億円(※)

2016年12月期 売上高33億円、経常利益0.1億円、当期純利益▲0.2億円

2017年12月期 売上高39億円、経常利益2.5億円、当期純利益1.4億円

2018年12月期(予想) 売上高43億円、経常利益4.6億円、当期純利益2.8億円

※2015年12月期は単体決算、以降は連結決算

2016年12月期を除き当期純利益ベースでも黒字を維持している。着実に増収増益を重ねており、2018年12月期計画は対前年同期比で売上高は+11%増、経常利益は同+81%増の計画。ファイナンシャル・アドバイザリー業務の増収を背景に、大幅な増益計画となっている。

■財務状況について

2017年12月期末時点で資産合計20億円に対して、純資産合計7.4億円であり、自己資本比率は38%となっている。

IPOにより7.1億円の資金調達を予定している。調達資金の使途の内訳は、①人材採用費3.4億円、②日本政策投資銀行と共同で設立のFCDパートナーズ(持ち分法適応会社)が組成するファンドへの出資金1億円となっている。

■今後の注目ポイント