おさらい

いくら、何に投資する?コツは3つに仕分けで、お金を3つに分けて、積立投資をすること、10年間使わないお金から投資デビューしませんか?で、当面使わないお金は積立投資による長期投資をお勧めすることをお伝えしました。

今回は、そもそもなぜ長期投資をするべきなのかについて、書きたいと思います。

長期的に資産形成をする必要がある

なぜ長期投資をするべきなのかの答えは、月並みですが、長期的に資産形成をして将来に備える必要があるからです。

何だ、当たり前じゃないかと思われるかもしれません。

しかし、漠然としたものであり、現実的になぜという理由が明確ではないと思います。「将来は不安で、心配だけれども、何とかなる、政府が何とかしてくれる、年金が減っても何とかそれなりの生活はできる」と考えている人が多いのではないかと思います。

でも残念ながら、何とかなりませんし、政府も何とかしてくれるとは思いません。今のまま行けば、不安ばかりが募ります。

日本の社会保障制度の先行きは厳しい

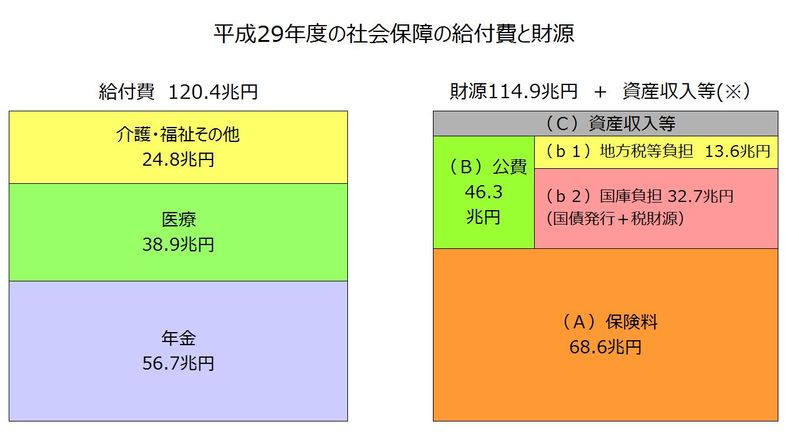

下の表1は、日本の社会保障の給付と財源の状況です。給付というのは支払い費用で、財源というのは、支払いに充てる原資です。平成29年度には、年金・医療・介護の費用として120兆円のお金が支払われたということを示しています。この費用は、困ったことに年々増えていく見通しです。

政府推計では、給付費は2017年120兆円、2025年140兆円、2040年190兆円と激増していく見通しです。この計算のベースは人口の推移ですが、人口予測は大きくは外れませんので、今のまま社会保障制度が変わらなければ、支払い費用は、ほぼ予測通りに激増すると考えられます。

※資産収入等は、年金積立金の運用実績次第。

激増する年金・医療・介護の支払額を賄うには、表1の右側の財源項目である(A)保険料・(B)公費・(C)資産収入等を増やすしかありません。しかし、悲しいかな、支払いの激増をカバーできるほど、増やすことはできません。

(A)保険料は、すべてを現役世代が負担しているわけではありませんが、支払いの主力は現役世代です。皆様の給与明細に記載されている保険料の金額は、もうお気づきだと思いますが、年々増えています。増やすにしても、現役世代にも生活があり、限界があります。

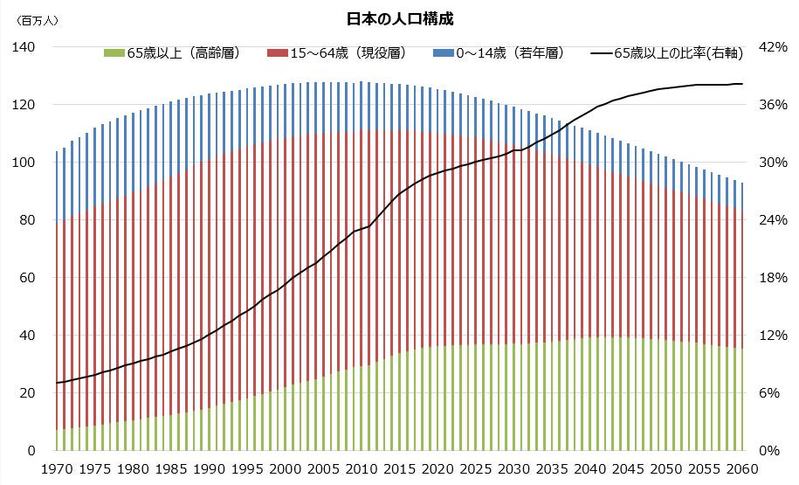

下のグラフ1は、日本の人口構成の推移です。左軸の棒グラフ15~64歳の現役層の人口がどんどん減っていくことが見て取れます。支払う現役層の数は減ってしまうため、保険料の支払い総額は増えなくても、現役層一人当たりの負担額が増えることは不可避です。ここから、さらに保険料の支払額を増やすとなると、現役層一人当たりの負担額が大変なことになることになります。筆者も現役層の1人ですが、たまったものではありません。

また表1の(B)公費とは、「地方税等負担」と「国庫負担」です。いずれも地方と国の税金の投入です。従って、税収が強く影響します。保険料と同じく、税収の負担をする主力はやはり現役層ですので、現役層の人口が大幅に減ることを考えると、あまり増やせるとは思えません。

国が何とかできないのかと思われるかもしれませんが、難しいでしょう。

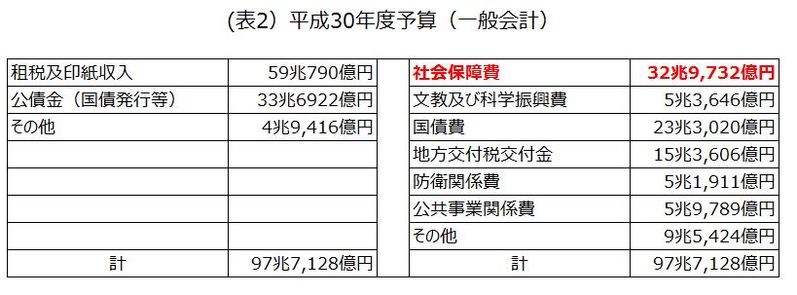

以下の表2は、日本の平成30年度予算(一般会計)ですが、左側歳出の赤字「社会保障費」が表1の(b2)国庫負担です。これを大幅に増やすとなると、左側の歳入(政府の収入)を大きく増やすか、右側の歳出(政府の支出)の社会保障費以外の他の項目を減らすしかありません。

しかし、歳入を増やすには、税収を増やすか、国債の発行を増やす必要がありますが、いずれも現在より大幅に増やすことは現実的ではありません。唯一、増税をするという手段がありますが、国民の反発が強く容易ではないため、時間がかかりすぎ、社会保障費の増加ペースに追いつかない可能性が考えられます。

また歳出についても、すでに社会保障費が歳出全体の3分の1を占め、他の項目は圧迫され続けているうえに、重要項目ばかりであることから、社会保障費を増やすために、削る余地は多くは残されていません。

さらに、(C)資産収入とは、年金の積立金などの運用益のことですが、年金運用なので極端なリスクは取れません。従って、毎年度の収入が大きく増えることは期待できません。

以上から、保険料もダメ、公費もダメ、資産収入もダメで、今後急増する給付費を賄える財源は見当たらないと言えます。

給付費の増加を抑制できるか?

そうなると、最後の手段は、給付費そのものの増加を抑制するしかなくなります。しかし、グラフ1の左軸の棒グラフで65歳以上の高齢層の人口は2040年を過ぎるあたりまで増加し、かつ右軸の65歳以上の比率も上昇が続いております。しかも人口が多い団塊の世代が後期高齢者となりますし、一人当たりの給付費は削れても、全体の給付費総額を抑えるのは、大変困難です。

給付費をまったく抑制できないとまでは言いませんが、どうやっても全体の給付費は今より増えていくでしょう。

これから、どうなってしまうのか?

社会保障の給付費の抑制も限定的にしかできず、財源も確保できず、という状況では、一体どうなってしまうのでしょうか?

おそらく最後は、消費増税による財源確保と、年金カットあるいは年金の支給開始年齢の引き上げなどによる給付費の削減に進むことになると思います。(消費税による財源確保は既に計画済み)

国民の大きな反発が確実視されることですから、政治的に実現するのは、極めて難しいのですが、それでも社会保障制度の崩壊をできる限り食い止めるために、最後は実施に追い込まれると思います。

当然、そういった事態は、私達の生活には大きな打撃となります。消費増税による支出増は、家計に大きく響きますし、年金の支給が実質的に減るということですから、収入が減ります。生活水準の低下は避けられません。

もはや国からの支援は縮小が避けられず、自助努力の社会に変わっていくことは確実であり、実は国も国民に対し、自分の力で生き抜いて下さいというメッセージをすでに発しています。

次回は、その国からのメッセージについて書きたいと思います。

▼バックナンバー

・初心者のあなたに。長期投資を選ぶメリット

・博打とは違う!怖くない株式投資

・長期投資の買い時。一発勝負VS時間分散

・何に投資する?「リスク性資産」と「安全資産」1

・何に投資する?「リスク性資産」は何がリスク?

・安全資産は本当に安全?-預金と債券―

・債券=安全資産とは限らない

・いくら、何に投資する?コツは3つに仕分け

・バランス運用の金融商品の成績は?

・10年間使わないお金から投資デビューしませんか?

・増えるばかりの税金と社会保障費!日本の社会保障の現実と将来

大澤 健吾(おおさわ けんご)

楽天証券 投資運用室 室長 チーフ・ストラテジスト

関西学院大学経済学部卒業。大和証券投資信託委託、日興コーディアル・アドバイザーズ(現・日興グローバルラップ)、横浜銀行などで、ファンドや銀行自己資金の運用に従事した後、現職。国際分散投資が専門で、ロボアドバイザー「楽ラップ」の運用責任者を務める。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点