金融資産を用途別に(1)すぐ使うお金、(2)すぐ使わないお金(ただし、場合によっては、すぐ使うかもしれないお金)、(3)当面使わないお金の3つに分ける話をしました。いくら、何に投資する?コツは3つに仕分け>>

この中で(1)は銀行預金で運用、(2)はバランス運用の金融商品へ積立投資、(3)は先進国株式(為替ヘッジなし)へ積立投資することをお勧めする説明をしてきました。また、(2)のバランス運用の金融商品については、バランス運用の金融商品の成績は?で個別に詳しく説明を行いました。

今回は、(3)当面使わないお金をなぜ先進国株式(為替ヘッジなし)へ積立投資することをお勧めするか、書きたいと思います。

当面使わないお金とは、どんなお金?

まず筆者が書く「当面使わないお金」とは、10年以上使う予定がないお金です。

例えば、そういったお金が300万円あったとします。少なくても10年は使わないお金ですので、3年後、5年後に、300万円が200万円になっていたとしても、お金のやり繰りの面で問題ありません。ただし、10年間経過した時点では、300万円より減っていてはダメで、できるだけ増えていることが望まれます。

これら「当面使わないお金」の運用条件をまとめますと、以下のとおりになります。

※「当面使わないお金」の運用条件

(1)運用期間 最低10年以上

(2)運用開始から10年間が経つまでは、元本割れしても構わない

(3)10年経過した時点では、元本300万円以上で、かつできるだけ増えていることが望ましい

(3)は、望ましいという条件であり、人により内容は異なってきます。10年経過した時点で、絶対に300万円を割り込んでいてはダメ(リターン獲得のためにリスクは取れない)という人もいれば、300万円をちょっとぐらい割り込んでいても我慢できる(リターン獲得のためにリスクを取れる)という人もいると思います。

これは、人それぞれです。ただ目先使う予定があるお金であれば、すべての人が元本割れを絶対に受け入れられないはずですが、長期間使う予定がないお金であれば、元本割れを受け入れられる人が出てくるということを考えますと、「当面使わないお金」は一定程度リスクが取れるお金と言えると思います。

どういった運用ができるのか

では、10年間使わないお金をどうやって運用するのか、考えていきましょう。

まず10年後に300万円を割り込んでいては、絶対ダメというのであれば、銀行預金で運用するしかありません。現状の預金金利はほぼゼロで、当面改善する可能性は低いと見られます。将来金利が上昇する可能性はありますが、それがいつになるのか、どれくらい上昇するのか、図る術がありませんので、保守的に考えるべきです。したがって、今ある300万円は、10年後も300万円のままになると想定することをお勧めします。ただし以前に書きましたが、銀行預金といえども絶対に元本割れしないというわけではないということを忘れないで下さい。

次に、10年後に300万円を割り込むリスクを取れる(リスクを取ってもリターンを追求する)というケースを考えていきます。ここで問題になるのが、どれくらいリスクを取れるか、どれくらいのリターンを期待するかです。

ここで、リターンに着目し、様々な資産で10年間運用した場合、どういったリターンになるのか、過去実績を見てみましょう。

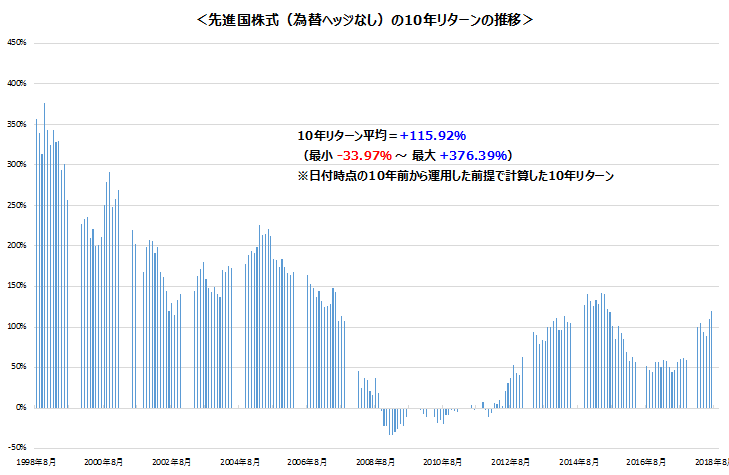

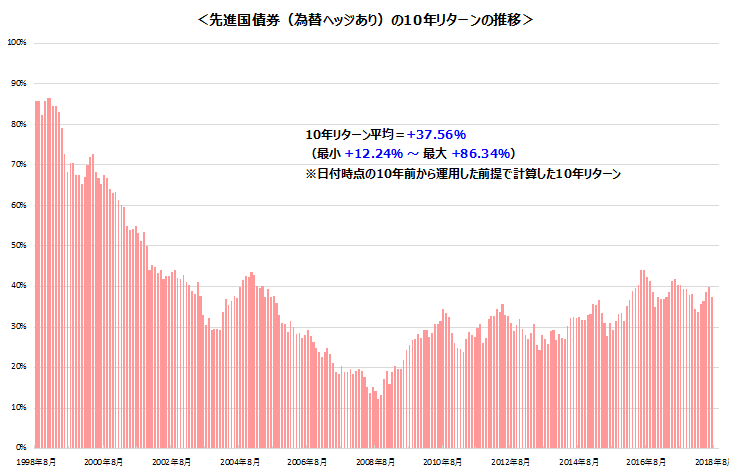

以下は、先進国株式(為替ヘッジなし)と先進国債券(為替ヘッジあり)の各時点での過去10年間のリターンを1998年8月から2018年7月まで期間をずらしながら表示したチャートです。

先進国債券(為替ヘッジあり)はすべての期間で10年リターンはプラスになっている一方、先進国株式(為替ヘッジなし)はリーマンショック発生時を中心にマイナスになっている期間が一部あります。

ただマイナスリターンの期間は、10年リターンを過去20年間(240カ月)検証した結果、33カ月のみ(発生確率13.75%)に止まっています。また10年リターンの平均値に目を向けると、先進国株式(為替ヘッジなし)は+115.92%で、先進国国債(為替ヘッジあり)の+37.56%を大きく上回っております。

取れるリスクは個人で異なるため、一概にどちらがいいとは言えません。ひとつだけ言えることは、過去実績から見て、10年間という長い期間でもっとも高いリターンを追求するのであれば、外国株式等に投資することがベストの選択、つまりハイリスク・ハイリターンの投資をすべきということです。比較的低い元本割れ確率で10年間かけて高いリターンを追及できます。

また外国株式等のリスクが取れないのであれば、前回説明しました株式と債券をミックスしたバランス運用や、債券のみの投資をすべきということになります。

お勧め運用方法

それでは、これまでの説明を踏まえ、具体的にどのように運用するべきか、筆者のお勧め運用方法を書きます。

結論から書きます。「先進国株式(為替ヘッジなし)の指数連動型のインデックスファンドに積立投資すること」をお勧めします。

株式のリスクを取れないという人にも、あえて、お勧めします。理由は、積立投資で毎月同じ金額を10年間投資するのであれば、損失は出にくいと考えられるからです。

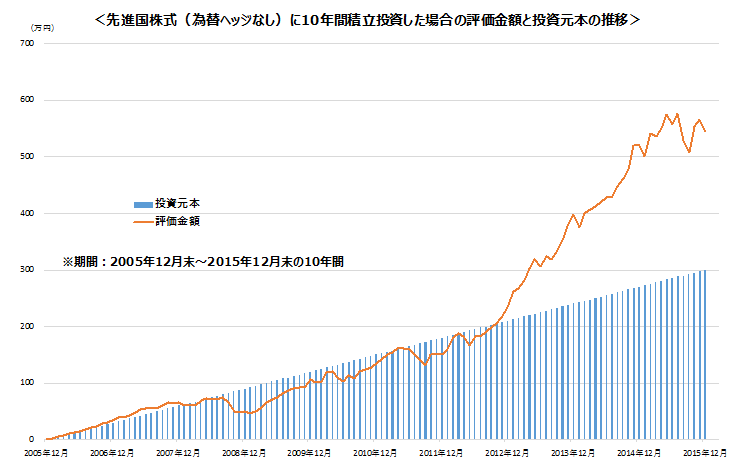

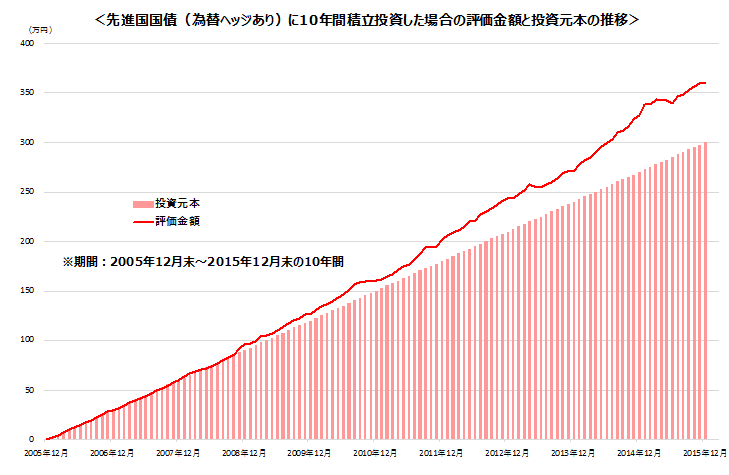

以下は、先進国株式(為替ヘッジなし)と先進国債券(為替ヘッジあり)に300万円を毎月2万5,000円ずつ積立投資し続けた場合の評価金額と投資元本の推移を表示したグラフです。

「評価金額>投資元本」の場合はプラスリターン、「評価金額<投資元本」の場合はマイナスリターンとなっていることを表しています。なお、期間は2005年12月末から2015年12月末のリーマンショックの影響が大きく現れ、損益条件が悪く出るタイミングを選び、あえて条件が厳しいシミュレーションにしております。

先進国株式(為替ヘッジなし)及び先進国国債(為替ヘッジあり)に投資した場合、両方とも10年後には、元本割れはしていません。10年経つまでの過程では、評価金額が投資元本を下回り、一時的に元本割れをしている期間もありますが、最後は元本を大きく上回る結果になっています。

一括して300万円を投資する場合は、10年リターンがマイナスになるケースもありますが、毎月2万5,000円ずつ10年間、120回にわたって積立投資すると、買い付けタイミングが分散され、大きな損失は発生しにくくなります。株式のリスクに耐えられない人でも、積立投資であれば、株式への投資が可能という人がたくさんいるのではないでしょうか。

最後に、投資対象として先進国株式(為替ヘッジなし)をお勧めする理由を書きます。

長期的に期待されるリターンであれば、先進国株式よりも新興国株式の方が一般的に高いと言えます。しかしながら、新興国は歴史的に先進国の経済動向に振り回され、経済危機が度々発生しております。過去、経済危機が発生したときの株価の下落は、株価自体に加え、通貨も暴落するため、激しいものになってきました。積立投資をしたとしても、元本割れの度合いの大きさに精神的に耐えきれず、途中で売却してしまう可能性を否定できません。そのため、新興国株式への投資はお勧めしません。

では、先進国株式に投資するのであれば、日本も先進国なのだから、日本株式への投資でもいいのではないかと考えられる方もいると思います。しかし、読者のほとんどは日本国内で働いて生活されているはずです。収入の面で、日本企業のリスクをもうすでに十分取っているわけですから、金融資産の運用で、同じリスクを取るべきではありません。そのため、日本株式を投資対象から外した先進国の株式に投資することをお勧めします。

為替については、動きを予測することは非常に困難です。ほとんど予測不能ですが、お勧めしている投資は、為替リスクが先進国通貨に限定され、積立投資をするというものですから、為替リスクは取っても許容できると考えます。

次回は、そもそもなぜ長期投資をすべきなのかについて、書きたいと思います。

▼バックナンバー

・初心者のあなたに。長期投資を選ぶメリット

・博打とは違う!怖くない株式投資

・長期投資の買い時。一発勝負VS時間分散

・何に投資する?「リスク性資産」と「安全資産」1

・何に投資する?「リスク性資産」は何がリスク?

・安全資産は本当に安全?-預金と債券―

・債券=安全資産とは限らない

・いくら、何に投資する?コツは3つに仕分け

・バランス運用の金融商品の成績は?

大澤 健吾(おおさわ けんご)

楽天証券 投資運用室 室長 チーフ・ストラテジスト

関西学院大学経済学部卒業。大和証券投資信託委託、日興コーディアル・アドバイザーズ(現・日興グローバルラップ)、横浜銀行などで、ファンドや銀行自己資金の運用に従事した後、現職。国際分散投資が専門で、ロボアドバイザー「楽ラップ」の運用責任者を務める。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点