相続のことを調べる最初のステップとして、まずは「誰が法律上財産をもらえる法定相続人になるの?」ということが気になる方も多いと思います。実際に法定相続人の範囲を知らなければ、誰が財産や借金を相続するか分からず不利益になる可能性があります。

次に知りたいのが「私はいくらの遺産を相続できるの?」ということだと思います。

この記事では「誰が法定相続人になるのか」、そして「どれぐらいの割合の遺産を相続することができるのか」について相続の専門家が分かりやすく解説していますので参考にしてください。また法定相続人について知っておきたいことも解説しています。

1.誰が法定相続人になるのかを知る

この章では誰が法定相続人になるのかということと、法定相続人であればいくらの割合で遺産を相続することができるのか(法定相続分)についてご紹介します。

民法は相続において誰がどのような割合で遺産を相続するのかを話し合う前提を決めています。法定相続人や法定相続分の決まりがなければ話し合いが上手くまとまらないこともあるため、法定相続人が誰なのかを確認するステップがあらゆる相続のシーンにおいて前提となります。

1-1.法定相続人とは?

法定相続人とは、遺産を相続できる人として民法で定められた人をさします。内縁の妻や同性パートナーなど民法上の親族に含まれない人は、どんなに身近な人であっても法定相続人とはなりません。

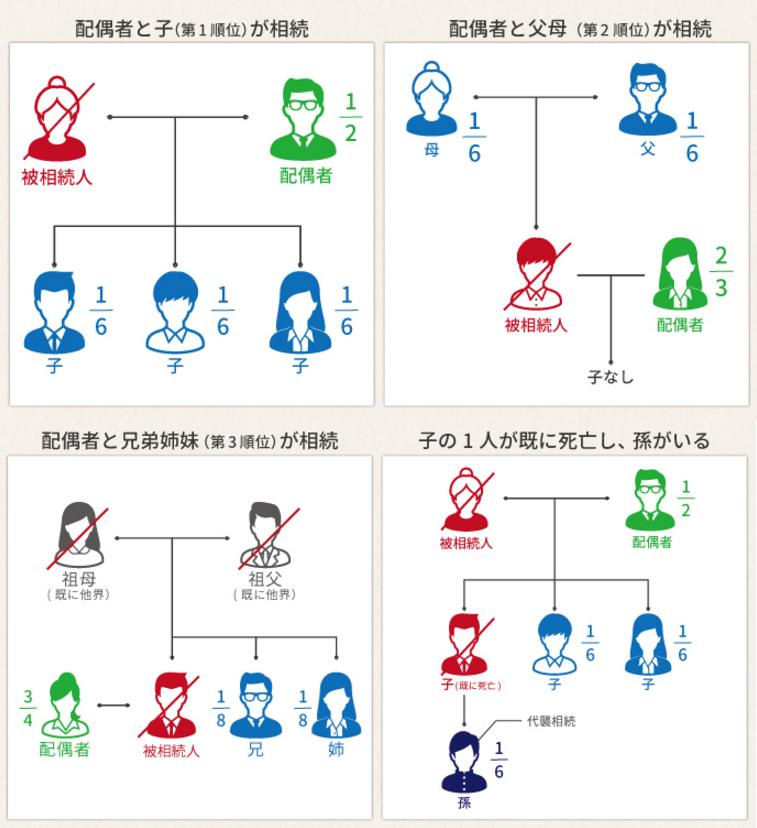

配偶者は常に法定相続人であり、その他の人については、次のように順位が定められています。第1順位の人がいなければ第2順位の人が法定相続人となり、第2順位の人もいなければ第3順位の人が法定相続人となります。

- 常に法定相続人:配偶者

- 第1順位:子(子が亡くなっている場合は孫)

- 第2順位:父母(父母が亡くなっている場合は祖父母)

第3順位:兄弟姉妹

配偶者と子(第1順位)が法定相続人になる場合亡くなった被相続人に配偶者と子がいる場合は、被相続人の配偶者と子が法定相続人になります。子が先に亡くなっている場合は、孫が法定相続人になります(詳しくは、「2-2.孫が法定相続人になる代襲相続」で解説します)。

配偶者と父母(第2順位)が法定相続人になる場合被相続人に配偶者がいるものの子がいない場合は、被相続人の配偶者と父母が法定相続人になります。父母が亡くなっていて祖父母が健在の場合は、祖父母が法定相続人になります。

配偶者と兄弟姉妹(第3順位)が法定相続人になる場合亡くなった被相続人に配偶者がいるものの、子がおらず父母や祖父母が亡くなっている場合は、被相続人の配偶者と兄弟姉妹が法定相続人になります。

ご自身の家族構成に照らして法定相続人の範囲を確認したい場合や、法定相続人についてさらに詳しく理解したい場合は、「相続人の範囲がすぐに分かる方法(簡単フローチャート付)」をご参照ください。「すぐわかる相続人関係図」や「法定相続確認チャート」で、相続人の範囲をわかりやすく説明しています。

子や親がいなければ兄弟姉妹が法定相続人になる 先ほどご紹介したとおり、子のいない夫婦のどちらかが亡くなった場合、残された配偶者は義理の父母、兄弟姉妹と財産を分け合うことになります。特に義理の兄弟姉妹と財産を分け合うときは、普段の交流が少ないことも珍しくなく、概して遺産分割の話し合いは難しくなります。

このような点から、子のいない夫婦は、生前に遺言書を書くなど相続の対策をすることをおすすめします。

法定相続人がいない場合は? 以前に比べて家族の形態が多様化していることから、亡くなった人に法定相続人がいないケースも増えつつあります。このようなときは、債権者や特別縁故者(長期間同居していた人または療養看護に努めた人)などが遺産を受け取ることができます。

債権者や特別縁故者は家庭裁判所に申し立てて、相続財産管理人を立てます。相続財産管理人は、法定相続人が本当にいないか確認したうえで、債権者がいれば債権者に財産を分配します。そのあと特別縁故者に分配し、それでも余った財産は国に納めることになります。

1-2.法定相続分とは?

法定相続分とは、法定相続人が受け取る財産の割合として民法で定められたものです。

配偶者が遺産の一定部分を受け取り、残りを子、父母、兄弟姉妹の人数で均等に分配します。具体的には次のように分配します。

・配偶者と子が法定相続人である場合配偶者:1/2、子:残りの1/2を人数に応じて均等に分配・配偶者と父母が法定相続人である場合配偶者:2/3、父母:残りの1/3を人数に応じて均等に分配・配偶者と兄弟姉妹が法定相続人である場合配偶者:3/4、兄弟姉妹:残りの1/4を人数に応じて均等に分配・配偶者がいない場合法定相続人の人数に応じて均等に分配

法定相続人であれば必ず財産を相続しなければならないわけではなく、基本的には法定相続人全員の話し合い(遺産分割協議)のもとで誰がどれぐらい相続するかを自由に決めることができます。

反対に法定相続人であれば民法で法定相続分が定められていますので、揉めた場合であっても法定相続分を自分が受け取れる基準として話し合いを進めることができます。

2.法定相続人について知っておきたいこと

2-1.養子は実子と同じ立場

親子関係は、実の親子以外でも養子縁組によって成立します。他人を養子にするほか、孫や甥、姪など親族を養子にすることもできます。養子も実子と同じ立場で法定相続人になり、法定相続分も同じです。

養子には普通養子と特別養子の二種類があり、普通養子であれば、実父母と養父母の両方から相続することができます。

■普通養子実父母との親子関係は継続する。養子は養父母より年少であればよい。■特別養子実父母との親子関係は終了する。原則として養子は6歳未満に限る。

実子は、婚姻関係にある男女の間に生まれた嫡出子と、婚姻関係にない男女の間に生まれた非嫡出子に分けられます。嫡出子は、戸籍の関係から父と子の親子関係が成立します。非嫡出子は、父親が子を認知した場合に父と子の親子関係が成立します。いずれの場合も、母と子は出産によって親子関係が裏付けられます。

認知によって親子関係が成立している非嫡出子は、嫡出子と同じ立場で法定相続人になります。法定相続分も非嫡出子と嫡出子で均等に分けられます(以前は、非嫡出子の法定相続分は嫡出子の1/2とされていましたが、平成25年9月5日以後の相続からは嫡出子と同等になっています)。

養子や非嫡出子は、他の相続人に存在を知られていないこともあります。法定相続人を正確に把握していなければ、一度まとまった遺産分割の話し合いをやり直すことにもなりかねません。そのような混乱を避けるため、相続が発生したときだけでなく、相続対策を考えるときにも、被相続人の出生から死亡までの戸籍謄本を取り寄せ、法定相続人を確認することが重要です。

相続税の計算では養子の人数制限がある 養子縁組をする人数に制限はありませんが、相続税の計算では法定相続人に含める養子の人数に制限があります。実子がいる場合は1人まで、実子がいない場合は2人までを相続税を計算する上での法定相続人に含めます。ただし、特別養子などのように養子の人数の制限を受けないケースもあります。

2-2.孫が法定相続人になる代襲相続

法定相続人となるべき人が被相続人よりも前に亡くなっている場合は、その人の子が法定相続人になります。これを代襲相続といいます。たとえば、被相続人の子が被相続人よりも前に亡くなっている場合は、被相続人の孫が法定相続人になります。

被相続人よりも前に亡くなっている場合のほか、相続欠格や相続廃除によって相続権を失った場合も、代襲相続によってその人の子が法定相続人になります。

相続欠格 相続人が次の相続欠格事由に当てはまる場合は、何の手続きもなく相続権を失います。遺言で財産を受け取ることになっていても認められません。

- 被相続人や他の相続人を殺害または殺害しようとして有罪判決を受けた場合

- 詐欺や強迫によって被相続人に遺言を書かせた場合、または被相続人が遺言を書くことを妨げた場合

- 遺言書を破棄、偽造、変造した場合

- その他民法に定めた行為をした場合

相続廃除 相続人に一定の非行がある場合には、被相続人はその相続人の相続権を失わせることができます。被相続人が家庭裁判所に相続廃除を申し立てるか、遺言によって遺言執行者が申し立てる必要があります。

一定の非行とは、相続欠格事由ほど重大ではないものの著しい非行であって、被相続人への虐待行為や重大な侮辱などをさします。

相続廃除は取り消すことができます。また、相続廃除された人が遺言で財産を受け取ることになっていれば、それは認められます。相続廃除をする一方で遺言によって財産を与えることは矛盾した行為ですが、遺言書を書いたあとで相続廃除をして、遺言書を書き直さなかった場合には起こりうるケースです。

2-3.法定相続人以外の人が相続するには遺言が必要

法定相続人以外の人が相続するには、その人に財産を与える旨の遺言が残されていることが必要です。

遺言は書面に残す必要があり、口述を録音したものは認められません。遺言には、公証人の関与を必要としない自筆証書遺言と、公証人の関与を必要とする公正証書遺言、秘密証書遺言があります。それぞれメリットとデメリットがありますが、公正証書遺言が最も確実な方式とされています。

遺言で法定相続人以外の人に財産を与えることを遺贈といいます。遺贈には、特定遺贈と包括遺贈があります。

特定遺贈は、「A銀行B支店の普通預金(口座番号××)をCに遺贈する」というように、財産を指定して与えるものです。

包括遺贈は、「全財産の1/3をCに遺贈する」というように、財産を指定せずに割合を定めて与えるものです。包括遺贈された人は、法定相続人と同様に遺産分割の話し合いに加わる必要があります。

2-4.法定相続人が相続放棄したときの注意点

法定相続人は、相続があることを知ったときから3か月以内に家庭裁判所に申し立てることで、相続放棄することができます。被相続人に借金がある場合や、相続を円滑にするため一部の相続人が相続を辞退する場合などに行われます。

法定相続人が相続放棄したときは、次のような点に注意しなければなりません。

- 代襲相続ができない

- 相続税の計算では相続放棄はなかったことになる

相続放棄すると、その人ははじめから相続人でなかったことになります。相続放棄した人に子がいても、その子が代襲相続することはできません。

また、相続税を計算する上では、相続放棄はなかったことになります。

「2-6.相続税は法定相続人が多ければ少なくなる」でご紹介するように、法定相続人が多ければ多いほど、相続税の額は軽減されます。そのため、被相続人に兄弟姉妹が多い場合は、子に相続放棄させて法定相続人を増やして節税を図ることがあります。【例1】では、相続放棄をなかったことにすることで、意図的な節税を防いでいるケースをご紹介します。

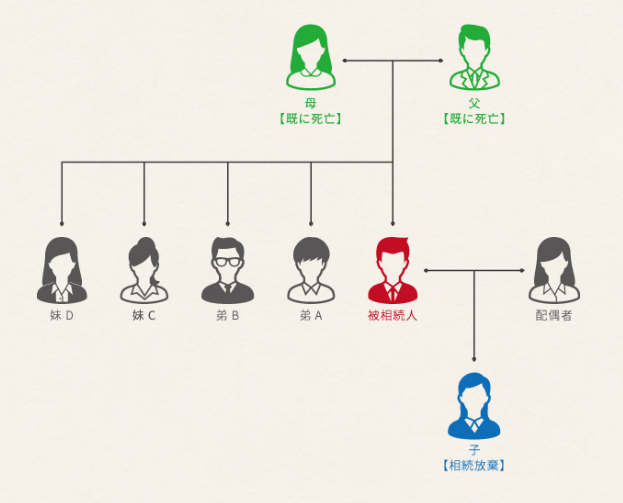

【例1】 被相続人の家族関係が下の図のとおりである場合、子が相続放棄しなければ、法定相続人は配偶者と子の2人です。子が相続放棄すると、法定相続人は配偶者、弟A、弟B、妹C、妹Dの5人になります。ただし、子が相続放棄したとしても、相続税を計算する上での法定相続人は配偶者と子の2人です。

2-5.法定相続人には最低限保証される遺留分がある

遺産の分配は、法定相続分にかかわらず、遺言や遺族どうしの話し合いによって自由に定めることができます。しかし、被相続人によって生計を支えられていた人や、財産形成に協力した人に対する配慮から、法律では一定の範囲の相続人が最低限受け取れる遺留分を定めています。

遺留分は、子(子の代襲相続人を含む)、配偶者、直系尊属(父母、祖父母など)に認められており、法定相続分の半分(法定相続人が直系尊属のみの場合は1/3)が遺留分となります。兄弟姉妹には遺留分は認められていません。

遺言などで遺留分より少ない額の遺産しか受け取れなかった場合は、他の相続人に対して不足分を支払うよう請求することができます。これを遺留分減殺請求権といいます。

2-6.相続税は法定相続人が多ければ少なくなる

相続税は法定相続人が多ければ少なくなることは広く知られており、財産が多く高額な税負担が見込まれる人は、養子縁組をするなどして法定相続人を増やそうとします。

法定相続人が多ければ相続税が少なくなる仕組みは、基礎控除額の計算方法と、相続税の計算方法にあります。

基礎控除額の計算方法 相続税には基礎控除額があり、遺産総額から基礎控除額を引いた部分が課税対象となります。遺産総額が基礎控除額以下であれば相続税はかかりません。

基礎控除額:3,000万円+600万円×法定相続人の数

上の算式のように、法定相続人の数が多いほど基礎控除額が多くなり、相続税額が少なくなります。

このため遺産が3,000万円以上あると見込まれる場合、相続が起きたのち10か月以内に相続税申告を行う必要性が生じますのでまずは法定相続人の人数を確認する必要があります。

裏返せば法定相続人の人数が分からなければ相続税を計算することはできません。

相続税の計算方法 相続税の税額は、被相続人の課税対象の遺産総額に税率をかけるのではなく、法定相続人が法定相続分で受け継いだ遺産の額に税率をかけて計算します。

相続税の税率は累進構造となっており、遺産の額が多くなるにつれて、その増えた分に対して高い税率が掛けられます。法定相続人の数が多いと、配偶者を除いて1人あたりの遺産の額は少なくなり、相続税の額も少なくなります。【例2】では、法定相続人が増えることで相続税の総額が低くなるケースをご紹介します。

【例2】 基礎控除後の課税対象の遺産総額が6,000万円であるとします。

A 法定相続人が被相続人の配偶者と子2人の場合 法定相続分で遺産を分配ののち、各相続人の税額を計算します。

配偶者:法定相続分6,000万円×1/2=3,000万円 税額3,000万円×15%-50万円=400万円

子:法定相続分6,000万円×1/4=1,500万円 税額1,500万円×15%-50万円=175万円

相続税の総額400万円+175万円×2=750万円

B 法定相続人が被相続人の配偶者と子3人の場合 法定相続分で遺産を分配ののち、各相続人の税額を計算します。

配偶者:法定相続分6,000万円×1/2=3,000万円 税額3,000万円×15%-50万円=400万円

子:法定相続分6,000万円×1/6=1,000万円 税額1,000万円×10%=100万円

相続税の総額400万円+100万円×3=700万円

この例では、法定相続人が1人増えることで、相続税の総額が50万円低くなります(このあと、各相続人が実際に受け取った遺産の割合で相続税の総額を配分します。そのうち、配偶者の税額は配偶者の税額軽減が適用されます)。

3.まとめ

以上、法定相続人についての基礎知識をお伝えしました。法定相続人の数が変わると、相続財産の分配が変わるだけでなく、相続税の額にも影響があります。実際に相続するときだけでなく、生前の相続対策を考えるときも、法定相続人を正確に把握することが大前提になります。なお、相続税を計算するときは、養子や相続放棄した人について税法独自の方法で法定相続人を数えることになっているので注意しましょう。(提供:税理士が教える相続税の知識)