「会社分割」という言葉をご存知だろうか。言葉の通り、一つの会社を二つに分割することを意味する。#14で解説した持株会社化と同様に、優良企業(富裕層経営者)がよく用いる組織再編手法だ。本記事では会社分割の意味や具体的な活用事例について説明する。

今回も、日本を始め米国やスイスのプライベートバンクに11年間在籍し、現在は富裕層の資産形成サービスを手掛けている株式会社ウェルス・パートナー代表の世古口俊介氏に話を聞いた。(聞き手:ZUU online編集長 菅野陽平)

>>>【PR】コンシェルジュが生涯伴走! あなたにあった資産アドバイザーを無料紹介

会社分割とは何か

「ここ数年、会社分割をお手伝いすることが飛躍的に多くなった」と世古口氏は語る。会社分割とは、言葉の通り一つの会社を二つに分割することだ。#14で解説した持株会社化も既存の会社を子会社とした親会社を作る会社分割の一つである。持株会社化が「縦の分割」に対して、今回の会社分割は一つの会社を分割して兄弟会社を作る「横の分割」を指す。イメージは以下のイラストの通りだ。

A社を分割して新会社のB社を作る。イラストの例は既存会社のA社に事業と事業性資産を残し、分割した新会社のB社に個人資産を移している。事業と個人を分けるだけではなく、既存会社に2つの事業がある場合、C事業を行うC社とD事業を行うD社に分割することも可能である。

この会社分割はどのようなときに使われるのか。「主にM&Aのときだ」と世古口氏は語る。多くの場合、M&Aの買い手は会社の事業が欲しいわけで、オーナー社長の個人的な資産は要らないと思っている。その場合はイラストのように、事業関連のA社と個人資産関連のB社に分割して、A社だけを売却したほうがM&Aは成立しやすい。

また一つの会社内にC事業とD事業が存在し、買い手がC事業だけ欲しい場合、C事業のC社とD事業のD社に分割してC社だけ売却するほうがM&Aは成立しやすい。「会社分割という制度は、企業のM&Aを促進するために整えられている」と世古口氏は言う。

法人オーナーの手取り増大にも寄与

会社分割して事業だけを売却することは、売却するオーナーの売却代金の手取りを増やすことにも寄与している。なぜなら「事業だけを売却する事業譲渡だと譲渡益に対して法人税の実効税率33%が課されるが、会社分割して会社を売却した場合は株式譲渡益課税で20%に税率を抑えられるから」(世古口氏)だ。

また、世古口氏は「会社分割せずに個人資産を含めた会社ごと売却をすると、個人資産の含み益に対して20%の株式譲渡益課税が行われるが、会社分割をした場合は基本的に個人資産の含み益に課税されないので、この点でも会社分割は合理的な組織再編だ」と言う。

会社分割とMBOを組み合わせた実例

ここまで会社分割のメリットを述べてきた。ここからは世古口氏が最近お手伝いしたという会社分割事例を紹介する。自社役員による会社買収「MBO(マネジメント・バイアウト)」と会社分割を組み合わせたスキームだ。クライアントであるオーナー社長の情報や要望は以下の通りである。

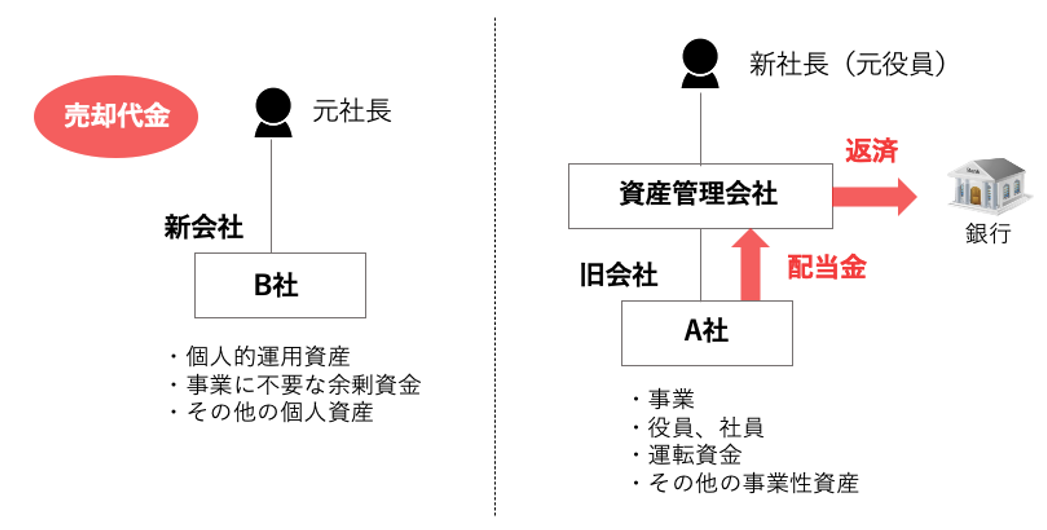

まずは既存会社のA社に事業と事業性資産を残し、個人資産は分割した新会社のB社に移す。これがフェーズ1となる。

フェーズ2はMBOである。会社を承継する役員に資産管理会社(法人)を作ってもらい、法人名義で銀行借入を起こし、その資金で社長から株式を購入する。イメージは以下のイラストの通りである。

株式が役員に渡ったことで、事業と事業性資産を保有したA社は役員のものとなる。社長は引退し、株式を購入した役員がA社の新社長になった。また、元社長の手元には株式譲渡益課税後の売却代金が残る。これで会社分割とMBOは完了である。

しかし、これで一安心というわけではない。なぜなら役員の資産管理会社には多額の借入金が残っているからだ。フェーズ3は借入返済である。イメージは以下のイラストの通りである。

買収したA社からの配当金で銀行返済を進めていく。業績が安定している会社であれば、毎年の利益から配当を出し、着実に返済が進むだろう。しかし返済の途中でコロナやリーマンショックのような経済危機が起こって業績が悪化し、配当が出せなくなる可能性もある。

事例のように高利益で純資産が厚い会社だと、MBOの買収代金も数十億円と高額になる。借入返済も会社を引き継いだ新社長や社員にとっては重要な要素だ。フェーズ3である借入返済をもって、会社分割とMBOは本当の完了と言えるだろう。

「資産管理会社ではなく、会社を承継する役員が個人で銀行借入をして株式購入資金に充てても良いのでは?」と思われた方もいるだろう。しかし「資産管理会社で借入をするケースがほとんど」(世古口氏)である。

理由は、そのほうが借入返済が円滑に進むためだ。個人で会社を買収して配当金を受け取ると、総合課税が適用される。最高税率は55%だ。しかし、資産管理会社への配当金であれば益金不算入ルールにて非課税で受け取ることができ、配当金の全額が資産管理会社に残る。「配当金が最高税率にタッチする金額の場合、個人で買収するよりも資産管理会社で買収したほうが税率の違いで借入返済が2倍早く進む」(世古口氏)。

近年、会社分割が激増している理由

ここ数年で会社分割を実施する会社が激増しているという。「その理由は2017年の税制改正だ」と世古口氏は指摘する。2016年までは、会社分割したあとに旧会社を売却すると多額の課税が発生していた。課税負担が重すぎてM&Aのための会社分割はほとんど意味がなかった。

税制改正により、分割したあとに旧会社を売却しても多額の課税負担がなくなったため、会社分割からの会社売却が増えている。2017年の税制改正の趣旨はM&Aの促進なので、一定の効果はあったということになる。

「この税制改正によってもう一つ変わったことがある。それは事業会社で個人的な資産運用をしてもいいという経営者の意識の変化だ」と世古口氏は言う。将来的な会社売却を想定した場合、買い手が嫌がるので会社での資産運用には「ためらい」があった。しかし会社分割で個人資産と事業資産を切り離す手段を得たため、何のためらいもなく事業会社で個人的な資産運用ができるようになったと言う。

会社分割の注意点

メリットが大きい会社分割だが注意点もある。持株会社化と同様に、税制適格と呼ばれる要件をクリアしないと税制非適格の組織再編とみなされ、多額の課税負担が発生する。求められる専門性が高く、税制非適格となったときの課税負担が重いので、組織再編の経験が豊富な税理士、司法書士、プライベートバンクなどの専門家に依頼することをお勧めする。「驚くことに組織再編を全く知らない税理士も存在する」(世古口氏)とのことで注意したい。

会社分割についてご理解頂けただろうか。全ての経営者に関係する話ではないが、将来的に会社売却する計画がある経営者は一度、専門家に相談してみても良いだろう。繰り返しになるが、組織再編は専門性が高く、税制改正も多い分野なので、経験が豊富な専門家に相談することをお勧めしたい。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには、節税はもちろん、さらに効果的な資産運用サービスを知っておく必要がある。

詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめしたい。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能だ。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案している。

まずは以下のフォームで回答してみよう(所要時間1分)。