1 ―― トピック: ドル円が安定している理由

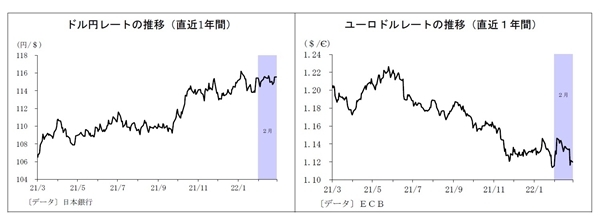

年初以降、ドル円レートは1ドル115円前後の狭いレンジで一進一退の推移を続けており、足元も115円台半ばにある。この間に米金融引き締めを巡る観測やウクライナ情勢を巡って大きな動きがあり、内外株価やコモディティ価格が大きく変動しているなかで、ドル円レートの安定感は際立っている。その背景を整理したうえで、今後の見通しを考える。

1 ― 1 米金融政策正常化観測の高まりに反応しない理由

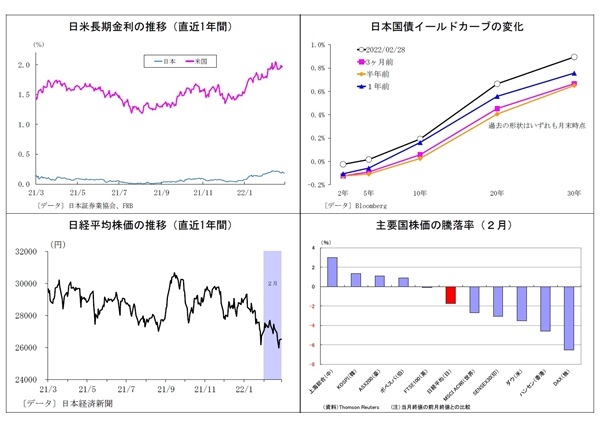

まず、米金融政策に関しては、米国の物価上昇ペース拡大に歯止めが掛からないことを受けて、FRBは今年に入ってからも金融引き締め(利上げ+量的引き締め)に対して前向きな姿勢を強めてきた。直近でも、2日~3日にかけて行われたパウエル議長の議会証言で、今月半ばのFOMCでの利上げ開始を支持する旨が表明されている。

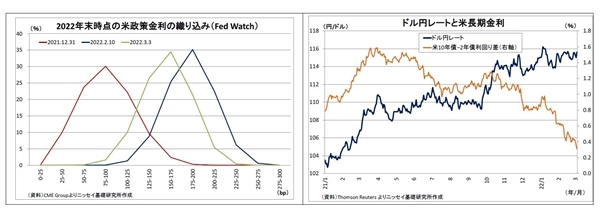

こうした姿勢の変化を受けて、市場では米利上げペースの加速が織り込まれてきた。「Fed Watch」にてFF金利先物が織り込む年内の利上げ回数を確認すると、昨年末時点で約3回(1回当たり0.25%換算、以下同じ)であったものが、今年2月上旬には約7回まで大幅に増加した。足元ではやや減少しているものの、それでも6回近くの利上げが織り込まれている。

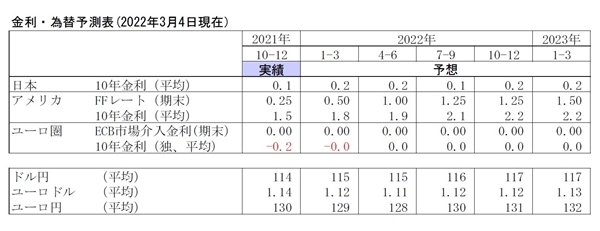

この結果、債券市場では利上げの織り込みによって米長期金利(10年国債利回り)が大幅に上昇し、日米金利差も大きく拡大することになった(表紙図表参照)。

本来であれば、日米金利差の拡大はドル投資の相対的な妙味向上を意味するため、ドル円に対しては円安ドル高に働く。また、市場でも一般的に「日米金利差拡大=円安ドル高要因」と見なされている。しかしながら、今回はこの公式が当てはまっておらず、ドルの上値は重い。

その最大の理由は、利上げが大きく織り込まれるにつれて、過度の金利上昇による米国経済の減速懸念が高まり、ドル高の勢いが削がれたためと考えられる。実際、長期的な景気動向への見方を反映する米長期金利と、2年以内の利上げ動向を織り込む米2年国債利回りの差は、長期金利以上に2年国債利回りが上昇した結果、今年に入って大きく縮小しており(ベア・フラットニング)、市場参加者が急ピッチの利上げ(+量的引き締め)が将来的に景気を落ち込ませる「オーバーキル」の事態を懸念している様子がうかがわれる。一方、これまで、円安ドル高が進んだ時期(昨年年初や秋)には長短金利差が縮小しておらず、「オーバーキル」への懸念が限定的であったとみられる。

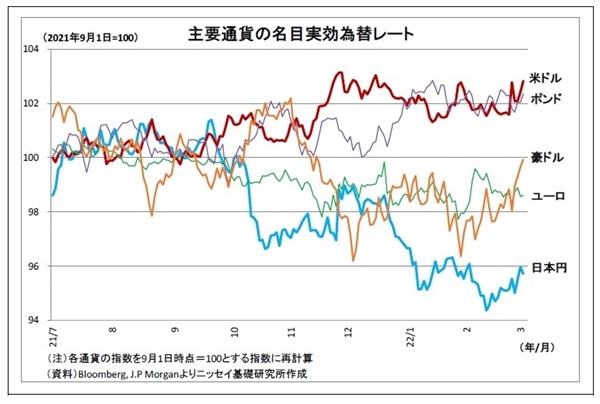

また、今年に入って、ドルと他通貨との力関係に変化が生じたことも影響している。

昨年末に利上げを開始した英中銀が追加利上げに踏み切ったほか、RBA(豪中銀)が量的緩和を終了、ECBも利上げへの慎重姿勢を後退させるなど、インフレ加速を受けて主要中銀が軒並み金融緩和縮小・引き締め方向に傾いている。この結果、これらの通貨に上昇圧力がかかり、ドル高の色彩が薄れたことが、ドル円でもドル高の抑制に働いた面があると考えられる。

1 ― 2 ウクライナ情勢緊迫化に反応しない理由

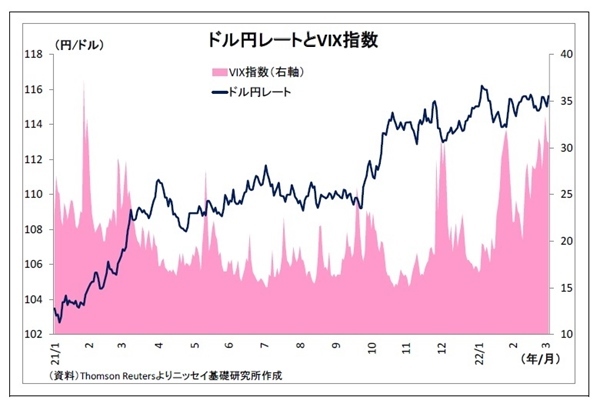

次にウクライナ情勢に目を転じると、ロシアによるウクライナ侵攻が現実味を増した2月中旬以降に緊迫度が顕著に高まり、その後ロシアによるウクライナ東部親ロシア派の独立承認(21日)、ウクライナ侵攻(24日)、欧米によるSWIFTからのロシア排除発表(26日)などと緊迫の度合いを増してきた。そして、こうした事態を受けて、株価は世界的に大きく下落し*1、米株式市場の先々に対する警戒感を示すとされる「VIX指数」も大きく上昇してきた。

このように、金融市場の警戒感が高まる場合には、本来、リスク回避通貨と見なされる*2 円が買われ、ドル円でも円高ドル安が進むことが多いのだが、今回は多少円高に振れる場面こそあるものの、円高は進んでいない。

この背景には2つの要因がある。一つは流動性確保のためのドル買いだ。既述の通り、市場の警戒感が高まる場合には円が買われやすくなるが、世界の基軸通貨であるドルも安全通貨とみなされ、市場の警戒感が高まる場面で買われやすくなる。とりわけ、市場の流動性低下に対する懸念が高まる場合には、最高の流動性を誇るドルが買われやすくなり、ドル円での円高圧力が緩和される。

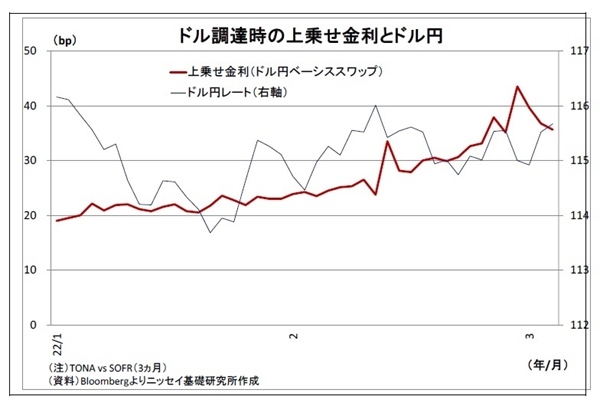

足元では、欧米によるSWIFT(国際決済ネットワーク)からのロシア排除もあって流動性への懸念が燻っているとみられ、流動性確保のためのドル買いがやや入りやすくなっている模様だ。実際、円を元手にドルを調達する際の上乗せ金利を示す「ドル円ベーシススワップ」は2月以降やや上昇している。

また、ウクライナ情勢の緊迫化がロシアからのエネルギー供給の縮小懸念を通じてエネルギー価格の上昇をもたらしていることも、リスク回避的な円高進行を抑制しているとみられる。

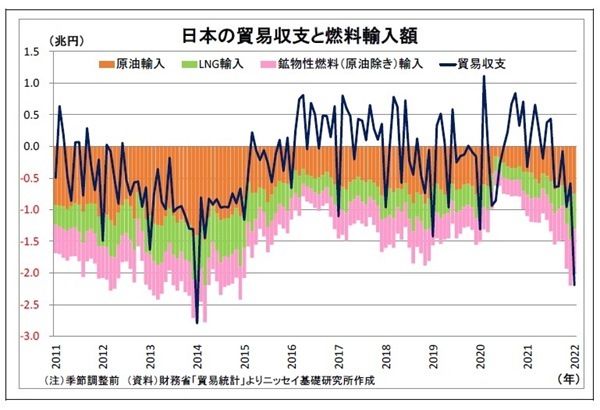

日本の貿易収支は原油ならびに原油と価格連動性の高いLNG(液化天然ガス)の輸入額によって大きく左右され、昨年以降、既に原油高によって赤字が拡大している。

ウクライナ情勢の緊迫化に伴う原油価格のさらなる上昇は、貿易赤字拡大に伴う実需の円売り増加をもたらすという面では円安材料になるため、投資家がリスク回避の円買いを進めづらくなっている可能性がある。

*1: 2月9日から3月3日にかけての騰落率は、米ダウ平均が▲5.5%、日経平均が▲3.6%、独DAXが▲11.5%。

*2: リスク回避の円買いが起こる理由は、(1)日本が経常黒字国で世界最大の対外純資産を有すること、(2)安全資産である米国債が買われることで日米金利差に縮小圧力がかかること、(3)低金利の円を売って高金利通貨を買うキャリートレードの巻き戻しの発生が円高圧力になること、(4)過去の経験による条件反射、などが考えられる。

1 ― 3 円安ドル高再開の条件と今後の見通し

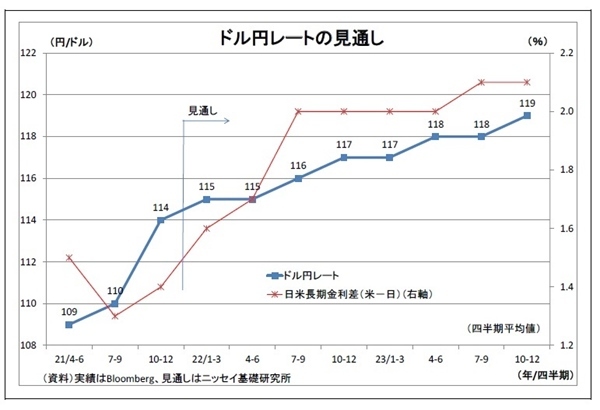

ドル円の先行きを考えると、米国経済の回復は続き、最大のカギとなるFRBによる金融引き締め姿勢も容易に揺るがないと予想されるため、ある程度長めの期間を踏まえた場合には、やはり円安ドル高方向に動くと見ている。

ただし、その環境下でも無条件に円安が進むわけではない。円安ドル高基調が再開するためには、FRBの金融引き締めペースの予見性が高まり、「金融引き締めが続く中でも(オーバーキルが回避されて)米国の景気回復は続く」という投資家の期待が台頭する必要がある。

しかし、現状では、FRBの金融引き締めペースを左右する米国の景気や物価の不透明感が強いうえ、景気の下振れ・物価の上振れ要因になりかねないウクライナ情勢が不透明感をさらに強めている。不透明感の緩和にはしばらく時間がかかるだろう。

従って、ドル円はしばらく横ばい圏に留まると見込まれる。その後はウクライナ情勢が鎮静化すれば、米景気・物価の不透明感が次第に緩和、金融引き締めの予見性が高まり、米景気回復期待が持ち直すことで夏場頃から円安ドル高基調が再開すると見ている。ただし、その後も米景気減速懸念がたびたび台頭することなどから、円安ドル高は緩やかなペースに留まると見ている。

なお、今後仮にウクライナ情勢がさらに悪化して、市場の流動性低下への懸念がさらに高まる場合にも、流動性確保の動きによってドル高が進むと考えられるが、あまりに事態が悪化すれば、FRBの金融引き締め観測の低下がドル売り材料になってくるため、ドル高の持続性は期待できない。

2 ―― 日銀金融政策(2月)

2 ― 1 (日銀)現状維持(開催なし)

2月はもともと金融政策決定会合が予定されていない月であったため会合は開催されず、必然的に金融政策は現状維持となった。次回会合は利上げ開始が確実視される米FOMC(今月15~16日)の直後にあたる今月17~18日に開催される予定。

今月3日に行われた若田部副総裁の挨拶・記者会見では、「目標達成前の金融政策の引き締めは、経済の回復の腰折れを招きかねず、時期尚早と言わざるを得ない」、「金融政策の修正は全く考えていない」などと金融緩和縮小観測をけん制する発言があった。現在の物価上昇にはコストプッシュの側面がある一方で、需要が増えているという部分もあると前置きしつつ、「コストプッシュを起点として物価が上昇して持続的に安定的に 2%に落ち着いていくとは考えていない」とも述べた。

なお、副総裁は、記者とのやり取りの中で、「物価と貨幣は、ある種、コインの裏表の関係にあり、マネーが増えるとその分だけ物価が上がっていくというような関係にある」と述べ、常に成り立つわけではないとしつつも、「中長期的にみるとやはりその関係は大事だろうと想定している」との見解を示すなど、量的緩和の意義に対するこだわりを垣間見せた。

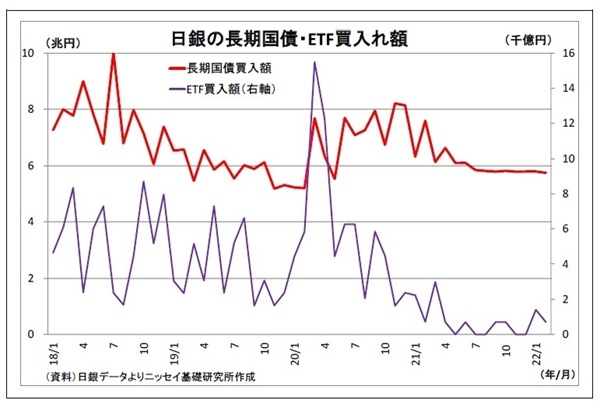

また、日銀は事前に予告する形で、2月14日に指し値オペ(10年債・0.25%にて)を実施した。市場実勢よりも高めの金利でのオペ実施であったため応札はゼロであったが、「現在上限としている0.25%程度を超える長期金利は許容しない」という日銀の金利上昇抑制姿勢、ならびに緩和継続スタンスが示される形となった。

人事面では、今月1日、政府が片岡剛士審議委員の後任として岡三証券グローバル・リサーチ・センター理事長の高田創氏を、鈴木人司審議委員の後任として三井住友銀行上席顧問の田村直樹氏を充てる国会同意人事案を提示した。リフレ派に位置付けられ、毎回の決定会合で追加緩和を主張し続けた片岡委員の後任人事が特に注目されていた。高田氏は過去に日銀の出口戦略に関する著書を執筆するなど、リフレ派とは一線を画していることから、承認されれば、日銀執行部内のリフレ色が薄まると予想される。

2 ― 2 今後の予想

今後、日本の物価上昇率は物価目標である2%に近付いていくとみられるが、現下のような海外発コストプッシュ型のインフレは日銀の目指す姿ではなく、持続性も伴わないことから、日銀による出口戦略開始はまだ遠いとみている。日銀は「強力な金融緩和を粘り強く続けていく」という建前を掲げながら、現行の金融緩和の枠組みを維持し続けるだろう。

先々、日銀が金融機関収益への副作用緩和策として、金利誘導対象を現在の10年債から短期化し、長めの金利の変動率拡大を図る可能性はあるが、金融引き締め色を帯びる目立つ変更となるだけに、少なくとも次期総裁就任(2023年4月)後しばらく経ってからになると思われる。

このように、今後物価上昇率が上がる中でも日銀は緩和継続姿勢を維持し続けると見られる。ただし、これまで日銀には、「イールドカーブ・コントロールの導入」や「金利変動許容幅の拡大」、「ETF買入れの柔軟化」など、金融政策の持続性向上を名目として、「金利上昇の許容」や「資産買入れの減額」といった実質的な緩和縮小を進めてきた経緯がある。また、黒田総裁の任期末(2023年4月)も近づいてくる。従って、日銀が否定しても今後も金融政策正常化への思惑は燻り続け、市場が不安定化する場面が想定される。

3 ―― 金融市場(2月)の振り返りと予測表

3 ― 1 10年国債利回り

2月の動き 月初0.1%台後半でスタートし、月末も0.1%台後半に。

月初、金融政策正常化観測に伴う欧州金利上昇を受けて、4日に約6年ぶりの0.2%を付ける。その後も日銀の金融緩和縮小を巡る思惑が燻るなか、米インフレ加速観測もあり、10日には0.2%台半ばをうかがう水準に。

しかし、14日には日銀が指し値オペを実施して金利抑制姿勢を示したことで上昇が一服し、しばらく0.2%台前半での推移が継続した。下旬にはウクライナ情勢緊迫化を受けて安全資産の債券需要が高まり、22日には0.2%割れに。月終盤にはウクライナ情勢を巡る緊迫感が一服、FRBの利上げ観測も台頭して一時0.2%台を回復したが、ロシアのSWIFT除外決定を受けて再び低下、月末は0.1%台後半で終了した。

3 ― 2 ドル円レート

2月の動き 月初115円台前半でスタートし、月末は115円台半ばに。

月初、低調な米経済指標を受けてドルが弱含み、3日に114円台半ばまで下落したが、翌4日には金融政策正常化観測に伴う欧州金利の上昇で米金利がつれ高となり、115円の節目を回復。その後も予想を上回る米雇用統計などを受けてドルが上昇し、9日には115円台半ばに到達。

しばらく横ばい圏での推移が続いた後、ウクライナ情勢への警戒感が高まったことでリスクオフの円買いが発生し、18日には115円を割り込む。下旬は115円を挟んだ展開となったが、月終盤にはウクライナ情勢への警戒がさらに強まり、流動性確保のためのドル買いが発生したことで、月末は115円台半ばで終了した。

3 ― 3 ユーロドルレート

2月の動き 月初1.12ドル台半ばでスタートし、月末は1.12ドル付近に。

月初、ECB理事会でハト派色が後退したことを受けてユーロが急上昇し、4日に1.14ドル台半ばに到達。しばらく1.14ドル台で堅調に推移した後、ウクライナ情勢への警戒感が高まり、地理的・経済的に近いユーロが売られたことで14日には1.13ドル台前半に下落。

その後はしばらく一進一退の展開となったが、ロシアがウクライナに侵攻したことを受けて緊迫感がさらに強まり、24日には1.11ドル台半ばへと下落した。月終盤にはロシアがウクライナとの停戦交渉に応じる構えを示したことでユーロに買戻しが入り、月末は1.12ドル付近で終了した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・円相場のカギを握る米金融引き締めとウクライナ情勢~マーケット・カルテ3月号

・原油・ガソリン価格の高騰は続くのか?~高騰の背景整理と見通し

・粘り腰を見せる金価格~2022年の相場展望

・米利上げ開始秒読みでも円高ドル安反応のワケ~マーケット・カルテ2月号

・硬貨の流通高が10年ぶりの前年割れに~預け入れ手数料導入前の駆け込みか?