この記事は2022年2月17日(木)配信されたメールマガジンの記事「岡三会田・田 アンダースロー『金融市場のマクロ・フェアバリューはどのくらいか?』」を一部編集し、転載したものです。

目次

1. 金融市場のマクロ・フェアバリュー

金融市場のマクロ・フェアバリューを、資金循環統計を中心に推計した。

注意点は、経済指標がリアル・タイムでは手に入らないので、短期の予測としては役に立たないことだ。四半期のすべての説明変数の公表を待っていると、マクロ・フェアバリューの推計値が金融市場の動きについていけないことになってしまう。

よって、公表された説明変数から順次アップデートしていくローリング・アプローチをとることで柔軟に対応する。推計の正確さより、実用性を重視した。

短期的な需給要因や、市場が注目するテーマなどによる変動を考慮するため、1標準誤差を基準として、ダミー変数で調整されている。

ダミー変数の係数の半分を使い、マクロ・フェアバリューの変動としてフェアレンジを示す。このレンジを超えている場合、金融市場はマクロ・フェアバリューから割安、割高になっていることを意味する。

マクロ・フェアバリューに変化はなくても、ダミー変数が必要になるような上下方向の乖離は頻繁に起こるし、その乖離がなくなってマクロ・フェアバリューに戻る動きも大きな投資機会となる。

金融市場や経済の構造が急激に変化するなどして推計の形や係数が変化してしまっていることもある。時には、金融市場がフェアバリューから大きく乖離しているのか、フェアバリューが構造の急激な変化を織り込めていないのか判断しなければならない。

株式・債券市場の動きは、チーフストラテジスト・松本史雄さんと、債券シニアストラテジスト・鈴木誠さんが、株式・債券市場を様々な事象から詳しく分析しているので注目してほしい。

2. 金融市場のマクロ・フェアバリューとレンジ

長期金利:▲0.08% −0.15% −0.41%(現在0.22%)

20年金利:0.31% −0.56% −0.82%(現在0.70%)

日経平均(米国連動モデル):2万5,542円 −2万6,517円 −2万7,549円(現在2万7,460円)

ドル円:118.6円 −121.7円 −126.4円(現在115.4円)

ユーロ円:131.5円 −142.5円 −154.1円(現在131.2円)

米国長期金利:1.47% −1.83% −2.1%(現在1.74%)

3. 金融市場のマクロ・フェアバリュー推計

長期金利:−0.36 +0.47

コールレート:+0.36

米長期金利 :+0.45

米10-30年金利差:− 0.062

ネットの資金需要:− 0.024

日銀長期国債買入れGDP比:− 0.23

YCCダミー:+0.54

アップダミー:− 0.45

ダウンダミー:R2=0.99

20年金利 0.079 + 0.40

コールレート:+0.38

米長期金利:+0.68

米10-30年金利差:−0.081

ネットの資金需要:−0.017

日銀長期国債買入れGDP比:−0.49

YCCダミー:+0.53

アップダミー:− 0.50

ダウンダミー:R2=0.99

日経平均(米国連動モデル):−46513 +3.3

S&P500:+103

名目GDP(兆円、4QMAz):+66

日銀短観中小企業貸出態度DI:−391

ネットの資金需要(1期ラグ):+2064

アップダミー:−1951

ダウンダミー:R2=0.98

ドル円:24 −3.5

日本のネットの資金需要+家計貯蓄率のトレンドからの乖離(1期ラグ):+0.51

米国のネットの資金需要+家計貯蓄率のトレンドからの乖離(1期ラグ):−7.2

日本長期金利:+3.0

米長期金利:+3.6

米2年金利:+0.71

ドル円(2QMA、2期ラグ):+ 9.5

アップダミー:−6.1

ダウンダミー:R2=0.97

ユーロドル:0.33 +0.018

ユーロ圏のネットの資金需要+家計貯蓄率のトレンドからの乖離(1期ラグ):−0.013

米国のネットの資金需要+家計貯蓄率のトレンドからの乖離(1期ラグ):+0.06

ドイツ長期金利:−0.058

米国長期金利:+0.013

米国2年金利:+0.71

ユーロドル(2期ラグ):+ 0.095

アップダミー:−0.13

ダウンダミー:R2=0.94

4. ユーロ円=ドル円の推計値 × ユーロドルの推計値

米国長期金利:2.4 +0.35

米国2年金利:−0.12

米国家計貯蓄率(2QMA、2期ラグ):−0.32

ユーロ圏経常収支(4QMA、2期ラグ):+0.41

5Y5Yインフレ期待:−0.005

米国マネタリーベース前年差(GDP%):+0.54

アップダミー:−0.72

ダウンダミー :R2=0.97

5. 田キャノンの政策ウォッチ

日本経済見通しアップデート

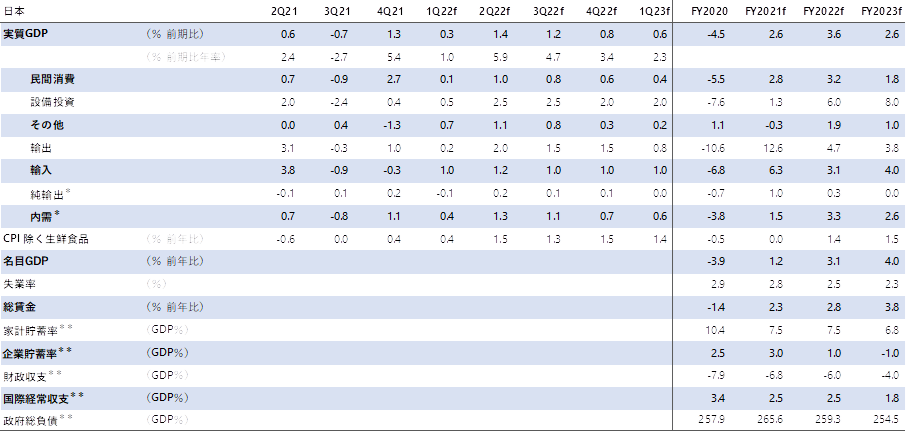

2月15日に発表されたGDPを受けて日本経済見通しをアップデートした。実質GDPは2021年度の3%から2.6%に下方修正。2022年度は4%から3.6%に下方修正した。1〜3月期はエネルギー価格の上昇が需要を減退させて景気の下押し圧力となるため、大きく減速するだろう。

しかし、4〜6月期からは、3回目のワクチン接種が進捗し、しっかりリバウンドするだろう。4〜6 月期の実質GDPが公表される8月までには、参議院選挙が実施される。家計と企業への支援を拡大・継続する姿勢をみせれば、参議院選挙で連立与党が勝利する可能性は高いだろう。

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。