シンカー:自民党総裁選と衆議院選挙をめぐり、政治の動きが急だ。論点は、首相が菅氏でも岸田氏でも、マクロのインプリケーションに大差はなく、自民党内の主導権がこれまでの主流派のミクロ政策からリフレ派のマクロ政策に再び移り、財政政策はこれまでの緊縮路線から拡大路線に向かっていくことだ。政治の荒波で溺れないように、三つのマクロ・サイクルをしっかり把握しておくことが必要がある。両者ともに細田派(事実上の安倍派)と麻生派を含めたリフレ派の支持が必要で、国民の信頼をつなぎとめるためには、大規模な経済対策で家計と企業への支援を大きくして国民に寄り添う姿勢を示さなければならない。財政スタンスが緩和的であることが示され、ネットの資金需要(リフレ・サイクル)が強いまま維持される期待につながる。経済対策で、企業と家計への支援策が拡充されれば、堅調な信用サイクルが維持される期待にもつながる。自民党総裁選と衆議院選挙の荒波を越えた後には、信用サイクルとリフレ・サイクルに対する安心感が生まれる可能性がある。信用サイクルとリフレ・サイクルが堅調であれば、企業活動が刺激され、新型コロナウィルス問題が小さくなる2022年度以降の設備投資サイクルの上振れに期待感が出てくる。2022年度から2023年度にかけては、バブル崩壊後になかなか打ち破ることのできなかった実質設備投資のGDP比の17%弱の天井を打ち破る動きが起こるだろう。その低く固い天井は、日本企業の長期的な成長期待と収益期待が低いままであったことを表していた。設備投資がけん引役となり、企業の新たな商品・サービスの投入が消費を刺激する好循環が、景気を緩慢なU字型から強いV字型に進展させるだろう。設備投資サイクルが天井の突破に向けて動き出すことで、企業の長期的な成長期待と収益期待がついに上昇したことが意識される。30年来の転換点だ。デフレ構造不況からの脱却の機運で、景気拡大と株価上昇は加速していく可能性がある。菅氏か岸田氏かに関わらず、まずは大規模な経済対策で信用サイクルとリフレ・サイクルを支えることが重要な局面だ。

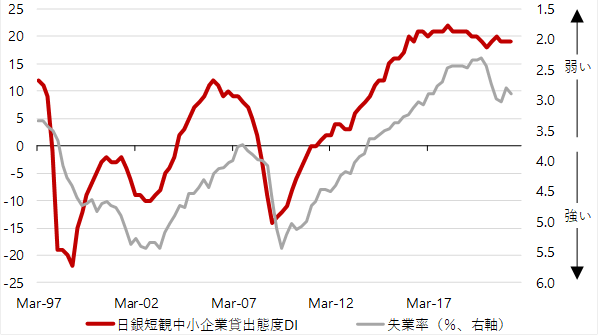

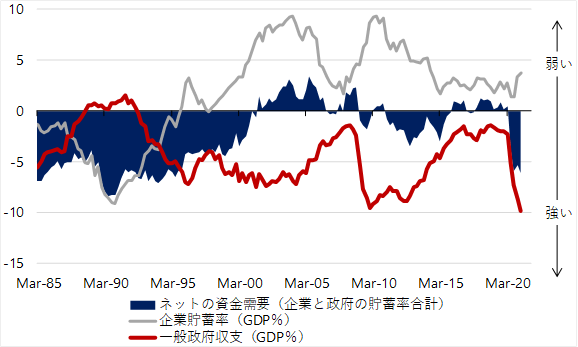

株価が悪化する実体経済の水準に向けて落ちなかった背景には、信用が拡大できる環境なのかを左右する信用サイクルが腰折れなかったことがあった。日銀短観の中小企業金融機関貸出態度DIが信用サイクルをきれいに示す。政府・日銀による給付金、無利子無担保融資、金融機関への積極的な流動性供給などで中小企業の資金繰りを支え、過去の大きな景気後退局面と違いDIは下落を回避し、信用サイクルが強い高原状態を続けている。DIは失業率の先行指標になっており、政府の雇用助成金に加え、強い信用サイクルが雇用の下支えに貢献してきた。更に、株価が実体経済を引き離して上昇していった背景には、市中のマネーの拡大・縮小を左右するリフレ・サイクルの上振れがあった。マネーの拡大には、政府と企業の支出の拡大が必要になる。企業貯蓄率と財政収支の合計であるネットの資金需要(GDP比、マイナスが強い)が、マネーの拡大・縮小を左右するリフレ・サイクルをきれいに示す。

図1:信用サイクルを示す日銀短観中小企業金融機関貸出態度DIと失業率

これまで消費税率引き上げを含む緊縮的な財政スタンスなどで消滅していたネットの資金需要が、新型コロナウィルス感染拡大の影響を抑制するための財政政策の拡大などで復活し、リフレ・サイクルが腰折れた状態から急激に上振れた。リフレ・サイクルの上振れが、株価が実体経済を乖離して上昇していく力となってきた。自民党総裁選と衆議院選挙をめぐり、政治の動きが急だ。論点は、首相が菅氏でも岸田氏でも、マクロのインプリケーションに大差はなく、自民党内の主導権がこれまでの主流派のミクロ政策からリフレ派のマクロ政策に再び移り、財政政策はこれまでの緊縮路線から拡大路線に向かっていくことだ。両者ともに細田派(事実上の安倍派)と麻生派を含めたリフレ派の支持が必要で、国民の信頼をつなぎとめるためには、大規模な経済対策で家計と企業への支援を大きくして国民に寄り添う姿勢を示さなければならない。

2021年秋に衆議院選挙があり、2022年夏の参議院選挙までには景気回復を促進しなければならない。政府は、2021年秋、2022年初、そして2022年夏までに三回の経済対策が実施し、家計・企業への支援と新型コロナウィルス感染抑制後の経済再生の力を強くしようとするだろう。政治の荒波で溺れないように、三つのマクロ・サイクルをしっかり把握しておくことが必要がある。財政スタンスが緩和的であることが示され、ネットの資金需要(リフレ・サイクル)が強いまま維持される期待につながる。経済対策で、企業と家計への支援策が拡充されれば、堅調な信用サイクルが維持される期待にもつながる。自民党総裁選と衆議院選挙の荒波を越えた後には、信用サイクルとリフレ・サイクルに対する安心感が生まれる可能性がある。菅氏か岸田氏かに関わらず、まずは大規模な経済対策で信用サイクルとリフレ・サイクルを支えることが重要な局面だ。

図2:リフレ・サイクルを示すネットの資金需要(企業貯蓄率+財政収支)

信用サイクルとリフレ・サイクルが堅調であれば、企業活動が刺激され、新型コロナウィルス問題が小さくなる2022年度以降の設備投資サイクルの上振れに期待感が出てくる。実質設備投資のGDP比が設備投資サイクルをきれいに示す。労働需給逼迫などによる生産性と収益率の向上の必要性、第四次産業革命を背景としたAI・IoT・ロボティクスを含む技術革新、遅れていた中小企業のIT投資、老朽化の進んだ構造物の建て替え、都市再生、研究開発、そして新型コロナウィルス感染拡大後の新常態への適応などの投資テーマがある。コロナショック下でのIT技術の活用の経験がイノベーションを促進するかもしれない。政府の経済対策では、第四次産業革命、脱炭素、サプライチェーン強靭化など、企業の投資促進策が多く見込まれる。2021年4−6月期の法人企業統計では、設備投資・売上高比率は3.7%となり、1−3月期の3.5%から上昇し、設備投資サイクルの上振れの芽が見える。

2022年度から2023年度にかけては、バブル崩壊後になかなか打ち破ることのできなかった実質設備投資のGDP比の17%弱の天井を打ち破る動きが起こるだろう。その低く固い天井は、日本企業の長期的な成長期待と収益期待が低いままであったことを表していた。設備投資がけん引役となり、企業の新たな商品・サービスの投入が消費を刺激する好循環が、景気を緩慢なU字型から強いV字型に進展させるだろう。設備投資サイクルが天井の突破に向けて動き出すことで、企業の長期的な成長期待と収益期待がついに上昇したことが意識される。30年来の転換点だ。デフレ構造不況からの脱却の機運で、景気拡大と株価上昇は加速していく可能性がある。

図3:設備投資サイクルを示す実質設備投資GDP比

田キャノンの政策ウォッチ:4−6月期のGDP二次速報の予想(9月8日公表)

9月8日に内閣府が公表する2021年4-6月期実質GDP二次速報は前期比年率1.7%(前期比0.4%)と、一次速報の前期比年率1.3%(前期比0.3%)から上方修正されると予想する。9月1日に公表された法人企業統計を受けて、設備投資が上方修正される可能性が高い。

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来