この記事は2022年7月5日(火)配信されたメールマガジンの記事「岡三会田・田 アンダースロー(日本経済の新しい見方)『日本経済ピッチ(成長):リベンジ消費からリベンジ設備投資へ』」を一部編集し、転載したものです。

要旨

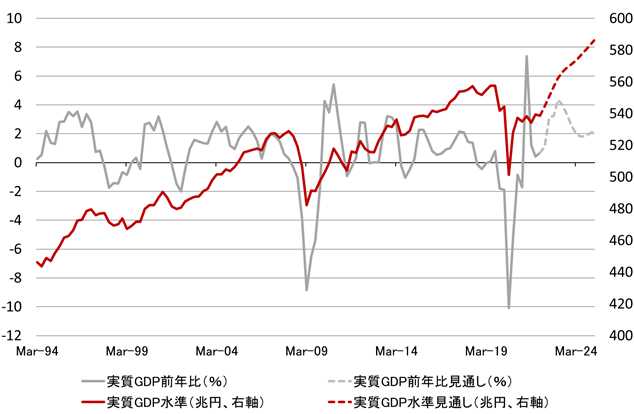

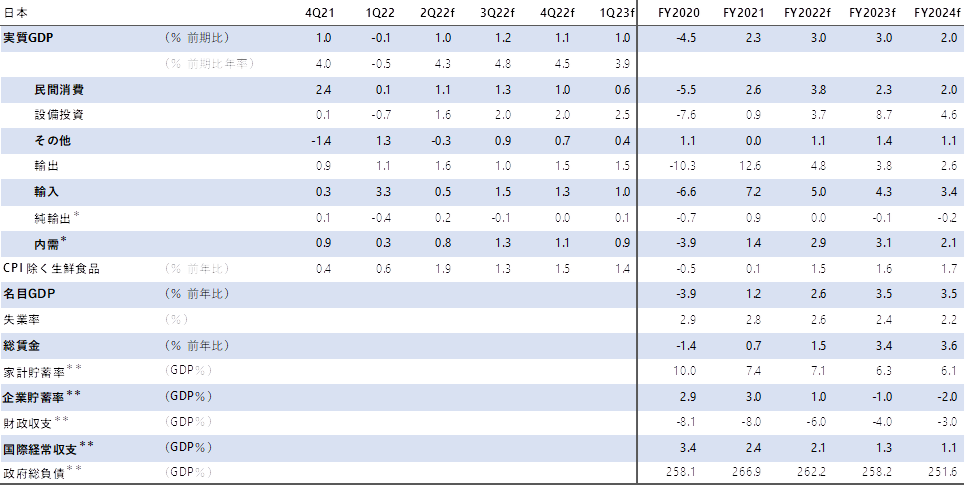

2022年度の実質GDP成長率は+3.0%と、2021年度の+2.3%から回復が加速するだろう。新型コロナウィルスの感染抑制やウィズコロナへの適応などで、経済の正常化の動きが、後ずれしてきたサービス消費を回復させるだろう。

岸田内閣は、小さな政府(政府の機能縮小)から大きな政府(政府の機能向上)へ財政政策を転換、そして財政支出を伴わない規制緩和などから財政支出を伴う所得分配と成長投資を中心とする成長戦略へ転換し、積極財政も成長を支えるだろう。夏の参議院選挙前後に、エネルギーコストの上昇に対する支援、景気回復の促進策の追加と、成長投資の拡大を含む更なる経済対策が実施される可能性がある。

2023年度の実質GDP成長率も+3.0%と高水準を維持できると予想する。2022年度はリベンジ消費が回復のモメンタムだが、2023年度にはリベンジ設備投資に移行し、景気回復を経済活動の停滞感が残るU字型から強いV字型に変えるだろう。

成長—リベンジ消費からリベンジ設備投資へ

2022年度の実質GDP成長率は+3.0%と、2021年度の+2.3%から回復が加速するだろう。新型コロナウィルスの感染抑制やウィズコロナへの適応などで、経済の正常化の動きが、後ずれしてきたサービス消費を回復させるだろう。

岸田内閣は、小さな政府(政府の機能縮小)から大きな政府(政府の機能向上)へ財政政策を転換、そして財政支出を伴わない規制緩和などから財政支出を伴う所得分配と成長投資を中心とする成長戦略へ転換し、積極財政も成長を支えるだろう。

夏の参議院選挙前後に、エネルギーコストの上昇に対する支援、景気回復の促進策の追加と、成長投資の拡大を含む更なる経済対策が実施される可能性がある。グローバルに供給制約が緩和に向かうことも追い風となるだろう。2023年度の実質GDP成長率も+3.0%と高水準を維持できると予想する。

2022年度はリベンジ消費が回復のモメンタムだが、2023年度にはリベンジ設備投資に移行していくだろう。政府の成長投資の拡大と円安水準が追い風となるだろう。第四次産業革命、デジタル・トランスフォーメーション、脱炭素、経済安全保障などの投資テーマが前面に出てくることになる。

2024年度の実質GDP成長率は+2.0%と、+1.0%程度まで回復するとみられる潜在成長率を上回る水準を維持するだろう。企業の成長期待の上振れによる投資の拡大と失業率低下にともなう賃金上昇による消費の回復が両輪となる内需拡大が、成長を自立的にけん引するだろう。

潜在成長率を上回る実質GDP成長率が継続することによる需要超過への変化と、期待インフレ率の上昇で物価上昇も強くなり、長らく政府が目標としてきた+3%の名目GDP成長率が達成できることになるだろう。

▽実質GDP成長率と水準

労働-堅調な信用サイクルの維持で労働市場の回復が継続

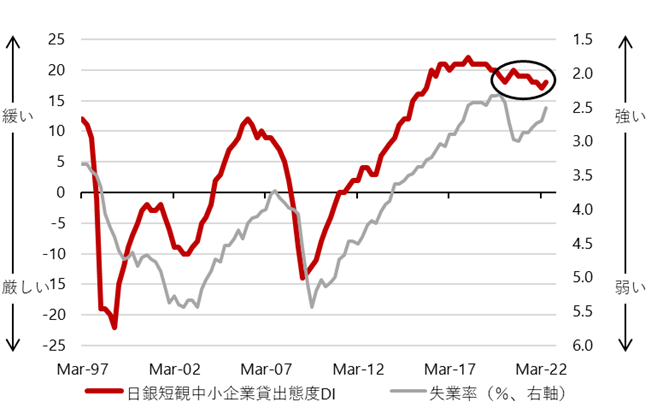

日本経済は輸出・製造業から内需・サービス業中心に変化し、在庫サイクルより信用サイクルの影響を強く受けている。

日銀短観中小企業貸出態度DIは、民間の信用が拡大できる環境かを示す信用サイクルとして、雇用の拡大を牽引するサービス業の動向を表し、失業率に明確に先行する。ウィルス問題発生後も、政府・日銀の大胆な経済政策で堅調な信用サイクルが維持され、経済とマーケットの収縮を止めている。

しかし、ウィルス問題が長引いていること、ウクライナ問題によるロシアへの経済制裁と不安定な金融市場の動き、そしてエネルギー価格上昇のコストの大幅な増加が信用サイクルの下押しリスクとなっている。

これらの問題が日本経済にどれほどの悪影響を及ぼすかは信用サイクルがどれほど下押されるかに左右される。信用サイクルが腰折れば、企業のリストラやデレバレッジを誘発し、景気後退に陥るリスクとなる。

これまで企業は流動性を負債の拡大で維持してきた。流動性から負債の維持が困難となるソルベンシーの問題に深刻化することは、経済活動が回復することと、日銀の大規模な金融緩和の粘り強い継続、そして政府の追加の経済対策で防がれるだろう。

2022年度後半から2023年度は、企業活動は再活性化し、失業率が2%台前半に低下する中で賃金上昇が強くなり、内需は強く拡大し、景気回復は強いV字型に進展していくだろう。サービス業の復調などで企業の労働者需要は旺盛で順調に雇用され、総賃金もしっかり拡大するだろう。デジタル技術革新は労働生産性向上の力になり、実質所得を増加させるだろう。

2024年度までには人手不足感がかなり強くなり、内需の拡大が企業の採用競争を促進し、賃金上昇が物価上昇につながる形に進展するとみる。

▽信用サイクル(日銀短観中小企業貸出態度DI)と失業率

企業―設備投資サイクルが天井を打ち破りデフレ構造不況からの脱却の転換点へ

異常なプラスの企業貯蓄率が示す弱い企業活動が、総需要を破壊する力として内需低迷とデフレの長期化の原因になってきた。

第四次産業革命を背景としたAI・IoT・ロボティクスを含む技術革新、デジタル・トランスフォーメーションという新しいビジネスモデル、遅れていた中小企業のIT投資、脱炭素への取り組み、老朽化の進んだ構造物の建て替え、都市再生、無形資産の拡大に向けた研究開発、そしてウィルス問題後の新常態への適応などの投資テーマには広がりが出てきた。

コロナショック下でのIT技術の活用の経験もイノベーションを促進するだろう。経済活動が回復してくれば、労働需給の逼迫で、生産性と収益率を投資によって向上させる必要性が強く意識されるだろう。

ウクライナ問題などもあり、サプライチェーンの維持やエネルギーの確保、権威主義国への依存の解消を含めた経済安全保障も大きなテーマになってきた。

2022年度後半から2023年度にかけては、企業の新たな商品・サービスの投入が消費を刺激する好循環の中、グリーンやデジタル、先端科学技術などのニューフロンティアを拡大する政府の成長投資を含む経済対策の効果と合わせて、リベンジ設備投資が、景気回復を経済活動の停滞感が残るU字型から強いV字型に変えるだろう。

2024年度までには、設備投資サイクルを示す実質設備投資のGDP比率はバブル崩壊後初めて17%弱の強固な天井を打ち破り、企業の期待成長率・収益率が上振れ始めたことを示すだろう。企業貯蓄率は低下していき、正常なマイナスに戻り、総需要を破壊する力がなくなることでデフレ脱却の条件が整うだろう。

2024年度には、バブル崩壊後のデフレ構造不況からの脱却の転換点に来たことをマーケットは感じるようになるだろう。

▽設備投資サイクル(実質設備投資GDP比)と企業貯蓄率

▽日本経済見通し

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。