この記事は2022年6月24日(金)配信されたメールマガジンの記事「岡三会田・田 アンダースロー(日本経済の新しい見方)『重要なのは2%より17%』」を一部編集し、転載したものです。

要旨

コア消費者物価指数の前年同月比がテクニカルに2%を超えたが、内需の拡大がけん引する物価上昇が鮮明となるまで、日銀が現行の金融緩和政策を変更することはないだろう。重要な問題は、どうなれば内需の拡大がけん引する物価上昇によりデフレ構造不況を脱却でき、日銀が金融政策の正常化に踏み切ることができるかだ。

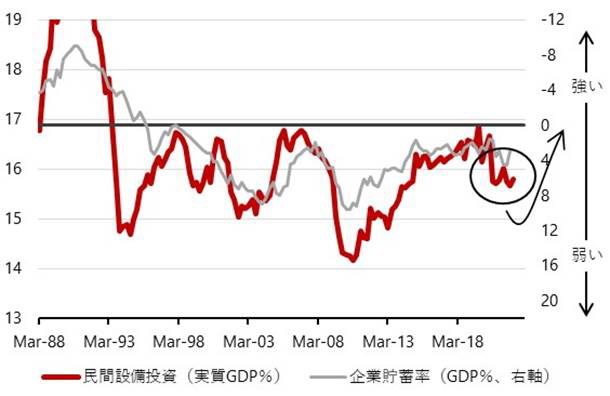

企業が家計と同じようにリストラで支出を抑えて貯蓄に励み、デレバレッジとして借金を返済し続け、貯蓄率は異常なプラスになってしまっている。異常なプラスの部分は支出が減った結果としての過剰貯蓄であり、総需要を破壊する力となり、物価下落の圧力になってしまっている。その結果、日本経済は国内の総需要の弱さとデフレに苦しんできた。

グリーンやデジタル、経済安全保障の動きに加え、政府の成長投資の拡大に刺激され、設備投資サイクルを示す実質設備投資のGDP比率がバブル崩壊後初めて17%弱の強固な天井を打ち破れば、企業の期待成長率・収益率が上振れ始めたことを示す。企業貯蓄率は低下していき、正常なマイナスに戻り、総需要を破壊する力がなくなることでデフレ脱却の条件が整い、日銀は金融政策の正常化に進むことができる。目先のテクニカルな物価の2%より設備投資サイクルの17%が重要である。

コア消費者物価指数2%

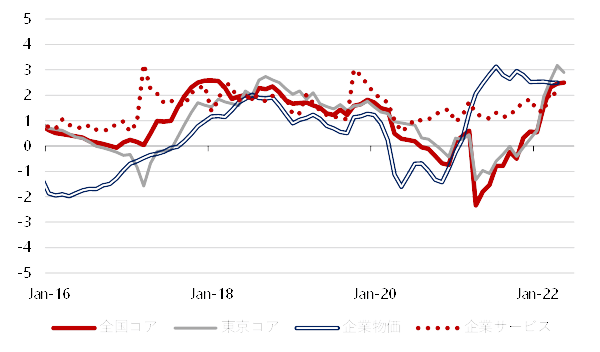

2022年5月のコア消費者物価指数(除く生鮮食品)は前年同月比+2.1%と、2022年4月の同+2.1%に続き、2カ月連続で、日銀の物価安定目標である2%を上回った。

物価上昇をけん引しているのは引き続きエネルギー価格の上昇である。新年度からの企業の価格戦略として、供給制約を意識することで、シェアではなく収益を最大化するため、値上げと販売数量の減少のバランスをみる価格弾力性をより重要視するようになっているとみられる。

供給制約への理解などにより、消費者の需要の価格弾力性が低下していると認識され、コストの増加分の価格転嫁が進んでいる。生鮮食品を除く食料は2022年5月に同+2.7%、家庭用耐久財は同+7.4%上昇している。

エネルギー価格は2022年5月に同+17.1%と強く上昇しているが、ガソリンへの補助金などの効果もあり、2022年4月の同+19.1%からは上昇幅が縮小している。

▽コア消費者物価指数(除く生鮮食品・消費税)と企業貯蓄率

2022年5月のコアコア消費者物価指数(除く生鮮食品とエネルギー)は同+0.8%(2022年4月同+0.8%)と、上昇幅はまだ日銀の目標である+2%の半分以下で強くない。エネルギー価格の大きな上昇は、消費者の購買力を弱くするため、内需からは見えないデフレ圧力となる。

金融政策の引き締めなどで海外経済の成長率が大きく減速し、供給制約も緩めば、エネルギー価格が下落に転じたところで、日本の物価上昇率が再びマイナスとなるリスクはまだ大きい。

コア消費者物価指数の前年同月比がテクニカルに2%を超えたが、内需の拡大がけん引する物価上昇が鮮明となるまで、日銀が金融政策の正常化に踏み切ることはないだろう。

重要な問題は、どうなれば内需の拡大がけん引する物価上昇によりデフレ構造不況を脱却でき、日銀が金融政策の正常化に踏み切ることができるかだ。

企業貯蓄率とコア消費者物価指数

これまでの日本では、将来の経済成長が期待できず、企業にとっては投資よりもリストラなどのコスト削減が重要であった。賃金が減少し、家計も苦しくなった。

普通の経済では、企業は事業を展開するために資金を調達する。企業が資金を借り入れることは、貯蓄率ではマイナス(資金需要があること)だ。

しかし、企業が家計と同じようにリストラで支出を抑えて貯蓄に励み、デレバレッジとして借金を返済し続け、貯蓄率は異常なプラス(資金需要がないこと)になってしまっている。

異常なプラスの部分は支出が減った結果としての過剰貯蓄であり、総需要を破壊する力となり、物価下落の圧力になってしまっている。

その結果、1990年前後のバブル崩壊後、日本経済は国内の総需要の弱さとデフレに苦しんできた。企業貯蓄率とコア消費者物価指数には強い相関関係があることが確認できる。

U字型から強いV字型に

企業の投資を活性化し、企業貯蓄率を正常なマイナスに戻し、総需要を破壊する力を消滅させる必要がある。

第四次産業革命を背景としたAI・IoT・ロボティクスを含む技術革新、デジタル・トランスフォーメーションという新しいビジネスモデル、遅れていた中小企業のIT投資、脱炭素への取り組み、老朽化の進んだ構造物の建て替え、都市再生、無形資産の拡大に向けた研究開発、そしてウィルス問題後の新常態への適応などの投資テーマには広がりがある。

企業の新たな商品・サービスの投入が消費を刺激する好循環が、グリーンやデジタル、先端科学技術などのニューフロンティアを拡大する政府の成長投資を含む経済対策の効果と合わせて、景気回復を経済活動の停滞感が残るU字型から強いV字型に変えていく必要がある。

設備投資サイクル17%

グリーンやデジタル、経済安全保障の動きに加え、政府の成長投資の拡大に刺激され、設備投資サイクルを示す実質設備投資のGDP比率がバブル崩壊後初めて17%弱の強固な天井を打ち破れば、企業の期待成長率・収益率が上振れ始めたことを示す。

企業貯蓄率は低下していき、正常なマイナスに戻り、総需要を破壊する力がなくなることでデフレ脱却の条件が整い、日銀は金融政策の正常化に進むことができる。目先のテクニカルな物価の2%より設備投資サイクルの17%が重要である。

▽設備投資サイクル(実質設備投資GDP比)と企業貯蓄率

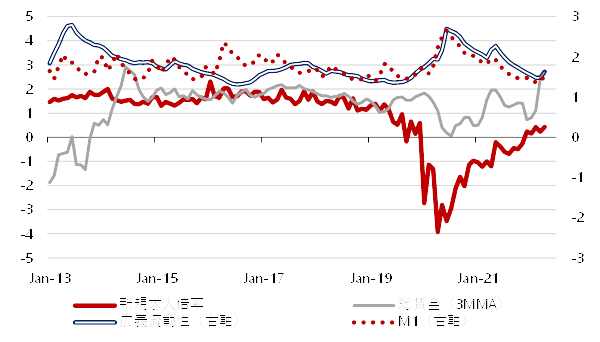

企業物価やマネーの指標は頭打ち

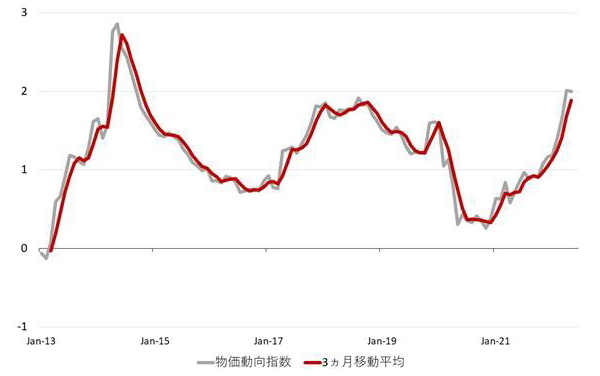

物価・賃金・マネー関連の指標をまとめて物価動向指数を作る。

全国と東京のコア消費者物価指数、企業物価指数、企業向けサービス価格指数(1ラグ)、新規求人倍率(1ラグ)、毎月勤労統計総賃金(3カ月移動平均、1ラグ)、広義流動性、マネーストック(M1)を、Zスコア((当月データ−36か月移動平均)/36か月標準偏差)をとり、平均をとる。

物価動向指数は2022年5月には2.0となり、4月から横ばいで高水準となっている。プラスはトレンドを上回ることを意味し、2はトレンドを大きく押し上げる力があることを意味する。

物価動向には上昇圧力が蓄積してきている。しかし、構成要素では、企業物価やマネーの指標は頭打ちになっている。上向きになっている賃金や雇用の指標の上昇が強くなっていくかが、物価上昇圧力の広がりを左右するとみられる。

▽物価動向指数

▽物価動向指数の各構成要素のZスコア

▽物価動向指数の各構成要素のZスコア

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。