この記事は2022年8月5日に「ニッセイ基礎研究所」で公開された「円安が急反転、今後の行方はどうなるか?」を一部編集し、転載したものです。

目次

要旨

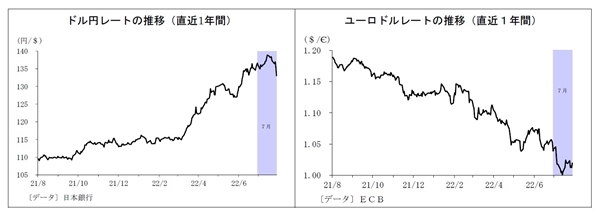

ドル円は、7月半ばに一時1ドル140円の節目に肉薄した後ににわかに反転し、今月月初にかけて一時130円台まで10円近くも急落した。この間にドル安材料が相次いだためだ。市場において米国の景気後退懸念とインフレ鈍化観測が高まったことで利上げ観測が後退し、FRB要人発言もその動きをサポートした。その結果、米金利低下を通じて日米金利差が縮小し、円高ドル安に作用した形だ。

今後は、市場が織り込んだ米国の景気後退懸念とインフレ鈍化観測の高まり、それに伴う利上げ観測の後退について、その妥当性が試されることになる。確かに、今後の米国経済は減速感・停滞感の強いものになる可能性が高い。ただし、市場は景気の後退とそれに伴うFRBの利上げ鈍化・利下げ開始を前のめり的に織り込んでいる可能性がある。インフレについても、「FRBが来年前半に利下げに転じることが可能になるほど早期かつ十分に収まるか」は疑問が残る。

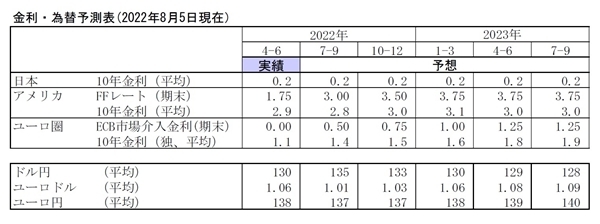

ドル円の見通しとしては、当面は一進一退の方向感に欠ける展開が予想される。米国の景気減速・後退懸念は続き、ドル安圧力が高まる場面も想定されるが、市場では既にかなり織り込み済みとみられることから、大幅に円高ドル安が進んでいくシナリオは想定しづらい。むしろ、悲観の反動で一旦ドルが持ち直す場面も予想される。日銀の緩和継続姿勢や日本の貿易赤字といった円安材料が存続することも円の上値を押さえる。一方、10月以降には、累積的な利上げの影響などから米国の景気減速感が実際に強まること、米物価上昇率のピークアウトが確認されること、米中間選挙でのネジレ発生に伴う米政治停滞懸念が強まることなどから、ドル円は上下しつつも次第に下値を切り下げていく展開になると予想している。年末の水準については、1ドル131円前後と予想している。

トピック:円安が急反転、今後の行方はどうなるか?

ドル円レートは、7月半ばに米CPIの上振れを受けて一時1ドル139円台前半と140円の節目に肉薄した後ににわかに反転し、今月月初にかけて一時130円台まで10円近くも急落した(表紙図表参照)。その後はやや持ち直したものの、足元でも133円台前半とピークに比べて5円以上円高の水準に留まっている。改めて、今後のドル円の注目ポイントと行方を考えたい。

にわかに円高が進んだワケ

最初に、7月半ば以降に円安が反転、つまり円高ドル安が起きた主因を一言で表すと、「ドル安材料が相次いだため」ということになる。具体的に整理すると、以下の通りだ。

1)米インフレの鈍化観測

まず、先月半ば以降、米インフレについて、ピークアウトへの期待が高まったことが先行きの利上げ観測後退を通じてドル安圧力になった。先月15日に公表されたミシガン大の消費者信頼感指数において消費者の期待インフレ率が低下したほか、今月月初に公表されたISM(米供給管理協会)製造業・非製造業景気指数でも、それぞれ価格指数の低下がみられた。

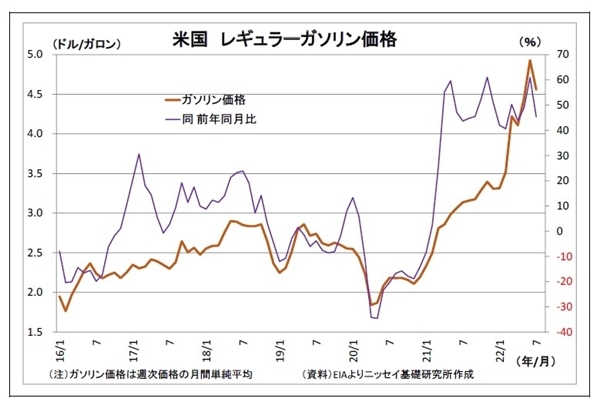

そして、この間のガソリン価格が下落したこともインフレの鈍化期待に繋がったとみられる。6月半ばに1ガロン5ドルを超えた米ガソリンレギュラー価格(*1)は、原油価格の下落を受けて低下基調に転じ、今月月初には4.2ドルを割り込んでいる。

*1: EIA公表の週次統計ベース)

2)米景気後退懸念の高まり

また、米国の景気後退懸念が高まったことも利上げ観測後退を通じてドル安に繋がった。

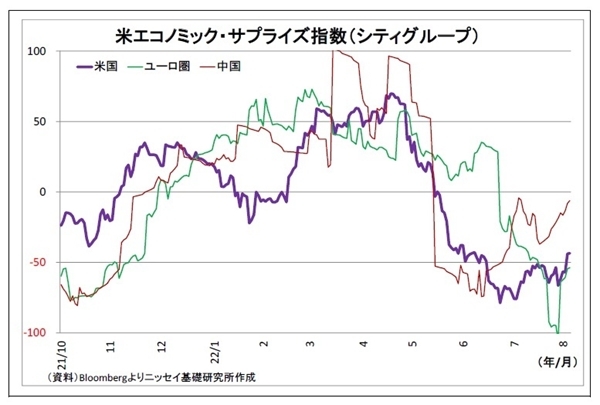

インフレ高進や急ピッチの利上げの影響もあり、米国の経済指標は冴えないものが増えている。現に、シティグループが算出している米国のエコノミック・サプライズ指数(*2)は5月以降、大幅なマイナスが続いており、予想を下回る指標が多い状態が続いていることを示している。

下振れは利上げの影響を受けやすい住宅関連の指標などで顕著だが、特に先月28日に公表された第2四半期の実質GDP成長率が予想に反して2期連続のマイナスとなり、「テクニカル・リセッション」の要件を満たしたことの市場へのインパクトが大きかった。

ちなみに、最近ではユーロ圏の経済指標も冴えないほか、中国の経済指標もロックダウンからの回復が鈍く、それぞれエコノミック・サプライズ指数はマイナス圏にある。このように、米国以外の経済情勢が冴えないことも米国の景気後退懸念に繋がっているものとみられる。

*2: 各種の経済指標について、事前の市場予想値と公表結果の乖離度合いを指数化したもの。結果が予想値を下(上)回れば、マイナス(プラス)方向に動く。

3)FRB要人発言

さらに、先月以降、FRB要人の発言がドル安を促す場面も目立った。7月半ばに米CPI(前年比9.1%増)が予想を上回り、市場で同月下旬のFOMCでの100bpの利上げを織り込む動きが発生した際には、直後にFRBのウォラー理事などが否定的な見解を示したことで、過度の利上げ観測が後退し、ドル高が一服した。

また、同月27日のFOMC後のパウエル議長会見において、議長が「(これまでの政策調整が経済やインフレにどのような影響を与えているかを評価しながら)引き上げペースを緩めることが適切となる可能性が高い」と発言したことがハト派的と受け止められたことがドル安圧力となった。

以上のように、7月半ば以降、米国の景気後退懸念ならびにインフレ鈍化観測が高まったことで利上げ観測が後退し、FRB要人の発言もその流れをサポートした。その結果、米長期金利が低下し、ドルが幅広い通貨に対して下落することになった。ドル円では米長期金利低下を通じて日米金利差が縮小し、円高ドル安に作用することになった。

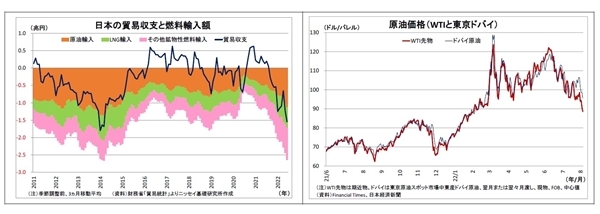

なお、この間、日銀の金融緩和堅持姿勢と多額の貿易赤字という日本・円サイドの円安材料には大きな変化はなかった。ただし、原油価格が6月半ば以降に下落に転じたことが日本の貿易赤字縮小観測を通じて円安圧力を和らげた可能性はある。

直近のドル円については、FRB要人の利上げに前向きな発言を受けて、ドルがやや持ち直し、足元のドル円は133円台前半にある。

ドル円相場の今後の見通し

今後は、市場が織り込んだ米国の景気後退懸念とインフレ鈍化観測の高まり、それに伴う利上げ観測の後退について、その妥当性が試されることになる。

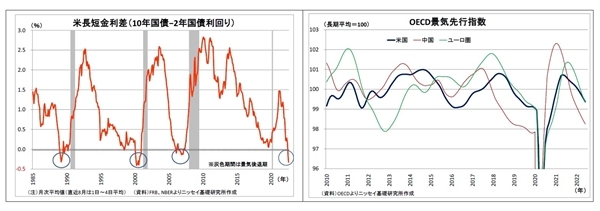

確かに、今後の米国経済は減速感・停滞感の強いものになる可能性が高い。7月以降、米国の債券市場では2年国債利回りが10年国債利回りを下回る「逆イールド」が発生しているが、過去の経験則では、逆イールド発生後に実際に景気後退に陥るケースが多かった。

また、景気を6~9ヵ月程度先取りすると言われるOECDの景気先行指数では、米国の指数が既に好不況の境目とされる100を下回っている。

ただし、市場は景気の後退とそれに伴うFRBの利上げ鈍化・利下げ開始を前のめり的に織り込んでいる可能性がある。

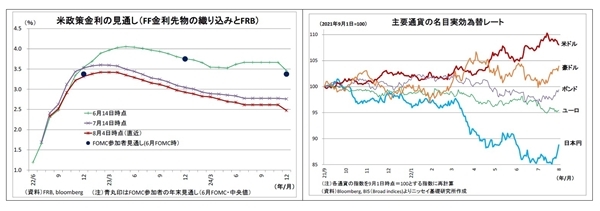

FF金利先物市場が織り込む米政策金利の見通しを確認すると、現在の2%台半ばから来年年初にかけて3%台半ばまで利上げされた後、春には早々に段階的な利下げに転じる形になっている。6月半ば時点の織り込みと比べると、利上げの最高到達点が50bp超下がったうえ、利下げに転じる時期も前倒しされており、6月FOMCで示されたFRB参加者による見通しの水準を大きく下回る。

市場では、「近い将来に米国の景気後退もしくは大幅な景気減速が発生し、需要減退を通じてインフレもそれなりに抑制されることで、FRBが早々に利下げに転じる」というシナリオを織り込んでいると推察される。

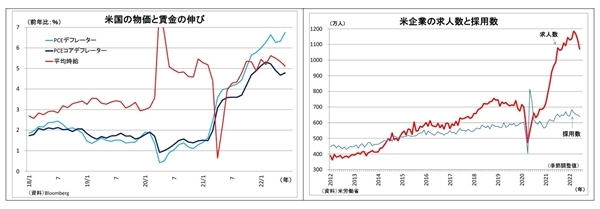

また、インフレについても、「FRBが来年前半に利下げに転じることが可能になるほど早期かつ十分に収まるか」は疑問が残る。

既述の通り、米国内のガソリン価格は原油価格の下落を受けて下落しているが、今年終盤にEUによるロシア産原油禁輸措置の猶予期間が切れることなどを踏まえると、先々原油需給が緩和して原油価格の水準が大きく切り下がるとは考えづらい。

今後、利上げの効果などから労働需要が減少して賃上げ圧力が鈍化すれば、インフレ率の抑制に寄与することが期待される。ただし、未だ求人数が採用数を大幅に上回っている状況が示す通り、米国の労働需給は極めて逼迫しており、賃上げ圧力が容易に収まらない可能性もある。

以上を踏まえたドル円の見通しとしては、当面は一進一退の方向感に欠ける展開が予想される。米国の景気減速・後退懸念は今後も続き、ドル安圧力が高まる場面も想定されるが、市場では既にかなり織り込み済みとみられることから、大幅に円高ドル安が進んでいくシナリオは想定しづらい。むしろ、悲観の織り込みが進んだ反動で一旦ドルが持ち直す場面も予想される。日銀の金融緩和継続姿勢や日本の多額の貿易赤字といった円安材料が存続することも円の上値を押さえるだろう。

一方、10月以降には、累積的な利上げの影響などから米国の景気減速感が実際に強まること、米物価上昇率のピークアウトが確認されること、米中間選挙でのネジレ発生に伴う米政治停滞懸念が強まることなどから、ドル円は上下しつつも次第に下値を切り下げていく(円高方向に向かう)展開になると予想している。現時点では、年末の水準について、1ドル131円前後と予想している(来年以降も含め、四半期平均の具体的な予測値は最終頁の図表参照)。

日銀金融政策(7月)

(日銀)維持

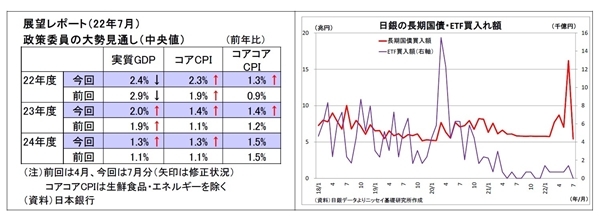

日銀は7月20日~21日に開催した金融政策決定会合において、金融政策の現状維持を決定した。長短金利操作、資産買入れ方針ともに変更なしであった。

同時に公表された展望レポートでは、景気の現状判断を「持ち直している」(前回は「基調としては持ち直している」)へと上方修正した。

個別項目では、雇用・所得環境、個人消費の判断を引き上げた。政策委員の大勢見通し(中央値)では、2022年度の消費者物価上昇率見通し(生鮮食品を除く)を前年比2.3%(前回4月時点は同1.9%)へと大幅に上方修正したうえ、23・24年度についても同1.4%、1.3%(前回は各1.1%)とそれぞれ引き上げている。

ただし、23年度以降は物価上昇率が鈍化することで、「2%超の物価上昇は一時的に留まる」との見通しは維持された。一方、参考値として前回から公表されている生鮮食品・エネルギーを除くベースでは、24年度の前年比1.5%に向けて緩やかに物価上昇率が上昇していく姿が維持されている。

会合後の会見において、黒田総裁は来年年明け以降、エネルギー価格の押上げ寄与が減退することなどから物価上昇率が鈍化に向かうとの見通しを示したうえで、「2%の物価安定の目標を持続的・安定的に実現する見通しとはなっていないので、金融緩和を継続する必要がある」と発言。

また、賃上げが物価上昇ペースに追いついていないことを指摘したうえで、「物価が 2%程度、持続的・安定的に上昇するというかたちになるためには、賃金のもう一段の上昇が必要」であり、「そのためにも、やはり日本銀行として、引き続きしっかりと経済を支えるために金融緩和を続けていく必要がある」との見解を示した。

金利の引き上げについては、「今の時点で金利を引き上げたとき、どういったインパクトがあるかというのは、おそらくそのモデル(=経済モデル)で計算したものよりも、かなり大きなものになり得る」との見解を示し、「金利を引き上げるつもりは全くないし、±0.25%というレンジも変更するつもりは全くない」と踏み込んだ発言をした。海外勢を中心に一部で燻る利上げ観測の払拭を狙ったものとみられる。

YCCの副作用としての債券市場の機能度低下については、「10年債金利のゼロ%程度というものを±0.25%の範囲内であれば、機能度をある程度確保しつつ金融緩和効果を発揮させることができるということでやっている」、「それを超えて機能度のためにどんどん金利を上げてしまうと金融緩和にならないので、そういうことは考えていない」と述べ、機能度改善に向けた金利変動レンジ拡大の可能性を否定した。

一方、前回会合後も進んだ円安については、「最近のような急速な円安の進行は、先行きの不確実性を高め、企業による事業計画の策定を困難にするなど、経済にマイナスであり、望ましくない」と前回会見での表現を踏襲。さらに「現在のように為替相場の動きが急速な場合には、企業がそうした(=設備投資増加・賃上げなど)前向きの動きを取ることを躊躇する面があり、そうした面からも急速な円安は望ましくない」と付け加えた。

かつての「円安は経済全体としてはプラス」という評価の発信を封印したうえで円安のスピードに懸念を示すことで、円安をけん制する狙いがあったものとみられる。

また、円安抑制のための政策修正の可能性を尋ねられた場面では、現在の円安はドルの独歩高であるとの認識を示した後、「金利をちょっと上げたらそれだけで円安が止まるとか、そういったことは到底考えられない」、「本当に金利だけで円安を止めようという話であれば、大幅な金利引き上げになって、経済に大きなダメージになる」と否定的な見解を示した。

今後の予想

7月の会合でも、日銀が現在の物価上昇を一時的と見ており、円安による悪影響への批判や一部投資家によるYCCに挑戦する動きを受けても金融緩和を粘り強く維持していく姿勢が改めて示された。今後の動向にもよるが、7月後半以降に世界経済の減速懸念などから円安・金利上昇の流れに巻き戻しが生じたほか、原油価格もやや下落したことは、日銀への批判を和らげて金融緩和維持を支援する方向に作用しそうだ。少なくとも来年4月の黒田総裁任期末までの間は現行の緩和が維持される可能性が高い。

次期総裁が就任した後は、来年後半に債券市場の機能度低下といった緩和の副作用軽減を名目として、枠組みの修正(誘導目標金利を10年債利回り→5年債利回りへ)を絡めて実質的に金利上昇許容幅を小幅に拡大しにいくと予想している。その際、日銀は金融緩和の縮小ではなく、あくまで副作用軽減を通じた緩和の持続性向上策であるとの位置付けを強調するだろう。

金融市場(7月)の振り返りと予測表

10年国債利回り

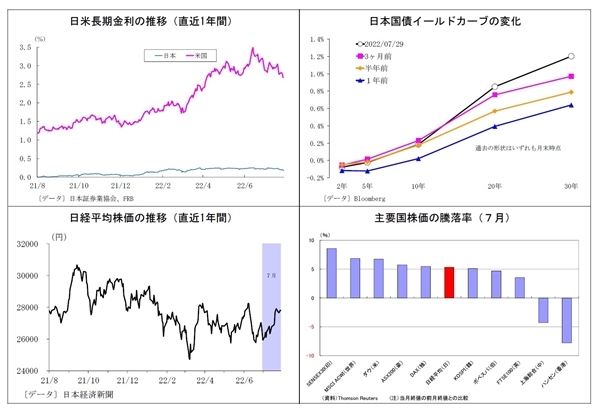

7月の動き(↘) 月初0.2%台前半でスタートし、月末は0.1%台後半に。

月初、欧米の利上げ積極化観測と景気減速懸念が交錯する形で0.2%台半ばでの膠着した推移に。その後は中国でのコロナ感染拡大や欧州のエネルギー不足懸念などから世界経済の減速懸念がやや強まり、13日に0.2%台前半へとやや低下。しばらく一進一退の展開となった後、ECBの大幅利上げに伴う域内景気懸念、欧米PMIの悪化を受けてさらに景気減速懸念が高まり、25日には0.2%付近へ低下。さらに、月末にかけてはパウエルFRB議長による利上げペース縮小の可能性への言及、2期連続のマイナスとなった米GDPを受けた米金利低下が波及し、0.1%台後半に低下した。

ドル円レート

7月の動き(↘) 月初136円近辺でスタートし、月末は133円近辺に。

月初、米国の利上げ積極化観測と景気減速懸念が交錯し、135円~136円での方向感の無い展開に。その後は堅調な米雇用統計結果やユーロ安ドル高の波及を受けてじり高となり、12日には137円台に。さらに米CPIの予想を上回る結果を受けて米利上げ加速観測が高まり、14日には一時139円台前半に達した。

その後はFRB高官発言や米家計の期待インフレ率低下を受けて利上げ観測がやや後退し、ドルがじり安に。米経済指標の相次ぐ悪化を受けて、25日には136円台半ばに戻る。27日のFOMCでは通常の3倍に当たる0.75%の利上げが決まったが、パウエル議長が利上げペースの減速に言及したことでドルが下落。さらに翌日発表の米GDPが2期連続のマイナスになったことで米景気減速懸念が高まり、月末は133円近辺にまで低下した。

ユーロドルレート

7月の動き(↘) 月初1.04ドル台前半でスタートし、月末は1.02ドル近辺に。

月初、ロシアから欧州へのガス供給減少懸念からユーロ売り地合いとなり、6日には1.01ドル台後半に。その後もロシア-欧州間のパイプライン停止を巡り、ユーロ安基調が続き、米CPI上振れを受けた13日には一時1ユーロ1ドル(パリティ)の節目を割り込んだ。

月半ばには、米利上げ観測の後退やECB利上げ加速観測などからユーロがやや持ち直し、19日には1.02ドル台半ばを回復。その後も欧州のガス不足に対する懸念が燻ったほか、ECBの大幅利上げ決定に伴う欧州景気減速懸念もユーロの重荷になった。しかし、米経済指標悪化やFOMC結果を受けたドル安圧力が支えとなり、ユーロドルは横ばい圏で推移。月末も1.02ドル近辺で着地した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・1ドル140円まであとわずか、円安のピークはまだか?~マーケット・カルテ8月号

・みるみる進む円安、そろそろ歯止めはかかるか?~マーケット・カルテ7月号

・円安は一体いつまで続く?~円安終了の条件と見通し

・プラチナはまたも金の半値以下に~プラチナに投資妙味はあるか?

・ロシア制裁強化、OPECプラス増産拡大、原油価格はどうなる?~今後の注目ポイントと見通し