この記事は2022年7月15日に「第一生命経済研究所」で公開された「140円台に向かう投機の円安」を一部編集し、転載したものです。

米長期金利とは別の要因が働いている

ドル円レートは、1ドル139円をつけた。140円台に突入するまで時間の問題だ。

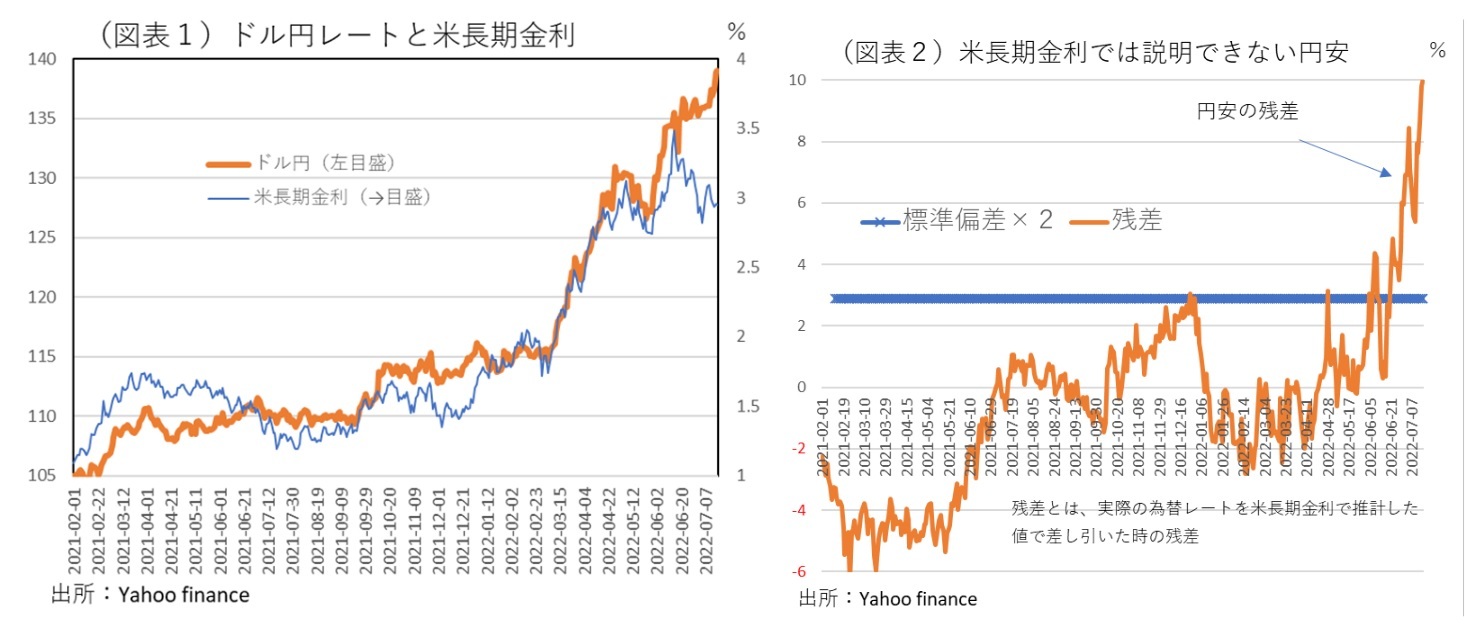

注目したいのは、米長期金利が下がっても、円安基調が継続している点だ。過去、米長期金利は、ドル円レートとの相関関係が強かった(図表1)。ところが、このところ、米長期金利では説明ができない円安バイアスが働いている。円安に向かう引力とは何なのだろうか。

その議論の前に、すでに円安が米長期金利では説明できないことを示しておこう。表計算ソフトのExcelを使えば、時系列データで米長期金利とドル円レートを比較して分析することが可能だ。米長期金利を説明変数にして、ドル円レートの推計式をつくる。その推計値と、ドル円レートの実績値を比べて、その差額をプロットする(図表2)。

この差額が、確率的な誤差の範囲を継続的に超えていれば、米長期金利以外の別の要因が、円安に作用している可能性が濃厚ということになる。グラフが示すのは、そうした別の要因が、ここにきての円安を生み出しているということだ。

だから、今後は米長期金利が上昇しなくても円安が進んでいく可能性があるということになる。

自己実現的円安

かつて、為替レートを資産価格の変化として捉える研究者がいた。米国のドーンブッシュ教授である。長期金利と為替レートが連動するというのは、まさしく資産価格の変化が為替レートを動かすことと同じだ。ドーンブッシュ教授は、為替変動には、資産価格で起こる合理的バブルの動きが反映して、自己実現的な変動が起こると主張した。

わかりやすく言えば、皆が円安になると思えば、円安が進むという趨勢ができるということだ。為替のオーバーシューティングモデルという理論だ。筆者は、昔、日銀に居た翁邦雄氏がそれを紹介した著書を書いたとき、何と斬新な考え方なのだろうかと驚いたことを記憶している。

このドーンブッシュ理論が伝えようとしているのは、円安トレンドが続くと、米長期金利では説明し切れない円安が発生することがあるという点だ。為替レートが、完全に貿易収支によって動かされていればそうしたことは起こらないが、為替レートは資産価格だから起こりうるというのが、合理的バブルの意味合いだ。

投機的円安を支える思惑

為替市場では、日本政府が為替介入に動けないだろうという予想が強まっている。こうした思惑があるとき、自己実現的円安は起こる。また、日銀の黒田総裁は、本心ではさらなる円安を望んでいるに違いないという市場観測が強まると進む。ドルを買って、円を売り続けると、じきにドル高・円安が進んでそこで差益が稼げるという投機的思惑が、この自己実現的円安を後押しする。

海外中央銀行の政策を見渡すと、ECBが2022年7月21日の理事会で、遂に利上げに動くと予想される。2022年9月末にはマイナス金利が解消される見通しだ。2022年6月16日にはスイス国立銀行(SNB)が▲0.75%だった政策金利を+0.50%ほど引き上げた。

2022年9月にあと1回の利上げを追加すると、マイナス金利は解消される。すると、日銀の政策金利▲0.10%だけが取り残される。2022年の秋以降は、米短期金利が上昇することも手伝って、円キャリー取引が拡大するだろう。つまり、投機的円安がそこでさらに拡大するということだ。

もどかしい政策対応

各国とも物価上昇対策に頭を悩ませている。日本が各国と異なるのは、中央銀行が政策金利を動かさずに、物価対策を成功させようとしている点だ。輸入物価は、2022年6月は前年比46.3%まで上昇している。そのうち+20.7%は円安要因だ。2022年7月に1ドル平均139円で計算すると、円安要因で輸入物価は+25%まで上がる。これを政府・日銀は放置しておいてよいのだろうか。

2022年7月14日の岸田首相の記者会見では、「物価上昇が国民生活に大きな影響を与えているので、1兆円の地方創生臨時交付金を活用し、低所得層への給付金を上乗せする」と物価対策に言及した。これだけで物価上昇の痛みを緩和できるとは到底思えない。筆者は、そこにもどかしさを覚える。むしろ、政府が考えている円安対策の弱さが見透かされるだけだ。投機的取引は、安心して取引を活発化させることだろう。

筆者は、むしろ政府が日銀にもっと政策に柔軟性を持たせた方が良いと伝えることが、投機的円安の流れに動揺を与えると考える。具体的には、長期金利の変動幅を柔軟に動かす可能性を検討するというアナウンスである。現在、そうした観測が出ていないからこそ、アナウンスは安心をかき乱すショックを与える。それで、投機の円安に歯止めがかかる。これは2013年の黒田緩和とは逆の行為であるが、円安を止めるには今考えられる絶妙の考え方だろう。