この記事は2022年7月22日にSBI証券で公開された「円安」と「チャート形状」で株高期待の銘柄を一部編集し、転載したものです。

日経平均株価が戻り歩調となっています。現地時間2022年7月13日(水)に発表された2022年6月米CPI(消費者物価指数)は、前回数値や事前予想を大きく上回りました。しかし、インフレ観測にピークアウト感が台頭し、米10年国債利回りが低下したことが追い風となったようです。

ただ、米10年国債利回りが低下した割には、ドルが対円で底固いように感じられます。2022年7月21日(木)まで開催された日銀金融政策決定会合では、金融緩和政策の維持が確認され、日米長期金利差が縮小する観測も後退しています。

外為市場では今後も、円安・ドル高が加速する場面がありそうです。そこで、今回の「日本株投資戦略」では、「円安メリット株」について再吟味してみます。チャート分析等を加味し、今後、株価が上昇しそうな「円安メリット株」ついて考えてみました。

目次

「円安」と「チャート形状」で株高期待の銘柄

日経平均株価は、戻り歩調の展開になっています。

現地時間2022年7月13日(水)に発表された2022年6月米消費者物価(CPI)は市場コンセンサスを上回り、40年半ぶりの高い伸びになったものの、発表後の株価は日米ともに堅調となっています。原油価格が高値から下落するなど、インフレ観測にピークアウト感が台頭していることで、米10年国債利回りの上昇が抑えられ、グロース銘柄中心に反発しやすくなっています。

ちなみに、米10年国債利回りは2022年6月/14日(火)の3.47%をピークに、2022年7月21日(木)時点では2.87%とかなり低下してきました。通常であれば、日米金利差の急速な縮小を背景に円高・ドル安方向への揺り戻しが強まりそうですが、ドル・円相場(三菱UFJ銀行対顧客レート・TTM)は2022年7月15日(金)の1ドル138円94銭をドル高値とし、2022年7月20日(水)時点でも同138円台を維持しています。むしろ、円安・ドル高方面への根強い「圧力」を感じる状況となっています。

最近は「世界的なインフレ圧力の高まりの中で、日銀も近い将来利上げに追い込まれる」との見方もあり、日本国債売り、「円買い・ドル売り」のポジションを持つ海外投資家も増えていたようです。こうした中、2022年7月20日(水)~7月21日(木)の日程で、日銀金融政策決定会合が行われましたが、結果的には、「現状維持」となっています。

確かに、インフレ高進は家計の不満を高める要因ですが、参議院選挙が終わり、向こう3年間大きな国政選挙がない状況の中で、政府・日銀の政策自由度は高いとみられます。日銀の金融緩和政策が長期化し、海外投資家の、「円買い・ドル売り」が巻き戻され、円安・ドル高が加速する可能性もあるように思われます。

さらに、2022年7月21日(木)の取引開始前に発表された貿易収支(2022年6月)では、貿易赤字が11カ月続いていることが明らかになりました。2022年1~6月の半期ベースでは7.9兆円という過去最大の赤字になっています。輸出競争力が構造的に落ちる中で、原油をはじめ輸入原材料等の高騰が貿易赤字の拡大につながりました。

金融収支や所得収支の黒字があるため、今の時点では経常収支の黒字は維持できていますが、国際収支ベースでみたファンダメンタルズは悪化傾向にあり、円安・ドル高につながる要因となっています。

外為市場で円安・ドル高が加速する可能性は、意外と大きいのかもしれません。そこで、今回の「日本株投資戦略」では、相関係数分析をベースに「円安・ドル高」の環境下で株価が上昇しやすい銘柄を抽出し、さらにチャート分析(期間6か月)も加味し、中期的に投資妙味が大きそうな銘柄を抽出してみました。

スクリーニング条件は以下の通りです。

(1)東証上場銘柄

(2)時価総額2,000億円以上

(3)SBI証券のチャート分析ツールで、期間6カ月の形状がポジティブとみられる銘柄(脚注参照)。

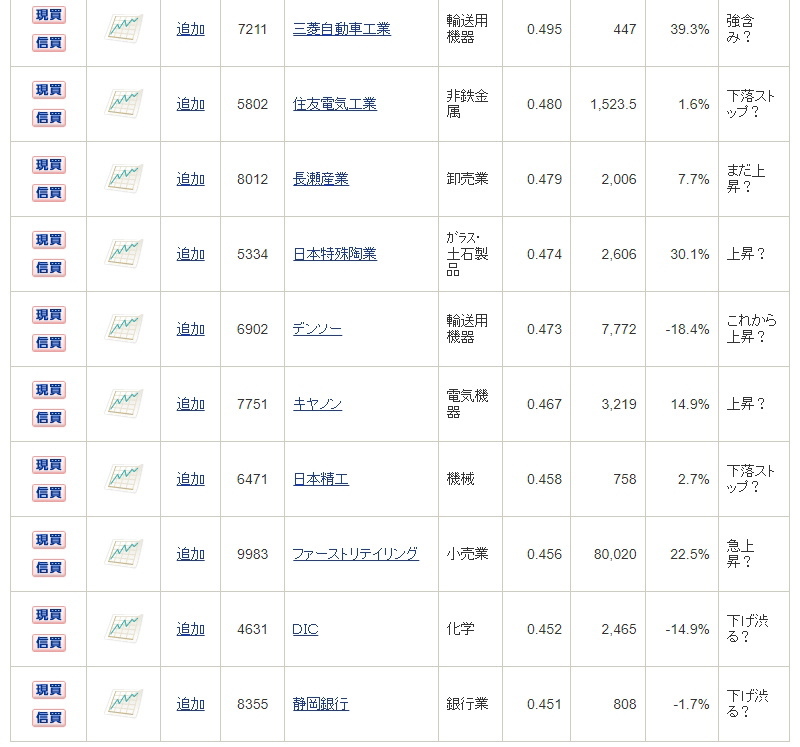

図表1は、上記のすべての条件を満たした銘柄について、「円安・ドル高」との相関係数(過去10年)が強い順に20銘柄を並べたものです。

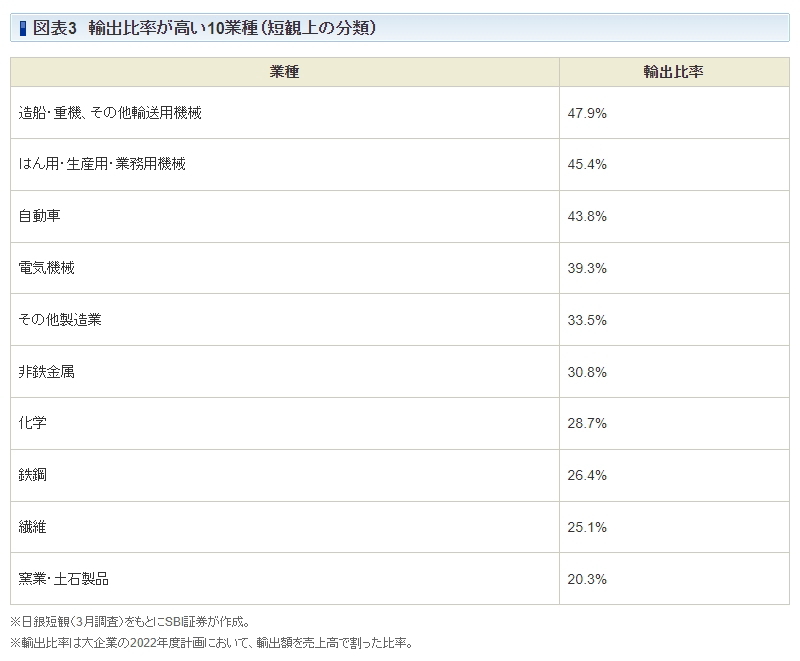

ご参考までに、図表2と図表3では参考データをご紹介しています。

抽出銘柄の参考ポイント

こちらでは、図表でご紹介した「2022年7月株主優待銘柄」の一部について、優待内容や配当を中心にご紹介します。

マツダ(7261)~海外販売台数比率が85.8%(会社予想)で円安のメリットは大きそう

通期の会社予想営業利益は1,200億円(前期比15.1%増)です。2023年3月期の地域別販売台数(会社予想)比率は、日本14.2%、北米35.8%、欧州14.1%、中国12.6%、その他23.4%となり、海外への販売が全体の85.8%の計画で、円安の効果は大きそうです。

平均為替レート(前期)は1ドル112円、1ユーロ131円で、今期会社予想の想定為替レートは1ドル123円(前期比11円の円安)、1ユーロ133円(同2円の円安)となっています。会社側は通期の円安メリットをドルで187億円、ユーロで74億円、豪ドルで144億円見込んでいます。2022年4月~6月期の平均為替レートは1ドル129円、1ユーロ138円で、想定為替レートよりも円安で推移しています。

なお、日銀短観で、自動車(大企業)の業況判断指数は、2022年3月調査時点での「先行き」が「-1」であったのに対し、2022年6月調査の「最近」は「-19」と下振れていました。中国のロックダウン等の影響で、2022年4月~6月期の業況自体は厳しかった可能性もあり、注意が必要です。当社については、企業調査部からレポートが複数出ていますので、そちらをご参考いただけると幸いです。

ご参考までに、次の決算発表は2022年8月9日(火)の予定です。

マツダ(7261)・・・6/13付レポート、投資判断「中立」、目標株価1,100円(レポート作成時の評価です)

SUBARU(7270)

通期の会社予想営業利益は2,000億円(前期比121.0%増)です。2023年3月期の地域別販売台数(会社予想)比率は、日本12.2%、米国67.78%、カナダ5.6%、中国2.0%、その他12.6%となり、海外への販売が全体の87.9%の計画で、円安(特に円安・ドル高)の効果は大きそうです。

平均為替レート(前期)は1ドル112円、1カナダドル89円で、想定為替レート(今期会社予想)は1ドル120円(前期比8円の円安)、1カナダドル95円(同6円の円安)となっています。会社側は通期の円安メリットをドルで932億円、カナダドルで55億円を見込んでいます。2022年4月~6月期の平均為替レートは1ドル129円、1カナダドル101円で、想定為替レートよりも円安で推移しています。

一方、上記銘柄同様、2022年4月~6月期の業況自体は厳しかった可能性もあり、注意が必要です。

ご参考までに、次の決算発表は2022年8年3日(水)の予定です

トヨタ自動車(7203)

世界最大級の自動車メーカーであり、東京株式市場で最大の時価総額(35兆円台)を有しています。通期の会社予想営業利益は2兆4,000億円(前期比19.9%減)です。2023年3月期の地域別販売台数(会社予想)比率は、日本23.2%、北米29.4%、欧州12.4%、アジア18.9%、その他16.2%となり、海外への販売が全体の76.8%の計画で、円安(特に円安・ドル高)の効果は大きそうです。

平均為替レート(前期)は1ドル112円、1ユーロ131円で、想定為替レート(今期会社予想)は1ドル115円(前期比3円の円安)、1ユーロ130円(同1円の円高)となっています。想定為替レートが他の自動車メーカーと比べても保守的であり、会社側が想定している通期の円安メリットについても、1,950億円と控えめな印象です。

報道等を参考にすると、1ドル1円の円安はトヨタの営業利益に450億円、1ユーロ1円の円安は同60億円のプラス要因になると考えられています。2022年4月~6月期の平均為替レートは1ドル129円、1ユーロ138円で、想定為替レートよりもドルは14円、ユーロは8円も円安方向で推移しており、円安メリットは大きいとみられます。2023年3月期の予想営業利益(Bloombergベースの市場コンセンサス)は3兆2,000億円台と、会社予想を大きく上回っています。

なお、他の自動車メーカー同様、2022年4月~6月期の業況自体は厳しかったようで、当社も減産の発表が続いています。当社については、企業調査部からレポートが複数出ていますので、そちらもご参考いただけると幸いです。

ご参考までに、次の決算発表は2022年8月4日(木)の予定です。

トヨタ自動車(7203)・・・6/21付レポート、投資判断「買い」、目標株価2,600円(レポート作成時の評価です)

銀行株・金融株

図表2から確認できるように、銀行株、およびそれを含む広義の金融株についても、円安・ドル高との相関関係が強い業種として知られています。円安・ドル高が進んでいる多くの局面では、米10年国債利回りが上昇しており、日米金利差が拡大しやすいためです。金融株は本質的には、米10年国債利回りが上昇すると、株価が上昇しやすいとみられます。

そのため、足元では米10年国債の利回りが低下しているため、上昇トレンドが崩れている銀行株・金融株も大きくなっています。図表2では銀行株・金融株が上位を占めながら、図表1で意外に少ない理由は、米10年国債利回りの低下に求められると考えられます。

▽当記事の内容について、著者が動画で詳しい解説を行っています。あわせてご視聴ください。