この記事は2023年10月19日に「第一生命経済研究所」で公開された「経済対策の注目点」を一部編集し、転載したものです。

※本稿はダイヤモンドオンラインへの寄稿(10月19日:https://diamond.jp/articles/-/330779)を基に作成。

はじめに

9月25日に岸田首相は、今月取りまとめる予定の経済対策の5本柱を発表した。一本目の柱は「物価高対策」であり、ガソリンや電気・ガス料金の激変緩和である。二本目は「持続的な賃上げ」として賃上げ税制延長やリスキリング支援をする。また三本目は「国内投資促進」であり、半導体や蓄電池などの国内生産支援である。そして四本目は「人口減を乗り越える社会変革」であり、デジタル行財政改革の推進とし、最後の五本目は「国民の安全・安心」として防災・減災や安全保障となっている。

そして今回、岸田首相が「日本経済が長年続いてきたコストカット型の経済から30年ぶりに歴史的転換を図る」と語る中、何といってもエポックメーキングとなったのは、賃上げや国内投資の促進減税を強調し、「経済成長の成果である税収増などを国民に適切に還元する」と発言したことだろう。というのも、これまでの経済対策では、そもそも税収の増加分を国民に還元するという概念はなく、単年度税収中立の原則のもとで減税はできるだけ避けられてきたからである。

ガソリン激変緩和の注目点

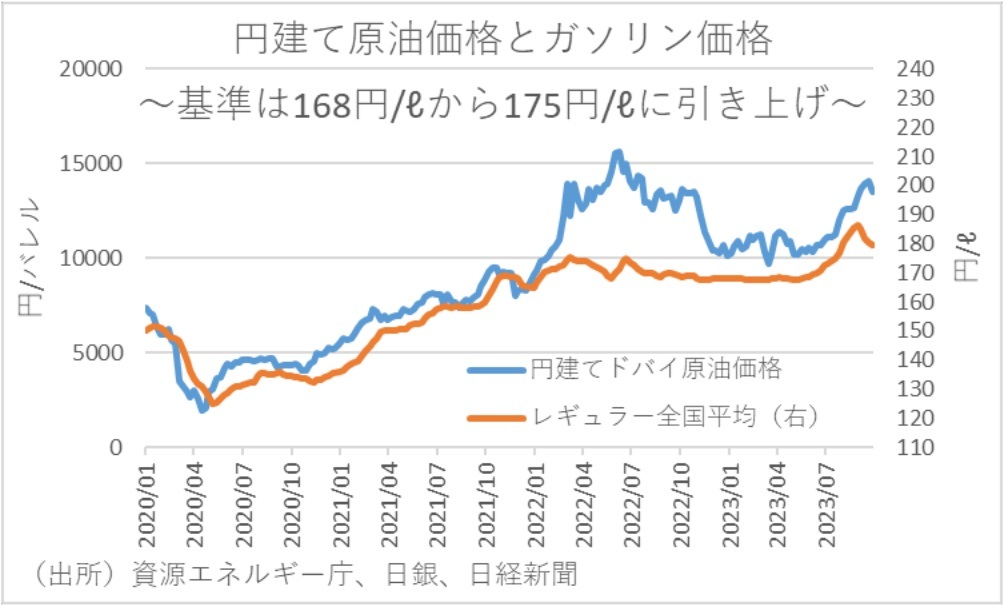

今回の経済対策で最も注目を集めるのは、電気・ガス・ガソリン価格の抑制などを目指す物価高対策である。直近7月の全国コアCPIを見ても前年比+3.1%と高止まりしており、特に対策発表時のレギュラーガソリンの店頭価格は政府の補助制度拡充の影響で3週連続の値下がりとなっていたが、依然として全国平均で180.5円/ℓと高く、当面は政府の補助拡大が続くと見られているが、その延長も年末までである。

ガソリン価格のもととなっている原油価格もサウジアラビアやロシアの減産持続により高止まることが予想されており、米国の早期利下げ観測後退で円安も長期化の可能性が高まっていることからすれば、年明け以降の延長は不可避だろう。

ただ、既に今年5月にG7でこうした化石燃料の補助金を出口に向かわせる合意がされていることからすれば、ガソリン価格の抑制策を長く続けることは困難となろう。実際、足元で延長されているガソリン抑制策も昨年の抑制目安だった168円/ℓから175円/ℓに引き上げ、出口を模索したものとなっている。このため、今回の経済対策で延長が既定路線となっているガソリン価格の抑制策では、抑制目安となるガソリンの水準がどの程度に設定されるかが注目だろう。

なお、一部でトリガー条項凍結解除の要望も強まっているが、トリガー条項発動にも課題がある。というのも、現状の仕組みでは一気に25円/ℓも価格が下がるため、発動前後で給油現場の混乱が不可避ということである。実際、2008年4-5月の暫定税率一時執行時には、全国各地のガソリンスタンド周辺の道路で渋滞発生や、在庫切れになったガソリンスタンドが閉店するなどの混乱が生じた。また、トリガー条項には重油や灯油等のエネルギーは含まれない。こうしたことからすれば、トリガー条項については段階的な価格変動や対象エネルギー拡充等の法改正を経た上で凍結解除を検討すべきだろう。

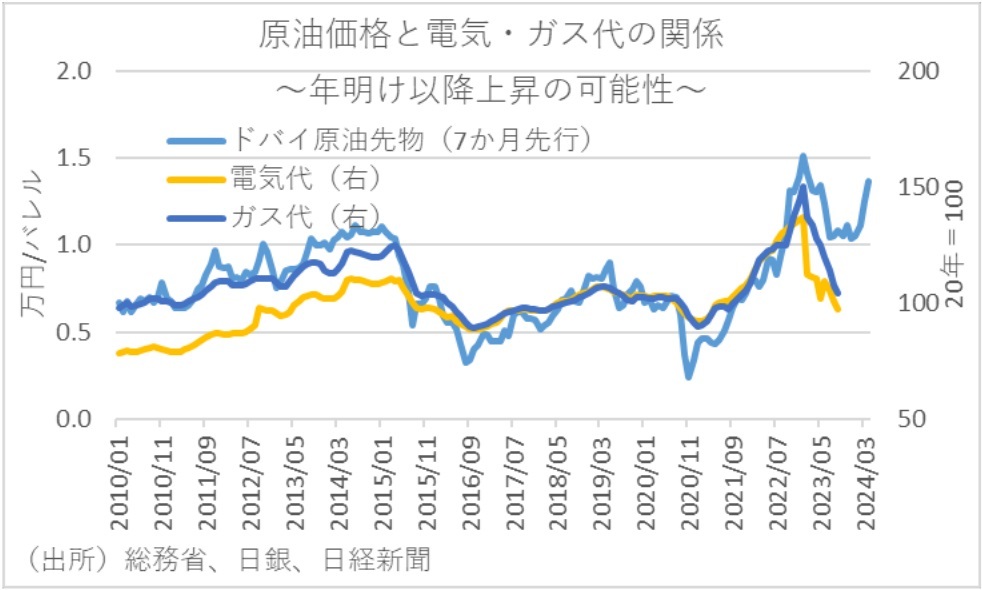

一方、来年1月分まで延長された電気・ガス代への補助も、さらなる延長が検討される見込みである。そして、こちらも今年9月に半減となった補助額で延長されており、出口を模索したものとなっている。しかし、年明け以降の電気・ガス料金は値上がりが不可避となることには注意が必要だろう。というのも、輸入化石燃料の価格が短期間で反映されるガソリン等とは異なり、電気やガスは燃料費調整制度により3~5か月前の平均輸入価格が反映される。このため、足元で生じている輸入化石燃料価格の上昇は年明け以降に反映されることになる。従って、電気・ガス代への補助延長では、補助額が拡充されるか否かに注目だろう。

しかし、そもそも足元で最も家計の負担を圧迫しているのは、エネルギーというよりも食料品である。実際、足元のコアCPIインフレ率を要因分解すると、+3%程度の伸びのうち約+2%分が食料品の押し上げによりもたらされている。となると、本来省エネに逆行するエネルギー負担軽減よりも、食料品の負担軽減策のほうが理にかなっているといえる。

このため、例えば現時点で食料品のCPIは前年比で8%強の上昇率であることからすれば、食料品の消費税8%分を企業に補助するなどして、事実上の食料品の軽減税率を0%にするような政策にできれば効果的だろう。財源についても年換算4兆円規模でできるため、消費税率を5→10%に上げた際に確保した13兆円強の財源のうち社会保障に結び付いていない5兆円強の部分で対応可能である。ただ、消費税に手を付けることは政治的なハードルが高いことからすれば、残念ながら所得減税や低所得者向けの給付のほうが実現可能性は高いだろう。

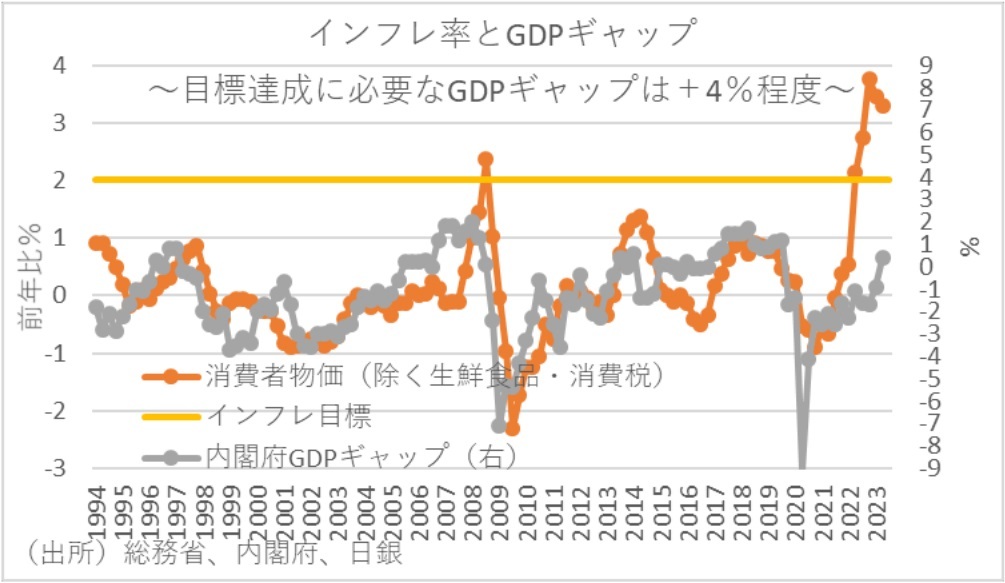

なお、内閣府の需給ギャップが3年9か月ぶりにプラスになったことで、経済対策に伴うインフレ懸念を指摘する向きもある。しかし、日銀の需給ギャップは依然としてマイナスである。そして何よりも、足元のインフレは食料品中心でコストプッシュの要素が大きく、2007年度や2017年度に内閣府の需給ギャップが+2%程度まで上昇した際にもそこまでインフレ圧力は高まらなかったことからすれば、インフレ加速のリスクは低いだろう。

物価を上回る賃上げ策は

もう一つの注目が減税である。というのも、9月27日開催の新しい資本主義実現会議では、賃上げ促進や成長力の強化を目的とした企業向けの減税措置について議論され、EVや蓄電池など国が長期的に力を入れる分野だけでなく、新たな特許や知財取得にかかる法人税の減税が検討された。さらに岸田首相は、地方で賃上げに取り組む中小企業に対して行われる減税を拡充することを目指すとした。

これを受けて、今回の経済対策で進めようとしている減税案としては、①賃上げ企業について、雇用者への給与総額の増額分を法人税から控除する政策を延長し、中小企業に多い赤字企業でも控除の繰り越しを認める案などが盛り込まれた。また、②成長重点産業の半導体や蓄電池、EVなどの重要産業について、5~10年単位で生産・販売量に応じた税控除をして設備投資を促進するとしている。そしてその他にも、③特許などの知財から得られる所得の税優遇やストックオプション減税の拡充、などが示されている。

しかし、この減税案では企業に偏りすぎている印象が否めないだろう。というのも、30年ぶりの賃上げは実現したものの、物価上昇に賃金上昇が追いついておらず、実質賃金は17か月連続で前年比マイナスとなっている。このため、先に見た通り、その物価上昇分の半分以上が食料品の値上げによりもたらされていることからすれば、軽減税率の対象となっている食料品の消費税率を引き下げることが家計への直接的な減税として最も効果的だろう。

また、賃上げ減税では赤字企業に控除の繰り越しを認めるとはいえ、欠損法人割合が6割を超えている状況では、赤字企業への賃上げ効果は限定的となろう。であれば、赤字企業でも負担する社会保険料の負担軽減をしたほうが、賃上げ効果は高まるだろう。

さらに、岸田政権は労働市場の流動性を高めることで賃上げを模索している。しかし、労働政策研究・研修機構のデータに基づけば、改善はしつつあるものの、依然として転職により生涯賃金が減少する状況は変わっていない。であれば、思い切って転職者には転職した年の所得税の優遇などをすれば、より労働市場の流動性を高めることにつながる可能性があろう。

財源の裏付けは

岸田総理は臨時国会を10月20日に召集すると決め、経済対策の詳細を詰めた上で補正予算案を編成する方針である。

こうした中、補正予算の規模について自民党の世耕氏は「いま国民が非常に苦しんでいる物価対策、特に電気・ガス代の対策、低所得者への手厚い支援などを組み合わせて15~20兆円規模の経済対策を組み立てることが重要」と発言している。この規模感に関しては、先に指摘した通り、2007年度や2017年度に内閣府のGDPギャップが+2%程度、規模にして10兆円以上の需要超過が生じたにもかかわらず、経済の好循環が十分進まなかったことに基づけば、違和感のある数字ではないといえよう。

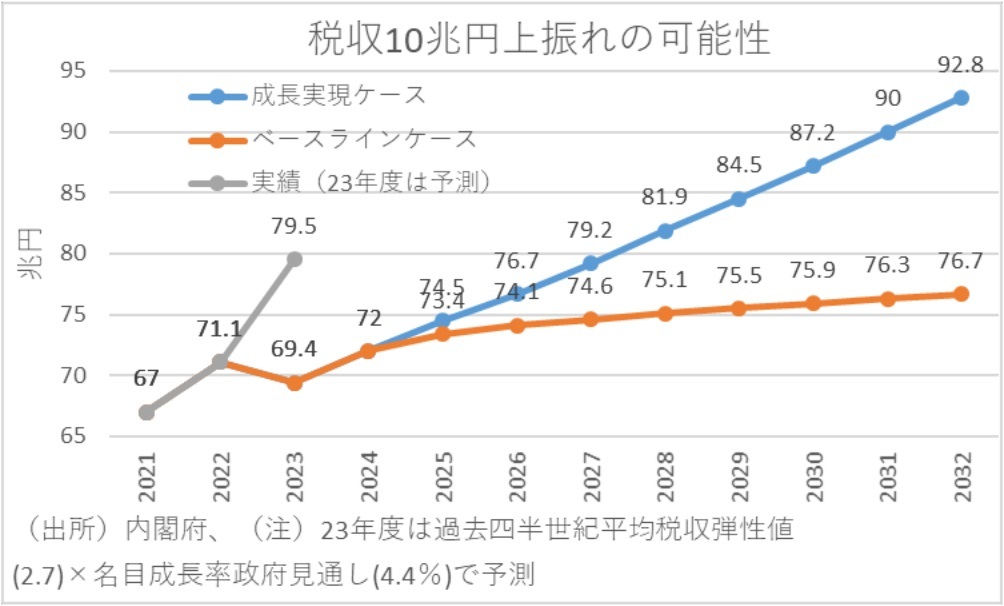

一方、日本の税収は22年度に71兆円超となり、3年連続で過去最高を更新している。対して、23年度当初予算ベースの税収は69兆円台と見積もられているが、一方で政府の経済見通しに基づけば、23年度の名目成長率は+4.4%となっている。9月時点での民間エコノミストのコンセンサス(ESPフォーキャスト)の名目成長率見通しが+5.1%となっていることからしても、政府の経済見通しは決して楽観的な見通しとはいえないだろう。

となると、仮に税収弾性値を慎重に政府が見積もる1.1としても23年度の税収は74兆円以上、過去四半世紀の平均税収弾性値となる2.7を用いれば79兆円以上の税収が見込まれることになる。このため、岸田総理が表明する通り増収分を還元するとすれば、少なくとも5~10兆円程度の規模になろう。そして、この財源を別の負担増で賄うことになれば、増収分の還元にはつながらないことからすれば、足りない部分は赤字国債となろう。

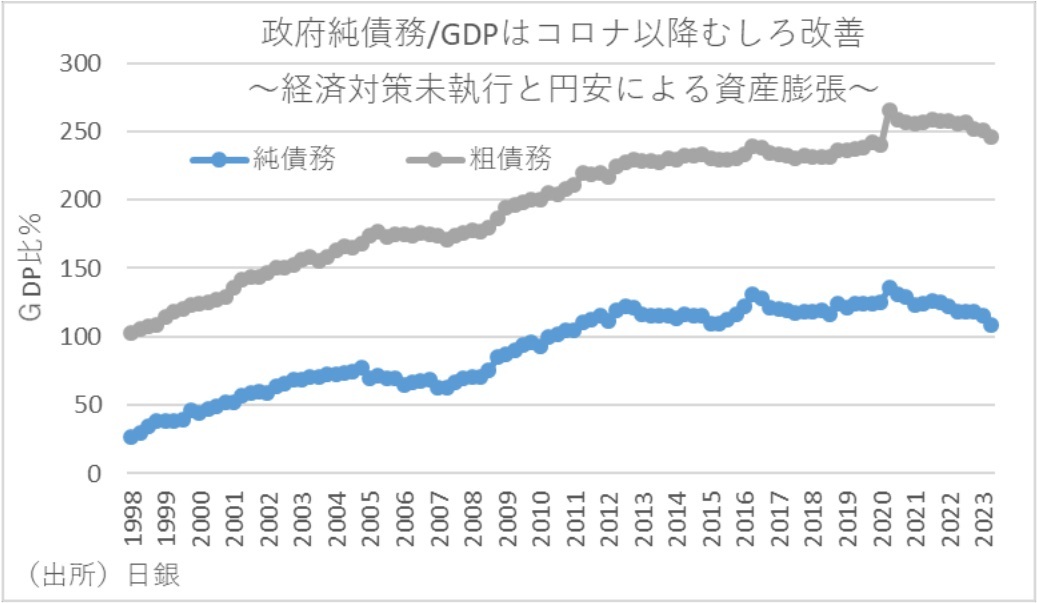

となると、日本の財政を心配する向きもある。しかし、日銀の資金循環統計によれば、今年6月末の一般政府債務/GDP比は総債務が 246.3%(前期末:250.4%)、純債務に至っては108.2%(前期末:115.2%)まで低下している。背景には名目GDPが大幅に増加していることがあり、これが債務対 GDP 比の低下につながっている。さらに純債務対/GDPはより低下が明確になっており、2015年2Q以来110%を割っている。この背景には、為替の円安によって外貨建の政府資産が増加していることや、予算の繰越・不用などの増加が資産の増加要因になっていることがある。

そして、こうした状況を受けてか、実際にソブリンCDSの保証料から算出される5年以内デフォルト確率をG7で比較すると、ドイツを筆頭に、フランス、日本、英国、カナダ、米国、イタリアとなり、日本がG7中3番目にデフォルトリスクが低くなっている(10月18日時点)。こうしたことからすれば、今回の経済対策に伴う財政リスクに対して過度に心配する必要はないといえよう。