初めて投資信託を購入する人にとって気になるのは、「資金が必要になったときに解約できるかどうか」でしょう。

結論をいうと解約は可能です。

そこで本記事では、投資信託の解約の手順と注意点、そして解約を検討すべきケースについて解説します。

- 投資信託は可能

- 一定期間解約ができない「クローズド期間」が設定されているファンドがある

目次

投資信託は解約できるのか?

余裕資金で投資信託を購入したとしても、お金が必要になるときもあるでしょう。

投資信託は、原則として解約することができます。

解約は投資信託を購入した販売会社に請求します。

最近は、Webサイトやアプリから請求できる証券会社もあるので便利になりました。

実は販売額よりも解約・償還額のほうが多い

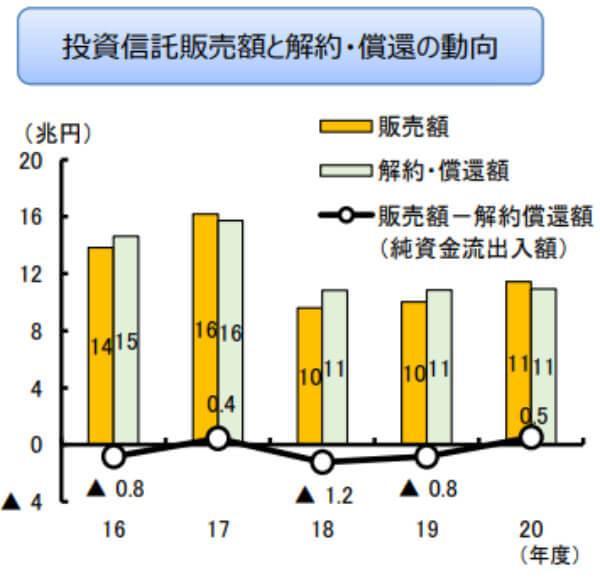

金融庁が公表している「投資信託等の販売会社に関する定量データ分析結果」によると、2016~2020年度の5年間のうち、2016年度、2018年度、2019年度は投資信託の販売額よりも解約・償還額のほうが多くなっています。

金融庁では、「過去に多く販売された毎月分配型の影響で、分配金の支払いにより投資元本が減少していることが要因」と分析しています。

投資信託を一定期間解約できない「クローズド期間」の有無に注意

注意しなければならないのが、投資信託の中には一定期間解約ができない「クローズド期間」が設定されているファンドがあることです。

クローズド期間は、解約によって資金が減少するのを防ぐために設けられている仕組みです。

クローズド期間の長さはファンドによって異なり、設定していないファンドもあります。

クローズド期間の有無は、目論見書で確認することができます。

投資信託の解約方法

投資信託の解約方法には、解約請求と買取請求の2つの方法があります。

どちらも販売会社(証券会社、銀行、郵便局など)に請求するため、解約方法に大きな違いはありません。

2つの解約方法を解説します。

1.投資信託の解約請求

解約請求は、投資家が投資信託を販売した会社に解約を請求し、販売会社を通して運用会社から信託財産の払い戻しを受ける仕組みです。

特に難しい手続きはありません。

解約の手順は以下のとおりです。

- 1. 販売会社の公式サイトやスマホアプリなどから解約を請求する

- 2. 販売会社から運用会社に解約請求があったことを伝える

- 3. 支払金額が確定したら指定した口座に代金が入金される

2.投資信託の買取請求

買取請求は、投資家が投資信託を販売した会社に買い取ってもらう方法です。

投資家が販売会社に買取を請求し、販売会社が投資家に換金したお金を支払う仕組みになっています。

運用資産の減少を招く解約と異なり、投資家が保有していた投資信託は販売会社が買い取るため、運用資産が減少することはありません。

これが解約と買取の大きな違いです。

平成21年度の税制改正により、公募株式投資信託を換金して得た利益は、解約・買取に関わらず、譲渡所得となりました。

したがって、解約方法による課税方式の違いはありません。

投資信託の解約を検討する6つのケース

投資信託を解約する理由はさまざまですが、よくあるケースは以下のとおりです。

1.急にお金が必要になって投資信託を換金したいとき

使う予定のなかった資金で投資信託を購入した場合でも、急にお金が必要になったときには換金する必要が生じます。

換金できないことがないよう、クローズド期間がないか目論見書で確認しておきましょう。

投資信託は株式のように手軽に換金できる商品ではないことを考慮して、投資する必要があります。

2.ポートフォリオのリバランスで投資信託を売却したいとき

自分でポートフォリオを組んでいる人もいるでしょう。

ポートフォリオの中に投資信託を組み入れている場合は、他の資産カテゴリーとのバランスを保つ必要があります。

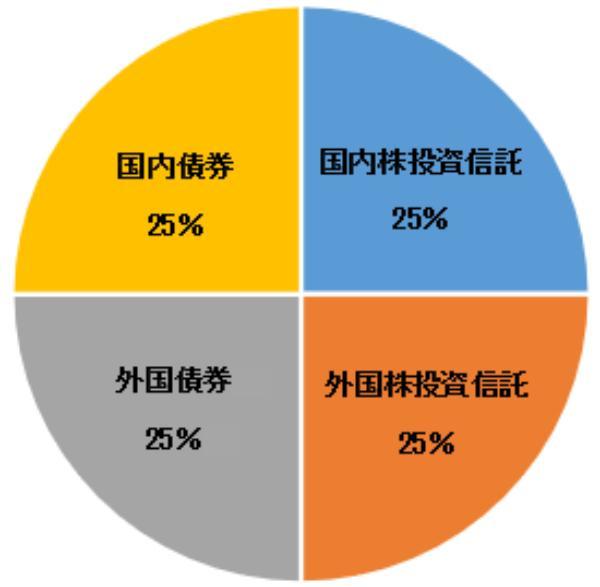

たとえば、日本株の株式投資信託、外国株の株式投資信託、国内債券、外国債券の比率をそれぞれ25%に設定して運用している場合、日本株の急騰で30%を大幅に超えたようなケースではリバランスをおこなう必要があります。

日本株の投資信託を売却して、その利益で他のカテゴリーの資産を買い増すことで、当初設定した比率に戻すことができます。

3.投資信託価額が想定以上に上がったとき、または下がったとき

ポートフォリオを組んでいない場合でも、保有している投資信託が当初想定した以上に値上がりしたとき、または大きく値下がりしたときは解約のタイミングとなる場合があります。

値上がりの例は、2024年の日経平均株価がバブル期の高値を約34年ぶりに更新する大相場です。

日経平均株価が上がれば、多くの株式投資信託も連動して上がります。

その結果「値上がりしているうちに利益を確定したい」という人が増えます。

値下がりの例として、2020年に起きたコロナショックによる大暴落が挙げられます。

暴落が起こると「どこまで下がるかわからないので早く解約したい」という人が増え、値下がりが加速します。

そのため、購入する前に「どの程度まで上がったら売却する」という利益目標や、「いくらまで下落したら損切りする」などを決めておくとスムーズに判断することができます。

4.繰上償還になる可能性があるとき

投資信託の純資産が減少すると運用が難しくなり、繰上償還がおこなわれることがあります。

一般的に、投資信託の純資産額は最低でも10億円が必要といわれています。

10億円を下回る見込みであれば繰上償還がおこなわれる可能性があるので、利益が出ているなら償還される前に売却を検討するとよいでしょう。

繰上償還がおこなわれる、償還日の取引終了後に資産価格をもとに償還金額が決定されます。

決算の結果、利益が出るケースと損失を被るケースがあります。

5.他のファンドと比較して著しく成績が劣るとき

投資信託は、複数の資産に分散投資することでリスクを抑え、長期的に資産を増やすことを目的としています。

しかし、全ての投資信託が常に高いパフォーマンスを発揮するわけではありません。

他の同種のファンドと比較して、長期間にわたって著しく成績が劣っている場合は、運用方針や市場環境の変化など、そのファンドに特有の問題が生じている可能性があります。

このような状況では、より高いパフォーマンスが期待できる別のファンドへの乗り換えを検討するほうが、資産を増やすという観点から合理的と言えるでしょう。

6.年齢や家族構成の変化によりリスク許容度が変化したとき

投資は、個人の年齢、収入、資産、そしてリスクに対する考え方(リスク許容度)によって、最適な方法が異なります。

たとえば、若い頃はリスクの高い投資にチャレンジできても、年齢を重ね、退職が近づくと安定した収入を求めるようになり、リスク許容度が低下することが一般的です。

また、結婚や出産など、家族構成の変化もリスク許容度に影響を与えます。

このように、リスク許容度が変化した場合は、現在のポートフォリオが自身の状況に合致しているかを見直す必要があります。

もし、現在の投資信託がリスクが高すぎると判断される場合は、より安定的な資産へのシフトを検討し、必要であれば解約することも一つの選択肢となります。

投資信託を解約した場合の税制優遇

解約または買取を請求して受け取った代金は申告分離課税で譲渡所得になるため、損失が出た場合は他の投資信託や上場株式の分配金や配当金との損益通算ができます。

損益通算とは、投資や事業活動から生じた利益と損失を相殺して課税所得を計算する仕組みです。

たとえば、株式投資で100万円の利益があり、不動産投資で50万円の損失が出た場合、損益通算により課税所得は50万円となります。

ただし、給与所得との通算は原則として認められず、上場株式の譲渡損失は配当所得とのみ通算が可能といった制限があります。

この制度により、投資家や事業者の税負担を適切に調整することができます。

投資信託の場合、一定の手続きをおこなうことによって、「源泉徴収ありの特定口座」のなかであれば、確定申告をせずに損益通算が可能です。

2009年1月以前は、買取請求は譲渡所得、解約請求は配当所得に分類されていましたが、法改正で譲渡所得に一本化されたため、便利になりました。

ただし、NISA口座で保有している投資信託や上場株式の分配金や配当金との損益通算はできません。

投資信託を解約する場合の注意点6つ

投資信託を解約する場合は、以下の6つを確認してからおこないましょう。

1.投資信託を解約してもすぐに現金化できない

投資信託は、解約を請求してもすぐに現金化できるわけではありません。

MRF(マネー・リザーブ・ファンド。証券総合口座内で預かっている資金を効率良く運用するために自動買付がおこなわれる投資信託)などの日々決算型以外の投資信託は、解約を申し込んでから実際にお金が口座に振り込まれるまで4営業日かかります。

お金が必要な日が決まっている場合は、余裕を持って解約を請求することが大切です。

2.投資信託の解約には費用がかかる

投資信託は、解約時に所定の費用がかかります。

費用の内訳は解約手数料と信託財産留保額ですが、現在は解約手数料がかからないファンドがほとんどなので、信託財産留保額が実質的な解約時の費用となります。

ただし、信託財産留保額がかからないファンドもあります。

信託財産留保額は解約請求により投資信託を換金するコストで投資家が負担します。

中途解約のペナルティのようなものと考えるとわかりやすいでしょう。

料率は商品によって異なりますが、0.3%程度が相場です。

解約代金から信託財産留保額が差し引かれる形で支払われます。

【信託財産留保額の計算例】

解約手数料なし、信託財産留保額0.3%、1口価額1万円の投資信託を解約した場合

1万円×0.3%=30円

1万円-30円=9,970円(受取金額)

3.投資信託の解約で利益が出た場合は課税される

投資信託を解約して利益が出た場合は、20.315%(復興特別所得税含む)の譲渡所得税がかかります。

ただし、NISA対象の投資信託であれば非課税なので、対象商品であるかどうかを確認してから購入しましょう。

NISA口座以外で購入した投資信託を解約して利益が出た場合は、確定申告が必要です。

ただし、「源泉徴収ありの特定口座」を利用した場合は利益から自動的に源泉徴収がおこなわれるので、確定申告は不要です。

4.目先の値上がり・値下がりですぐに解約しない

投資初心者は、購入した投資信託が狙いどおり上がると「早く利益を確定したい」と思い、すぐに解約してしまうことがあります。

逆に、値下がりすると「もっと下がるのではないか」と不安になり、手放してしまう人もいるでしょう。

投資信託は資産の成長を長期的に目指す投資商品なので、短期での解約は避けるべきです。

5.新しい投資信託が出ても目移りしない

投資信託は、次々に新しい商品が販売されます。

先ほど紹介したように、ビットコインなどを組み入れたETFが販売されると、目移りして買いたくなるかもしれません。

余裕資金で新しい商品に投資するならよいのですが、それを買うために成長している保有中の投資信託を解約することはおすすめしません。

運用成績の良いファンドであればさらに成長する可能性が高いので、みすみす大きな利益を取り損ねることになりかねません。

6.ポートフォリオを組んで運用する

短期間で解約したくなる人は、ポートフォリオを組んで運用すると目先の値動きに左右されにくくなります。

グラフのように国内外の投資信託と国内外の債券を25%ずつ保有し、前後5%の変動までを許容範囲とすれば、比率を超えるまで保有を続けやすくなります。

許容範囲を超えたら解約または購入し、設定時のバランスに戻せばよいのです。

まとめ|投資信託は長期投資が基本、余裕資金で運用しよう

投資信託の解約について詳しく解説しましたが、投資信託は長期投資が基本です。

長期間保有して大きく育てるのが投資信託の醍醐味なので、頻繁に解約することはおすすめしません。

投資信託を長期保有するための秘訣は、余裕資金で購入することです。

数年後に使うお金を一時的に運用すると、お金が必要なときに値下がりしていれば損切りして換金することになります。使う予定のお金と投資するお金は、区別しましょう。

新NISAのスタートで非課税枠が拡大し、投資信託に投資する環境は整ったので、余裕資金で購入して大きく育ててほしいものです。

(提供:ACNコラム)