本記事は、学識サロン まぁ~氏の著書『お金が増える最強のルール』(ぱる出版)の中から一部を抜粋・編集しています。

努力さえできれば、年収300万円でもFIREはできる

『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』。このタイトルを聞いて、どう思いましたか?「いやいや無理でしょ」「一生働くのが日本の現状だよね?」と思ったのではないでしょうか。私もその一人です。

でも読んでみると、「確かにできるな」と考えが変わりました。達成するにはかなりの努力が必要ですが、数字にしてみると案外できるかもと思える内容です。

FIREには4種類ある

同書の内容を理解しやすくするために、まずはFIREの種類を説明します。それは次の4つです。

Fat FIRE

不労所得のみで生活するスタイル

Lean FIRE

資産収入のみで生活するスタイル

Coast FIRE

資産収入のみで生活するが、趣味として片手間で好きな仕事をするスタイル

Barista FIRE

資産収入に加え、労働収入で生活するセミリタイア的なスタイル

Fat FIREを達成するには莫大な資産が必要であり、Lean FIREはアスリート並みの厳しい節約が必要です。どちらも現実的ではありません。

一方、Coast FIREとBarista FIREは資産収入を得ながら仕事をするスタイル。特にBarista FIREは労働収入があることから、ハードルが低く比較的実現しやすいFIREです。週5日勤務を週3日勤務にする、1日8時間労働を4時間労働にするなど、資産収入がある分、働く時間を減らすイメージですね。300万円でFIREする方法を理解する上で重要なポイントなので、このBarista FIREについて覚えておいてください。

FIREは貯蓄率こそ大事

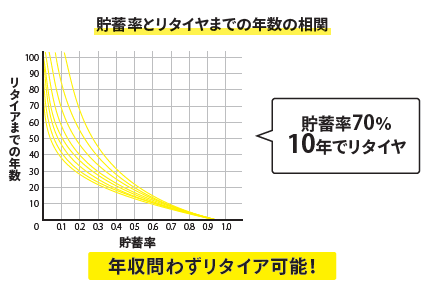

貯蓄率とは、年収に対する貯蓄の割合です。例えば20万円稼いでいる人が10万円を貯めていたら、貯蓄率は50%ですね。

上の表は、貯蓄率とリタイアまでの年数の相関グラフです。投資リターンのパーセントでリタイアまでの年数が変化するのですが、ポイントは貯蓄率70%の人が10年程度でリタイアできている点です。簡単に説明すると、貯蓄率が高く、日々の支出が少なければ、年収がいくらであろうと早くリタイアできるということです。

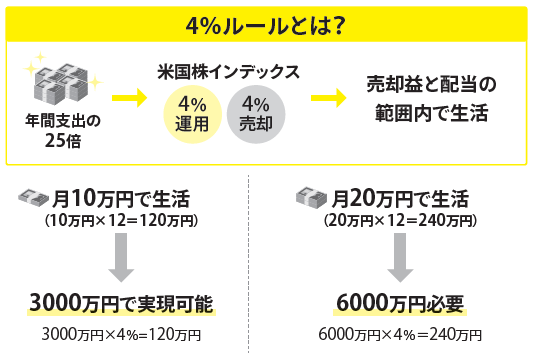

その理由の一つに「4%ルール」があります。これは年間支出の25倍の資産を米国株インデックスで利回り4%で運用し、年間4%ずつ売却して、その売却益と配当の範囲内で生活する考え方です。月10万円で生活できるのであれば、年間の生活費は120万円。利回り4%で運用するので、3,000万円の資産があれば実現可能というわけです。月の生活費が20万円であれば、倍の6,000万円ですね。

つまり、月の生活費が少ない人ほどFIREは簡単だということ。貯蓄率が高いほど、早くFIREできることを覚えておきましょう。

年収300万円でどうやってFIREするのか

いよいよ本題です。年収300万円で、どのようにして7年でFIREをするのか。

まず年収300万円の場合、手取り額は78.2%なので、234.6万円です。12カ月で割ると、1ヶ月の手取り額は19万5,500円。毎月5万円を投資で運用すると、使える生活費は14万5,500円です。FIREするのに必要な金額は年間の生活費の25倍なので、「14万5,500円×12カ月×25倍=4,365万円」となります。毎月の投資額5万円の利回りを5%と考えると、資産4,365万円に到達するのにかかる期間は30年9カ月。7年でFIREするのはとても無理です。

では、月10万円を投資に回したらどうでしょうか? この場合の貯蓄率は50%。月19万5,500円から投資額10万円を引いた9万5,500円でどうにか生活し、米国株か全世界株のインデックスファンドに投資をし、複利で運用したとします。

この場合、「生活費9万5,500円×12カ月×25倍」で、必要な額は2,865万円です。生活費を5万円減らしただけで、貯めなければいけない金額が1,500万円も変わるわけです。毎月10万円を利回り5%で運用した場合、15年目で資産は2,838万円ですから、ほぼ目標金額を達成できます。

ただし、これでも15年かかります。この期間を縮めるポイントは「サイドFIRE」。これは生活費の半分は資産収入、もう半分は副業などの労働収入でまかなう考え方です。その場合、必要な資産は半分の1,432万5,000円になり、毎月10万円を利回り5%で運用したら、9年5カ月で達成できる計算です。

7年には届かないものの、こうして数字に当てはめてみると結構現実的ではないでしょうか? 都内で月10万円以下の生活費で暮らすのは厳しいですが、田舎であれば可能なのではないかと思います。

なお、『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』の結論は、年収300万円の人が本業で20万円を稼ぎ、加えて副業で毎月10万円を稼いで、最初の2年間は毎月10万円ではなく20万円を投資する。その後、毎月10万円を運用すれば、7年でFIREを実現できるという話です。

毎月20万円を投資に回すことも、月10万円で生活することも、たしかにキツイです。ただ、数字的には達成できるというわけですね。

同書を読んで大事だと思ったのは、日々の生活コストを下げ、貯蓄率を上げることです。そして、早くからコツコツ積み立てをすること。保険料や携帯代、家賃などの固定費と食費などの変動費をきちんと把握し、生活費を減らせば将来は楽になるというわけですね。

現在は物価が上がっていますし、家族を持てば必要な生活費も増えます。利回りも、全世界株式や米国株のインデックス投資は過去30年間平均4〜5%ですが、今後も確実にそうとは言えません。事前の想定通りになるか分らない以上、この本の通りにはできないかもしれません。

でも、それでいいのです。貯金は銀行に預けていて、収入は給料だけだった人でも、その貯金を投資に回せば将来大きな差になる。そういう大事なことを教えてくれるのが『年収300万円FIRE貯金ゼロから7年でセミリタイアする「お金の増やし方」』なのだと思います。

私も投資をしていますが、完璧なFIREは目指していません。いつ自分が死ぬかわからないのに、極限まで切り詰めて生活をして、好きなことをやらないなんてもったいないと思っています。

大事なのは、自分が働いて稼ぐ労働収入と、資産が働いてくれる不労所得の2つが収入源にあること。それがメンタル的にも一番安定するのではと思います。しかも複利の効果で積立額が大きくなるほど毎年の不労所得の額もどんどん大きくなっていきます。これに気づいていない人はとても多いので、ぜひこの機会に意識してみてください。

- 月の生活費が少ない人ほどFIREは簡単。

- 貯蓄率が高いほど、FIREは早く実現できる

- 生活費の半分を資産収入、もう半分を労働収入でまかなえば、FIREは一気に現実的になる